NFT和GameFi轮番登台 为何DeFi一直悄无声息?

自从进入2021年下半年以来,我们注意到在加密市场中,特别是在二级市场上有关DeFi的动静少了许多。市场上的领头羊先是由以OpenSea为代表的NFT交易市场来充当,进而又移交到了以Axie Infinity为代表的GameFi板块,而像2020年那样大火的DeFi Summer的场景在最近半年多的时间里并未再次上演,虽然在这段时间里,包括OEC、以太坊在内的主流公链上各DeFi智能合约中锁定资产价值不断攀升,但是市场上依然呈现出一种“叫好不叫座”的场面,原因何在?

全网DeFi智能合约TVL再创新高

在欧易学院之前介绍DeFi发展规模的文章中,我们曾多次提到过DeFi智能合约中总锁仓量(TVL)这一指标的意义。简单的说,总锁仓量价值是通过计算所有锁定在 DeFi 智能合约中的 ETH包括其他各类 ERC-20 代币,以及跨链到DeFi中的比特币等全部数字资产的总价值之和而得到,就是市场上大大小小的投资者到底投入了多少真金白银在 DeFi 智能合约中,在参与DeFi流动性挖矿的同时不断推动DeFi生态的发展壮大。

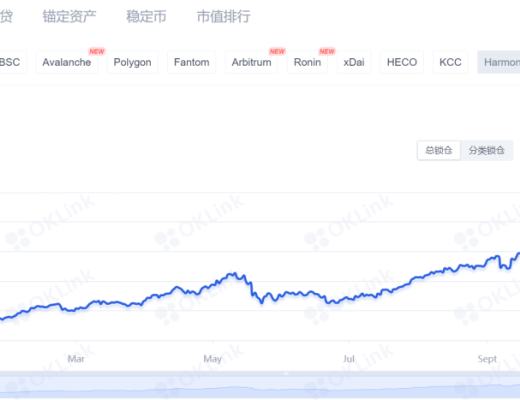

据欧科云链链上大师的数据,截至2021年11月30日,全网DeFi 智能合约中总锁仓资产价值已经达到了2036.7亿美元,再创历史新高。

近一年全网DeFi 智能合约中总锁仓资产价值变化,数据来源欧科云链链上大师

以年内的的数据变化来看,在今年年初时,全网DeFi 智能合约中总锁仓资产价值仅仅为236.7亿美元,进而在5月中旬达到1135.7亿美元的阶段性高点,虽然经历了5月~8月的回调期,但是在随后几个月的时间内,快速收复失地并一路高涨,到目前为止年内涨幅暂收760.5%。不过,虽然从链上数据看DeFi的发展依旧如火如荼,但是从二级市场上大多数DeFi头部协议代币的表现来看并没有反映出同样的状况。举例来说,比如抵押借贷协议中的龙头代币MKR、COMP,DEX中的佼佼者UNI、1INCH、SUSHI等仍未走出5·19下跌行情以来的震荡区间,纵向对比,比特币、以太坊等均已经成功突围再次创下历史高价。

横向对比,在2020年6月至2021年第一季度末,全网DeFi 智能合约中总锁仓资产价值从刚刚突破10亿美元迅速攀升至650亿美元上方,涨幅达60余倍,相对应的各主流DeFi头部代币价格也大多斩获10倍以上的涨幅。而在此之后的大半年时间里,虽然DeFi 智能合约总锁仓资产价值仍在持续上涨,但大多数DeFi代币的价格却并没有突破上半年的记录。由此也就出现了TVL不断上涨,但却带不动DeFi代币价格上涨的情况。

持续上涨的TVL,为何带不动DeFi代币价格上涨?

这其中的原因大致可以归结于以下两点。其一是新增的锁仓资产价值大多获益于新兴公链DeFi生态的发展和主要数字资产价格的上涨,而非锁仓的ETH大幅增加或者DeFi重要的机制创新。我们经常所提到的总锁仓资产价值是以美元为单位计算的,而投资者投入到DeFi智能合约中的是各类数字资产,这就意味着总锁仓资产价值的变化会同时受到投资者投入到DeFi智能合约中的资产数量和该资产价格变化的双重影响,那么就会出现这样的情况——在锁仓的数字资产数量不变的情况下,数字资产价格上涨,锁仓资产价值会相应上涨;而如果数字资产价格下跌,即便投资者投入了比之前更多的数字资产,只要价格上的跌幅大于新增资产的增幅,那么总的锁仓资产价值也会呈现下降的走势。而在这个过程中,投资者们能够决定的只有所投入的数字资产数量——视收益情况进行增减,相对应的资产价格的变化则是不可预测、不可控的,所以观察DeFi智能合约中的是各类数字资产数量的变化要更可信一些。

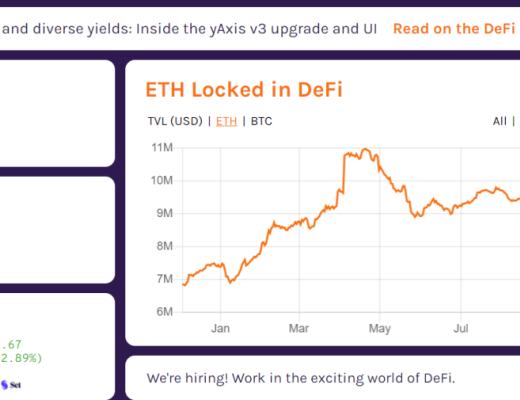

据defipulse的统计信息,截至2021年12月1日,在以太坊网络中各DeFi智能合约中锁定的ETH数量是970万枚,略低于今年第二季度的峰值1100万枚。

近一年来以太坊网络中各DeFi智能合约中锁定的ETH数量变化,数据来源defipulse

而在DeFi智能合约中锁定的比特币数量则达到了22.8万枚,今年以来一直呈现平稳上涨的走势,相比第二季度的数据,增长了50%左右。同时伴随着OEC等一众新兴公链上DeFi生态的崛起和以太坊、比特币等主要数字资产价格的回升,在多种因素的叠加之下,导致了DeFi链上和二级市场两重天的状况。

其二是DeFi的发展正处于第二轮爆发的蓄势期,不论是从资本市场的关注度还是从技术、机制的发展阶段来看,仍需要一些时日。不论是兴起于20世纪初的互联网还是之后的比特币,每一个发展周期都会经历蓄势阶段—加速发展阶段—泡沫阶段—冷静阶段(再次蓄势)等几个阶段,DeFi也不能例外。回顾DeFi的发展,自MakerDao算起,其经过了2017年至2020年三年多的蓄势期,然后迎来了快速发展期和泡沫阶段,正如我们所看到的去年DeFi Summer以来到2021年第二季度波澜壮阔的流动性挖矿热潮。需要说明的一点是,对于新生事物来说,泡沫阶段并不是什么“贬义词”,恰恰相反,在新生事物爆发初期,在很大程度上需要依赖短期内涌入的大量资金鼓起泡沫,然后在强大的财富效应下,吸引更多的投资者、创业者进场推动底层技术、应用机制的持续创新,并且在这个过程中,不断试错,最终验证新生事物的有用性和实用性。

再回到DeFi的话题上来,经过了一年多的快速发展期,已经有数百万的投资者了解并参与到DeFi生态中来,认识到了去中心化金融的意义和无限前景,MakerDao所开创的免审查的抵押借贷,以Uniswap为代表的流动性挖矿、区间做市等创新机制给金融市场带来了前所未有的冲击和全新的视角,这些重大变革的影响要远大于DeFi代币在二级市场中升值的意义。另外一方面,随着参与到DeFi投资中的用户群体越来越多,整体收益情况也趋于稳定,同时DeFi过高的参与门槛和略显简陋的交互设计也成为了阻碍更多普通用户参与其中的门槛。

一言以蔽之,DeFi发展到现在阶段,一方面受限于在应用机制上缺乏进一步突破,同时前期所暴露出来的问题,诸如流动性不足、社区治理滞后等也未得到妥善解决,有关DeFi 2.0的进展尚处于蓄势期,并没有形成广泛认可的发展方向;另一方面则受限于整体DeFi用户群体扩张节奏的减缓,缺乏持续的增量资金进场,仅仅依靠OEC等新兴公链所带来的TVL的提高,并不能从根本上推动DeFi进入下一周期的加速发展阶段。而近期NFT和GameFi的热潮,显然是在经历当初DeFi Summer的道路,太阳底下没有新鲜事,DeFi也好,NFT也好,GameFi也好,都不过是在循着新生事物发展不可逾越的规律在前进着。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...