Gelato Network:面向自动化的Web3世界

第一节 研报要点

核心投资逻辑

Gelato给智能合约提供自动化服务,意在成为Web 3的自动执行层。从长期来看,智能合约自动化符合人们对未来的预期,并且行业发展方兴未艾,Gelato具备一定的先发优势。短期来看,成为加密世界DevOps(开发运维)外包服务商的商业逻辑也可行。Gelato拥有赛道内的先发优势、来自开发者社区的支持,以及VC带来的资源支持,近期赢得BSC MVB3的第一名也为其在BSC的扩展打下良好基础。但也面临着强劲的竞争对手--Chainlink Keepers的威胁。

主要风险

我们认为Gelato面临的风险依次为:竞争对手过于强大的风险、代币价值捕获困难、智能合约风险和竞争优势无法持续的风险。详见3.4 项目风险一节。

第二节 项目概览

业务范围

Gelato Network是一个供Web 3 开发者使用的去中心化的机器人网络,可以支持在EVM兼容的区块链上自动执行智能合约,目前支持的公链包括Ethereum、Polygon、Fantom、Arbitrum、BSC和Avalanche。其核心提供的服务简单的来讲就是“在某些事件发生之后,自动执行操作针对智能合约的操作”。目前Gelato的几个主要的用例包括:

1、给AMM(自动做市商)DEX提供限价单服务

2、给借贷类协议提供“清算保护”服务

3、Uniswap V3 LP的自动化管理工具G-UNI

目前Gelato主要的服务是提供给其他项目方的,他们的服务一般会被集成在其他项目方之内被用户使用。除此以外,他们也有直接面向DEX用户的Sorbet Finance(包括限价单功能和G-UNI功能)、直接面向借贷用户的Cono Finance。

历史发展情况和路线图

可以看出,Gelato Network是一个上线时间很早的项目,他们与主流的EVM公链,以及其他的DeFi项目的合作都非常密切。在其提供的“在某些事件发生之后,自动执行操作针对智能合约的操作”的服务中,关于同条链上的触发事件已经覆盖比较广泛。

在未来发展的规划方面,Gelato的主要精力是放在扩大触发事件的范围,将链下真实世界的,或者其他链上的,或者其他WEB 2应用所触发的事件,也能纳入到触发事件的范围里。

在2022年,Gelato计划集成链下的触发条件(如,每月1日自动购买价值1000美元的ETH),并且实现在以太坊的L1和L2之间跨链的自动化(即,L1发生的某个事件自动触发在L2上的某个行为)。

在2023年及以后,Gelato计划实现WEB 2和WEB 3应用之间的自动化(如,在Elon Musk 推特提到的某个动物时自动监测并买入ETH链上相关的代币),并且计划兼容非EVM的公链(如,SOL链上的某个事件触发ETH链上的某个行为)。

除此以外,Gelato还计划在今年开始通过代币奖励的形式,激励开发者更多的使用Gelato Network的功能,以及尽早地实现智能合约执行机器人网络的去中心化(目前所有的智能合约机器人仍然由Gelato团队运行,暂不支持其他的机器人加入Gelato网络)。

业务详述

接下来,我们分别介绍一下Gelato当前的主要业务。

AMM限价单

在股票、期货、外汇或者传统CEX,主要的交易模式都是采用限价交易,因而大家对限价单要比AMM交易更了解一些。

Gelato提供的限价单服务可以满足这一需求。AMM限价单的逻辑可以简化为:“如果代币A的价格(相对代币B)达到某个设定好的阈值,那么就买入或卖出代币A”。

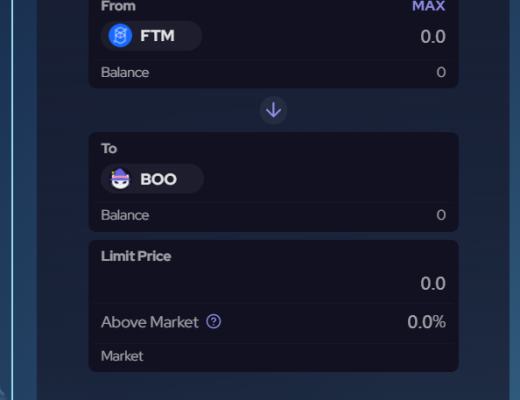

限价单功能是Gelato最早实现的自动化功能,他们最早给Kyber提供限价单,后来随着DeFi的发展也将限价单服务扩展到了更多DEX巨头。目前Gelato提供限价单服务的DEX包括ETH链上的Uniswap、BSC链上的Pancakeswap、Polygon链上的Quickswap、Fantom链上的SpookySwap和SpiritSwap以及Avalanche链上的TraderJoe,其中Uniswap、Pancakeswap以及Traderjoe的限价单入口需要通过Gelato的Sorbet Finance来使用,而Quickswap、Spookyswap、SpiritSwap是在其官方网站上直接引入了限价单的功能。

上图:Spookyswap的限价单页面(有Gelato的品牌露出)

从技术的角度讲,限价单功能其实并不难实现,主做聚合交易的1inch 和 matcha,以及Sushiswap(在Polygon上)都提供了限价单服务。但是对于DEX来讲,这一功能的实现会比较繁琐,需要一定的开发和维护成本。而对于Gelato来讲,在其限价单功能完善之后,给其他DEX提供服务的边际成本并不高,因而这种合作的开展很容易进行。

这一合作,从结果来看是3方共赢的:用户获得了可以免费使用的限价单的功能;DEX有了去中心化且省心省力来满足用户需求的方式;而Gelato则获得了品牌曝光以及一定程度的用户获取。从他们近期的动向来看,Gelato积极地给各条EVM链上处于领先地位的AMM DEX提供限价单服务,一方面能与各条EVM链建立良好的关系,为以后他们跨链自动化等更深层次的合作打下基础;另一方面也是希望能够通过DEX来迅速地碰触到各条链上的流量。

借贷免清算服务

借贷免清算服务的逻辑可以简化为:“如果抵押物价格跌至某个阈值,则卖出一部分抵押物来偿还债务”。通常而言,借贷协议都会有一个清算阈值,也就是当抵押物/债务的比值低于某个值(如110%)时,就会触发清算。Gelato所提供的服务需要用户设置一个阈值(大于借贷协议的清算阈值),当用户的抵押物/债务的比值低于用户设置的阈值时,就卖出部分抵押物来偿还债务,从而尽可能多地为用户保留抵押物。

清算是所有借贷或保证金类业务中必要的一环,通常在抵押物下跌至协议要求的抵押水平之下时,就会发生清算。总体来讲,借贷用户和借贷协议两方都是不希望出现清算的,因而借贷免清算服务就有了其价值:

对于借贷用户来讲,清算显然是不希望看到的,这主要是因为清算会伴随着一定比例的清算惩罚,造成资产的净损失。

对于借贷协议来讲,及时的清算行为本身是中性的,因为这可以维持协议总体的安全,但是一旦清算不及时,也可能出现在312时Maker所经历黑色星期四的惨案,带来沉重的协议债务压力以及对协议的悲观情绪。另一方面,从长远发展的角度来讲,借贷用户才是借贷协议的基本盘,加密世界行情本身的波动就非常剧烈,在此之上的频繁清算会从根本上降低所有用户参与借贷行为的意愿,从而长期地降低借贷协议的收入。因此,虽然目前清算收入是所有借贷类协议一块不可忽视的收入,但是从长远发展的角度来讲,他们更希望清算行为能够尽可能可控地发生。

另外,Gelato与Instadapp合作的vault automation(金库自动化)服务,则通过协议间的资产/债务流转实现了更好的防清算效果,其逻辑如下:

当用户的ETH-A vault接近清算线时,vault automation功能会在保证安全的前提下,通过闪电贷将资产和债务都迁移到其他抵押率更低的vault(包括Maker的ETH-B vault、Aave和Compound)中,从而在抵押物和债务都不变的情况下,最大限度的保证了用户抵押物的安全。

理论上,“自动卖出抵押物”和“金库自动化”这两种形式的结合,会形成最理想的借贷自动化免清算场景。即,当个人抵押的健康因子降低至阈值后:

当存在其他更低抵押率要求(通常利率也会更高)的借贷协议时,优先切换到抵押率要求更低的;

当不存在时,则依据设定来卖出抵押物偿还债务,保证剩余抵押物的安全。

当然这种理想情况的实现需要用户对多个协议的授权,不依赖于Instadapp DSL(DeFi智能层)的设定可能比较难以实现。

针对Uniswap V3的头寸管理工具G-UNI

Uniswap发布的V3给了LP精细的操作空间,但是对于用户而言却经常会遇到超出流动性的困扰,这里的用户既包括普通想要赚取交易手续费的LP farmer,也包括意在更好的激励其代币流动性的项目团队。

Gelato提供的G-UNI的逻辑可以简化为“如果代币价格远离设定阈值,则将LP再平衡至当前交易价格附近,并且定期复投收益”。

使用G-UNI的好处主要有如下几个:

始终围绕当前市场价格来对LP的头寸进行再平衡,始终保持资金效率。这点对于意在提高代币流动性的项目方而言尤为重要。

将Uniswap V3赚取的费用自动再投资回 Uniswap 以达到复利效果。

在G-UNI的机制下,任何时间,相同数量的G-UNI LP总是对应相同数量的两种代币,也就是说,用户所持有的G-UNI的LP则是同质化的ERC-20代币(G-UNI在Uniswap v3的LP仍然是非同质化的,但G-UNI发放的LP是同质化的),从而实现了Uniswap v3 LP的重新FT化,便于被其他协议进行整合。

目前G-UNI的用户包括:Instadapp、Zerion、Rari Capital、Fei Protocol、Float Protocol等。G-UNI目前的TVL在1.3亿美元左右,占Uniswap V3总TVL的3.1%,高于其他Uniswap V3的头寸管理工具。

尤其值得一提的是,Maker在今年9月21日支持将G-UNI的DAI-USDC LP作为其抵押物,这是Maker支持的首个Uniswap V3的LP,也说明了Maker对G-UNI的认可。

除了上述3种主要的应用场景之外,Gelato其实还被用在非常多的其他场景中,比如:

Polygon上的稳定币协议Qidao使用Gelato来进行自动收益复投

聚合协议Bprotocol使用Gelato来进行套利交易

NFT碎片协议Unicly使用Gelato来分发质押奖励

资金管理协议Parcel使用Gelato来支付DAO成员的工资

等等。

Gelato Ops

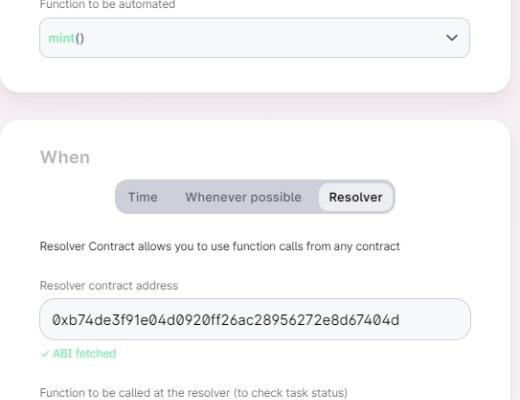

以上功能都是Gelato团队为合作的项目方来定制的场景,Gelato在11月18日发布的Gelato Ops,则允许开发者来免费(直至2021年底)地针对任意合约来创建自动执行的规则,也就允许个人开发者借助Gelato的机器人网络来创建合约自动化执行的用例。

目前Gelato Ops对于无参数要求的合约支持3种触发条件,分别是:定时执行、一旦可用就执行、由其他智能合约的行为触发执行。对于有参数要求的合约则支持两种触发条件:预设参数和读取其他合约参数触发,可以比较广泛的覆盖链上智能合约的触发条件。

Gelato Ops创建任务页面,来源 https://app.gelato.network/new-task

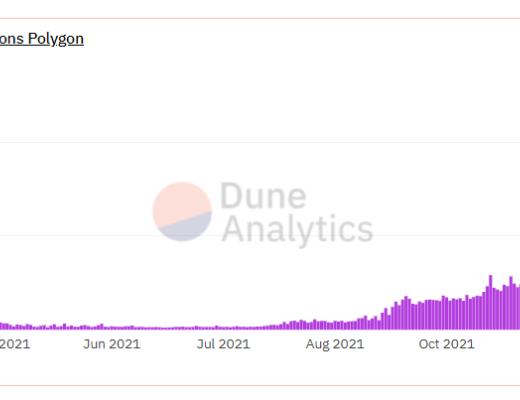

目前Gelato Ops支持ETH /Polygon /Fantom /Arbitrum /BSC / Avaxlanche 6条链,目前用户已经创建了200多个任务,其中最活跃的来自Polygon链上。目前Polygon每天任务执行的次数超过4000次。

来源:https://dune.xyz/Marcov/Gelato-Network

团队背景

Gelato的两位联合创始人Hilmar Orth和Luis Schliesske都是开发者,Gelato产品最开始的核心功能都是他们两位编写的。他们两位从读大学开始就是密友,并且在此后一直一同工作,在Gelato之前还曾经共同创办过一家专注于帮助欧洲大公司利用智能合约探索新商业模式的初创公司。后来他们参加了ETHParis, ETHBerlin, ETHCapetetown, and Kyber Defi Hackathon等等一系列黑客松,获得了不错的成绩和影响力。也是因此他们才能拿到Gnosis和MetaCartel的Grants,并创立Gelato Network。

根据官网资料显示,Gelato 核心团队共有12人,除了两位创始人之外,有5位开发,2位产品经理,2位负责增长,以及1位社区经理。另外根据招聘网站显示,Gelato还在招聘BD经理、BD总监、市场总监,以及前后端开发。

整体而言,Gelato是一个中型的加密团队,团队人员配置合理,并且从招聘情况来看,团队继续在BD和市场方面继续扩展的意愿强烈。

投资背景

Gelato一共有过3轮募资,包括2轮私募和1轮公募,具体情况如下:

种子轮发生在2020年9月,募资120万美元,投资人:IOSG 、Galaxy Digital、D1 VC、The LAO、Ming Ng、MetaCartel、Christopher Jentzsch。本轮的代币成本为0.019美元。

2021年9月,Gelato公布了1100万美元的募资,投资人:Dragonfly、Parafi、 IDEO、Nascent、Stani Kulechov(Aave创始人),本轮的代币成本0.2971美元。

公募也是在2021年9月,募资500万美元,成本也是0.2971美元。

整体而言,团队的投资背景不错,目前阶段团队资金也比较充足。

第三节 业务分析

行业空间和发展前景

从加密世界的分类来看,Gelato所做的智能合约自动执行业务从大的分类上来讲属于基础设施/中间件。

具体而言Gelato提供的是智能合约自动执行的服务,归纳来讲就是“在某些事件发生之后,自动执行操作针对智能合约的操作”。我们从短期和长期分别来看:

短期来看,Gelato有一条比较明显的商业逻辑,即成为Web 3 DevOps(开发运维)的外包服务提供商。

在Web 3的世界内有着大量需要定期或特定条件来触发的功能,比如定期复投收益、定期支付工资、流动性再平衡等等。在没有Gelato这类服务商之前,项目团队如果想要将这些行为自动化,则需要自己来建立触发智能合约运行的整套机器人程序,建立、运行和维护这些机器人需要大量的时间。尤其是其中大量的工作从更高的视角来看其实是重复性的工作:所有的限价单功能都没有区别,不论是针对Uniswap的还是Quickswap的;Fei Protocol和Float Protocol对其治理代币官方流动性的需求也都是希望其能尽可能地保证当前价格的交易深度。

从这个角度,开发者可以将他们的web3 DevOps需求外包出去,使得他们可以专注于构建核心产品,免于重复造轮子。此外,外包给Gelato这样的专业服务提供商,还可以降低项目团队本身单点故障可能造成的风险。

而对于Gelato来讲,在产品核心逻辑已经比较完善的前提下,只要能够激励起完善的智能合约机器人系统,其多服务1个项目团队的边际成本要显著低于项目团队自己来做的成本,也就使得这个商业逻辑得以成立。

事实上,Gelato的两个主要竞争对手,Keeper.network和Chainlink Keepers所主要瞄准的也是这个市场。

在长期愿景方面,Gelato其实是希望成为Web 3的自动执行层, 他们可以对接更多的触发事件,包括链下真实世界的、跨链的、来自Web 2世界的,从而实现将智能合约变得更加智能这一愿景。

在目前WEB 2的世界中,2010年成立的 IFTTT(ifttt.com)提供的服务,其实正是Gelato最终希望在WEB 3中实现的。IFTTT就是“If this, then that”的缩写,其所实现的核心功能也是“在某些事件A发生之后,自动执行操作B”。比如很受欢迎的“如果某人新发推特,同步至我的TG/Discord”、“如果降温就通知我”,或者与智能设备连接之后,实现“回家开灯离家关灯”、“车离开之后关车库门”等自动化的功能。

根据Crunchbase数据,IFTTT曾经获得4轮总计6250万美元的融资,包括2012年a16z领投的700万美元A轮融资,以及2014和2018年分别获得的3000万美元和2400万美元的融资。这也显示了在Web 2资本对这种模式的认可。

所以从长期来看,当Gelato建立起完善的智能合约自动执行机器人网络,保证了智能合约执行系统的鲁棒性之后,Gelato就可以在“触发器”这方面开始下功夫:

将更多现实世界行为纳入智能合约的触发器,并且保持此过程的去中心化

将其他链上的行为纳入智能合约的触发器

通过接入Web 2应用的通知或接口来将Web 2应用的行为纳入到智能合约的触发器中

并且,借助已有的Gelato Ops,配合有效的激励,可以将更多的开发者的触发器创意也纳入到整个自动化智能合约的体系中来,那时,Gelato将可能使得智能合约真正变得智能。Web 3的世界中的智能合约,将可以对现实世界、对Web 2世界中发生的事情做出实时的反应,而Gelato将可能成为现实世界和Web 2 API与Web 3智能合约之间的桥梁。

综上所述,不论是从Gelato在Web3的实践,还是从其Web 2“竞品”IFTTT的情况来看,Gelato所处行业都处于发展的早期,拥有广阔的前景和诸多可能性。

竞争分析

目前其实很多协议提供的服务都与Gelato提供的服务有交叉,比如提供限价单服务的有聚合交易的1inch 和 matcha,以及Sushiswap。同样,Visor、Charm、以及Yin等也都在提供Uniswap V3 LP 管理服务等,但是我们认为这些都不构成和Gelato的竞争关系。这是因为,这些协议所提供的“智能合约自动化服务”只是服务其主营业务(交易或资产管理)的手段,而提供“智能合约自动化服务”则是Gelato的目的。

真正从业务逻辑角度与Gelato构成竞争的有keeper.newtork(KP3R)和Chainlink。

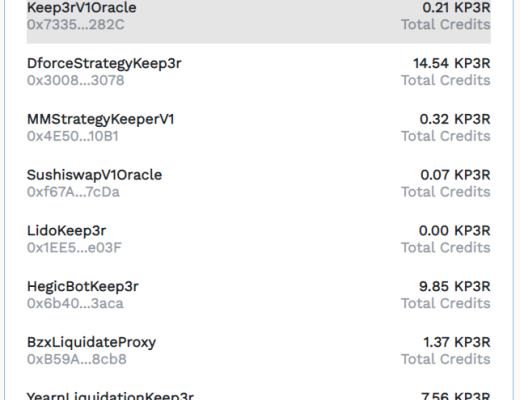

keeper.newtork的业务以类似众包的形式展开:每个用户都可以发布合约执行类的Job,开发者在绑定(bond)一定的KP3R之后就可以来接取任务,完成任务则可以获取Job发布者设置的奖励。目前keeper.network的Job总共有46个,相当部分都是yEARN、Hegic以及KP3R自己的job,仍然有着比较明显的Andre Cronje印记。

来源 https://keep3r.network/keep3r

而Chainlink在今年8月份正式在主网发布了Chainlink Keepers,这是一个可能与Gelato形成完全竞争的产品。Chainlink Keepers的目标也是实现智能合约自动化,并且目前Chainlink Keepers所能实现的用例也与Gelato完全一致。

我们认为,Web 3 devops外包这个赛道并不是技术导向,而更多的是产品导向和资源导向。

从产品角度,Gelato在这个赛道内耕耘时间相对更久,所提供的产品类别要更加丰富,除此以外他们更加聚焦在这个业务上,更可能会为项目团队定制一些功能。在这一方面,kp3r受制于创始人和团队并没有积极地拓展此块业务,相对进展缓慢,而Chainlink虽然产品上线时间较短,但是其在DeFi领域的用例已经进行了比较全面的覆盖。

从资源角度,Gelato有不错的开发者社区影响力、投资背景以及迅速的公链拓展速度、Kp3r则有着AC系的支持。但是由于这是针对开发者的业务,chainlink在这一点上的优势比较明显,因为其预言机和VRF(可验证随机函数)服务天然的可以触达更多的开发者。这从Chainlink keepers上线不久就和Aave、Synthetix、Bancor、Alchemix等DeFi协议建立合作关系可见一斑。

除此以外,相对Chainlink和KP3R,Gelato还有个隐含的相对优势,是他们的代币的奖励会更加集中在智能合约自动化这一业务上。KP3R的代币目前已经全流通,并没有新铸造代币的计划,这将影响其在智能合约自动化的用例扩展,而Chainlink还有其他目前看来更核心的业务(如预言机),其代币奖励无法集中在智能合约自动化业务上。

以及,KP3R团队的重心目前看来并不在智能合约自动化这一业务的拓展上,创始人的投入程度一直存疑,这也是其发展的一个X因素。

当然,整个赛道目前仍然处于发展的早期阶段,还没有到需要内卷的程度。但是长久来看,从业务形态而言,Chainlink keepers将会和Gelato形成全面的竞争关系,这对目前处于发展早期的Gelato来讲并不友好。能否通过代币更好的激励开发者和用户形成一定的先发优势和网络效应,可能是对于Gelato而言的胜负手。

通证模型

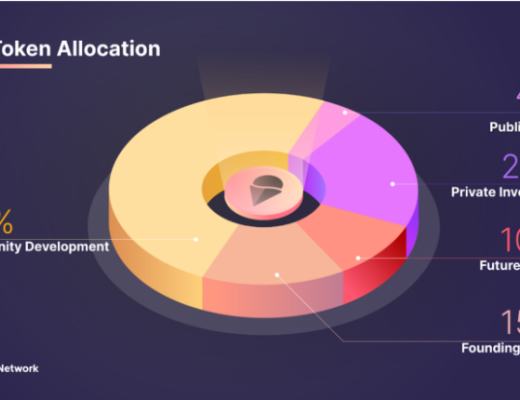

代币分配

Gelato Network的治理代币$GEL总量 420,690,000枚,其分配情况如下:

50%分配给社区发展

4%分配给在今年9月份进行的公募,其中有总量1.68%的部分锁仓6个月。

21%分配给私募的投资者,投资者的代币在2022年9月和2023年9月分别释放一半。

25%分配给团队,其中15%分配给当前团队;10%分配给未来的团队。团队代币锁仓1年之后释放25%,剩余部分分三年线性释放。

目前流通量977万枚左右(几乎全都来自公募)。

代币用例

Gelato的原生代币$GEL 主要有两个用例,治理和质押(尚未上线)。

质押是指,开发者如果想成为网络中的机器人(从而获得来自系统增发的代币奖励和用户支付的费用),需要质押一定的$GEL 代币,在其表现良好时可以获得奖励,表现不佳时则会受到惩罚。不过目前Gelato的网络机器人并未开放给普通用户,并未公布关于此的更多细节。

从代币用例中可以看出,Gelato无意将任何收入与 $GEL代币进行挂钩。

项目风险

我们认为项目的风险依据重要程度降序如下:

竞争对手过于强大的风险

Chainlink Keepers是Gelato的主要对手,Chainlink有相比Gelato更加强大的品牌,更刚需的开发者触达渠道,更丰富的链上链下同步经验,更丰富的团队资金储备,并且可以与预言机和VRF服务形成捆绑销售效应,Gelato想要在与Chainlink Keepers的竞争中胜出并不容易。

代币难以捕获价值的风险

Gelato在Web 2世界的类似产品--IFTTT经历了比较痛苦的商业化进程,最终确定的收入模式主要是来自于企业用户,仍然是以更类似企业服务外包的形式存在的,外包意味着定制化和规模效应的难度。根据Growjo的数据,2021年IFTTT的预期收入仅为860万美元,这对一个有着近两千万活跃用户和10亿次月调用数量的APP而言并不算优秀。

由于产品形态的相近,Gelato在后续的产品推广中也很有可能遇到这个问题。此外,Gelato在代币用例的规划中也无意将协议收入与代币挂钩。

智能合约风险

Gelato所提供的服务需要直接接触到用户的资金,虽然Gelato的相关合约也经过了Certik的审计,但智能合约风险不可避免。在12月12日发生的G-UNI风险问题也证明了这一点。

竞争优势无法持续的风险

如前文所述,Web 3 DevOps行业并没有非常高的门槛,外来者进入这个行业的难度不高。不论是项目团队还是终端用户,都只对功能敏感,对提供功能的服务商并无忠诚度。因而,Gelato目前的竞争优势可能无法持续。

第四节 初步价值评估

5个核心问题

项目处在哪个经营周期?是成熟期,还是发展的早中期?

项目是一个具有比较长发展历史的项目,其产品路径清晰,几个核心产品已经相对稳定;但是就其规划而言,目前的产品仍然只是其规划的一小部分,处于发展的早期。

项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

项目的竞争优势来自于赛道内的先发优势、以太坊开发者社区的支持,以及VC带来的资源支持(包括近期赢得BSC MVB3优胜者之后潜在的来自币安的支持)。

项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

智能合约的自动化工具在所有使用智能合约公链都有用例。在目前排名前十的加密项目中,ETH、BNB(BSC)、SOL、ADA、DOT、LUNA都是智能合约公链,并且Gelato与目前TVL靠前的5大EVM公链都进行了合作。从更久远的长期来看,智能合约自动化的意义也符合人们对未来的想象。总之,项目与行业发展大趋势相符。

项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

短期来看,Gelato作为一个ToB为主的项目,其运营的主要变量来自于其能否有效的将开发者引入到Gelato体系内,衡量的方式是观察Gelato与其他项目方的合作动向,以及监控Gelato机器人网络的活跃情况。

长期来看,其运营变量来自其跨链触发器及链下触发器的实现方案,能否有效的吸引用户并且寻找到变现的路径。

项目的管理和治理方式是什么?DAO水平如何?

项目采用DAO的方式进行治理,12月1日开始首个治理提案的投票。时间尚短,无法判断DAO的水平。

估值

直至2021年底之前,Gelato的产品都不收取任何费用,这与项目仍然处于早期阶段有关。而且由于项目现在多链发展并行,也还没有对整个网络调用次数的统计,我们也无法对收入和利润进行模拟,所以我们不进行项目本身P/E 和 P/S的估值测算。

在横向比较方面,Gelato的竞争对手中,KP3R目前其实更核心的用例是获取Fixedforex的协议收益,这与Gelato的业务并无关系;而chainlink keeper则刚刚上线,诸多数据无法获取,所以我们也无法对Gelato进行准确的横向估值对比。

在此我们仅列出以上三个协议的全流通市值和流通市值作为比较。

12月11日00:40(GMT+8)数据来源:Coingecko

总结

Gelato给智能合约提供自动化服务,意在成为Web 3的自动执行层。从长期来看,智能合约自动化符合人们对未来的预期,并且行业发展方兴未艾,Gelato具备一定的先发优势。短期来看,成为加密世界DevOps(开发运维)外包服务商的商业逻辑也可行。Gelato拥有赛道内的先发优势、来自开发者社区的支持,以及VC带来的资源支持,近期赢得BSC MVB3的第一名也为其在BSC的扩展打下良好基础。但也面临着强劲的竞争对手--Chainlink Keepers的威胁。

第五节 参考资料

https://thedefiant.io/the-defi-future-is-automated/

https://docs.Gelato.network/

https://medium.com/gelato-network/gel-token-sale-date-and-whitelist-opening-fc697c814662

代币市值数据:https://www.coingecko.com/

协议TVL数据:https://defillama.com/home

研究机构:Mint Venrtures

研究员:飞翔的小拇趾

更新时间:2021.12.13

声明:本研报所有内容均不应作为投资建议。

如果研报有事实或数据错误,欢迎留言联络我们进行修改。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

Mint Ventures

文章数量

17粉丝数

0