投资必备:如何评估项目的代币供应量?

在这篇文章中,作者将深入探讨代币的供应问题:代币的数量以及代币数量变化的各种方式会如何影响项目的健康发展?

乍一看,这似乎是一个微不足道的因素。但是,了解代币的供应量以及该供应量将如何随时间变化,是帮助我们在项目投资中获得良好回报的重要因素。除非知道在哪里查看数据以及怎样去查询数据,否则我们很容易对项目的代币供应产生错误的印象。

即使是像市值这样看似简单的指标也可能以投资者意想不到的方式被人操纵,并误导投资者。因此,我们需要学会如何评估代币供应量,以便在进行投资之前获得更多信息。

我们需要关注代币供应的哪些方面

代币供应重要的不一定是代币的总数,而是当前代币供应所处的阶段、未来的阶段,以及从当前阶段到未来阶段的变化速度。

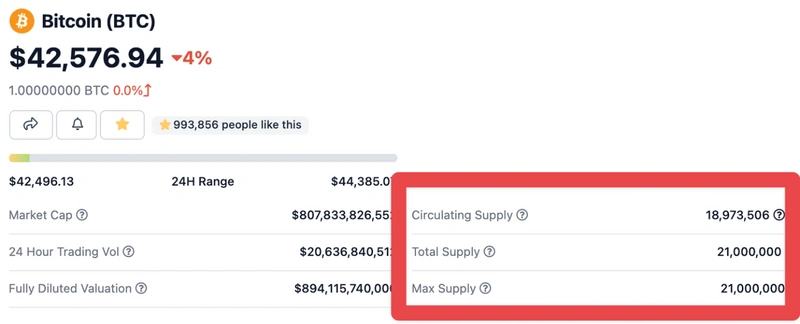

让我们从比特币开始。目前比特币的流通供应量为 18,973,506,并且总量永远只有 21,000,000。

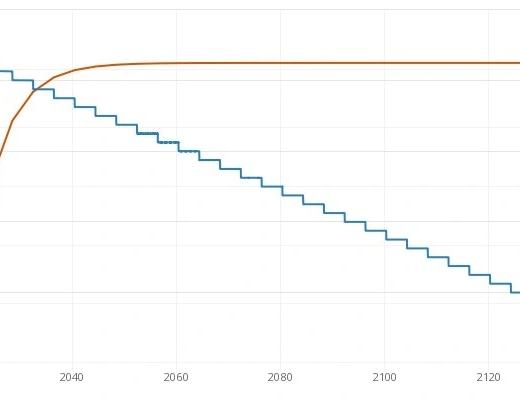

最后 9.6% 的比特币供应要到 2140 年左右才会完全释放,这需要相当长的时间。而且我们可以随时看到比特币当前的通胀率是多少,并且一路上不会有任何意外变化。它是固定的。

比特币的代币供应情况也很容易计算,因为没有任何投资者解锁,没有团队金库,没有代币锁仓归属。

不过,大多数加密货币的代币供应并非如此简单。因此,虽然对于比特币,我们只需查看流通供应量、最大供应量和通胀图表就知道当前的情况,但大多数代币会面临更复杂的情况。

我们试图弄清楚的主要事情是:

1. 当前的供应情况

2. 未来的供应情况

3. 什么时候达到未来的供应状态

4. 如何达到未来的供应状态

让我们来看看可能影响这些问题的各种因素,然后做一些示例分析。

市值和完全摊薄价值

市值和完全稀释价值 (FDV) 是我们评估代币价值的两个简单的初始指标。

市值是代币的流通供应量乘以代币价格。 FDV 是当前价格乘以最大供应量。

因此,如果一个代币的价格为 10 美元,流通供应量为 1000万,最大供应量为1亿,那么市值将为 1亿 美元,FDV 为 10亿美元。

这两个指标与我们将要介绍的其他变量结合起来会很有帮助,因为它们可以让我们了解当前市场是如何评估项目的,以及该项目未来需要如何发展以证明其当前价格的合理性。

如果我们看到市值和 FDV 之间存在很大差异,这意味着有很多代币被锁定等待上市,那么,我们应该调查这些锁定的代币将如何进入市场(3 和 4)。

如果市值是 FDV 的 10%,并且代币都在明年发行,那么该项目需要在一年内增长 10 倍,即 1000%,才能维持目前的价格。

但是,如果市值是 FDV 的 25%,并且代币在 4 年内发行,那么 4 年内的增长率仅为 4 倍,或同比增长约 40%。

因此,市值与 FDV 的比率是我们首先要检查的一项指标,然后我们就会想深入了解流通供应量和最大供应量的真正含义。

流通供应和最大供应

流通供应量和最大供应量有助于回答问题 1 和 2,即现在供应量是多少,以及未来供应量是多少,从而帮助我们了解市值和FDV。

最大供应量是相当简单的。对于比特币,它是 2100万。以太坊没有上限。对于 Yearn,它是 36,666。

流通供应量则变得复杂起来。有多少给定的代币在流通?对于比特币来说,这很容易,只需从最大供应量中减去尚未释放的数量,就可以得到答案。以太坊和 Solana 等其他 L1 要么自行报告,要么有可用的 API 来监控。

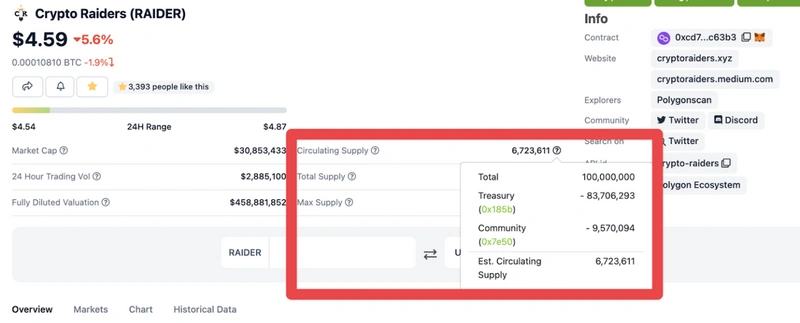

相比之下,项目代币更是复杂。举个例子。对于 Crypto Raiders,我们已经释放了 1亿总供应量中的大约 1600万 个。但是如果我们打开 Coingecko查看,上面显示流通供应量只有 6,723,611。其余的在哪里?

Coingecko 和其他 API 会尝试从流通供应量中减去“不活跃”的代币,即使这些代币之前已经投放到市场。在我们的案例中,投资者在我们的质押合约中锁定了 950 万个代币 ,锁定期为3-12 个月,因此 Coingecko 从供应量中减去了这部分代币:

这看起来可能有些不合理。投资者只是选择质押锁定了950万代币,而这部分代币是已经释放到市场的。

这个例子也告诉我们,深入了解代币的流通供应是多么的重要。一开始,我们可能会觉得只有6%多的代币释放到市场,这意味这项目需要增长近20倍来维持当前的代币价格。但事实上,已经有16%的代币解锁了,那么维持当前价格可能只需要项目增长约6倍。

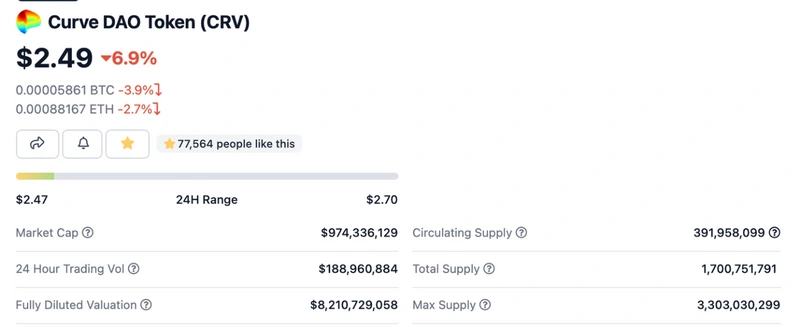

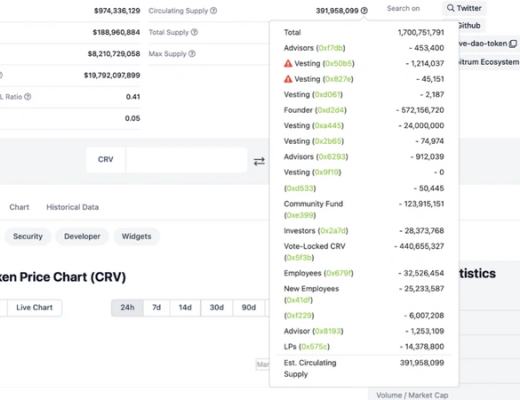

Curve也是一个非常好的例子。

Curve的FDV大约是市值的9倍,看起来只有11%的代币在流通。但当我们深入了解流通供应时发现,大量的代币锁定在各类合约中。

其中,创始人“Founder”的合约地址就拥有5.72亿代币,投票锁定的CRV有4.4亿枚。创始团队拥有的代币总量有点惊人,不过,合约信息显示,这部分锁仓的代币有超过4年的锁定期。

作者认为,投票锁定的CRV应该计入到市值中,故而市值应该是21.2亿美元,而不是9.74亿美元。这也让CRV的市值更接近FDV。

不过,流通市值和最大市值的比较只是分析的一部分,我们还需要了解代币释放的时间表。

代币释放时间表

我们分析中始终都在围绕这四个问题:

1. 当前的供应情况

2. 未来的供应情况

3. 什么时候达到未来的供应状态

4. 如何达到未来的供应状态

流通供应和最大供应给我们1和2的答案,代币释放时间表则是回答了3和4。

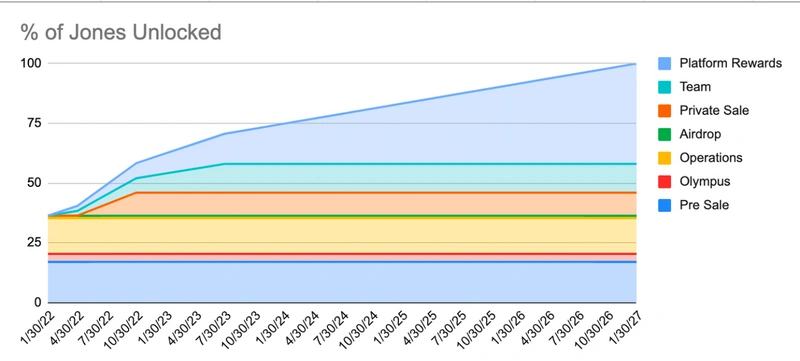

查看代币的释放时间表,我们通常需要去查看项目的文档。下图是作者制作的JonesDAO代币释放图表。

图中可见,JonesDAO一开始的代币释放是比较平缓的,但从2022年4月30日到10点30日,释放加速。这段时间正是私人投资者代币解锁的时间,每个月有大约3%的代币释放出来,而在4月30号之前,每个月只有1.36%的代币进入流通市场。

私人投资者有很大的成本优势,有很大动机抛售代币。这并不是说这些投资者是恶意的,或者说他们一定会这么做。但我们在买入代币前,一定要提前考虑这些情况。

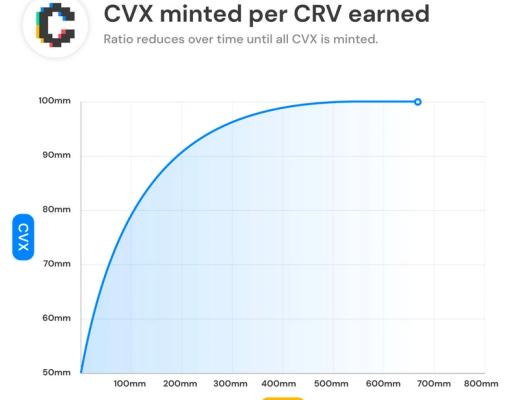

另外一种是基于平台业绩的释放。Convex是一个典型的代表,CVX代币的释放基于代币池子赚取了多少CRV代币。

CVX的通胀率是一直下降的,这是因为CVX和CRV的铸造比率会不断下降,直到CVX流通量达到1亿。

初始流动性如何影响代币释放率

各部分代币分配的占比变化也是我们要考虑的。即使项目有一个4年逐步释放的时间表,但如果最开始锁定的代币太少,这可能会伤害早期投资者的利益。

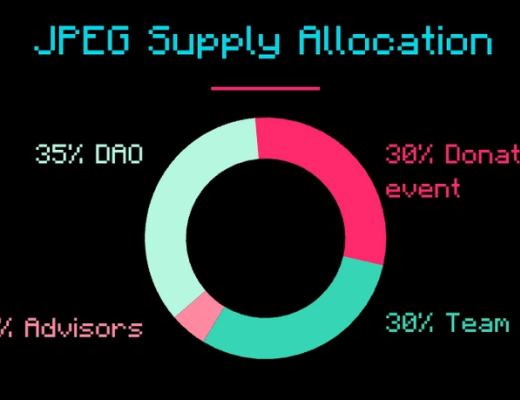

举个例子,JPEG’d刚发行了代币。项目方在公开的拍卖中出售了30%的代币供应,然后将一些募集的资金加入了代币的流动性池子。

35%的代币分配给团队和顾问,2年的锁定归属,6个月内不得出售(出售即丧失这部分归属权)。30%的代币是最开始就是流通的,35%的代币从第6个月开始释放,为期18个月。这段时间里,每个月的通胀率大约为2%。

2%的通胀率相对30%的流通量是比较小的。代币供应在15月时间里翻倍,不过,项目方也有比较充足的时间来提升项目的价值以维持代币价格。

如果初始释放的代币量为10%,那么代币流通量将在5个月内翻倍,这对于价格的冲击是巨大的。

初始代币分配和收益耕作

大多数协议会将一大部分的代币作为LP奖励分配出去。

表面上看,这种方式是非常社区性的,任何人都可以买入代币,创造流通性,参与质押来赚取更多代币,但是,这种方式也可能帮助创始团队或者内部人士大幅提升他们的代币份额。

一个典型的例子就是LooksRare。之前Cobie的文章也揭示了,该项目一半的挖矿奖励都流入了早期投资者的口袋,虽然他们的代币依旧在锁仓。

还有一种情况就是,团队或者投资者的代币解锁之后添加到流动性池子中。我们希望看到的是,团队和投资机构至少锁定3-6个月,此后线性释放。

解锁

代币解锁也非常重要。一些协议,比如Convex,就有一些特别的解锁机制,用户需要考虑是否想要为他们的代币赚取奖励。

Convex刚上线这个机制时,第一周就有大量CVX用户参与代币锁仓。这意味着,17周以后,这部分代币都会解锁。机制在9月初开始实施,代币的解锁则是在9月初开始。我们可以从价格图表中看到CVX价格的变化(9月锁仓开始,价格一路上涨;1月解锁开始,价格一路下跌)。

在购买代币时,我们一定要注意代币的解锁情况。

原文作者:NAT ELIASON

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...

Defi之道

文章数量

89粉丝数

0