從Terra 暴雷之中 我們能得到什么教訓?

首先澄清一下。雖然我此前對 Terra 的看法是正確的,但這並沒有讓我感覺良好。

在 Terra 暴雷之後,網絡上已經寫了太多文章分析了。關於針對 Terra 的成功協同攻擊——$UST、其主權(Anchor)收益率的可持續性、決策和儲備管理的集中化、算法穩定幣整體結構的未來、對監管和未來的影響的行業。然而,在我看來,上周討論的大部分內容並沒有為之前概述的內容增加任何價值。Terra 的潮起潮落和大多數獨立研究人員所預料的完全一樣:慢慢地,慢慢地,慢慢地,然後突然崩盤。但事情原本可以以完全不同的方式結束——LFG 成功地通過將數百億美元的 LUNA 換成 BTC 和其他外生資產來改變 Terra 的資產負債表。更長的牛市、更低的通脹數據、避免一些战術錯誤,本可以讓這場史詩般的破產變成成功。

然而,對於我們每個人來說,這始終是一個風險和回報的問題,正如我們已經在 Dirt Roads 上討論過的那樣——2021 年末——當激進分子开始參與時,或者在這裏——在 Curve 的 4 pool 宣布之後。在一段時間裏,我一直是 $LUNA 投資者和(主要是)$UST 存款人,但我之後睜大眼睛,准備好雙擊並退出,以防遇險跡象。請放心,這些跡象开始出現。我將 DR 的第 34 期文章標題定為《Anchor Protocol (II): Too Big to Thrive》,並選擇了 Akira 的黑暗核爆炸作為封面圖片。幾周後,第 36 期發布將 Terra 和 Maker 之間的對抗稱為“世界大战”,這是鏈上超抵押模型與完全算法模型之間哲學差距的基礎。這從來都不是對與錯、善與惡、相信與否的問題,而是相對價值和風險管理的問題。

正如我的許多加密貨幣經濟學家和投資者所知道的那樣,我決定在 4 月的第二周清算我所有的 Terra 風險敞口,當時爭論的數量至少與 Anchor 的貨幣儲備增長的一樣快。我就是一條小魚,所以退出流動性不是問題。最終證明,這個決定為我保住了一大筆錢,但最重要的是提醒我相信我自己的研究,因為外面發生的事情並沒有真正合乎邏輯的意義。

然而,這並沒有讓我感覺更好。

中間道路

經濟系統的存在是為了吸引擁有某些資源(例如時間/勞動力、想法/生產力改進、過去的時間/資本)並互動以實現特定目標的代理人。這個定義是一個框架,可以廣泛適用於從家庭到公司、國家和其他地方的幾乎任何事物。

所有這些代理人都有不同的稟賦和時間範圍。例如,勞動力提供者通常迫切需要照顧他們的生存。另一方面,資本提供者准備暫時放棄積累的財富,以實現未來的收益。經濟體系之所以能夠運作良好,是因為它們充當了所有這些不同需求的交換所,在朝着共同愿望的前進鬥爭中匹配它們。

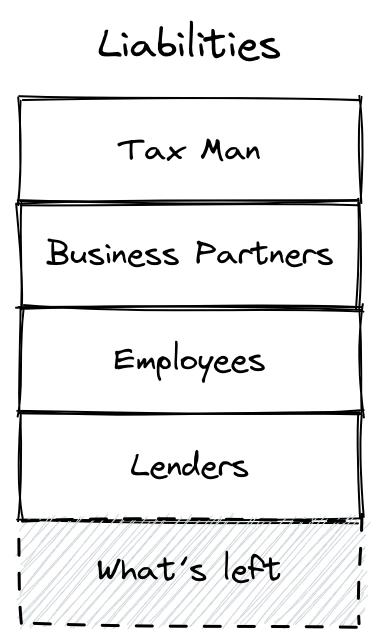

公司→查看公司經濟體系時,很容易通過查看資產負債表的負債方來確定誰提供了什么。股權投資者、貸方、商業交易對手、員工、稅務機關,他們都對企業控制的(現在和未來)價值擁有索要權。然而,他們有非常不同的偏好:

稅務機關:民主就是分布式的暴政,國家對在其影響範圍內運作的任何人都有強制權力——因此,國家通常要求先償還稅款也就不足為奇了。

商業交易對手:這些參與者可以吞下時間錯配以繼續开展業務,但支付的確定性對於供應鏈的無摩擦運作至關重要——這就是為什么商業債務往往被構建為對公司資產的最優索要權(在與稅收相關的負債之後)。

員工:根據轄區和政府的政治傾向,員工享有不同程度的保護。

貸方:那些擴展金融債務的機構往往規模更大且規避風險(出於許多原因——包括他們自己的高槓杆率,例如銀行),因此他們需要固定的支付和附加於特定資產的優先債權(擔保)或整個公司。為清楚起見,無擔保債務並不意味着沒有擔保,而是更一般地說,擔保是由公司未來的現金流提供的。

股權投資者:在其他人都得到報酬後,股權資本的提供者會來詢問剩余的資金——他們是資本棧中最初級的,但作為交換,他們有能力控制業務的方向,並且可以從他們投入的資金中獲得不成比例的回報。

一家穩固、可持續的公司,會保持其所有責任持有人的利益相互平衡。如果沒有發生這種情況,通常是面臨麻煩的跡象。例如,在大金融危機之前的幾年裏,一些最大的金融機構的高級管理人員正在利用其影響力從所產生的經濟價值中獲取不成比例的一部分——這造成了業務經營方式的扭曲,而在長期以犧牲所有其他負債持有人為代價來炸毀一切:銀行的股權投資者看到他們的所有權份額被持續的配股稀釋,貸方遭受嚴重的削減,許多員工在沒有參加盛宴的情況下被裁員,國家已經為了避免傳染,花費數百億納稅人的錢。

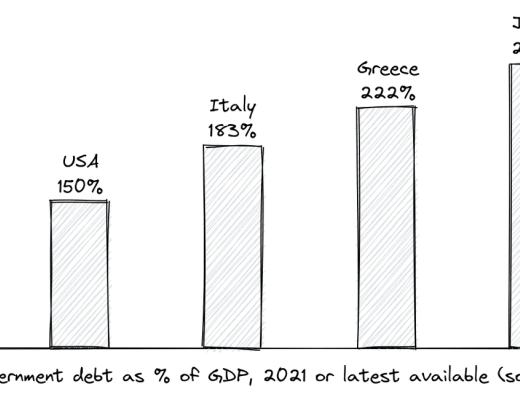

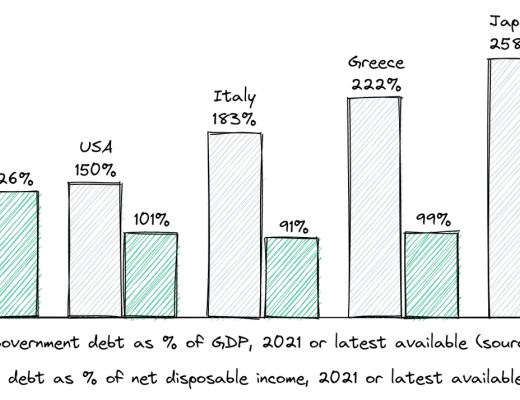

國家 → 同樣的道理也適用於政府財政。作為一個意大利人,我天生就熟悉這個問題。意大利財政部是世界上負債最多的實體之一——淨負債超過 GDP 180%。

日本有些相似——其他傳統上更以市場為導向的系統正在迅速追趕。意大利和日本都在穩健增長時期大力投資於基礎設施和福利層面,而當增長开始放緩時,這些層面不可能輕易解散。這兩個國家都是世界上最老齡化的國家,擁有最長的預期壽命,並擁有建立在國家保障基礎上的養老金制度,這並非巧合。此外,意大利幾十年來一直遭受公共行政部門僵化的生產力和私人領域不健康的腐敗程度的困擾。也可以說日本也是如此。

然而,大多數人忽略的是,意大利家庭是世界上負債最少的家庭之一。你可以推斷正在發生的事情:一個利益集團(私人——通常是老年人——公民)正在對國家政治施加影響,以便通過場外養老金計劃、寬松的稅務機關和次優投資將不成比例的國家財富轉移給自己關於創新。他們並不愚蠢,他們只是關心自己,與社會其他人相比,他們有不同的偏好。民主並不總是能保證最好的結果。

然而,失衡不會永遠持續下去,意大利本身(以及希臘——也在圖表上)在壓力時刻進入國際債務市場時一直表現出脆弱性,盡管其工業部門仍然是歐洲第二大,在德國之後。再一次,祕訣似乎在於平衡各種利益的能力。

好消息是,每個經濟體系的現狀都可以輕松分析:有時,查看一個系統中誰在積累最大價值的快照就足以了解正在發生的事情,更重要的是,可以預測未來(最有可能)發生的事情。

同樣的論點也適用於 Terra。

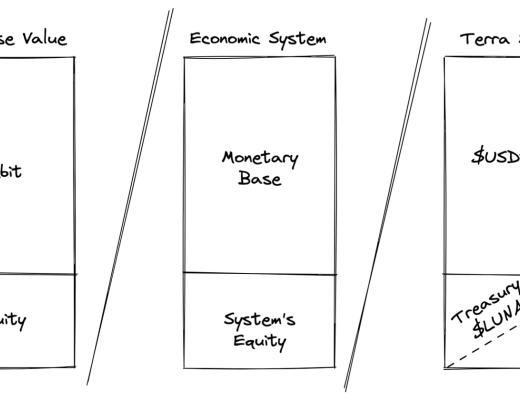

Terra:一個主權、鏈上、貨幣系統

Terra 是,或者曾經是,一個主權貨幣體系,它自己的貨幣 $UST 隱含地與它與之互動的最大經濟體的貨幣以及它自己的治理代幣 $LUNA 進行掛鉤。用計算機工程術語來說,Terra 協議在權益證明 (PoS) 區塊鏈上運行,礦工將其原生代幣 $LUNA 用於挖掘 $UST 交易。$LUNA 代表網絡的挖礦能力。

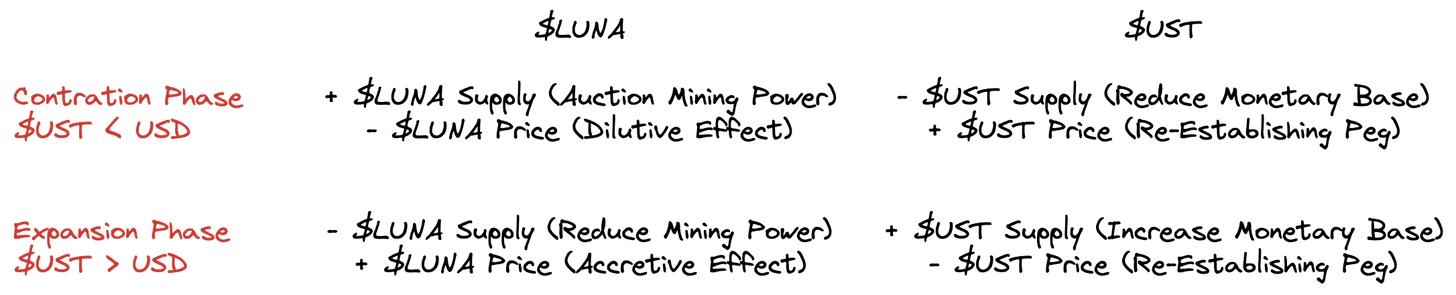

$UST 和 $LUNA 是共生的。當資金流入放緩並且 $UST 遭受脫鉤壓力時,系統試圖通過發行更多的挖礦算力(試圖激勵更多的外部參與者與 Terra 互動)並使用收益購买和銷毀 $UST。當流入反而加速並且以美元計價的 $UST 可能變得更加昂貴時,該系統試圖通過鑄造更多貨幣並使用該貨幣購买和燃燒挖礦算力(即 $LUNA)來抵消影響。

Terra 不斷在 $UST(其系統的負債)和 $LUNA(其系統的權益)之間轉移波動。一個是另一個的水庫,兩者都是存在的。在流動性大量湧入期間,$LUNA 持有者受益於代幣升值,並且由於 Anchor 的存款收益率下降而無法承受 $UST 的大量流出。Terra 生態系統需要 Anchor,而且非常拼命地。2022 年 4 月上旬,$LUNA 的流通資本達到了 $400 億,是一年前的 10 倍多。升值不是由於挖礦收入的增加,而是與基礎貨幣的顯着增長直接相關,$UST 達到了 180 億的流通量。換句話說,Terra 隱含的系統性槓杆比前一年呈指數級增長,使其處於不可能穩定其貸方(Anchor 的儲戶)要求的利率的境地。

4 pool → 4 月 1 日,@ezaan 在 Terra 的論壇上發布了關於社區與 Frax 和 [Redacted] Cartel 合作的意圖,以提高 $UST 的多鏈使用率。他明確表示這不是愚人節玩笑。他們想怎么做?通過新部署的名為 4 pool 的 Curve 池,由 $UST、$FRAX、$USDC 和 $USDT 組成。沒錯,沒有 $DAI。該部署將首先在 Fantom 和 Arbitrum 鏈上進行測試,然後最終在主網上激活。他們認為這與流動性有關,但我堅持認為這主要與負債成本有關。通過成功替換 $DAI 的 15 億 3 pool 交易量,Terra 將節省 3 億美元/年的被動利息,足以證明賄賂成本是合理的,但不足以單獨補償 Anchor 儲備的枯竭。我錯過了局勢的另一面:增強的流動性本可以提供必要的窗口來交換公开市場外生資產(如 $BTC、$ETH、$AVAX、$SOL 等)以換取 $LUNA。

由於結構限制(你不能永遠增加槓杆),推動 $LUNA 沿着其令人難以置信的增長軌跡(即槓杆)的力量正在放緩,相反,現在核心團隊开始考慮,开始被拋售壓力所抵消使用原生資產購买外源資產。每個人都有不同的偏好。作為一名從虛無中引導加密經濟的團隊成員,他們正在拯救這艘船,即使以降低估值為代價。然而,作為投資者,在決定是否將新的金融資源部署到系統中時,$LUNA 並不是一個理性的選擇。對於 $UST 儲戶來說,可以說的更多:由於 $LUNA 估值所提供的支持減少,資本流入自然放緩導致的動蕩,以及核心團隊明顯傾向於專注於保全他們自己的權益,20% 的收益率肯定是不夠的。

我決定退出。

盡管過去一次又一次的教訓,中心化控制和極端遊戲的明顯風險凸顯。最終崩盤了。通過打开流動性閘門以攪動 Terra 的資產負債表,團隊同時將系統暴露給那些能夠制造動蕩並從中受益的人。剩下的就是歷史重演了。市場參與者开始湧入分散和集中的流動性場所,以迫使打破 UST 的掛鉤,Terra 的團隊被迫犧牲(部分或全部)其外生儲備來保護它——導致市場流動性和估值崩潰,作為穩定性的最後一道防线,$LUNA 被攻擊,信任迅速蒸發,整個系統崩潰了。

但這場崩潰本可能以許多其他方式發生。討論這些事件就像討論足球战術:有趣、令人不安和不必要。最重要的是辯論系統的結構,並試圖根據任何時間點我們眼前發生的事情來預測事件:日益增長的槓杆作用、中心化控制、所有通信中的粗暴性以及對教條和宗教狂熱的吸引力越來越大。強大的力量總伴隨着巨大的責任,沒有人為此做好准備,也沒有人應該擁有這種力量。還是待在這場事件的外面,保持安全吧。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Defi之道

文章數量

89粉絲數

0

評論