DeFi遇上價格預言機意味着一場即將爆發的數據战爭

對於DeFi的用戶和評論者來說,一個清晰的未來正在浮現——DeFi衍生品將消費並取代任何可以提供預言機價格的市場。

現在,很明顯,數據關系將在許多DeFi協議中發揮重要作用,這些協議希望創建超越加密價格饋送的有意義的產品。

在信息時代,數據战爭已經在許多不同的战場上展开。在本文中,我們將討論預言機提供商、傳統金融公司和金融協議即將展开的金融數據战爭。

DeFi中的數據战爭

在DeFi經濟中,衍生品合約將有兩個數據來源。在這兩種情況下,數據輸入都是該合約的成本,衍生品用戶不可避免地必須支付費用:

1.由Chainlink等預言機中繼的鏈下專有數據

2.從各種不同的鏈上合約中獲取定價數據的鏈上交換合約或元預言機合約

衍生品定價數據的傳統中心化市場規模龐大。每天,在世界各地的不同頻率和時間,衍生品合約都使用由專有公司提供的定價數據進行市場標記,這些公司已經將其信息源設計為公正和可靠。

為了掌握這個定價數據市場的龐大規模,CME的財務報告確定了 5.454億美元的收入(總計385億美元)來自數據服務。再放大一點,據說傳統金融市場數據行業的估值在33B美元左右,並且還在不斷增長。

定價數據的鏈上市場才剛剛开始。像Uniswap這樣的協議(其中包含大部分現貨交易量)現在能夠提供可靠的定價數據,這些數據可用於其他生態系統衍生合約,這些合約可以直接從鏈上Uniswap合約中讀取。

由於這種新興模型,討論導致了UNI應該是預言機代幣的提議。(RSA 注釋——這是我們將UNI作為預言機的看法)

像Tracer這樣的衍生品協議需要使用這些預言機價格信息來為終端消費者提供安全可靠的市場。先說兩種產權模型:

交換擁有的數據

用戶擁有的數據

這兩種模式將重疊並競爭。因此,讓我們討論這些數據战爭可能對像我們這樣的數據消費DeFi協議產生的影響。

1.交換擁有的數據

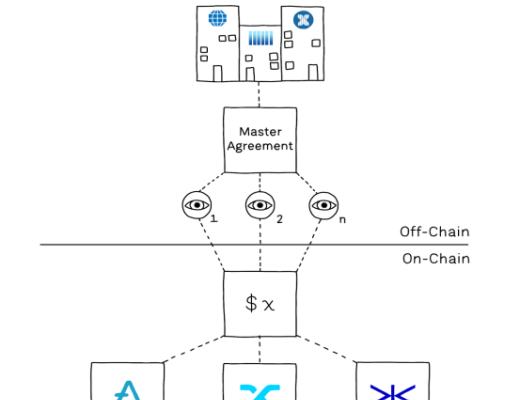

Consortium Oracle Networks很可能在DeFi中的未來2年時間範圍內發生。通過數據許可尋求額外收入的中心化交易所很可能會與形成Chainlink DON 的不同預言機達成協議。

這些公司很可能會與處理許可和數據銷售的Chainlink預言機群體籤訂主協議。這些Consortium Oracle Networks將圍繞傳統的金融交易所形成,這些交易所將其定價數據作為產品出售,例如CME、NYSE和ASX。

芝加哥商品交易所等傳統金融公司擁有與其平臺上交易的衍生品和產品相關的專有數據。預言機供應商通過與公司建立代理關系,以轉售他們的數據來為DeFi衍生合約定價,將為這些公司帶來新的收入來源。在此模型中,可能會在支付適當費用並能夠許可其合約(無論是通過AML/KYC網絡還是通過其他方式)的可信任協議之間形成關系。

當前圍繞AML/KYC和數據轉售的障礙仍有待解決。這些障礙阻止了許多當前的定價數據進入DeFi合約。這個問題的另一個原因是,由於普通DeFi用戶的風險承受能力,DeFi中的大部分需求是對更高回報的加密資產。

與傳統金融市場相比,DeFi有明顯的經濟激勵。更高的收益率和更低的交易成本只是其中的一些優勢。隨着這些優勢對傳統交易者來說變得更加清晰,股票、商品和外匯市場將不可避免地使用 DeFi基礎設施進行交易。

對於數據消費協議,由於該行業的興起,大多數鏈上預言機提要尚未完全確定其定價和許可模式。目前,任何協議基本上都可以免費訪問鏈上的價格提要,而無需向提要提供者付費。未來的模型將為數據值和白名單讀取地址引入ZKP,它們是:

付費客戶;

付費客戶和許可客戶的組合。

對於原生存在於鏈上的數據,例如Uniswap預言機,交易所現在可以在擁有數據的智能合約或對他們創建的數據擁有權利的用戶之間做出選擇。

接下來,我們將討論一個新模型,在該模型中,用戶擁有他們的數據輸入並擁有由此產生的收入流的權利。

2.用戶擁有的數據

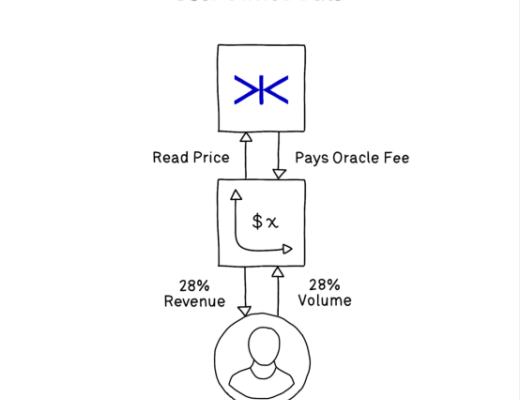

在這種情況下,在Uniswap上為TWAP價值或任何形式的聚合數據價值貢獻交易量的用戶,對該價格產生的任何收入都有經濟要求。這是一個勇敢的新世界,我們希望看到現貨交易所採用並更詳細地考慮它。

在此模型中,Sushiswap用戶對ETH/DAI市場貢獻了28%的份額,將有權獲得來自ETH/DAI預言機支付客戶的任何收入的28%。這將取決於價格在給定時間段內的匯總方式。如果任何像Tracer這樣的DeFi合約是Sushi預言機的消費者,則Tracer合約支付的費用將被發送到Sushi協議內的分發合約,並從那裏分散給用戶。

然後,該協議只是作為交換的載體。它的收入模式是收取交易費。從許多鏈上來源獲取定價數據的鏈上元預言機將能夠存在於這些合約層之上,並為潛在的DeFi消費者合約提供有效的聚合服務。

對於不愿意收取協議費用的協議來說,監管套利可能存在,然後他們可以從預言機數據銷售中獲利——造成用戶購买的確切經濟模型的不確定性。對於散戶來說,通常從他們的數據銷售中產生的這種經濟收入完全從他們的交易經驗中抽象出來,以零費用或成本的形式使用交易所。

當引入數據銷售的代幣激勵時,事情變得有趣。在交易所擁有的模型中,您可以分享您出售給協議的任何數據權利所產生的未來收入。與當前的中心化交換模型甚至社交媒體平臺相比,該模型對用戶的補償更多。

數據战爭即將來臨

總而言之,將有多種方式可以在鏈上獲取和導出預言機數據。圍繞它們將形成許多不同的商業模式,以在交易層成功提取價值。

今天我們討論了如何通過Consortium Oracle Networks將傳統金融數據移植到鏈上,以及用戶如何能夠擁有自己的定價數據並為他們的貢獻獲得報酬。

鑑於以太坊、Chainlink和ZKP等技術的進步,我希望看到一個未來,每個金融交易所用戶都可以成為自己的預言機,擁有自己的交易數據,有權出售這些數據。

DeFi社區中的所有人都處於獨特的位置,以確保我們不允許數據利用,這在過去20年中在傳統金融中發揮了如此重要的作用。Tracer作為一個DeFi協議,將繼續深入考慮其用戶的數據權利,並將確保我們未來的用戶因其數據貢獻而得到補償。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...