DeFi聚合收益平臺發展的現狀與風險

在過去一年,DeFi生態經歷了爆炸式的發展,Uniswap、MakerDAO、AAVE、Curve等協議已經成為了加密市場中的龐然大物和不可缺失的基礎。而由此衍化發展的各類不同賽道協議也在百花齊放,形成了豐富多彩的底層協議市場。在此基礎上,DeFi各協議間可組合性的特點又讓各項目間开始不斷疊加衍生,出現了更豐富的高級功能協議。

在投資者追求高收益的過程中,聚合收益平臺已經成為一種主流方向。這類產品既可以讓投資者免去一系列跨協議、跨鏈的復雜操作,又能得到穩定的回報。而且從機會成本角度講,當二級市場賺錢效應高時,炒幣的潛在收益可能要高於DeFi市場,但當二級市場進入當前這樣膠着階段時,DeFi聚合類產品所帶有的確定性收益機會便體現了出來。

機槍池的不同類型

目前聚合類收益平臺最主要的產品便是機槍池。這個概念最早源於PoW礦池,意即一種靈活的挖礦策略,礦池可以機動、自由地尋找市場上最優收益率的幣種進行挖礦,狙擊利潤。而在DeFi市場中,機槍池就是一種復合型流動性挖礦策略。一般而言,機槍池可以借助市場中借貸、交易、流動性礦池等收益工具進行組合尋找高收益策略,攫取利潤。其優勢在於投資者可以避免跨協議操作中繁瑣的操作,也可省下精力,不必時時刻刻尋找高收益流動性礦池。而且在機槍池產品中,投資者將按投資比例分攤Gas費用,降低了單獨與協議交互時的Gas成本。

在當前聚合收益平臺中,平臺會針對一個或多個協議項目部署機槍池產品,參與的形式可以通過單幣種質押或是為一對兒幣種提供流動性的方式。例如較為早期的聚合平臺Harvest.finance,就有主要針對Curve以及Uniswap平臺的策略。投資者可以將USDC、DAI等穩定幣放入Harvest的資金池中,平臺將自動轉為ftoken並轉入Curve提供流動性賺取CRV獎勵及利息收入。之後Harvest可以在Uniswap中賣出CRV獲得DAI,將30%的分潤用於購买Harvest的平臺代幣Farm作為社區獎金池,剩余的DAI轉入Curve繼續參與挖礦獲取利潤。

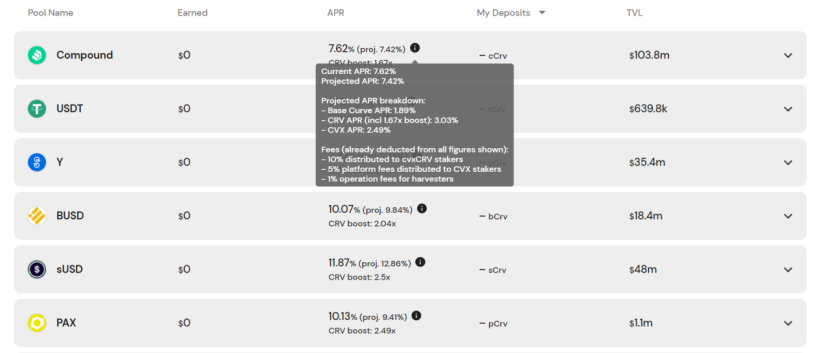

以上只是穩定幣參與機槍池的一個簡單策略,隨着DeFi市場的發展,各類流動性礦池工具增加,更加復雜的可組合收益策略越來越多。投資者在參與機槍池產品前應首先明確該產品的策略為何、收益結構如何以及在harvest之後需要付的費用有哪些。下圖是當前較多資金參與的Convex單幣質押池的產品介紹頁面,在年化收益率(APR)一欄,投資者可以清楚的看到當前產品的年化收益率以及拆解年化收益率構成和相應費用等。

另外,值得關注的是隨着NFT市場的發展,機槍池的概念也开始向NFT市場的產品中擴展。例如,一個被稱為“封閉式藝術品機槍池”的K21項目已經在NFT市場出現。

K21 是一個封閉型藝術品藏品庫,其中將收藏二十一件藝術作品,均由當代知名前沿數字藝術家創作。這些畫家的作品完成後會鑄造成 NFT,存入 K21 藏品庫。藏品庫合約為封閉式合約,二十一幅作品存滿後,合約將關閉。屆時,藏品庫合約權限將轉移給團購合約。轉移後,權限不可更改。只要有人在團購合約中存入2100萬美元等值資金,便觸發合約購买要約。K21代幣持有者可以21%投票率否決某項購买要約。如果購买要約遭到否決,下次觸發價格將增加7%。否決沒有達到21%投票率,藏品庫作品交易成功,代幣持有者按比例獲得藏品出售資金。

從目前來看,K21的資金級別可能並不是普通投資者可以接觸到的項目,但隨着加密市場的逐步發展,各個項目間的搭載疊加會越來越密切,NFT市場也會成為聚合收益類項目的重要發展方向。

主流聚合收益率類產品現狀

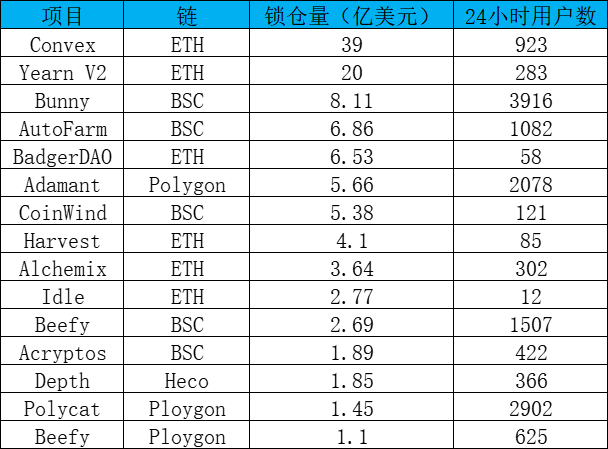

上表整理了Debank網站中管理資金量排名前15的聚合收益類平臺。從表中可以看出,以太坊鏈上的項目依然是聚合類平臺的主力,剩下較為大型的聚合類平臺分布在BSC以及Polygon鏈上。不過,從用戶數量來看,BSC鏈上的聚合項目更受歡迎,這可能也是因為其較低的Gas費以及相對較高的挖礦收益,比較符合中小資金用戶的需求。

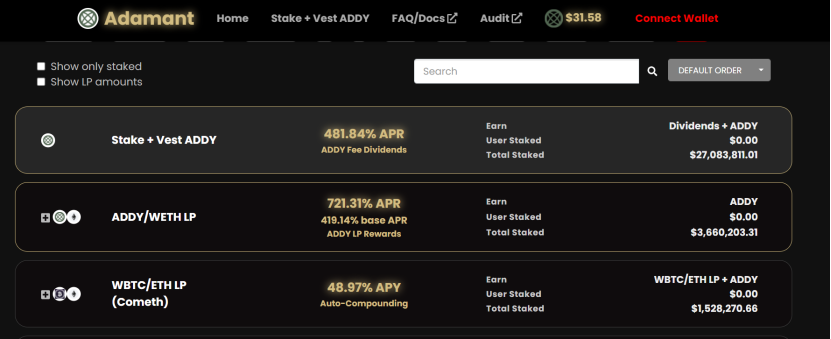

從收益端來看,近期市場下行,各機槍池產品的收益率也在下滑,但總體而言,各平臺產品的收益率不會相差太大。如果是針對穩定幣的機槍池,大部分產品的年化收益在3%-12%之間(根據不同穩定幣幣種);而若是針對BTC、ETH等主流幣的機槍池產品,個別產品的年化收益率可以達到40%以上,但整體中位數也就在10%-20%之間。只有一些新項目為了鼓勵更多人的參與會進行平臺幣獎勵激勵,從而出現較高的APR。下圖是4月末才上线的聚合收益項目Adamant的高收益產品。

需要注意的是,從主流產品的獲利模式來看,聚合平臺的價值支撐在於平臺鎖倉量的規模,鎖倉量越高,代表着有更高可能產生更大的利潤。而平臺會從每一次的獲利中截取20%-30%(各平臺截取份額不盡相同)以平臺幣形式進入社區資金獎池。獎金池越大,則可以提升參與者的APR水平,從而吸引更多投資者參與,這是一個正向循環。不過,一旦DeFi市場流動性挖礦收益下降,聚合平臺的盈利能力也會隨之下降。這可能會开啓一個負面循環。

聚合類產品的風險

除了因市場流動性對聚合平臺產生負面影響外,機槍池產品最大的風險因素來自於外部。首當其衝便是黑客攻擊的風險。

DeFi市場由於缺乏監管,自然也成了黑客攻擊的重災區。雖然大多數項目在上线前都會經過1個甚至更多安全公司的審計,確保代碼層面的安全性。但2021年DeFi市場上的安全事件仍然層出不窮,這其中黑客攻擊是一部分原因,而很多項目在細小機制處設定上的不合理之處在項目上线後也可能成為重大的安全隱患。

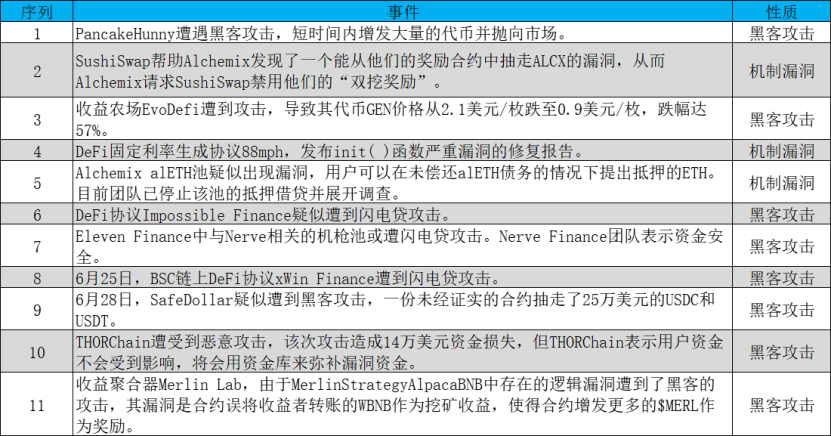

根據成都鏈安統計,僅今年6月,DeFi行業的安全事件便有11起,諸如閃電貸攻擊、業務邏輯漏洞、項目獎勵機制等原因,均成為了黑客發動攻擊行為的“裂口”。下表為今年6月11起安全事件的大致情況。

對於聚合收益平臺而言,閃電貸已經成了最常用的黑客攻擊工具。例如,今年5月,PancakeBunny遭黑客攻擊,短時間內鑄造了大量pancakebunny代幣Bunny,隨後被黑客拋售導致bunny幣價暴跌90%以上。

根據各大審計實驗室的研究,這是一次典型的利用閃電貸操作價格的攻擊。關鍵點在於 WBNB-BUNNY LP的價格計算存在缺陷,而鑄造的BUNNY數量依賴於此存在缺陷的LP價格計算方式,最終導致攻擊者利用閃電貸操控了WBNB-BUNNY池子從而拉高了LP的價格,鑄造了大量的 BUNNY 代幣。

如果說黑客攻擊是一種“人禍”,那么對聚合收益平臺造成重大風險的第二種“人禍”則來自於平臺內部。今年4月,BSC上最大借貸平臺Venus調整提款費,而Belt、Autofarm、Beefy等多個機槍池並未及時調整策略而造成了用戶損失本金情況的出現。

DeFi各協議間的搭配屬於樂高積木式的組合,牽一發而動全身。一些底層協議對於費率上的變化可能導致機槍池整體策略收益情況的變化。而在出現變化後,若不及時調整策略,則可能出現損失。

Venus此次提款費的調整是基於社區VIP-12提案部署,提前兩個月便已公布並多次更新提案進展,而涉及此次事件的幾個項目方並沒有及時做出策略調整,進而為投資人帶來損失。這也暴露了聚合收益平臺在策略管理及追蹤上的缺陷。

總結而言,在當前市場下行階段,聚合收益平臺是一種不錯的尋求穩定收益的投資工具。但機槍池產品並不等於沒有風險,投資者在使用前需詳細了解平臺在投資方向、回報表現、安全性等方面的信息,做到心中有數。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論