头部借贷协议进军机构市场 DeFi 之夏会再次开启吗?

就目前 DeFi 的基建水平、法律法规等方面来看,机构大规模采用 DeFi 协议还为时过早。

原文标题:《CeDeFi?机构入场 DeFi 还有较长的路要走》

炎炎夏日,DeFi 蓝筹纷纷触底反弹。其中,Compound、AAVE 的表现最为亮眼。

有人调侃道:「DeFi 之夏将再次开启吗?」然而在市场情绪低落的大环境下,价格接连飙升背后的原因究竟是什么呢?

这一次,不再是「马斯克式」的嘴炮喊单,而是公司、机构入场 DeFi 的通道被打开。

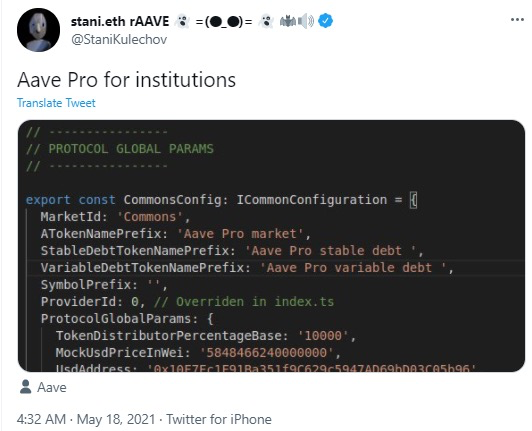

早在 5 月 12 日,以太坊借贷协议 Aave 的创始人 Stani Kulechov 就暗示即将推出一个为机构投资者进入 DeFi 而准备的私有池,而 Aave Pro 也于 5 月 18 日正式官宣。

据了解,Aave Pro 预计将由 Aave 与联合机构级安全公司 Fireblocks 共同于 7 月推出。 那么什么是 Aave Pro?它允许机构和企业通过基于 Aave 协议获取 DeFi 评级的收益率,而该产品的特点包括:

使用 Aave V2 的智能合约,并添加白名单系统仅允许 KYC 参与者访问 Aave Pro 私有池;

Aave Pro 的流动性池初始阶段仅包含机构需求较高的 BTC、ETH、USDC、AAVE 四种资产,并与 Aave 中其他流动性池分开;

机构用户的 KYC 将由 Fireblocks 支持,Fireblocks 还将在 Aave Pro 市场上添加反洗钱和反欺诈控制;

Aave Pro 仍是去中心化的,将通过 Aave 社区治理机制进行管理。

随着 Aave Pro 的宣布,AAVE 代币也在触底后反弹了 100%。

不仅是 Aave,流动性挖矿的始祖、借贷协议 Compound 官方也于近期宣布,其背后公司 Compound Labs 将成立面向企业和机构的新产品 Compound Treasury,并通过与 Fireblocks 和 Circle 合作允许银行、金融科技公司等非加密的企业和金融机构以及大额美元持有者用美元以 USDC 的形式获取 4% 的固定利率。

其中,4% 的收益组成不仅包括 Compound 协议中的 USDC 存款收益,还会包括流动性挖矿的收益,而随着 COMP 价格提升,超出 4% 的部分将会成为 Compound Treasury 的收入。Compound Treasury 没有锁定期限,允许用户按需提款本金和利息,提款会在 24 小时内受理。

两大借贷龙头接连选择打通与 B 端用户连接的桥梁,这又意味着什么呢?笔者以为,如今的 DeFi 已陷入了瓶颈期。

OKLink 数据显示,截至目前,以太坊 DeFi 协议的总锁仓量仅有 750 亿美元,距离 5 月 11 日的历史峰值下降了约 33%。

虽然如今的 DeFi 协议可谓是五花八门,但始终无法解决流动性匮乏、开发者作恶等根本问题。

然而,2020 年狂热 DeFi 之夏已经证明了 DeFi 的潜力与价值,可以预见的是,随着机构们的进场,DeFi 协议的流动性将大幅提升,这也直接解决了 DeFi 生态一直以来面临的流动性匮乏的问题,也会将加密货币领域彻底推向传统金融市场,吸引更多人才,走向规范化的道路。

相反,机构的进场又势必会带来一系列的问题。

例如,如果投资机构介入,按注资量持币,那么治理投票的票权将出现集中,社区其他人的发言权或许会被削弱,某个提案可能会因未获得创始团队和投资机构投票而无法通过,甚至出现项目分裂。

就像 Yearn.finance 的创始人 Andre Cronje 所调侃的一样:「这是 Cedefi?还是 Decefi? Decedefi?」 由此产生的中心化问题都成为了机构参与 DeFi 的阻碍。

然而,任何一个稳定、合规的市场都需要在法律保护下被传统的公司、机构所认可,而不是闭门造车。

在马斯克疯狂「喊单」的那一段日子,DeFi 的重度用户们疯狂地安利 DeFi 的蓝筹股们,但却收效甚微。DeFi 受散户欢迎的特性之一便是无审查、无需许可地加入,而这与机构用户要符合的规则相左。

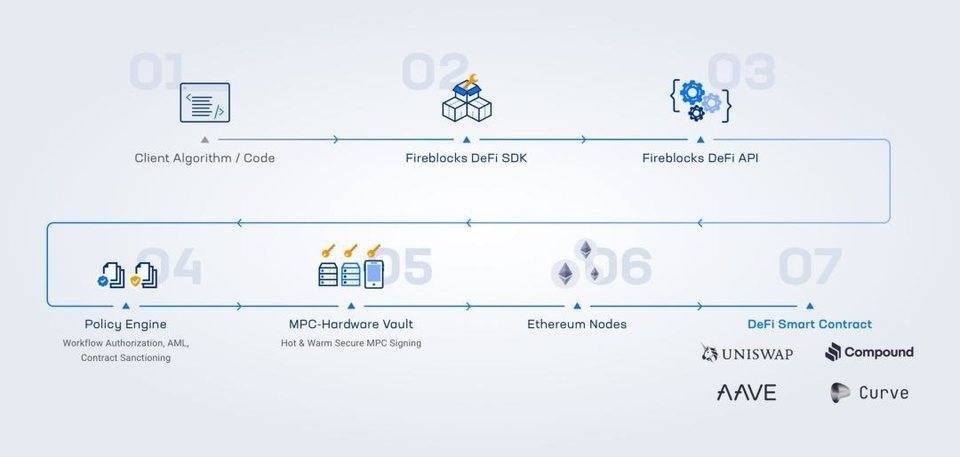

Aave Pro 与 Compound treasury 都是与 Fireblocks 合作而为机构服务的。其中,用于收集用户 KYC 已与 DeFi 的核心思想背道而驰。

这也是为什么 Aave 和 Compound 在开拓机构市场时,需要选择牵手第三方的安全公司 Fireblocks 的原因,这家公司通过数据安全企业 Chainalysis 引入了自动化的 AML (反洗钱)和 KYT (了解你的交易)筛查,以此帮助机构用户在遵守合规要求的前提下进入 DeFi。

此外,无论是 DeFi 基建、访问 DeFi 协议的浏览器、还是数据分析类的工具等目前都不足以支撑企业级别的需求、效率与安全性。而相较于传统金融市场,在面对黑客攻击、私钥丢失等潜在风险下,DeFi 市场尚无成熟的托管和保险体系。

但是对机构自身来讲,他们对 DeFi 的兴趣又如何?

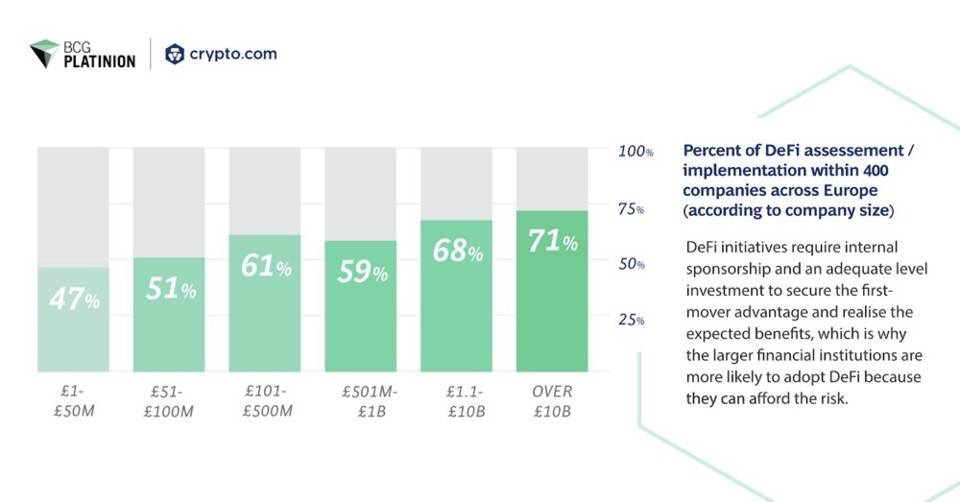

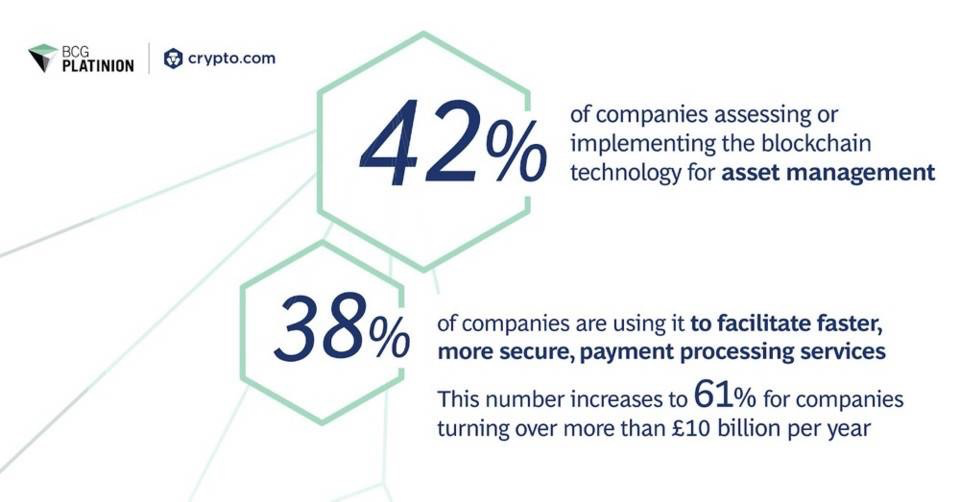

在对 DeFi 的崛起进行研究之后,区块链资管平台 Crypto.com 曾与波士顿咨询集团 (BCG) 合作,对欧洲 400 余家金融机构进行了调研,最受关注的服务是资产管理和支付处理。

令人惊讶的是,其中有 86% 的机构正在某个 DeFi 框架上评估服务,58% 的企业担心忽视 DeFi 工具会令其失去竞争优势。

调查还发现,越大型的机构越有可能率先采用 DeFi 协议,因为他们愿意承担更多的风险以夺得先发优势。

不过,有 70% 的公司对欺诈行为有安全担忧,并有 61% 的受访公司说,缺乏监管是其面临的主要挑战。

因此,综合目前 DeFi 的基建水平、法律法规、公司机构对 DeFi 的兴趣与担忧等方面来看,大家迫切希望机构们大规模采用 DeFi 协议还为时过早。不过相信在不久的未来,DeFi 会真正成为沟通区块链与传统金融市场的又一座桥梁。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...