流动性竞争:Uniswap v3 费用和逐底竞争

在 v2 中,每个矿池的费用率为 0.3%,每个流动性头寸都支持潜在价格范围(0 美元到无穷大)。因此,流动性提供者 (LP) 竞争费用的唯一方法是向池中注入更多资金。竞争所需的唯一力量是规模。但是,Uniswap v3 的功能引入了两个新的向量来竞争:

自定义流动性范围:流动性提供者 (LP) 可以选择他们希望支持的价格范围。例如,我可以选择 $50-$100,而不是 $0 到 $infinity。通过自定义流动性范围,每个 LP 可以竞争提供比其他参与者更准确的范围。

多个费用等级:LP 可以选择以每笔交易 1%、0.3% 或 0.05% 的费用来创建他们的矿池,而不是被锁定为 0.3% 的收取率。通过多个费用等级,LP 可以通过为每笔交易提供最优惠的价格来进行竞争。我们今天将专注于费用等级,因为这就是行动的地方。

价格竞争

如果您在电子商务市场上购物,您会看到到处都是价格竞争。对商品收取最低价格的卖家将赢得销售,销售收入就是他们口袋里的钱。精明的卖家可能会看畅销书清单,抓住前几个 SKU,然后以较低的价格列出它们。他们会在短期内为每个单位牺牲一点利润,但赌注是随着时间的推移,由于额外的需求,他们最终会获得更多利润。

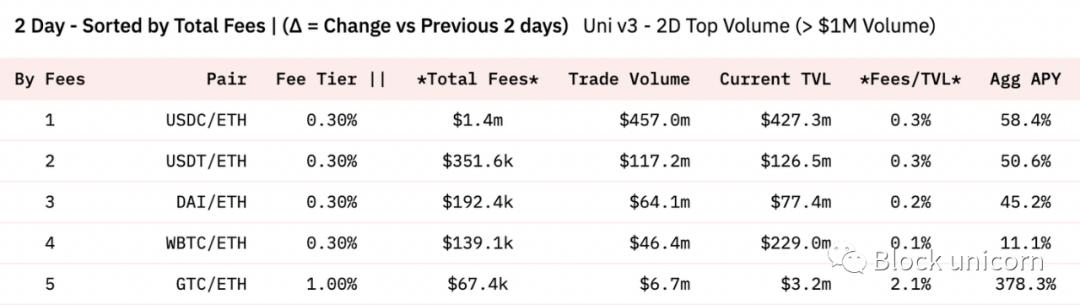

所以现在,让我们将该框架传递给 Uniswap LP。在撰写本文时,USDC/ETH 0.3% 池是 Uniswap v3 上交易量最大的货币对,幅度相当大,几乎是下一个交易量最大的池的 4 倍。这个池也是最饱和的,存入超过 4 亿美元(总价值锁定 - TVL)。因此,如果您像我一样,远未达到数百万的规模,但想参与其中:您可以在哪里寻找机会?

(按费用排名前 5 的矿池:2021 年 6 月 4 日至 6 日(GTC 是最近推出的代币))

你降低价格。

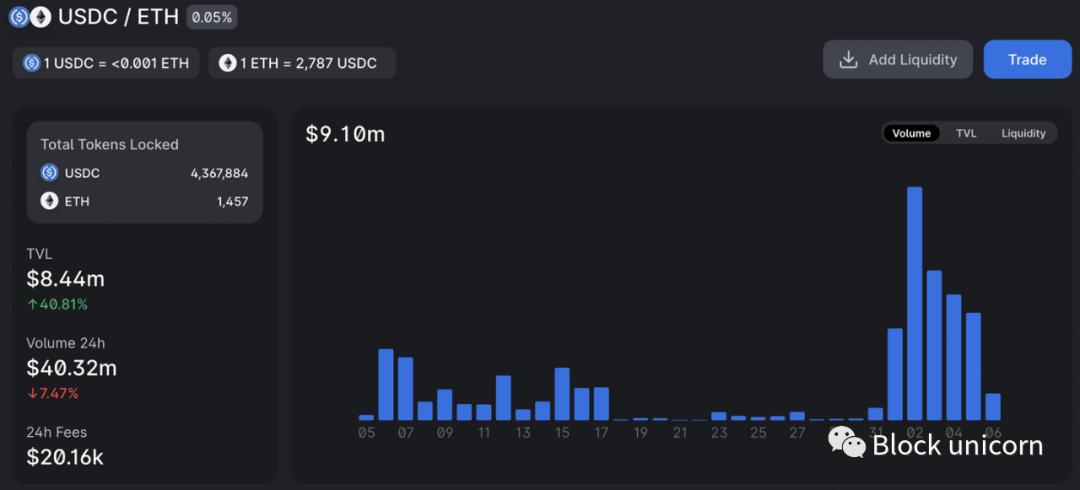

从 2021 年 5 月 30 日到 2021 年 6 月 2 日,USDC/ETH 以更便宜的 0.05% 费用等级进行 TVL,从 70 万美元到 1000 万美元的 15 倍。一旦供应到位,就像任何好的市场一样,需求就会随之而来。在 6 月 2 日的高峰期,1000 万美元的流动性支持了 8000 万美元的交易量(8 倍交易量/TVL),而 4 亿美元的 0.3% 较高定价层级的流动性支持同期 3.2 亿美元的交易量(< 1x音量/TVL)。

低价层尚未完全接管,但它即将到来,它也更有利可图。

(Uniswap v3 信息 - USDC/ETH 0.05% 交易量)

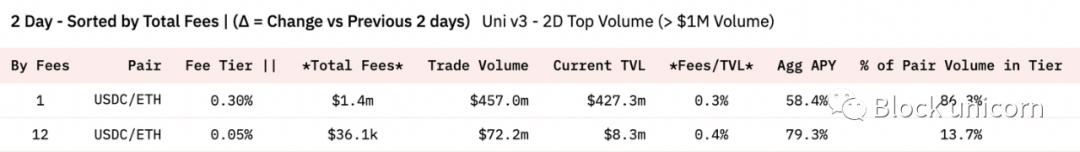

在电子商务卖家的例子中,降低价格是一种风险,只有在它带来足够的额外销售时才会得到回报。这种风险也存在于 USDC/ETH 0.05% 的流动性池中。LP 将他们的接受率削减了 1/6,但迄今为止他们的资本效率提高了 8 倍。虽然资金池仍在增加,但愿意降价的 LP 获得了更高的回报(79% APY 为 0.05%,而 58% APY 为 0.30%)。

(USDC/ETH 矿池对比:2021 年 6 月 4 - 6 日(顶部:0.3%,底部:0.05%))

LP策略

因此,如果您想存入 Uniswap v3 流动性池,您将如何处理这些信息?您是否针对更高的接受率进行优化,并坚持 0.3% 的等级?或者你是否削弱了你的竞争对手,吞下 1/6 的削减,并在 0.05% 的层次上追逐额外的交易量?这取决于个人和市场来决定(不是财务建议),但您是愿意成为破坏者还是等待并希望不被破坏?

第一步已经完成,其他货币对也在跟进。在 USDC/ETH TVL 跃升后不久,USDT/ETH(第二受欢迎的 ETH 对)的 TVL 以 0.05% 的速度翻了一番,而 WBTC/ETH(第四受欢迎)~300 倍!DAI/ETH 是交易量第三大的 ETH 对,但 0.05% TVL 尚未起飞......

(Uniswap v3 信息 - WBTC/ETH 0.05% TVL)

从长远来看,看到 0.05% 级别的交易量超过最受欢迎货币对的 0.3% 级别,我不会感到惊讶。0.3% 的等级也可以翻转边缘货币对的 1% 等级,最终也可能达到 0.05%。在加密世界之外,我们知道竞争有利于最终消费者。现在,我们看到它在 Uniswap 中发挥作用。LP 之间更激烈的竞争为交易者带来了更好的价格,这为 Uniswap 带来了更多的交易需求,从而吸引了更多 LP 和更多竞争,从而为交易者带来了更好的价格和飞速的发展。

期待

好吧,飞速发展到某个点(目前)。一旦您降到 0.05% 的费用等级,就无处可去。在这一点上,规模的好处,以及能够积极选择最准确的价格范围,是 LP 差异化和竞争费用的方式。因此,为了保持增长飞快的速度,甚至使其旋转得更快,我们可以寻找更多 LP 可以将自己与竞争对手区分开来的领域:

费用等级:提供多个费用等级是 Uniswap v3 的一项新创新,现在我们看到了它的实际效果,我们可以考虑下一步是什么。随着市场的发展,应该有一些最佳的费用等级,交易者的需求和 LP 的回报平衡。也许理想的市场费率介于 0.3% 和 0.05% 之间?可能低于 0.05%?现在我们知道费用等级有效,下一步可能是使它们更加灵活。

激励:LP(流动性提供者)还能提供什么来激励交易者用他们的流动性进行交易?今天,交易者不知道他们交易的流动性如何,但想象有一天他们可以。也许我以 0.05% 的费用级别提供流动性,但我也以某种代币形式返还 0.01%?这可能是 Uniswap 的 UNI 代币,或者一些 LP 是其他企业或协议,并且有自己的代币可以提供?然后,交易者可能不仅想要最好的价格,还想要最好的回报。Uniswap 的竞争对手 Balancer 已经为交易者提供相当于每笔交易汽油费的 BAL 代币,并且(回到电子商务)零售商提供忠诚度计划以永远吸引和留住客户。一旦价格趋于平稳,还能为交易者提供哪些其他价值?

我很期待看到接下来会发生什么。但在那之前,0.05% 的等级即将到来。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...