DeFi借貸市場擊穿130億美元 你的加密資產去哪兒了?

如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對於那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

如果把時間拉回到兩年前,相信沒有人能預料到DeFi市場會出現如此巨大的增長。

2019年,當時DeFi總鎖倉量只有區區200萬美元,但現在已經突破650億美元,實現了高達萬倍幅度的增長;2021年,去中心化金融行業裏又迎來了NFT的爆炸性增長,人們發現DeFi與現實世界實際用例的關聯性越來越高。除了NFT之外,加密貨幣世界裏還有另一個與傳統市場“完美契合”的用例:金融借貸。

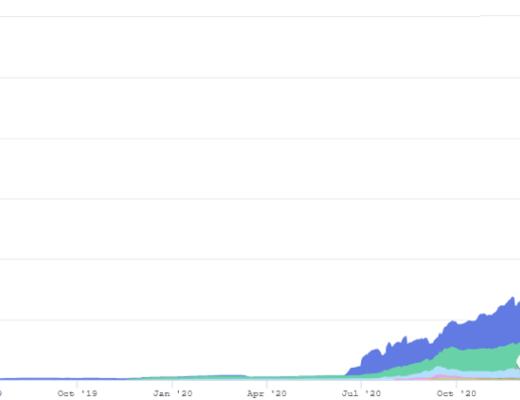

簡單來說,去中心化借貸市場是一個基於智能合約的網絡系統,加密貨幣持有者可以在這裏將他們的鏈上資產/通證借給他人來獲得利潤。實際上,這一領域的爆發性增長幾乎和DeFi市場發展趨勢同步,都是從2020年6月开始,之後持續走高,如下圖所示:

3月30日,去中心化借貸市場總借款量達到130.1億美元創下歷史新高,其中Compound是目前借貸規模最大的DeFi協議,借款總額超過55億美元,約佔到全部去中心化借貸市場總量的43.2%;另外,像Maker、Venus、Aave這些新老借貸協議之間的競爭也變得越來越激烈。僅在去年一年,去中心化借貸平臺數量就從2個發展至10個——毫無疑問,加密借貸市場正在升溫。

如果參照DeFi的爆發軌跡,未來加密借貸市場規模達到千億美元級別並非不可能。縱觀傳統金融領域,全球借貸市場規模預計會從2020年的60363.7億美元增長到2021年的69322.9億美元,復核年增長率可以達到14.8%。相比之下,加密借貸市場規模依然相對較小,加上地理障礙、高交易成本和流動性限制等傳統金融桎梏,可以說,加密借貸市場蕴藏着巨大機遇和市場潛力。

實際上,加密借貸市場從2020年开始爆發並非偶然。從市場大環境來看,隨着以比特幣為主的加密貨幣市場從去年年中逐漸走出頹勢並不斷走高,越來越多投資者开始嘗試探索更多收入途徑(畢竟在美聯儲的零利率政策下,把錢存在傳統銀行幾乎拿不到太多額外收益)。另外,借貸產品在傳統金融領域已經非常成熟,因此更容易被用戶接受,甚至有可能將一批傳統金融用戶吸引到加密市場裏。

但就現階段而言,絕大多數用戶還是會把自己的加密貨幣存放在交易所中,但這種方式並不會產生利息,在如今加密貨幣市場資本增加的情況下,無論是個人用戶還是機構用戶都意識到自己存放在交易所的加密貨幣可能是抵押品的極好來源,作為加密貨幣持有者,顯然希望在保留自己加密貨幣的同時賺取更多收入,因此他們可以利用存量放貸並獲得更多回報。另一方面,正如庫幣 CEO Johnny LYU所說,牛市環境下很多用戶為了放大投資收益更愿意借入資產提高自己的槓杆率,從而獲得更高的收益,這其實也增大了加密借貸市場的需求。

中心化交易所开始重視加密借貸市場

加密借貸的邏輯類似於股權質押貸款,資產流動性高、容易變現。對於借款人來說,信用貸款額度有限,房抵貸和車抵貸流程復雜、經濟成本和時間成本高。數字貨幣按流程大概在十分鐘內即可完成到账,其最大優勢之一就是平倉後可以快速變現,不像傳統借貸抵押物兌換效率較低。對於平臺方來說,最大的好處是安全、風控難度低。

由於准入門檻較低,开放性較大、以及市場決定利率等特點,去中心化交易所只用了很短時間便在加密借貸領域裏攫取了不少市場份額,似乎每家交易所都想在這塊大蛋糕裏分一杯羹,這顯然引起了中心化加密貨幣交易所的“警惕”。

就目前來看,包括庫幣、幣安、火幣在內的頭部交易所也开始在加密借貸市場中加碼,下面就讓我們做一個簡單梳理:

(碳鏈價值注:全倉則意味着所有槓杆账戶內的資產,都可以用作抵押品。且在借貸某個幣種時,不需要有哪個幣種也可以借貸。在這種全倉模式下,槓杆幣種越多其實是更有優勢的。在逐倉模式下,各倉位的保證金與盈虧單獨核算,各倉位的風險與收益獨立,如果一個倉位爆倉,不對槓杆账戶中其他倉位產生影響。另外,借幣利率只選取了BTC和USDT兩個主流幣做對比。)

從上述對比我們可以看出,各大平臺都布局了借貸市場,並且產品也是大同小異。不過也有交易所引入了一些新的玩法。目前各大交易平臺的理財產品與傳統銀行借貸產品相似,中心化程度較高(類似於一邊攬儲一邊放貸賺取利差),提供給用戶的是中心化的利率。而庫幣交易所推出了“闲幣賺息”的借貸產品,它不僅支持用戶過該平臺借入加密資產並用於槓杆交易,從而放大投資收益。還允許用戶將闲置的加密資產借出從而獲得收益。所以相比之下庫幣「闲幣賺息」作為一個C2C借貸產品,能夠給用戶提供市場化的利率,借入方和借出方直接就能夠完成借貸,平臺不賺取利差。

當然,中心化的借貸平臺也在不斷地推陳出新,比如庫幣在推出“闲幣賺息”平臺之後,又在近期升級了其「智能出借」功能(如下圖所示),用戶只需配置好相關參數,系統會按照用戶提前設置條件以市場最優利率借出,如果當下市場最優利率低於您的可接受最低日利率,系統將按可接受最低日利率掛單借出。你會發現,相比於其他平臺的XX寶,庫幣的“智能出借”功能不僅提升了借出資產的體驗,也提高了用戶的資金利用率和收益率。另外,开啓“智能出借”功能後,還可享受到復利收益,對於資金量較大的投資者而言,更是一筆可觀的收益。

正如前文中所提及,由於近期加密市場牛市來臨,有更多用戶為了放大收益而選擇了槓杆交易,這極大地增加了用戶借入資產的需求,伴隨而來的也有借貸的風險問題。在這方面,幣安、火幣和庫幣在內的多家中心化家交易所都採取了類似抵押借貸的模式,借入加密資產時用戶需要有足夠的保證金,繼而就能確保了借出方可以完全收回自己的本金和利息。

中心化交易所仍是加密借貸市場主力軍

從活躍借貸情況來看,中心化平臺的市場佔比接近90%,遠大於去中心化平臺的市場佔比。可以說,中心化交易所仍是加密借貸市場的主力軍。

中心化加密貨幣交易所之所以能在加密借貸市場中維持領先地位,主要有兩大原因:

一方面是因為風控做的更出色,去中心化交易平臺具有匿名性,無法對用戶的真實身份和信用進行驗證,再加上加密市場的高波動性,很容易提升借貸人的資金風險。相比之下,中心化交易所在風險管控的要求更加嚴格,有的交易所甚至會通過全面盡職調查來降低違約風險;

另一方面,中心化借貸平臺的用戶更多的是出於交易需求,包括提供流動性以及使用槓杆,他們通常有更高的槓杆需求,而去中心化交易所借貸活動主要由流動性挖礦和治理代幣驅動,而且大多無法提供法幣借貸,因此用戶承擔債務的意愿較小。

總結

如今越來越多年輕人不喜歡使用銀行等傳統金融機構提供的服務,而像庫幣、火幣等加密貨幣交易所的借貸產品反而更容易獲得年輕人的青睞。對於那些較為成熟的加密貨幣投資者來說,如果可以在持有加密資產享受潛在資本收益的同時獲得額外利息收入,那么他們持有加密資產的興趣也會更加強烈。

毫無疑問,隨着中心化加密貨幣交易所推出的金融服務越來越吸引人,預計會有更多新晉投資者進入這一領域。加密借貸市場規模真的能達到千億、甚至萬億美元級別嗎?就讓我們拭目以待吧。

作者:白夜

編輯:黑土

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...