鏈上 收租 借貸協議分類第一期 利息期限

來源:AllianceDAO

作者:David Ma

編譯:Techub News-Morffi

編輯:Techub News-Junge

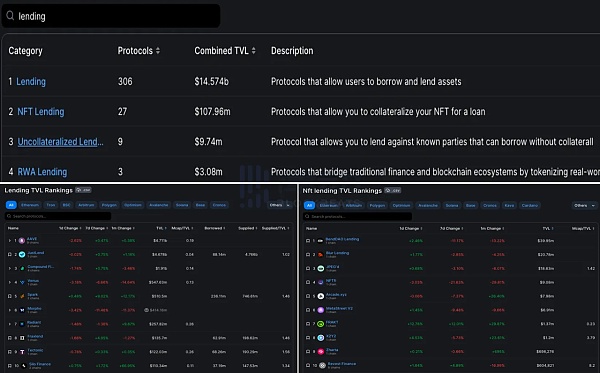

自從借貸協議 Compound 拉开了 2020 年 DeFi 夏季的序幕以來,無數的借貸協議如雨後春筍般湧現,其中很多都是分叉。但一些人引入了新的機制來推動這一領域的發展。本系列將嘗試對借貸協議進行分類。盡管 Aave 和 Compound 在 TVL 方面仍然領先市場,但去了解市場長尾中仍然隱藏着哪些創新,是一件有趣的事情。

https://defillama.com/

丨 貸款基礎知識

在最一般的形式中,貸款是一份合約,規定 A 人將資產移交給 B 人,並在日後取回這些資產。對於 A 承擔的風險,B 支付利息——合約結束時,返還的資產總額應大於原始貸款金額。在某些情況下,這足以實現交換。例如,政府債券和一些公司債券僅承諾未來償還。

然而,對於信譽較差的借款人(例如,試圖在鏈上借款的匿名者),承諾償還是不夠的,因為借款人可能會卷款逃跑。在這種情況下,貸款需要抵押。借款人必須將抵押資產交給托管人托管。抵押品的價值必須高於貸款本身,以便借款人有動力償還並收回抵押品。

加密貨幣的奇跡之一是,托管人可以部分或完全通過算法工作。智能合約是一種可信的承諾,消除了交易對手的風險,降低了每個人的成本。成本是智能合約風險。

與傳統貸款有應對現實世界缺陷的操作規程類似,智能合約也受到鏈上環境的敵意影響。根據協議如何找到平衡,結果將是借款人、貸款人和協議操作者所感受到的用戶體驗。雖然協議運營商並不是用戶本身,但協議的設計將確定多少功能取決於外部輸入,因此必須投入多少運營工作來保持協議的平穩運行。

1. 利息

利息有兩個維度:持續時間(時間)和價格(利率)。它指定在一段時間內除本金之外還需支付多少額外費用。

2. 利息期限

期限也稱為貸款期限。在傳統市場上,最短期限為一天,通常等同於隔夜利率或美聯儲(美國)為向銀行提供貸款設定的利率。另一方面,貸款期限可以無限延長,但根據實證結果,市場仍然愿意交易30年的期限。例如美國的30年國庫券和30年抵押貸款。

在加密貨幣領域,去中心化金融不受傳統基礎設施的阻礙。因此,智能合約可以支持區塊時間允許的最短期限(以太坊為 12 秒)。事實上,超過 99% 的加密貸款都是按照區塊時間條款完成的。它們只是在每個區塊自動翻轉。這就是 Aave、Compound、Spark、Morpho、Radiant 和大多數其他軟件的工作原理。

短期利率也稱為浮動利率,與稱為固定期限的長期利率相反。

3. 貸款滾動與貸款期限/期限

我想在這裏做出一個重要的區分,因為正確使用詞語可以讓我們免去很多疑惑。

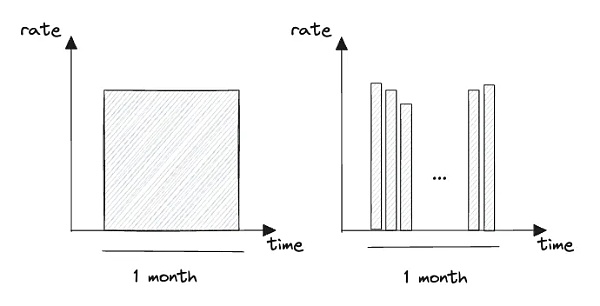

滾動(又稱續貸),和貸款期限之間,是存在差異的。為了說明這一點,下面展示的是1個月的定期貸款和1個月的隔夜貸款:

盡管最初引用的隔夜貸款利率可能等同於30天的利率,但隔夜利率可能會發生變化。換句話說,30天期限的貸款是固定的。

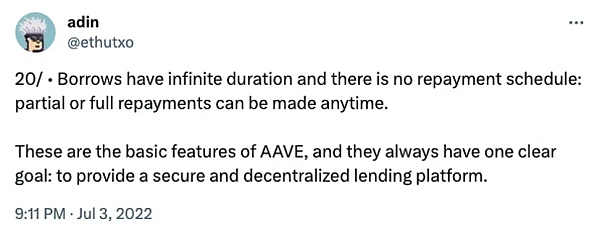

這位CT匿名者犯了代表性錯誤:

Aave 貸款的期限不是無限的。事實上,恰恰相反。它們的持續時間為零(或更准確地說,一個區塊的持續時間)。貸款會自動展期,這是一個很好的切換……

丨 永續化

永續化是一種自動更新合約的機制。在本文中,為借貸合約。

對於 Aave 貸款來說,永續機制非常簡單。每個區塊的利率由借款利用率決定,總利息按區塊累積。因此,有效地,在區塊結束時仍然未償還的任何貸款,都會按照新利用率(new utilization)規定的新利率進行更新。

但你不會經常聽到人們將 Aave 貸款稱為“永續貸款”,因為它更像是一種退化的情況(在數學意義上,而不是交易者意義上)。

繞道:永續期貨

非退化的永續合約(non-degenerate perpetual contract)示例是更著名的“perps”或永續現金結算期貨合約,由退化者(這次是指交易員)用於交易基礎資產的價格波動,而無需接觸資產。Perps的一個額外功能是實現槓杆交易。

首先快速回顧一下期貨永續合約的構建:

1. 資產期貨承諾在未來某個時間交付該資產。

2. 現金結算期貨承諾在未來時間交付該資產的等值現金(通常為類似美元的貨幣)。合同需要指定資產的指數價格計算方法。

3. 現金結算永續期貨承諾定期以現金(可能為負數)支付兩個價格之間的差額:指數價格和永續期貨價格(也稱為標記價格)。這種支付被稱為資金費用。資金費用的具體計算細節將根據交易所的不同而有所不同。通常,差異涉及一個常數因子、回顧期、融資期、最小-最大限制(如果有)和利率抵消。請注意,如果將永續期貨的回溯期設置為零,那基本上就是具有自動延期的期貨。

那么最初為什么要發明perps呢?首先,將流動性整合為一種工具;其次,事實證明市場並不是一個具有無限流動性和零利差的理想化、平滑的數學對象。自動延期的短期期貨增加了市場操縱資金的機會,雖然長期期貨並不能很好地追蹤標的資產。

有了正確的參數,管理者就能隨着時間的推移平滑資金支付計算,並可以在跟蹤誤差和市場操縱風險之間進行實證權衡。

丨 正久期永續貸款(Perpetual loans with positive duration)

現在我們已經建立了期貨和借貸合約之間的映射,我們可以將其總結在下表中:

由於缺乏提供正期限永續貸款的借貸協議,這表明可能存在一些問題。正期限的永續貸款可以做幾件事:

整合流動性

有效進行利率交易的能力(即當你承擔債務且利率上升時獲利,就像 2021 年鎖定抵押貸款的幸運者一樣)

真正的市場定價利率

奇特的抵押機制

如何構建具有正久期的永續貸款?如果永續期貨有任何跡象的話,貸款資金必須是標的物價格和合約價格的函數。

但為了繼續主題,我將把這個留到以後的帖子中。相反,如果這激起了你的興趣,你可以等待,或者你可以在聯盟最最新的畢業生群體中找到答案。

丨 更多關於正久期

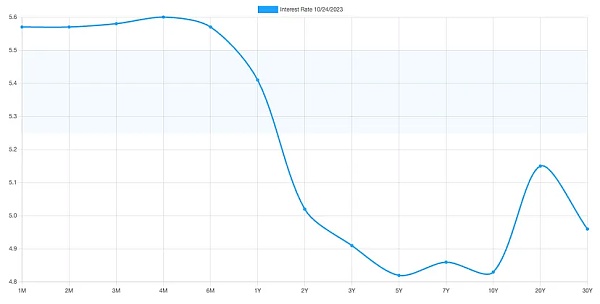

正久期時間特別有趣。對於學者和政策制定者來說,可以深入了解市場對未來貸款利率的預期。事實上,美國國債收益率曲线是最重要的經濟指標之一。

https://www.ustreasuryyieldcurve.com/

對於企業而言,它提供了一種將未來預期收入與正確的債務期限相匹配的方法,從而消除利率波動的風險。這也稱為免疫。

在加密貨幣領域,我們沒有看到太多流動性進入較長期貸款(longer term duration loans)。

可能的原因是流動性分散。對於固定期限的貸款來說,即使你只發行了幾個期限,比如1年和5年,6個月後,貸款期限就變成了6個月和4.5年。因此,市場上出現了各種各樣的貸款期限。

另一個原因可能是加密貨幣對長期債務還沒有自然需求,因為它仍然是一個不成熟的領域。個人的交易時間很短。即使是企業(協議)也很難估計未來的現金流(或缺乏現金流)。或者說,目前還沒有很好的方法來匹配需求和供應。可以點此鏈接查看 Alliance 最新的演示。

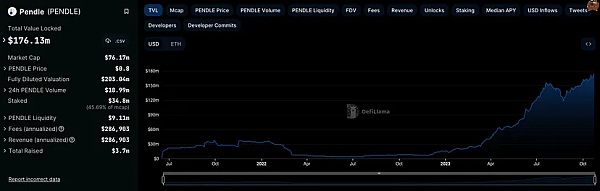

目前最具流動性和增長潛力的可能是Pendle Finance。該市場允許交易員對加密原生資產的未來收益進行投機,例如ETH流動質押衍生品、Maker的DAI儲蓄利率等。

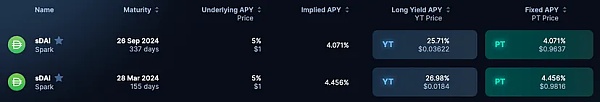

例如,下面 sDAI 市場表示,盡管當前的 DAI 儲蓄率為 5%,但在未來 337 天內,市場預期該利率將下降。因此,337 天的固定利率為 4%。"長期收益率 "是指你鎖定 337 天價值 4% 的收益率,確保固定收益率得到充分抵押,然後在 337 天內獲得浮動收益率(假設其保持不變)。

事實上,sDAI 現在有三種期限(零天、115 天和 337 天),這讓我們开始了解 sDAI 的殖利率曲线是什么樣的。

丨 可調用性

正期貸款的一個常見特徵是期權。如果借款人有權在任何時候全額償還貸款,那么貸款就是可贖回的。例如,當利率下降時,借款人希望支付更低的利率。因此,他們以更低的利率取出新貸款並償還舊貸款。

在美國,當你獲得抵押貸款時,實際上正在發行可贖回債務。這是因為你可以以更低的利率重新融資抵押貸款。你正在為此期權付費。如果利率下降而你不進行再融資,那么你實際上沒有利用該期權!

相反情況是,投資者有權召回債務,要求提前償還,從而使貸款可贖回。

Blur的NFT借貸就是一個例子。借款人將其NFT作為抵押品鎖定,並按一定利率取出貸款。除非放貸人決定召回可贖回貸款,否則貸款永遠不需要償還(無限期!)。這將啓動一個荷蘭式拍賣過程,在此過程中,貸款可以以零APY再融資,然後以越來越高的利率再融資,直到拍賣達到一個抵押品歸還給放貸人的利率。

盡管清算過程和可贖回性之間存在一些混合,但我仍然認為該貸款是可贖回的,因為當利率上升時,放貸人有動力進行這個過程。

丨 迄今為止的分類

本文中,我們介紹了貸款的基礎知識。貸款的特點是收取利率和抵押、利息有期限和利率。我們深入討論了持續時間,從零持續時間到非零持續時間、固定與永久化以及可選性。

後續的文章中,我將介紹各種協議中的利率是如何設定的、各種形式的抵押和清算機制,以及這些選擇所帶來的用戶體驗。

當我根據這個分類法記錄更多貸款協議時,我還啓動了一個正在進行的電子表格來組織這些信息。敬請觀看!

相關鏈接

https://www.gauntlet.xyz/resources/making-sense-of-the-defi-lending-meta

https://defillama.com/protocols/Lending

https://www.paradigm.xyz/2021/03/the-cartoon-guide-to-perps

https://www.wallstreetmojo.com/duration/

https://www.investopedia.com/articles/investing/022615/portfolio-immunization-vs-cash-flow-matching.asp

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

TechubNews

文章數量

243粉絲數

0