穿透比特幣借貸生意經:關於萬億級流動性的新範式重構

撰文:JiaYi

我之前多次提到,上萬億美元體量的比特幣,其實正是加密世界中最龐大也最優質的「資金池」。

上個月比特幣生態規模最大的鏈上借貸協議 Avalon Labs,也剛剛完成 Framework Ventures 領投的 1000 萬美元 A 輪融資,我旗下的風投機構 GeekCartel 也參與其中,希望能和 Avalon 及更多比特幣生態的創新項目一起,將 BTC 從數字價值儲存轉變為更活躍的金融工具。

其實對於比特幣生態來說, 從 Babylon、Solv 开始,BTC 作為流動性資產和利基資產,明眼可見地進一步向更豐富的鏈上結構化收益場景衍生, 逐步生發出一個個獨具特色而又自成體系的 BTCFi 生態。

從可持續的角度看,如果能盤活沉睡的 BTC,構建一個高效安全的流動性網絡,就能為 BTC 這個萬億美元級別的資產,徹底打开作為 DeFi 利基資產的全球化想象空間。

解放比特幣流動性的行業實踐

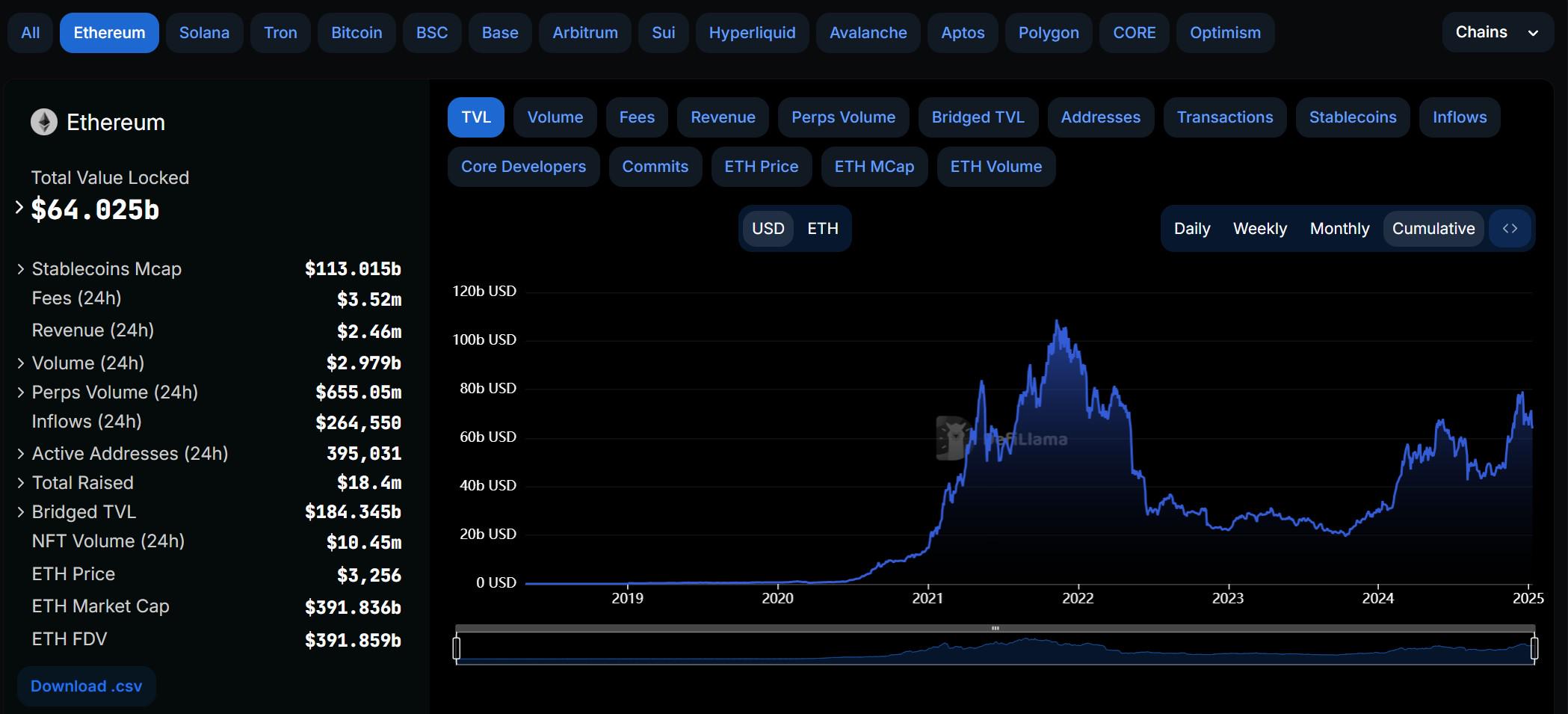

DeFiLlama 數據顯示,截至 2025 年 1 月 9 日,以太坊鏈上總鎖倉價值超 640 億美元,較 2023 年 1 月(230 億美元)大幅增長近 180%,只是同期伴隨着 Ordinal 浪潮开始起勢的比特幣生態,即便 BTC 市值體量和價格漲幅都遠優於 ETH,卻始終追不上以太坊鏈上生態的擴張速度。

要知道, BTC 流動性哪怕釋放 10%,就會催生一個高達 1800 億美元的市場,若能達到類似 ETH 的 TVL 比率(鏈上 TVL/ 總市值,目前為約 16%),更是將釋放約 3000 億美元的流動性。

這足以推動 BTCFi 生態的爆發性增長,甚至有潛力超越泛 EVM 網絡,成為規模最大的超級鏈上金融生態。

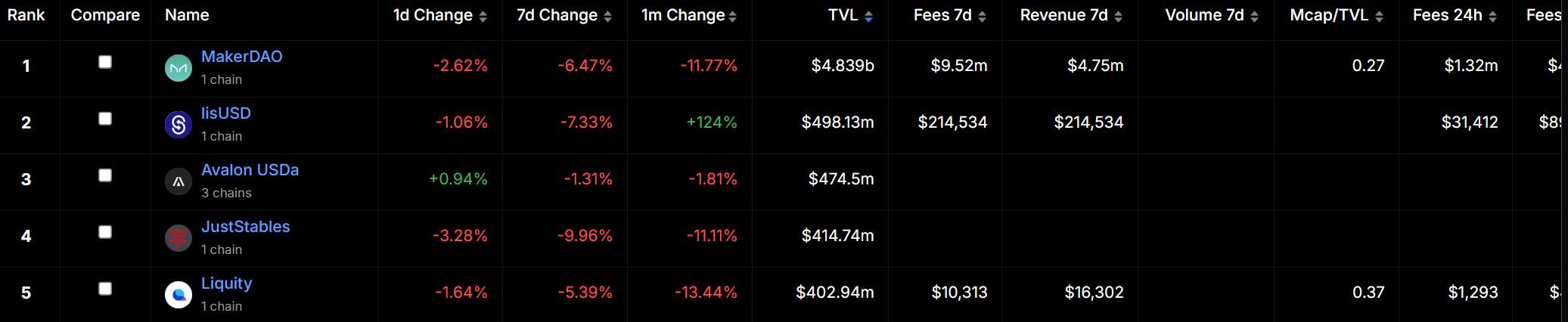

從這個角度看,Avalon 這種「讓任何人都可以受益於 BTC 借貸」的比特幣流動性平臺的最大想象空間,也正在於此—— 截止目前已經成為了整個 BTC 生態裏規模最大的借貸協議,僅次於 DAI 和 lisUSD。

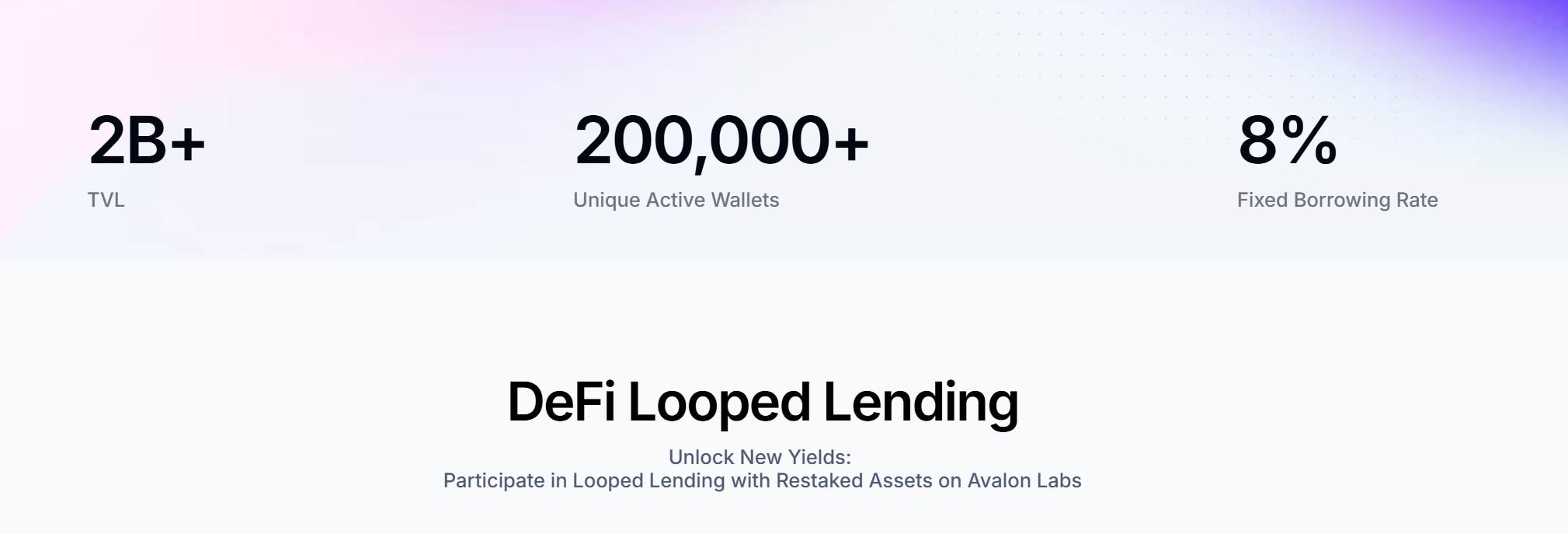

這也創造了 DeFi 歷史上 TVL 增長最快的 DeFi 借貸協議記錄,據官方數據顯示,Avalon Labs TVL 已突破 20 億美元,其推出的比特幣穩定幣 USDa 在上线僅 1 周後鎖倉量便突破 5 億美元。

而對於目前的 BTC 持有者來說,把手上沉澱的 BTC 資產充分利用起來一定是剛需,但同時又不想自己的 BTC 承受太大的本金損失風險,最好還能夠把固定的資產換成流動的方便操作。

因此基於比特幣的鏈上借貸協議注定會迎來一個機會窗口,這也是 Avalon 的機遇所在——項目 借貸的利率固定為 8%,由專業機構來托管抵押的比特幣,同時借出來的穩定幣無限量供應,這就讓 BTC 持有者們有了更充分的流動性來參與生態內的其他項目。

這套玩法的邏輯也經過了市場的認證,值得一提的是,並且 Avalon 官方與其他 TVL 項目战略不同的是,他們關注的重點是散戶在整個生態中健康的構建,並不只是大戶的遊戲,任何人都能夠參與進來,在安全的範圍內盡可能利用槓杆把收益率提高上去。

比特幣穩定幣價值幾何?

從穩定幣的角度來看,鏈上去中心化穩定幣依舊以債務抵押頭寸(CDP)穩定幣為主流—— MakerDAO 的 DAI 規模最大,liUSD、USDJ 等緊隨其後。

本質上講,CDP 看起來不像貸款——借款人鑄造一個 CDP,協議預言機按照 1:1 的價格計算美元價值, CDP 可以在公开市場上出售,從而借款人「借入」另一種資產,貸方收到 CDP。

說白了這是一種基於借貸場景搭建穩定幣使用的擴展,相當於為那些平日裏沉睡的資產創建一個額外的流動性交易池,以 Avalon 為例,它的生態系統目前就有四個核心業務板塊:基於比特幣抵押的收益型穩定幣 USDa;以 USDa 為基礎的借貸協議;連接 DeFi 與 CeFi 的混合借貸平臺;以及支持 BTC 質押的去中心化借貸協議。

這也是穩定幣協議和借貸協議容易互相滲透的原因所在——譬如以借貸為基本盤的 Aave 與 MakerDAO 雙向奔赴,一個推出原生穩定幣 GHO,一個加速構建自己的借貸場景覆蓋。

因此在相同的基礎上,Avalon 的流動性市場才能在基礎資產「借貸」關系形成的同時, 通過流動性設計構建穩定幣 USDa 市場,並給用戶提供固定收益產品。

一句話,Avalon 真的做到了讓任何人都可以受益於 BTC 借貸,把比特幣從闲置資產變的更加有流動性,這不僅幫比特幣生態解決了困擾很久的穩定幣問題,而且因為借助了 LayerZero 技術實現了跨鏈兼容性,用戶還可以在不用第三方跨鏈橋的情況下在多個 DeFi 生態中無縫操作 USDa,這就變相的把比特幣生態的流動性帶到了其他鏈上。

要知道 BTC 大多處於闲置狀態,由於相對其它山寨資產擁有足夠的安全邊際,所以很多 OG 或 Maxi 沒有動力也不愿冒險將其跨鏈到以太坊等生態,這就導致大部分 BTC 長期沉睡,BTCFi 規模體量一直停滯不前。

那 USDa 在這其中算得上是比較重要的部分,一方面 USDa 算是把比特幣生態裏缺失的 DeFi 基礎設施(借貸協議)部分給補上了,另一方面 Avalon 的 USDa 通過 CeDeFi 借貸平臺的優勢,允許用戶使用 USDa 來從 CeFi 流動性提供者處獲取 USDT,解決掛鉤問題。

也為比特幣網絡提供了一個能夠高效利用資產、激活沉睡 BTC 的基礎框架,使得更多的 BTC Holder 能夠安全地參與鏈上流動性活動,放心地將大量沉睡 BTC 放入 DeFi 流動性池中進行兌換或賺取收益。

結語

可以預見的是,伴隨着比特幣資產逐步走出沉睡,BTCFi 極有可能成為體量可達數千億美元的全新 DeFi 資產方向,成為構建鏈上繁榮生態的關鍵抓手。

作為 Avalon 的投資人,幾個月時間做到了絕對的 BTCFi 賽道 Lending 龍頭,也讓我也堅定的認為 Avalon 和 BTCFi 的未來會有更好的表現——以 BTC 為核心構建出多元的金融產品形態與 DeFi 場景,重新定義 BTC 在全網 DeFi 領域所扮演的角色。

至於 BTC 在 DeFi 領域的深度融合能否達到關鍵轉折點,值得期待。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。