LD Capital:Lybra V2的產品拓展與機制更新

原文作者:Yuuki, LD Capital

引言

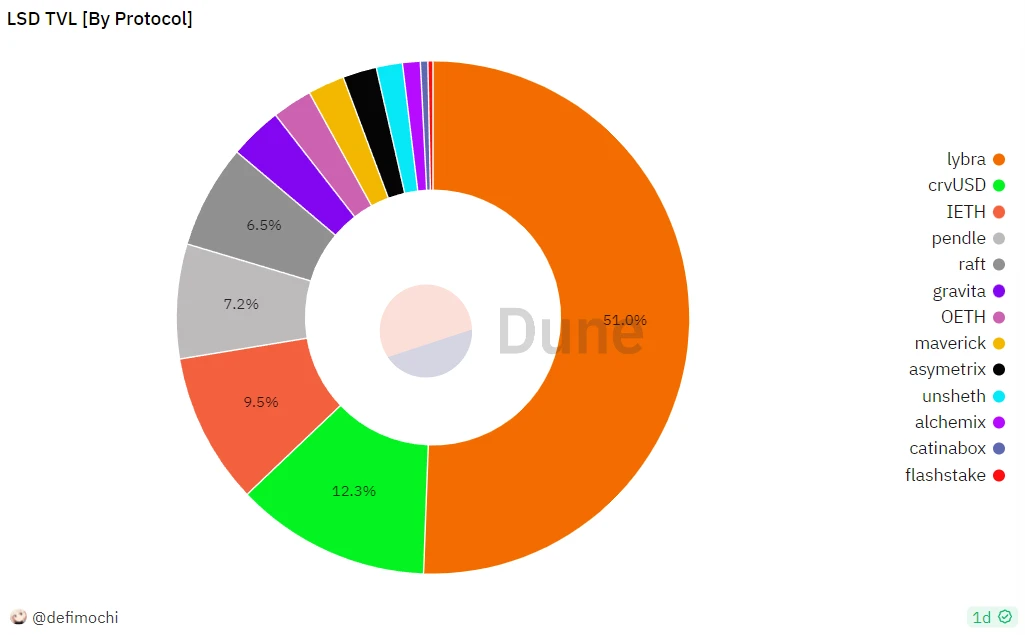

Lybra 目前 TV L3.28 億,超過 crvUSD 、Pendle、 Raft 、Gravita 等主流 LSDFi 協議的總和,已經成為最大的 LSDFi 協議。目前正值 Lybra V2升級之際,下文主要分析 Lybra V2解決了哪些現存問題以及做出了哪些協議拓展。

Lybra 在 LSDFi 賽道市佔率超 50%

來源:Dune@defimochi,LD Captial

Lybra V2目前由 Cod 4 rena 和 Consensys 的代碼審計已經完成, Halborn 的最後審計即將結束;確認將會於 8 月底上线。主要功能更新包括推出 peUSD 支持非 rebase 的 LST、上线 Abitrum、引入 LBR War 通過治理控制代幣排放(類似 Curve War)、引入提前解鎖罰金與 dLP 罰金,以此引入 LBR 燃燒與 eUSD 價格穩定基金等。

Lybra V2與V1功能對比

來源:Lybra,LD Captical

在 Lybra V1中,協議憑借創新的生息穩定幣的機制設計吸引了市場關注,累積了大量的 TVL,但也暴露了以下四個問題:

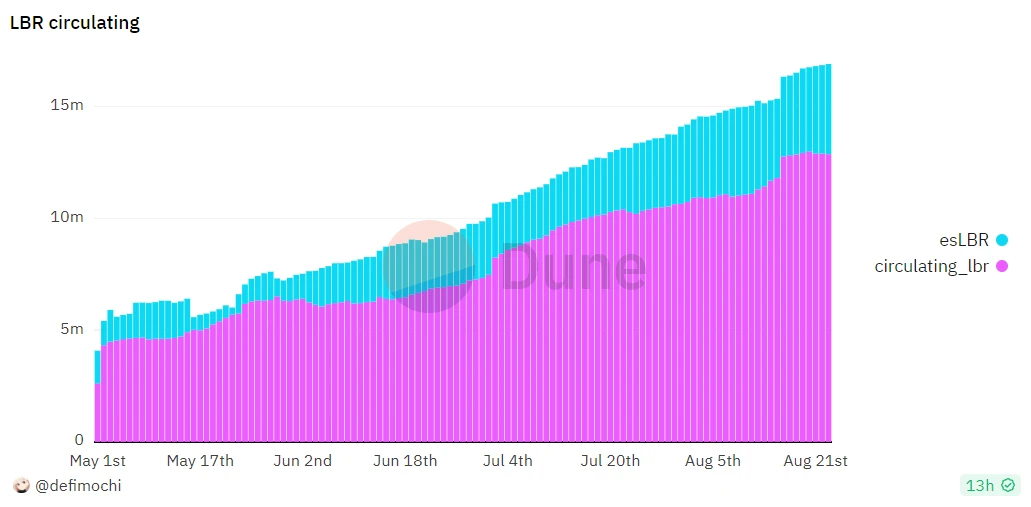

1、eUSD 鑄幣的收益風險不平衡: Lybra V1收取鑄幣者抵押品產生的利息抽水 1.5% 歸協議收入,剩余部分兌換為 eUSD 分配給 eUSD 的持有人實現生息穩定幣的功能。這導致對於 eUSD 的鑄幣人來說損失了 1.5% 的利息收入同時承擔了合約風險,為了激勵鑄幣行為需要 esLBR 補貼,這會造成 LBR 流通量的嚴重通脹;從 5 月初到現在(8 月 23 日),LBR 流通量從 4.33 m 上升至 12.87 m,通脹 297% ,LBR+esLBR 從 5.42 m 上升至 16.9 m,通脹 312% 。

LBR 通脹嚴重

來源:Dune@defimochi,LD Captial

2、eUSD 持幣可以獲得利息使得鑄幣者持幣意愿強(鑄幣者放棄持幣意味着放棄全部抵押品收益),市場購买意愿強(相較於 USDT 等不生息穩定幣,持有 eUSD 可以獲得年化 7% -10% 的收益率),疊加協議持續購买 eUSD 用做利息分配使得 eUSD 長期正溢價;

eUSD 長期正溢價

來源:Coingecko,LD Captial

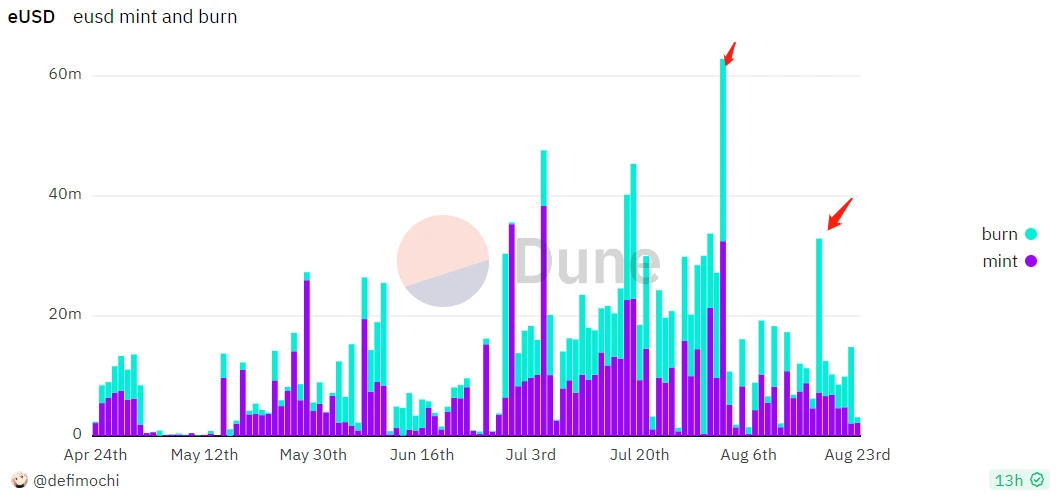

3、stETH 抵押品利息收歸協議兌換成 eUSD 分配給 eUSD 持有者使得鑄幣者為了利益最大化通常選擇最高的槓杆率,使得整個協議抵押率 CR 太低極易觸發清算; 在最近 8 月 2 日與 8 月 17 日 ETH 單日出現較大跌幅,eUSD 均出現了大額清算,這在導致鑄幣人收損失的同時也提高了協議的壞账風險。

eUSD 高槓杆率容易觸發清算

來源:Dune@defimochi,LD Captial

4、eUSD 通過收取底層抵押品利息將其兌換成 eUSD 在分配給 eUSD 持有者這一生息機制使得 Lybra 無法支持 rETH,WBETH 等非 rebase 的 LST,限制了協議抵押品的拓展。

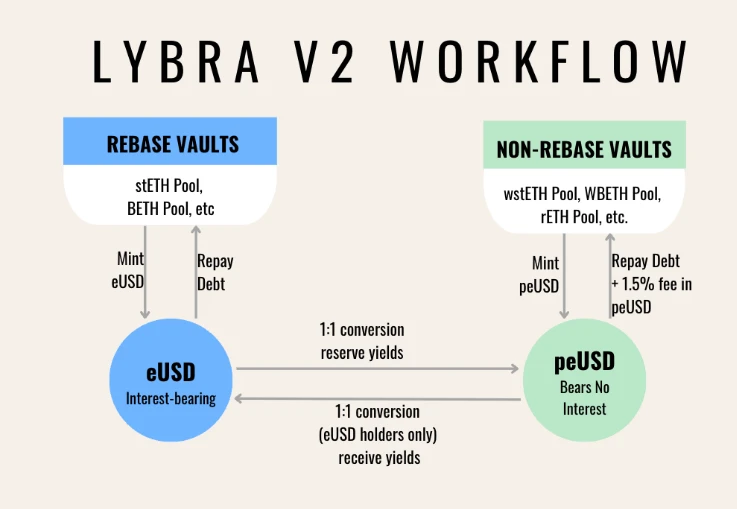

針對問題 Lybra V2推出的調整

1、協議的高補貼,高槓杆以及穩定幣的應用場景難以拓展本質上都是由於 eUSD 的生息機制導致;在 Lybra V2版本中 peUSD 的推出一定程度上解決了上述問題。 peUSD 不是生息的穩定幣,其產品形式與其他的 CDP 抵押鑄造穩定幣類似,具體可以解決抵押品端無法拓展非 rebaseLST 以及 eUSD 難以和其他 Defi 應用集成的問題,同時不存在 eUSD 高槓杆傾向與正溢價。peUSD 按照 OFT 標准設計支持多鏈集成,推出閃電貸完善產品功能。

上线之初 peUSD 的抵押品支持 rETH、WBETH 與 eUSD,要求 LST 的抵押率大於 130% ,eUSD 與 peUSD 1 : 1 錨定。eUSD 與 peUSD 兩者結合使用可以讓 eUSD 的持幣者保留 eUSD 利息的同時釋放流動性,但這有可能會引發循環貸套利,預計市場會通過 eUSD 的溢價與 peUSD 的折價平衡。總的來說 peUSD 在另一個維度上拓展了協議發展,但其也將面臨 crvUSD、Raft 等其他相對同質化產品的競爭,如何降低 peUSD 的流動性成本是協議V2版本面臨的又一挑战。

peUSD 鑄造流程圖

來源:Lybra,LD Captical

2、協議引入提前解鎖罰金與 dLP 罰金用以燃燒 LBR 與維持 eUSD 價格穩定。 在 Lybra V2中 esLBR 解鎖為可在二級市場交易的 LBR 代幣需要 90 天,但用戶可以選擇支付總解鎖份額的 25% -95% 作為罰金以加快解鎖;該部分罰金協議允許市場用 LBR 或 eUSD 支付以 50% 的折扣購买。dLP 的罰金設計與上述類似,在V2中,鑄幣者被要求持有相較於鑄幣頭寸價值超過 5% 的 LBR/ETH LP 才可以享受 esLBR 的獎勵。如果鑄幣者所持有的 LP 總價值不符合要求,則該獎勵部分也將作為罰金允許市場用 LBR 或 eUSD 支付以 50% 的折扣購买。

上述兩部分罰金拍賣可以使協議獲得一部分 LBR 和 eUSD 收入,LBR 收入部分協議將會銷毀以減少 LBR 供應,eUSD 部分將作為協議的战略儲備維持 eUSD 的二級市場價格錨定。

dLP 的設計可以將 LBR/ETH LP 與 eUSD 鑄幣者綁定,減少維持協議良性運轉所需要的參與方,或許也有利於降低 LP 激勵從而降低 LBR 的通脹速度;缺點是提高了鑄幣人的參與門檻。

3、V2中新增 eUSD 的溢價抑制機制 ,主要分為兩部分:一是當累計平臺費超過 1000 eUSD 時,如果 eUSD/USDC 大於 1.005 ,協議將會把多余的 eUSD 兌換為 USDC 發送至協議獎池(此時 eUSD 的持幣人的收益以 USDC 的形式分配);當 eUSD/USDC 不高於 1.005 時,多余部分的 eUSD 將被兌換為 peUSD 發送至協議獎池。總的來說就是將 eUSD 持有人的利息分配更改為 USDC 和 peUSD,從而減少了來自協議利息分配帶來的潛在二級市場买壓。(目前 eUSD 持有人的收益分配所需的 eUSD 是協議使用抵押品收益與協議收入交換所得,但長期來看協議收入是不足以支付 eUSD 持有人利息的,需要協議向二級市場購买 eUSD 用以分配;V2將 eUSD 持有人的利息分配更改為 USDC 和 peUSD 短期來看增加來自協議 eUSD 的賣出,長期減少來自協議 eUSD 的买入)

其次在提前解鎖罰金和 dLP 罰金模塊累計的 eUSD 部分也會作為協議儲備穩定 eUSD 的價格,當 eUSD 溢價時協議可以選擇出售該部分 eUSD 來調控二級市場價格。

另外值得關注的是 Lybra V2中由於可以支持多種抵押品,esLBR 在不同抵押品池中的排放份額就變為了可治理的模塊。由於 Lybra 目前在 LSDFi 協議中的龍頭地位,或有可能吸引資產發行方(LSD 協議)為了拓展其 LST 的應用場景累積 esLBR 參與 Lybra 協議治理,或者通過賄賂市場為 esLBR 的持有者增加收入。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

動區週報》比特幣上漲乏力、聯準會1月不降息機率高、微策略擬增發股票加倉BTC..

本週(12/22-12/28)重要大事速覽 比特幣動態 :Bitwise 示警 BTC 恐迎「 痛...

Roam上线Discovery Ecosystem合作平臺,首批官宣20個項目,共同推動Web3應用大規模落地

12 月 25 日,DePIN 項目 Roam 正式上线了 Roam Discovery Ecos...

雙節期間市場疲軟,明年Q1或迎來上漲行情 | Frontier Lab 加密市場周報

市場概覽 市場整體概況: 本周加密市場在聖誕節假期影響下呈現下跌趨勢,市場情緒指數雖從 7% 微升...

獨家專訪》幣安區域市場總負責人Vishal Sacheendran:幣安不會成為銀行、臺灣監管有好的開始

全 球最大加密貨幣交易所 幣安 全球區域市場總負責人 Vishal Sacheendran 於臺北...

星球日報

文章數量

7762粉絲數

0