加密“風浪”之下 投資者該如何避險?

作者:比推BitpushNews Asher Zhang

伴隨美國SEC對幣安和Coinbase提起訴訟,加密市場迎來巨震,在恐慌情緒下,投資者應該如何避險?在這場危機背後,加密市場中最大的受益者是誰?在美國SEC發起的訴訟中,短期來看,加密市場的風險是否已經結束?從長遠來看,“危”之後,加密市場又面臨着怎樣的巨大機遇?

美國監管大棒落下,投資者該如何避險

美國SEC提起對幣安和Coinbase訴訟以來,毫無疑問, 幣安、Coinbase深受打擊,資金开始恐慌出逃;相比之下,幣安場內資金出逃更為嚴重。

據《比推》報道,區塊鏈分析公司Nansen和Glassnode的數據顯示, 上周周一至周四, 幣安、Coinbase和Binance US這三家交易所通過以太坊網絡淨流出31億美元,比特幣(BTC)淨流出8.64億美元。 其中幣安在四天內的以太坊淨流出為20億美元。該指標包括ETH和所有基於以太坊的代幣。與此同時,比特幣淨流出8.38億美元(31868枚比特幣)。Coinbase的以太坊淨流出達10億美元,比特幣淨流出總額為2500萬美元。而Binance US以太坊淨流出總額為7500萬美元。自SEC訴訟以來,已有大約40億美元資金從幣安、Coinbase和Binance US流出。

除了Coinbase和幣安資金流出明顯,SEC在針對 Binance 的訴訟中,將 10 種加密資產列為證券,包括 BNB、BUSD、SOL、ADA、MATIC、ATOM、SAND、MANA、AXS、COTI;在針對 Coinbase 的訴訟中, 13 種加密資產被 SEC 列為證券,包括 SOL、ADA、MATIC、SAD、AXS、CHZ、FLOW、ICP、VGX、NEXO 等。在長期的監管行動下,目前已有 67 種代幣被 SEC 列為了證券。其中,百億美元市值以上代幣有 2 種,分別為 BNB、XRP。市值在十億至百億美元的代幣則有 10 種,包括 SOL、ICP、TRX、ATOM、NEAR 等公鏈原生代幣。市值在一億至十億美元的代幣為 11 種,包括 SAND、MANA、AXS 等知名項目,及公鏈原生代幣 ALGO、LUNC 等。市值小於一億美元的共計 31 種。從行情表現上看,SEC點名的代幣普遍下跌幅度較大。

那么,作為投資者,該如何規避風險呢?據《比推》報道, 通過CoinGecko數據觀察,在SEC對加密貨幣交易所Coinbase和幣安提起訴訟後,前三大去中心化交易所(DEX)的交易量激增了444%。 特別是在6月5日至6月7日期間,Uniswap V3(以太坊)、Uniswap V3(Arbitrum)和Pancakeswap V3(BSC)的日交易量佔過去24小時內DEX總交易量的53%,增加了7.92億美元以上。此外,支持穩定幣交易的DEX Curve上的交易量飆升328%。

在美國SEC對中心化交易所提起訴訟後,DEX的市場需求明顯增強, DEX或許會逐步走向加密交易舞臺的中心 ;而就代幣表現來看,目前加密市場中,只有比特幣表現最為堅挺,同時比特幣也是美主要監管機構認可的非證券類代幣,其各方面風險相對較小。

群雄逐鹿之後,比特幣或成最大受益者

今年以來,先是比特幣“新文化運動”發展的如火如荼;緊接着,加密市場迎來美國SEC監管,這再次打擊了市場中多數加密資產,尤其是基於PoS機制的公鏈代幣。 在公鏈群雄逐鹿之後,比特幣似乎正成為最大收益者。

據《比推》報道,Twitter創始人Jack Dorsey在6月6日發推稱,當前只有三種具備擴展性的抗審查技術——洋蔥路由(tor)、比特幣、Nostr協議,它們目前都處於利基市場狀態,這表明 大多數世界人並不真正關心審查問題。 誠然,這些技術當前都尚不可用或不那么易於使用,但終有一天情況會發生變化。此外,Riot Platforms的Pierre Rochard評論Coinbase遭遇監管事件稱 :Coinbase應將業務轉型回從前,專注比特幣,Jack Dorsey轉發並評論,100%認同這一說法。DCG創始人及首席執行官Barry Silbert也發推稱,在美國SEC接連發起的訴訟中,沒有任何一個PoW代幣被列為“證券”,我相信BTC、LTC、XMR、ETC、ZEC。

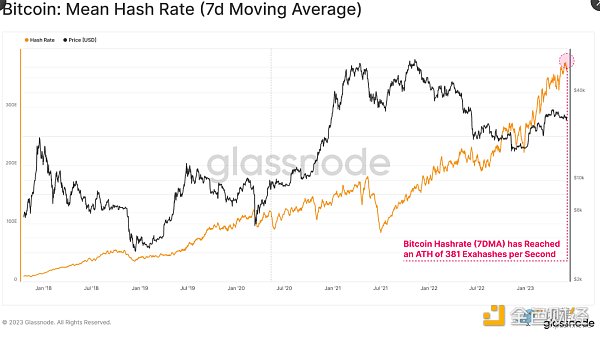

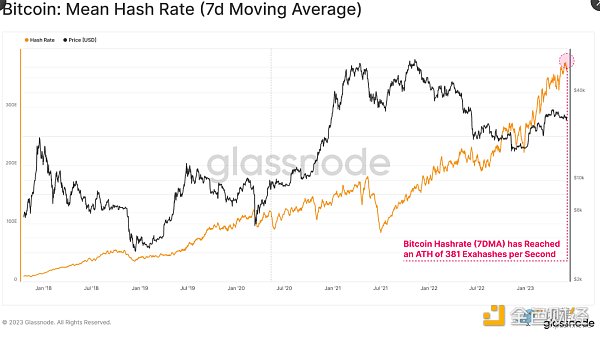

從鏈上數據看,據Glassnode數據顯示,HODLing 仍然是主要的市場動態,因為堅定的 HODLers 在逆境中保持堅定,將Bitcoin Supply Last Active Bands 發送到新的 ATH。供應持續 1 年以上:68.4%;供應持續 2 年以上:55.5%;供應持續 3 年以上:40.1%;供應持續 5 年以上:28.9%。最值得注意的是,我們可以觀察到 2 年以上期限的顯著增加,因為在 2021 年 5 月至 7 月的礦工大遷徙期間購买的大量代幣一直處於停滯狀態,年齡超過了成熟度閾值。

CryptoChan(@0xCryptoChan)也發推文表示,場外鏈上 BTC 長期持有者籌碼每日流入交易所數量佔長期持有者籌碼總量百分比大於0.025%,用紅色柱形標出;小於0.025%,用藍色柱形標出。該百分比近一兩個月十分平穩,面對近期美帝洶湧的監管浪潮,長期持有者內心毫無波瀾。

監管浪潮之下,加密市場將面臨怎樣的“危”與“機”

在美SEC起訴書中,SEC指控CZ對外宣稱 Binance.com 平臺不為美國人服務,但實際上 CZ 指示 Binance 工作人員協助某些高淨值美國客戶逃避管控——通過 VPN 改變 IP 地址或者通過設置離岸公司進行 KYC;此外,CZ 通過其社交媒體和其他互聯網帖子積極招攬美國投資者在 Binance 平臺上交易,以留住美國投資者。除此之外,SEC還指控幣安通過Merit Peak、Sigma Chain 挪用客戶資產。從SEC起訴書看,SEC的指控資料援引很多幣安內部和相關高管的言辭,這或並非空穴來風,短期來看,幣安面臨被美SEC凍結資產的可能。

整體上看,幣安與SEC的訴訟預計曠日持久,很可能打進美國最高法院;但如果SEC真的凍結幣安資產,那么幣安的流動性可能面臨迅速流失,畢竟美國慣於長臂管轄。 幣安一旦出現危機,對於整個加密市場而言都將造成巨大的利空,加密市場預計將出現整體下挫;比特幣盡管大概率保持強勢,但預計仍將出現一定幅度下跌。 據《比推》報道,聯邦法官推遲對Binance.US的臨時限制令,SEC和Binance.US將繼續協商,似乎市場出現一定轉機,但幣安美國資產凍結風險並不能說完全解除。從技術圖上看,目前MA200是比特幣下方重要支撐位,其價格在23600美元附近。

從中長期來看, 美SEC最近發起的訴訟案最終有可能加快美國針對加密市場的監管立法。 除了幣安,美SEC還對Coinbase進行訴訟,Coinbase是美國上市公司,在美國擁有大量用戶,對這家交易所的起訴可能會刺激國會在加密貨幣監管方面採取積極行動。市場各方呼籲之聲越發強烈。據《比推》報道,Coinbase首席執行官Brian Armstrong在接受採訪時表示, 美國SEC和CFTC之間正在進行權力鬥爭,Coinbase已經“被夾在”這兩家機構之間的地盤之爭中。 由於雙方未能就加密貨幣作為證券或商品的地位達成協議,行業需要獲得清晰度。為了明確這一點,國會必須介入並制定立法。在有立法之前,加密行業將依賴判例法,這些判例法將出現在SEC上周對Coinbase提起的訴訟中。

美國立法機構陸續也注意到事態嚴重性,陸續开始召开聽證會,這也可以視為為立法工作提供一些准備工作。據《比推》報道,美國衆議院金融服務委員會主席Patrick McHenry宣布將於美國東部時間6月13日14:00(北京時間6月14日2:00)召开主題為“數字資產的未來:為數字資產生態系統提供清晰度”的聽證會。Circle聯合創始人兼CEO Jeremy Allaire公布了將要在美國衆議院金融服務委員會舉行的數字資產聽證會上發表的證詞,其證詞中,極力呼籲加快立法。Jeremy表示:“美國政府在未來幾年採取的措施將對隨後幾十年的美元競爭力產生重大影響。穩定幣法案是一項至關重要的立法,也是創建監管框架的第一步,還將產生遠遠超出數字資產市場的重大影響。現在是美國領導制定全球規則的時候。有了正確的監管框架,穩定幣和區塊鏈網絡可以擴展以支持數十億用戶和數萬億美元的支付活動。”

總結

從整體上看, 美國SEC此番監管的核心打擊對象有兩個:一個是幣安和Coinbase等中心化交易所,一個則是多數基於PoS的代幣;這使得DEX交易量激增,同時比特幣等PoW類公鏈代幣表現相對堅挺。 另外,伴隨SEC對Coinbase等提起訴訟,由於案件重大,市場爭議激烈,這使得國會立法變得緊迫。最終,不管是國會立法,還是法院判決,都將深遠影響加密行業,從而使得美國加密市場進入到“有法可依”的監管時代。另外,從某種意義上看,目前我們所經歷的無疑也是加密資產和加密市場真正進入到傳統金融市場的一個重要裏程碑。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | MicroStrategy當前持倉447470枚BTC;OpenAI 开始將目標轉向“超級智能”(1.7)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC:+ 3.84%...

資深玩家的 Agent 投資復盤:最遙遠的機會不是錯過百倍,而是近在眼前卻視而不見

一如既往,質量永遠是決定勝負的關鍵: 這些都是我們一直在關注的核心要素。如果以上有兩項或更多缺失,...

比推BitpushNews

文章數量

89粉絲數

0