回首2022,遠眺下個周期的機會

來源:Mint Ventures

2022年即將過去,Mint Ventures決定用回顧和展望告別這一年,為一年的Web3研究和學習工作畫上句號,期待在新的一年繼續見證Web3這個全新商業世界的成長,更迭、收獲新的認知。

我們請機構內的研究員和投資經理們,就以下三個問題進行回答:

- 過去的一年中,Web3的哪些行業事件讓你印象最深刻?

- 在未來的1、2年,或下一個牛市周期,你認為值得關注的趨勢\投資機會是什么?

- 有其他想分享的所見所聞所想嗎?

Mint Ventures的6位研究員和投資經理,以及2位外部研究夥伴(菲菲和博博),都講述了自己的看法與感受。

以下內容均保留了Mint 各位原作者的核心觀點,但受限於篇幅,部分做了刪節。

受限於每個人獲取的信息、認知、立場,以下所有內容都是研究員和投資經理們在落筆當下時空的所想所感所悟,不可作為投資建議。

|Alex Xu:下一個周期,依舊看好DeFi

針對混幣器Tornado Cash(後簡稱Tornado)的監管行動、大批量DAO組織的興起與實踐,以及Luna生態的崩潰,是2022年讓我印象最深刻的三件事。

先來說針對Tornado的監管行動。

Tornado是以太坊上最大的混幣器,是衆多黑客和其他有切斷資金追蹤需求的用戶的常用工具。美國財政部外國資產控制辦公室 (簡稱OFAC)在今年8月初將其列入制裁名單,禁止美國公民使用,Tornado的开發者Alexey Pertsev也荷蘭當局逮捕。很快,衆多機構开始主動跟進OFAC的制裁行動。首先是第二大穩定幣發行商Circle迅速凍結了Tornado協議內的USDC,並對高關聯地址內的USDC進行凍結。然後,Github下线了Tornado的代碼庫。其他機構也开始對Tornado的有交互記錄的地址進行封禁或列入黑名單,其中不乏去中心化項目,比如Uniswap屏蔽了253個與被盜資金或制裁有關的加密地址,借貸協議Aave前端屏蔽了衆多與Tornado有過交互轉账的地址。像Infura和Alchemy這樣的第三方節點運營商,也停止支持Tornado的相關服務。

這是歷史上第一次監管方對DeFi出手,在該事件之前盡管大家對此也有擔憂,但是考慮到DeFi部署在以太坊上,繼承了以太坊的安全性和去中心化,用戶也都是匿名地址,對DeFi的制裁難度和成本遠高於中心化機構和個人。但是Tornado事件卻揭示了殘酷的現實:盡管DeFi是基於代碼信任和去中心化網絡運行的,但是與它交互的個人和其他機構依舊受到傳統法律和信用體系的嚴格制約,監管對DeFi的打擊能力遠比想象中的要強得多。

Tornado監管事件最大的價值在於讓整個加密社區重新开始自我審視,包括:

- 商業模式的安全性:大量採用中心化機構發行的資產安全嗎?MakerDAO 的聯合創始人Rune Christensen在同月發表的博客中表示,DAI要與美元脫錨,協議要繼續走去中心化的道路,以限制未來潛在的審查攻擊。而USDC目前仍然是DAI最大的鑄造抵押物。

- 商業倫理的正確性:由社區管理的DeFi是否應該配合監管的行動?DeFi存在的重要價值就是無許可、自由、透明、匿名,當一個DeFi幫助監管機構打擊其他DeFi協議和用戶,它如何向自己的社區用戶解釋,並說服他們自己不會被監管馴服,做出有害社區利益的事?

- 除了DeFi之外,如果監管將手伸向以太坊的節點服務商,以太坊社區該如何應對。在以太坊社區針對這種情況的投票中,一種方案是將這種審查制度視為對以太坊的攻擊,然後通過廣泛共識去銷毀配合監管的節點的質押權益;另一種方案,是容忍審查制度。Vitalik Buterin清晰地表達了他的立場:將控制節點配合審查的行為視為對以太坊的攻擊,並對這些驗證者進行懲罰。

Tornado監管事件讓人們重新認識了“去中心化”的價值,而這一點在牛市裏主打高性能的新公鏈高歌猛進時,在以太坊高昂的Gas成本面前,曾經顯得不再那么重要。而在Tornado事件,以及BNBchain跨鏈橋增發攻擊(主網停止運行,節點拉黑了攻擊地址)之後,我們有必要對協議和網絡的“去中心化”和抗審查能力重新評估價值。

2022年另一件讓我印象深刻的事是大批量DAO的興起與實踐。

DAO這種組織和協作形式並不是2022年的新事物,此前衆多加密項目早在以DAO的方式進行治理,在社區論壇進行討論、發起選票、升級產品、撥付資金。

但真正讓整個加密社區开始重視和積極參與到DAO的風潮中的,是2021年年底的ConstitutionDAO。ConstitutionDAO以競拍蘇富比在11月中旬拍賣的官方初版印刷的美國憲法為使命,在短短幾天內,通過募資平臺Juicebox成功衆籌到了超1萬枚ETH,時值4300萬美元。當時加密貨幣交易平臺Gemini、Coinbase、a16z等知名機構紛紛為其進行宣傳。盡管最終ConstitutionDAO競拍失敗,但這一事件讓人們看到了DAO驚人的組織能力和可能性,更重要的是ConstitutionDAO事件的巨大熱度幫助其捐款憑證代幣People在12月成功上线幣安等一线交易平臺,這一發軔於“民主”概念的項目代幣,成為了2021年最後一個,也是2022年首個成功的MEME代幣,在當時已經走涼的市場環境中逆市創造了不菲的財富效應。

ConstitutionDAO在影響力和財富效應上的成功,終於讓更廣層面的加密用戶關注和开始追逐DAO的概念,加密世界DAO組織數量的大爆炸也由此开始。DAO成為了當時媒體和SPACE最熱烈討論和交流的話題,DAO組織、DAO工具的融資也很快在2022上半年熱了起來。我也在當時加入了不少DAO社區,為以下幾個問題尋找答案:

DAO這種組織形式相對於其他主流組織形式的優勢場景是什么,它擅長解決哪些問題,不擅長解決的又是哪些問題?

區塊鏈和加密商業為DAO提供的主要價值是什么?

如何評估DAO組織做得好不好?

目前來看,DAO風潮逐漸轉淡,尤其是使命單一、事件驅動型的DAO(比如在憲法拍賣後又出現了競拍藍色起源登月名額的DAO),但是許多定位於長期、綜合目標的DAO組織依舊在運行,精益改善的努力還在持續。我距離最初尋找的其中2個問題的答案似乎也接近了一點:

加密世界的DAO相對於公司制,優點在於更大的彈性。彈性意味着組織靈活的伸縮、包容度和民主性,其背後是透明的制度、开放的訪問和協作通道、跨域地域\種族\文明的協作氛圍。在目標明確、感召力極強的使命下,人們容易在DAO中實現快速聚集、積極行動。

區塊鏈和加密貨幣為DAO的透明性提供了低門檻的工具,也起到了自然篩選受衆的作用(Web3的用戶們,天然對DAO的組織形式和價值觀有好感)

當然,這些答案和思考離最終的結論尚遠,因為現在DAO現在也離它們最好的形態尚遠,有很大的進化空間。

我們回看DAO發展過程,促成它迎來第一波興盛的並不是這種協作本身在組織行為學、管理學上有什么突破性的進展,反而是由於投機性熱潮和財富效應,為這一概念吸引到了足夠多的注意力、熱錢和人才的流入,這成為DAO組織實踐的養料。這再一次證明了投機泡沫在重要的技術進步和社會實踐中的推動作用。

至於Luna生態的迅速崩潰,在今年3月我曾寫過一篇《千萬美金賭局背後:Luna到底是不是龐氏騙局?》。

文章的核心觀點是Terra不是主觀的、傳統意義上的龐氏騙局,這也不是大家的主要分歧點,主要分歧點是Terra的公鏈發展模式:

“支持者認為:Terra的高息存款類似於互聯網領域的獲客和留存補貼,盡管前期有巨量虧損,但是從用戶總的生命周期來看,目前補貼的錢未來會從長期的生態繁榮中迂回地賺回來;反對者認為Terra的這種補貼+公鏈代幣&穩定幣掛鉤的發展模式難以形成穩態,最終會在某次Luna價格大跌的負螺旋中走向死亡。”

文章也對Terra的脆弱點、業務模式和潛在風險做了分析:

脆弱點:Terra生態的脆弱點在於其生態代幣Luna的經濟帶寬不足,UST的穩定能力是不及DAI這類去中心化穩定幣的。

業務模式:而為了推動敘事,構建更強的經濟帶寬,Terra基於其穩定幣+公鏈的雙輪模式,構建了一套自我強化的業務模式,順序如下:

1.首先在公鏈內自造DeFi場景並提供補貼(Anchor為代表),塑造了穩定幣需求

2.需求推動了UST的鑄造規模,用戶开始被引入

3.提高生態的數據表現,如TVL、地址數、轉账活躍度和參與生態的項目數

4.指標的提振強化了Luna敘事的吸引力

5.基於共識和基本面的改善,得以推動與更多頭部項目的合作

6.敘事和共識的增強,提升了Luna的交易廣度(投資者的人數和區域)和交易深度,並逐步推高價格

7.實控方以套現或銷毀Luna的方式獲得資金

8.用套現的資金繼續補貼【環節1】,推動以上循環

在這個循環中,這個業務模式的主要支出環節是【環節1】,而主要收入環節是【環節7】,只要【環節7】的收益足以支撐【環節1】,該循環就能持續,幫助Terra向其兩大商業目標邁進:

- 推動其以UST為代表的穩定幣的大規模採用,取代USDT、USDC等中心化穩定幣

- 推動Terra公鏈的繁榮,為开放金融和其他應用提供發展Web3經濟的平臺。

風險點:維護Terra的業務循環的主要挑战,在於3-6環節的敘事構建過程出現問題,即Luna代幣價格的維護成本越來越高,導致【環節7】的收入和資金不足以支撐【環節1】的補貼。

造成這種問題出現的可能因素包括:

- 加密資產價格崩潰。全賽道項目的敘事價值和估值均被重創,Terra所在的穩定幣和公鏈也未能幸免。

- 項目內部意外事件(例如受到醜聞影響的Abracadabra)。事件導致Luna代幣價格大跌並喪失流動性,進而引發UST的潛在擔保率不足,導致死亡螺旋,且團隊對此無能為力。

- 監管衝擊。監管限制了Terra獲取更多金融手段來維持項目的運轉和應對突然情況,或者說監管本身就是突發事件。

- 以上業務循環並未實際吸引到足夠的开發者和用戶進入Terra生態,市場對Terra的敘事看法轉向消極,或是現行的公鏈價值評估框架發生重大變化。

如果你是Luna的投資者或UST的持有者,需要對以上情況非常警惕。

Terra生態僅在文章發布不到2個月內就崩潰了,事後證明有些事說對了,比如Luna暴跌導致的負螺旋的大背景是熊市的逐漸深入,大部分加密資產在普跌。但是也有一些重要的可能性被忽略了,比如推倒Terra金融積木的不是“生態趕不上幣價導致消極敘事”這類長期因素,而是定向的狙擊。事實證明當機制存在脆弱性時,這個脆弱性的實際情況會遠比設計時的更嚴重,因為攻擊者會千方百計槓杆撬動這個脆弱點,從大規模的崩潰中獲益。

但是Terra早期的成功也證明了一件事,面對公鏈強大的網絡效應,想要擊敗以太坊,一定不能重走以太坊成功的路徑。

下一個周期:依舊看好DeFi

在下一個周期裏,我依舊看好DeFi的發展,並一直在熊市裏積極搜索優質的DeFi標的,無論是低估的老項目,還是價值尚未被發掘的新秀。理由很簡單:金融本身是產業發展的基礎,包括我國在內的各大經濟體發展歷程中,金融產業的市值和利潤都共享了經濟發展的紅利。而在價值互聯網的商業中,價值被資產化、流動、交易、增效的需求和頻次將幾倍於信息互聯網,DeFi在其中的基礎設置作用只會更明顯。

當然了,DeFi的發展也面臨着潛在的風險,比如前面說到的監管的擴大化,可能會讓很多原本可以探索的模式和方向發展變得緩慢。這意味着我們對於DeFi項目的投資評估需要更加嚴苛。

在具體DeFi項目的篩選上,除了那些競爭優勢比較明顯的龍頭之外,我也很喜歡那些積極進行原生的Web3創新,注意業務協同性和組合性,在熊市依舊非常勤奮的項目,FRAX便是其中之一。它除了最早的穩定幣業務(包括美元穩定幣FRAX和通脹錨定貨幣FPI)之外,已經上线了Lending、Staking和DEX,目前社區還在討論BTC的封裝業務,這些業務最重要的特點是相互之間的組合和協同性很強,相互之間有正外部性。此外,Frax也是最早意識到Curve治理價值的項目之一,在Curve社區有很好的治理基礎。

但FRAX團隊實名且身在美國,在美國監管重點已經明確指向穩定幣和DeFi的大背景下,這令人擔憂。

2022年其他的一些思考:

- 競爭壁壘的弱化:Web3投資的主要難點

我們經常從“競爭優勢”角度來思考和評估投資標的,但這一標准在Web3投資領域踐行時會面臨很多挑战,比如:

當一個行業不存在明顯的競爭壁壘,這對於投資者和創業者來說都是噩夢。在Web3商業領域想要構建壟斷比互聯網時代更難,這可能意味着在這裏投資追求絕對的“長期”、“壁壘”是很困難的,更重要的是誰能更早找到邊緣處的創新,誰能做到極致的效率(在缺少壁壘的市場,效率是生存的關鍵)。

- 經濟模型≠商業模式

StepN的故事告訴我們:經濟模型≠商業模式。只有龐氏才會把經濟模型作為產品本身推向市場,否則經濟模型的作用應該是協調、潤滑商業模式裏的多方關系。代幣經濟學家企圖用一套經濟模型解決“產品增長”(X to earn的實際目的)、上市募資和企業治理等多方面的問題,這是一個值得嘗試的高難度動作?還是一個完全的妄念,仍然有待觀察。但不管怎么說,我們對“這個項目嘗試解決什么問題”的關心,應該放在“它的經濟模型怎么樣”之前。

- Web3所創造的價值是更大的自由與更低成本的信任

Web3的底層價值是什么?這是一個所有投入到Web3進行創業、投資的人都應該持續思考的問題。我現階段的答案是它的無許可性和全球性,提供了一個規模和邊界空前廣大的自由市場,而代碼开源和數據的可驗證性,為這個空前的自由市場提供了更低的信任成本,繁榮由此而生。

因此,沒有利用好Web3的核心優勢“自由”與“信任”的項目,在商業上會面臨更大的難度,比如做現實資產上鏈的項目,並沒有擺脫原來的信用體系(基於法律、政府的資產確權)。而原生的Web3資產、業務流可以全部在鏈化的項目,天然就具有優勢,會更值得我們花時間去研究。

|Colin Li:關於大衆情緒、基本面和創新的年度印象

回顧過去的1年行業發展歷程,腦中首先蹦出來的是3件事情:

第一件事是今年3月份的“輟學 All In Web3.0”,與大衆的情緒相關

這一條口號隨後演化出了“辭職All In Web3.0”、“離婚All In Web3.0”等其他同樣吸引眼球的口號。一些DAO、KOL還有知名機構也加入到了這個討論中,印象中當時打开推特,就能出現冠以這些口號的space,討論也非常熱烈。雖然之前閱讀各種金融泡沫的書時也看到過類似的口號,但這是我第一次真切地體會這個過程。

這件事情讓我有幾個感想:首先,泡沫持續的時間越長,參與其中的投資者越容易相信“永恆牛市”。其次,crypto的泡沫與傳統資本市場相比,更容易出圈。“輟學”的是學生群體,這在過去很多泡沫中並不常見。最後,“肉身梭哈”這件事不是不能幹,但考驗投資者的“擇時”能力。

第二件事是Luna大崩盤,與項目的基本面相關

今年3月底,市場中就有人預估LFG(Terra的生態基金,為Anchor協議提供利息補貼)的儲備只能撐不到2個月,當時還有在Anchor中存錢的朋友來問我Terra的風險,雖然我給他的建議是在儲備到之前要盡快把錢提取出來,但我沒想到Terra會如此迅速的崩盤,也沒有想到即便是很多大機構也深陷其中。

回到Terra本身,早期的“旁氏marketing”可能並沒有對錯之分,但在Luna起飛後的1年多時間內Terra生態發展仍然失衡,並沒有通過“Luna-Anchor”飛輪讓生態繁榮起來,這或許才是Terra生態崩盤的根本。

短期來看,Luna的恐慌源自於鏈上UST的脫錨和狙擊,而這恰恰源自於Luna在鏈上的池子流動性較淺之時。我更傾向於把UST脫錨看成一次狙擊。Crypto領域不乏聰明的投資者,他們不僅僅能發現存在瑕疵的項目,也能捕捉到順勢推倒泡沫的窗口,以及利用好鏈上活動透明這一屬性來發動更多倒向自己的投資者。與這樣精明的獵人存在於同一個生態之中,對我來說需要比以往更加了解項目的風險點,不求能成為一名獵人,但求當獵殺行動發生時自己不要受傷。

第三件事是Sudoswap的NFT AMM,與產品創新相關

NFT在最近這1年多時間的爆發,讓我們看到了諸如SandBox、BAYC、Axie Infinity、StepN等諸多驚豔的項目,但NFT本身還在早期起步階段。以大衆參與度和熱情最高的PFP為例,除了少數頭部項目做出了差異化和持續推進路线圖之外,市場中大部分在發行之後走向沉寂。Sudoswap推出的NFT AMM默認了NFT其實非同質化程度較弱的屬性,而更像是同質化的虛擬資產。從交易的角度上看,我認可Sudoswap的這種做法,但從長期來看,NFT的發展不會停留在此,我更愿意去期待一個非同質化程度更高的NFT世界。NFT的權益、形態、所承載的內容都還有很大的創作空間。

展望下一輪牛市,目前我認為有5個方面值得期待:

第一個是去中心化穩定幣

從“穩定幣”概念誕生到現在,已經經歷了3次浪潮,特別是2020年起的這一波浪潮,在底層資產、錨定機制等方面都做出了各種創新,但經歷了今年的熊市洗禮,存活下來的基本只有法幣抵押穩定幣和其他數字貨幣超額抵押穩定幣,穩定幣的創新似乎回到了原點。“去中心化穩定幣”不僅僅擁有“非主權貨幣”的特點,還能實現與現實生活的各種活動打通的實際使用價值。在世界經濟愈發動蕩的今天和未來,我們需要的去中心化穩定幣不止於剛剛提到的兩種類型。因此,我認為在下一輪牛市中,“去中心化穩定幣”仍然會是牛市中一個值得關注的賽道,或許能出現在抵押物、錨定機制、價值捕獲能力上都讓人眼前一亮的項目,項目方也能有很強的marketing能力,讓這類穩定幣在crypto世界中高速流通起來。

第二個是無抵押借貸

在我看來,V神“靈魂綁定代幣”概念的提出某種意義上正式表明區塊鏈技術進入了可大規模使用的階段。只有用戶深度介入鏈上活動、鏈上的經濟活動對於現實生活有更加多元的影響時,“靈魂綁定代幣”代幣才具有意義。正如同微信/推特账號一樣,如果一旦丟失會給現實生活帶來較大的不便,此時這類虛擬世界的身份才有重要價值。而當一個人鏈上的活動、身份可以用靈魂綁定代幣來標記之後,crypto天然的金融屬性就將與之結合,在衆多的新金融業務之下,我更看好無抵押借貸賽道。現在的無抵押借貸賽道,主要是針對機構,個人想使用信用借貸的難度很高。下一輪牛市或許將出現針對個人的便捷的無抵押借貸業務,它的業務規模和增速或許會超出我們的想象。

第三個是NFT底層資產的創新帶來證券化方面的創新

非同質化資產在傳統金融領域帶來的飛躍要追溯到20世紀70年代的資產證券化浪潮。當時以個人住房抵押貸款做底層資產的ABS,帶動了一系列金融衍生品的發展。因此,隨着NFT本身的現金流價值、權益價值的豐富,未來相應的證券化機會也會蓬勃發展。現在基於PFP的抵押借貸或許只是NFT-Fi的短暫瞬間。

第四個是去中心化存儲

“去中心化社會”的基石之一是去中心化存儲,這是數據層面的“去中介化”。我們已經看到了越來越多NFT選擇去中心化存儲服務,未來隨着crypto的發展,這方面的需求也會增長。當前的一個問題在於,傳統商業領域還沒有看到去中心化存儲帶來的顯著優勢,或許去中心化存儲的爆發還需要等待傳統商業世界因為中心化存儲暴雷而引發風險之後。

第五個是隨着監管介入,crypto會越來越合規,在這種情況下能順利onboard Web2.0用戶的應用

過去的2年,有crypto圈外的朋友來問我如何進入Web3.0世界。不過“助記詞”、“錢包”、“入金”、“網絡”等概念讓他們眼花繚亂,大部分朋友即便在我協助下完成了入門,但很快就放在一邊。因此,如何降低用戶進入門檻成為了Web3.0有待解決的重要課題。在這方面,有不少錢包在做出各種嘗試,也有其他賽道的項目方在進行嘗試,但到目前為止,能把產品的“可玩性”、“易用性”、“投資/交易的順暢度”、“趣味的持續性”很好整合在一起的項目屈指可數。我倒不認為獨立的“錢包”項目一定是未來Web3.0用戶的必要門戶。能把幾個維度綜合起來的項目,未來會成為爆款。我不知道這類項目會出現在哪個細分領域,但我傾向於它會出現在NFT的某個細分方向。

|Scarlett Wu:火爆的內容和應用走向平臺是容易的,而平臺孵化出火爆內容很難

過去的一年時間中,給我印象最深的:

第一個是年初 Yuga Labs “重新定義種子輪”

估值 40 億美元的種子輪讓人印象尤為深刻。流傳出的 Yuga Labs Pitch Deck 中可見,這家 2021 年 2 月成立的公司,不僅 2021 年全年收入達到 1.37 億美元,淨利率也超過 90%,在追捧高毛利公司的硅谷,這個”天價種子輪”似乎也確實合理。

不過,這筆交易也可能是這個周期裏傳統基金在 Crypto 領域 FOMO 造就的泡沫巔峯。那時大幾十萬刀購买的 BAYC,目前地板價不到 10 萬刀。泡沫過後,雖然受傷的是部分持有者,但 ApeCoin DAO 在短短八個月裏,確實用每周 2-4 個值得投票的提案,將董事會逐漸由投資人向社區成員轉移,和較為審慎的提議、審核、投票、執行流程,給所有向往成為有“活力十足的自治社區”的 NFT 項目打了個樣。

第二個是 StepN 的病毒式傳播,以及 GMT 半年後無可避免的衝高回落

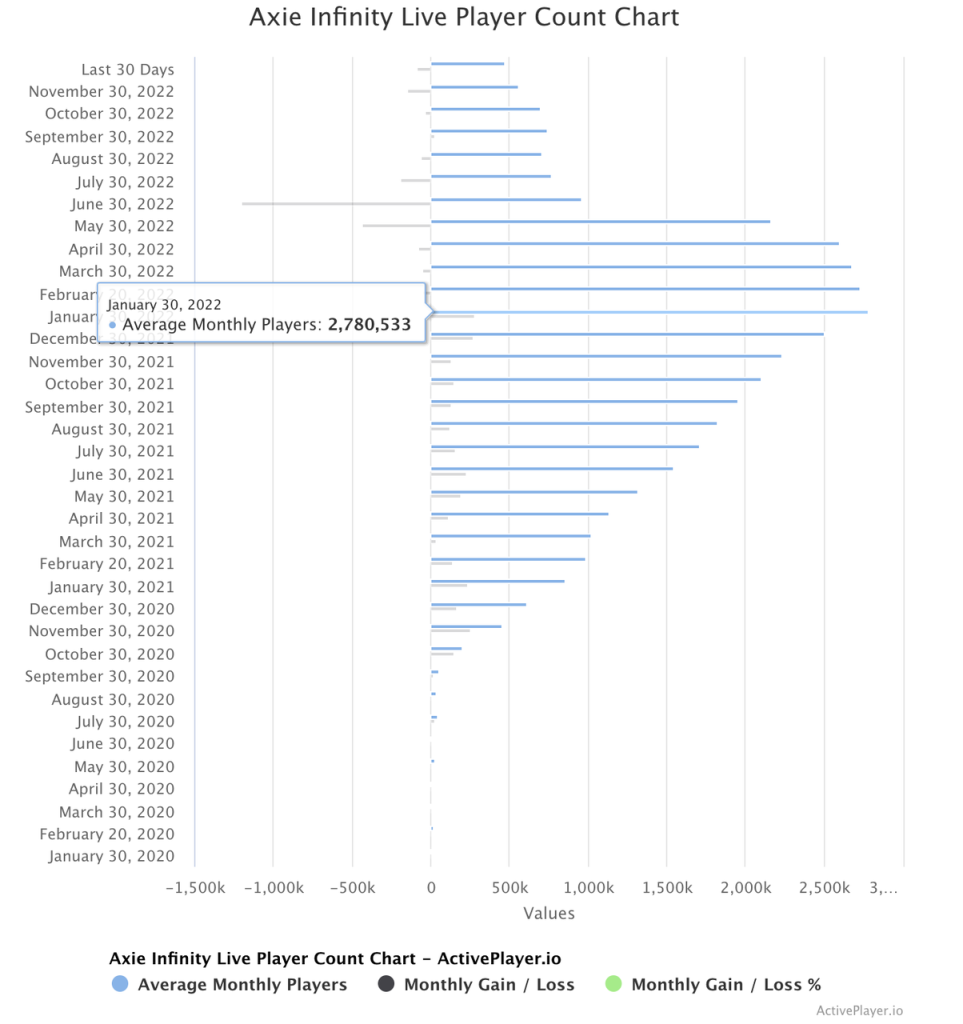

X-to-Earn 的雙代幣模型最多可以膨脹到什么樣的程度?今年 4-5 月的 StepN 給了我們答案。相比雙代幣模型 + X-to-Earn 的鼻祖 Axie,StepN 的體驗更“輕量級”(不是人人都能在電腦前打一天遊戲,但人人都會揣着手機走路),錢包體驗交互更絲滑,最初的體驗上手更簡單——細分市場的洞察和產品細節的打磨讓 StepN 從一衆 Axie 的模仿者裏脫穎而出,雖然遊戲熱度維持的時長難以與 Axie 媲美,但巔峯期的用戶規模(據福布斯5月時的報道,MAU最高 230 萬)與 Axie 相差無幾,巔峯期月收入也超過 1 億美元。

盡管 StepN 有摩擦極小的病毒式傳播,絲滑的產品體驗和極為精細的代幣消耗機制,雙代幣模型的脆弱仍然在用戶增長乏力時展現。對投資該項目的 VC 來說,目前 GMT 的價格仍然可以維持一個相當可觀的收益(近百倍),但 VC 解鎖時 GMT 的價格會進入什么區間仍未可知。而對於用 X-to-Earn 的幻夢想從 VC 融資的項目方,有三個不得不面對的問題:

- 潛在市場規模(TAM),產品細節的打磨,經濟系統的治理能力,是否能超過StepN?

- 如果不能,只能寄希望於給 VC 更短的解鎖時間,換取更早退出的可能性——但 Hype 結束立刻走人可能也會傷害 VC 的品牌,畢竟一級市場是一個品牌比錢更重要的行業。

- 由於幣價提升,或者潛在的賺錢預期蜂擁而至的用戶逐漸流失之後,產品會留下什么?

- Hype 會對產品產生怎樣的影響?Hype 結束之後,會比用戶進入之前,給用戶帶來更好的體驗嗎?

- 以及,從 Axie 到 StepN,或者從 StepN 的 Solana 鏈,到 BSC 鏈和 ETH 鏈,可以看出當用戶不相信這個擊鼓傳花的遊戲會一直進行,Ponzi 的生命周期只越來越短。如何通過增大潛在市場規模、改進機制、提升經濟系統的治理,來保證 Ponzi 不會在幾周內破滅?

第三個是 Limit Break 的推出,傳統遊戲行業的成功創業者進入 Web3,拿到 2 億美元的巨額融資引領行業趨勢

Gabriel Leydon 是遊戲大廠 Machine Zone 的前 CEO,經歷過 Atari 的街機時代,抓住過移動遊戲、Free-to-Play 的風口,發行過多款成功遊戲,這樣一個“連續成功創業者”進入 Web3 遊戲對於整個行業來說都是一種鼓舞。進入 Web3 創業不應該是“行業熱錢多,其他地方不好融資”的退而求其次,而應該是“看准機會,大刀闊斧行動”的主動選擇。

而 Limit Break 旗下 DigiDaigaku 的發布和其後系列 NFT 的走勢,都很好地說明了一個擅長市場、擅長遊戲化的操盤手可以將 NFT 的遊戲化運營到何等出神入化的程度。Gabriel Leydon 21 年做客的播客是我當年的年度最佳,清晰的遠見和論證極為豐富的展望讓我為之折服,而項目今年 9 月至今的進展也讓我非常期待它會如何改變 Web3 遊戲的機制設計和宣發模式。

關於下一個牛市周期,值得關注的趨勢和投資機會:

可能有些老生常談——尤其在大家放棄單個項目專注基礎設施的當下——但我仍然認為最好的機會在 Killer App。新用戶在意的並不是以太坊,Polygon,Solana 還是 Aptos,他們在意的是什么 App 有意思,什么 App 我的朋友都在用。

底層區塊鏈、錢包、或者各種具有可組合性的小組件,他們固然有一定的技術壁壘,但相比「擁有數百萬高粘性活躍用戶」來說,並不是真正的壁壘。Steam 成為遊戲平臺的前提是 Valve 的《半條命》需要在上面下載——內容帶來流量,而不是流量帶來內容。目前大多數遊戲平臺都在寄希望於流量帶來內容,而流量的來源則是空投預期和商務合作的轉贊評抽獎——這樣的流量價值不高,壁壘也很弱。

因此,我仍然認為,從內容,從 App 走向平臺/基礎設施是容易的,而從基礎設施/平臺走向內容則更難,尤其在巨頭林立的當下。年初 StepN 的火爆讓 Solana 宕機也是很好的例子,大多數用戶可能從來沒有接觸過 Solana,或者從來沒有接觸過 Web3,但這並不妨礙他們在 StepN 玩(虧)得开心。

關於產品和 Tokenomics,我認為當前市場下 Tokenomics 的重要性被過於強調了,而 PMF(Product Market Fit)被過於忽視了。

PMF(Product Market Fit,即產品與市場需求的契合,編者注) 被過分忽視的結果是,Tokenomics 的飛輪讓僞需求轉起來了,回到第一個問題對 X-to-Earn 項目的三個考量,實質是在思考「如何延長生態繁榮的時間」和「提升繁榮時期項目的收入」,再對應投資人的收入。僞需求可以被 Ponzi 驅動轉起來,但一旦泡沫破滅,市場中沒有新用戶進入,繁榮的周期只會越來越短。

Tokenomics 也很重要,好的 Tokenomics 可以促進增長、維持長期繁榮,同時應該與產品本身的機制和目的結合。市面上 Tokenomics 在平均水平以下的項目都在犯同一個毛病:只理解雙代幣模型帶來的潛在增長,忽視了產品希望解決的問題,在什么時期需要增長,面對的是怎樣的用戶,以及與此對應的,經濟模型應該如何輔助增長需求。實際上,真正的需求也可能因為 Tokenomics 增長得更好,因為可以解決的需求本身就能產生(沒有投資回報預期的)收入,而 Tokenomics 將資產高度證券化,極大地促進了早期用戶獲取的飛輪。

最近在重新理解 2000 年前後出現的互聯網公司的歷史,當年的硅谷在泡沫化擡高估值的操作和現在的 Crypto 圈頗為相似:頭部 VC 投出了一兩個 Amazon、eBay 此類上市的項目,後續投資的創業公司就有了很好的估值支撐——即使不一定真的找到了 PMF,一個很棒的故事可能可以讓上市公司买單,而上市公司再借由創新概念股價再創新高。而在 PayPal 還尚未普及的年代,估值上百億美元的 eBay 居然是由一個“需要寄支票才能在網上購买二手娃娃”的故事支撐,看起來十分荒謬。在這樣的荒謬裏,泡沫破滅了,但新一代互聯網巨頭成長了起來,Amazon 就是新一代巨頭中擁有近萬億美元市值的佼佼者。

而對比 eBay 和 Amazon 的股價變化,我們可以看出一些新東西:一個找准自己定位,始終保持創新的產品將會怎樣在經歷周期後逐漸脫穎而出。

1998 年 eBay 上市時,市值 7 億美元,00 年互聯網泡沫的巔峯時期,市值最高達到 144 億美元,01 年泡沫破滅時,最低回歸到 32 億美元。(想想 BTC ETH 的腰斬再腰斬…)

1997 年 Amazon 上市時,市值 4 億美元,00 年互聯網泡沫的巔峯時期,市值最高達到 360 億美元,01 年泡沫破滅時,最低回歸到 21 億美元。(比山寨幣更跌宕起伏…)

但後續兩家公司的走向則截然不同:

eBay 04 年走到 330 億美元,在 21 年的泡沫裏最高衝到 549 億美元,現在則回歸到 230 億美元。

Amazon 則一路高歌,從 01 年的 21 億美元,到 21 年泡沫中最高衝到近 2 萬億美元,現在盡管有所回落,市值仍接近一萬億美元。

對於 01 年看着手中的股票以各種幅度貶值的投資者,恐怕很難想象它們日後將走向何方。對於加密信仰者來說,現在的 Crypto 市場就像 01 年 .com bubble 破滅一片狼藉的現場。手頭的 token 是下一個 Amazon,還是下一個 eBay?或者是在寒冬中倒閉的無數寂寂無名的公司?

這是我們都需要持續思考的問題。

|snapp_ye:ZKEVM是下個周期最值得關注的趨勢

2022年最讓我印象深刻的是:OP和ZK系對L2市場的布局和爭奪。

我們先簡要復盤一下L2市場今年的重要事件,先說zk系對於市場的爭奪:

- Polygon引發的L2大战

2022年7月,Polygon率先宣布實現ZKEVM等效性。一個月內,Polygon代幣價格從0.34美元飆升至0.95美元。Polygon的暴漲引起了空前的Layer2熱度。

然而Polygon的宣傳完全屬於炒作,隨着Polygon在7月21日公开ZKEVM代碼,公衆發現相關程序幾乎無法使用,隨後Polygon代幣迅速下跌。不少熟悉ZKEVM的朋友在7月20日晚成功做空,收益頗豐。

2022年10月11日,Polygon才將公共測試網上线,實際進展遠遠慢於宣傳。

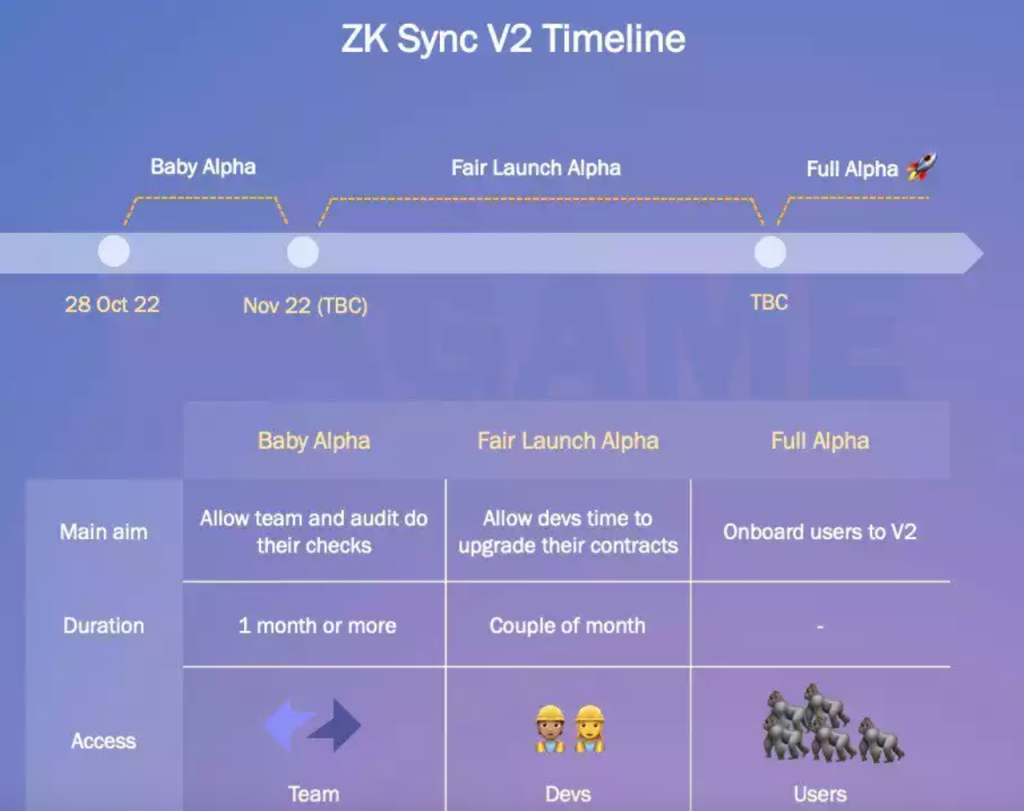

- zkSync的迅速跟進

作為ZK Rollup的龍頭之一,zkSync迅速做出了回應。2022年7月,zkSync正式發布100天ZKEVM主網倒計時,預計10月28日正式上线ZKEVM主網。2022年10月,ZKEVM再次吸引了極高的熱度,但是10月28日當天,zkSync竟然上线了“Baby-Alpha”版主網,本主網無法开放給公衆使用,也無法讓开發者布署合約,實際最多只能算內測版本。隨後,zkSync發布了若幹主網升級計劃,預計在2023年實現主網上线。

由於ZKEVM市場熱度極高,這種“內測版主網”的新聞絲毫沒有影響投資者的熱情。2022年11月16日,zkSync 开發公司 Matter Labs 完成 2 億美元 C 輪融資。

- Scroll的誤入

2022年7月19日,Scroll宣布上线Pre-Alpha版本測試網,並开放內測申請。因為與Polygon、zkSync官宣時間恰好重疊,三大ZK Rollup突然同時實現ZKEVM等效的段子充斥全網。但Scroll的內測版本基本符合宣傳預期,當前測試網名額有序开發,生態建設穩步推進,展現了Scroll項目相對務實的一面。

同時,Scroll在去中心化並行證明(俗稱挖礦)中的愿景、在數據可用性方案的選擇(拒絕zkPorter模式等),均給人Web3-native的感受。

再來看OP系的動作:

- Optimism的宏愿

在2022年10月,zkSync“主網上线”引發ZKEVM風潮時,Optimsim不甘示弱,迅速宣布了愿景宏大的OP Stack。

在Optimism的設想中,繼承以太坊安全性的Optimism可以作為大批應用鏈的底層,各種應用鏈依托Optimism進行全方位的跨鏈互操作性,這也被稱為以太坊上的Cosmos。

但是由於Optimism從2021年11月升級以來,長期沒有正常運轉欺詐證明,Optimism的安全性也受到一定的質疑。

- Arbitrum的反擊:

2022年7月,Arbitrum團隊CEO喊話Polygon ZKEVM,認為後者幾乎無法使用。

2022年10月,Arbitrum CEO再次表態,現在鼓吹ZKEVM是在損害整個社區。

之所關注L2,理由很多:

Layer2的長期發展空間巨大:一方面,以太坊處理能力極為有限,需要大量Layer2執行具體交易來實現擴容,從而大規模落地現實世界。另一方面,隨着鏈上應用場景的快速增加,鏈上應用對於執行層的需求也更為多樣化,大量各具特色的Layer2通過以太坊主鏈進行交互,是區塊鏈的未來趨勢。

Layer2在未來1-2年潛在投資機會較多:比如Layer2項目的發幣機會。當前OP系與ZK系的主流玩家,除Polygon相對特殊早已發幣、Optimism於今年6月發幣外,其余主流項目大致會在未來1-2年發幣:

- Starkware

2022年7月,Starkware正式宣布發行代幣Starknet,並宣布Starknet代幣將成為gas fee支付代幣。11月16日,代幣合約正式布署在以太坊主網上,但暫時沒有开放交易與使用。

- zkSync

2022年11月,項目方明確發幣後將分配2/3代幣給社區(注:Starknet為1/2分配至社區)。考慮到zkPorter等項目必須通過代幣質押來保證安全性、zkSync在未來兩年基本足以主網上线來看,zkSync代幣基本在未來2年內會上线。

- Scroll

Scroll的特色在於零知識證明挖礦,由於當前ZK Rollup是打包(Sequecer)-證明(Prover)的運轉模式,且零知識證明生成遠遠慢於交易打包,因此Scroll構思了完整的去中心化並行證明模式,預計將Scroll代幣作為挖礦獎勵,鼓勵礦工用更優質的硬件參與證明生成。

Scroll主網同樣預計未來2年可以上线,且由於挖礦機制,主網上线時必然需要Scroll代幣,而且Scroll代幣是具有一定價值捕獲能力的。

我最關注的未來投資機會也在於ZK賽道。

理論最優的ZK Rollup

由於以太坊每秒只能處理約15筆交易,遠遠低於現實需求。因此擴容就成為了區塊鏈落地的必經之路以太坊鏈下擴容的基本邏輯在於讓Layer2處理多筆交易,然後交給以太坊主鏈驗證存檔。過往的鏈下擴容方案基本無法讓交易被壓縮後被以太坊主鏈驗證,而零知識證明可以將數十筆交易壓縮為只有原先一筆交易大小的、可以驗證的證明,從而讓區塊鏈性能大幅提升。因此,ZK Rollup也就成為了理論上最佳以太坊的擴容方案。

為什么是“長期看好ZK”?

首先,針對同一道數學題,計算與證明的流程幾乎是完全逆向的,這意味着證明將是對計算的完全重構。其次,對於以太坊來說,早期很多計算處理過程對於零知識證明都非常不友好,導致ZK Rollup復刻以太坊虛擬機(EVM)之路還很遙遠。

其他的思考:

關於Layer2:

總體上,“短期看OP,長期看ZK”的觀念已經深入人心。ZK Rollup在最近一年已經取得了一定的進展,並且开始有了引領“Layer2 Summer”之勢,ZK Rollup內部在上线時間的競爭已經幾乎白熱化,而OP系(特別是Arbitrum)則希望ZK Rollup的落地更晚一些,從而獲取更多的發展空間。

未來是多鏈的,而且很可能是以太坊為共享安全層的Cross-Rollup交互,因此各具特色的ZK Rollup都有較多發展機遇。

Layer2投資機會:

- ZK挖礦賽道的機遇

由於ZK Rollup證明遠遠慢於交易打包,且越兼容以太坊則證明越慢,那么未來通過硬件提升證明速度將是長期發展方向。考慮到Scroll等已經宣布零知識證明挖礦的龍頭項目,原先礦業的布局機會同樣突出。

- ZK 代幣投資的機遇

ZK Rollup收支的基本型是向用戶收取gas fee,用於項目運營成本、給Layer1的證明費與給Layer1的發布費。

以編號90415的zkSync區塊為例,zkSync總計向用戶收取gas fee9.92美元,總計向以太坊支出19.91美元證明費與42.20美元發布費,此時的zkSync顯然處於嚴重的收支不平衡。這種不平衡往往需要通過發行代幣的模式潤滑整個商業模型。

在不發幣的時代,zkSync往往需要付出50美元現金補貼一個區塊的生產,但是在發幣的基本模型中,項目方可以選擇為礦工支付zkSync代幣進行補貼,隨着zkSync成本逐漸下降、實現收支平衡並獲得更多市場份額,zkSync代幣持有者也有望共享zkSync生態發展的紅利。這是一種類似傳統公司期權激勵的商業模式。

比特幣正是通過這樣的經濟模型,顛覆性地實現了無本金、無融資的商業發展。當前IPFS存儲成本遠高於存儲中心,但是因為Filecoin代幣補貼,去中心化存儲依然獲得了不錯的發展。

總體上,代幣是一種金融創新工具,讓暫時還不夠成熟、成本較高的項目提前走到普通公衆面前。

因此ZK Rollup項目方非常有意愿通過代幣工具實現商業模型的潤滑,這些代幣將為我們帶來較多投資機會。

|菲菲:前互聯網大廠員工,現Web3投資工作者的跨界第一年

Mint Ventures的研究員和投資經理們分享了自己對於Web3今年的回顧和展望,我作為今年5月才從Web2大廠轉行進入Web3投資的萌新,更想結合自身經歷,從“跨行成長”的角度跟大家分享我的三點思考。

第一目前是否是加入Web3的好時機?

互聯網經過這二十多年的飛速發展,已經達到了瓶頸。

我在今年年初的時候,也在不斷反問自己,什么行業還有至少十年上升期,下一代互聯網機會在哪裏。我跟周邊的好多朋友反復討論後,找到的答案是Web3。

那么Web3的現狀究竟如何呢?我想從產品經理(我在互聯網的職業背景)常說的用戶需求角度,講一件事,今年11月份網易和暴雪的分手。這次遊戲的停服事件,又一次把遊戲玩家對於“账號/裝備所有權”的訴求推到大衆面前。

有需求的地方就有機會,Web3項目發展和用戶需求是相互促進的。不論是Defi對傳統金融的改進,還是NFT這類新價值媒介給市場營銷創造的新玩法,抑或是到現在還在商業模式摸索中的Gamefi,Socialfi。因為用戶需求的日益成熟和增長,web3原住民快速增長,現在的Web3正在復刻最初的互聯網早期黃金年代。

另外,盡管Luna和FTX的暴雷,帶來了更多政府對Web3的監管行動和負面聲音,但明顯的轉變是,這幾年多國政策开始從抵制變成了監管和共處。

就拿香港來說,10月底Web3大會上,香港財政司正式發布《有關香港虛擬資產發展的政策宣言》。香港未來會加快完善虛擬資產服務提供者發牌制度,對於零售投資者可买賣虛擬資產的適當程度也會進行公共咨詢, 對香港引入虛擬資產交易所买賣基金(ETF)也持开放態度。國內各大城市也在對元宇宙,數字藏品這些Web3相關產業進行探索嘗試。

所以從個人職業的突破,到用戶需求的解決,再到政策方向的轉變,以我的個人體感來說,現在都是加入Web3的好時機。在蕭瑟的熊市安心播種,在蓬勃的牛市中才能收獲豐碩的果實。

第二怎么去找到Web3裏面的機會?

其實Web3的機會基本是Web2的映射,你可以選擇做投資也可以做項目,可以自我創業亦可加入團隊,具體職責上,可以擔任开發或社區運營;方向嘗試上,可以選擇Gamefi,亦可NFT賽道等。你需要做的就是,結合你自己的背景,興趣,能力,目的去做最適合你的選擇。

或許很多朋友對於找什么樣的機會已經心裏有數,但是卻不知道如何找到,我給的建議就是“加強主動”。

不同於Web2,作為大廠員工被動的等獵頭打電話跳槽,在萌芽發展中的Web3,一切都需要你發揮主觀能動性。

想找心儀的項目團隊加入,自己去看看優質項目的官網,去寫郵件主動求職。想認識某個大牛,自己主動加他的推特,寫自己的認知和訴求。我加入Mint Ventures,也是自己主動寫郵件拿到的機會。

當然所有的主動結識,你都需要把你自己的優點、認知和能創造的價值也同時展現給對方。

第三作為Web3新人,如何自我提升?

不論你選擇什么方向,不論你之前什么背景,進入Web3並且想終有所獲的核心是,“熱愛且堅持”。只要真正做到這兩點,學習成長才有持續的內在驅動力,相信半年時間,你足以成為某個賽道/領域的資深人士。

以我自己為例,我產後僅僅一個月就跨城市去工作,最初的幾個月,每天基本除了睡覺時間,都在不斷閱讀並動手實操Web3的各種項目。我的個人體會是,只要你看過/實操過頭部100個項目的白皮書,使用過它們的產品,那么你對Web3的了解認知可以超過圈內90%的人。

另外如果可以,也建議你不斷的在社交平臺進行輸出,以輸出反逼輸入。為了讓自己不會懈怠下去,在入行幾個月後,我也與朋友寫了一個公衆號“Web3 100days”,記錄我們對於Web3從0开始的認知分析。

當然除了這些外,如果你能找到一個Web3的好平臺,有一群志同道合的朋友,這對你的成長和發展更是如虎添翼。就我自身而言,Mint Ventures對我的成長幫助確實非常大。最後,祝大家都可以在Web3領域,海闊憑魚躍,天高任鳥飛。

|Jessica Shen:依舊期待NFT市場帶來更多驚喜

過去一年中令我印象深刻的事件有Luna帝國的覆滅、StepN產品的出圈和大量傳統互聯網人才進軍Web3。

Luna帝國覆滅給行業帶來巨大的負面影響,至今加密貨幣世界仍舊在余震當中。我雖然不是Luna崩盤事件的重大損失者或受益者,但是這件事讓我看到了加密貨幣行業的魔力和魅力,也讓我對行業的局限性有了更深刻的理解和認知。與許多投資者相反,Luna的崩盤讓我堅定了對行業的信心。

加密貨幣世界是潘多拉的盒子。“These violent delights have violent ends.” 是剛接觸加密貨幣時,友人贈我的忠告。事件發生的那幾天,我一直跟蹤着Luna事件的市場變化和進展,聽到不同Twitter Space和各種播客對事件影響的分析,眼睜睜看着Luna這個被衆多KOL和博主供在神壇的加密貨幣以及Terra整體生態在幾天之內從天堂到地獄的巨變。這樣的事件中不免聽到有“壞消息”從遠方傳來。此後的一長段時間,余震波及包括Three Arrows Capital在內的多個機構,從赫赫有名的投資機構,到身邊的普通個人投資者,多少都受到了事件的負面影響。崩盤事件發生之迅猛、影響之劇烈,令我印象深刻。友人的贈言一語成讖。牛市賺得盆滿鉢滿的人,熊市到來時都在裸泳。

加密貨幣世界與現實世界的割裂是巨大的,尤其是在中國大陸。在我一邊為加密世界”雷曼“事件憂心和惋惜的時候,現實生活中隔離在上海家裏,每天唯一的“自由”時間便是下樓和鄰裏鄰居一起排隊做核酸。看着現實世界中的鳥語花香和歡聲笑語,仿佛什么事也沒有發生。在大陸,Web3的普及程度還很低,但在香港、新加坡、美國、歐洲等地方,Web3、NFT和加密貨幣已然成為大衆話題。加密貨幣對每個人生活、工作的滲透和衝擊正在全球慢慢發生,無疑未來我們將看到更多的用戶和資本進入行業。

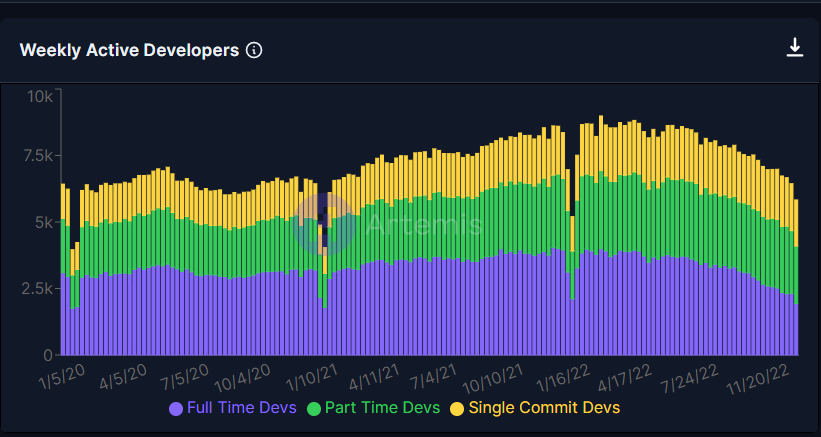

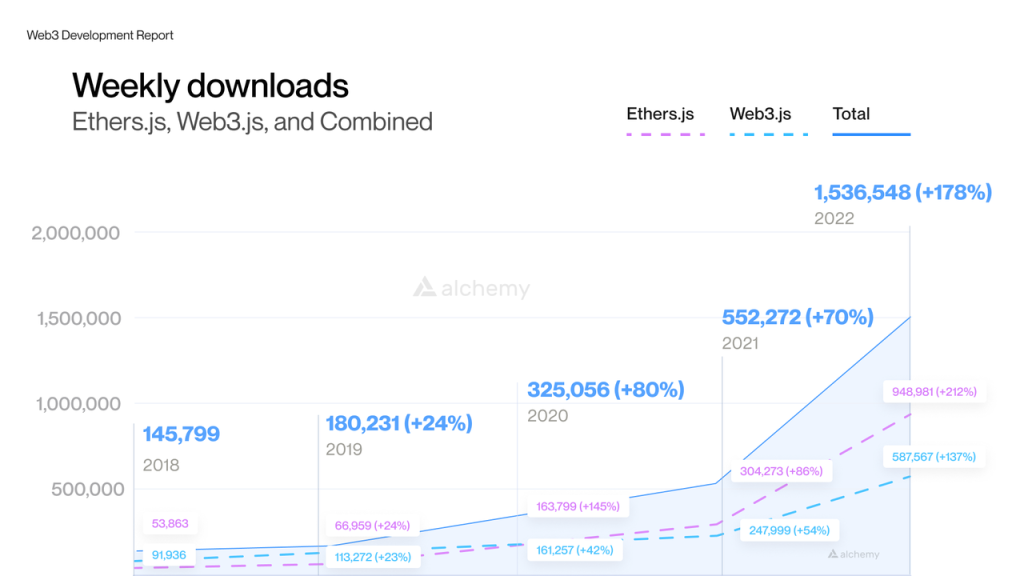

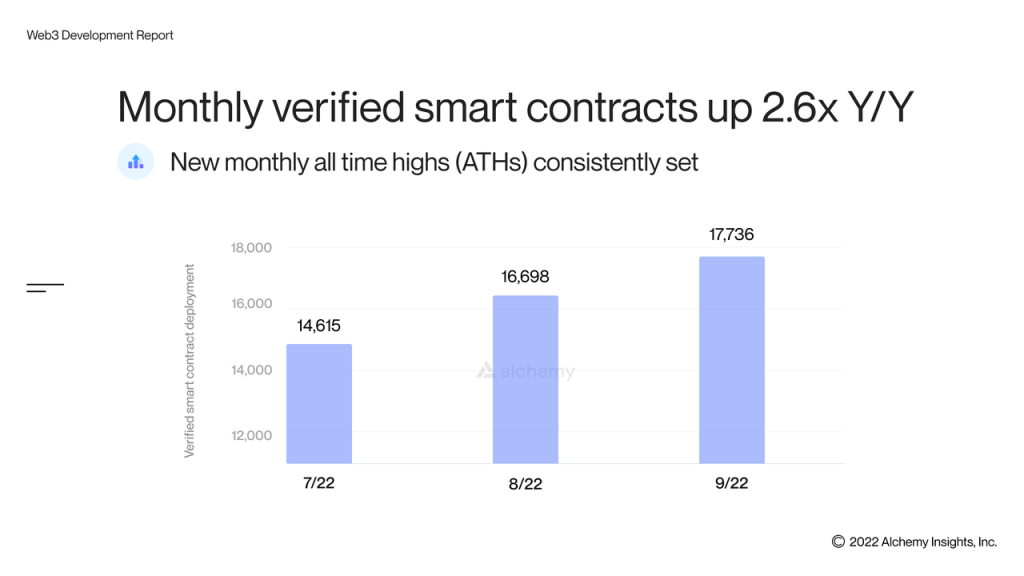

2022年也是傳統互聯網人才大舉進入Web3的一年。盡管從GoKuStats數據來看,2022年周活躍开發者人數在熊市影響下下降不少,但在开發量最集中的以太坊上,开發者遷移的趨勢依舊明顯。根據Alchemy2022年11月發布的2022Q3以太坊上的Web3开發者報告,在以太坊上兩個重要Web3 library Ethers.js和Web3.js.的周下載量達到了150多萬次,是2018年的10倍多。2022年9月的智能合約部署量達到17,376個,為有史以來最高值。可見,盡管時值熊市,开發者仍在積極开發部署。在工作中也接觸到了越來越多來自傳統互聯網大廠的开發者和產品經理,加入Web3的創業行列。

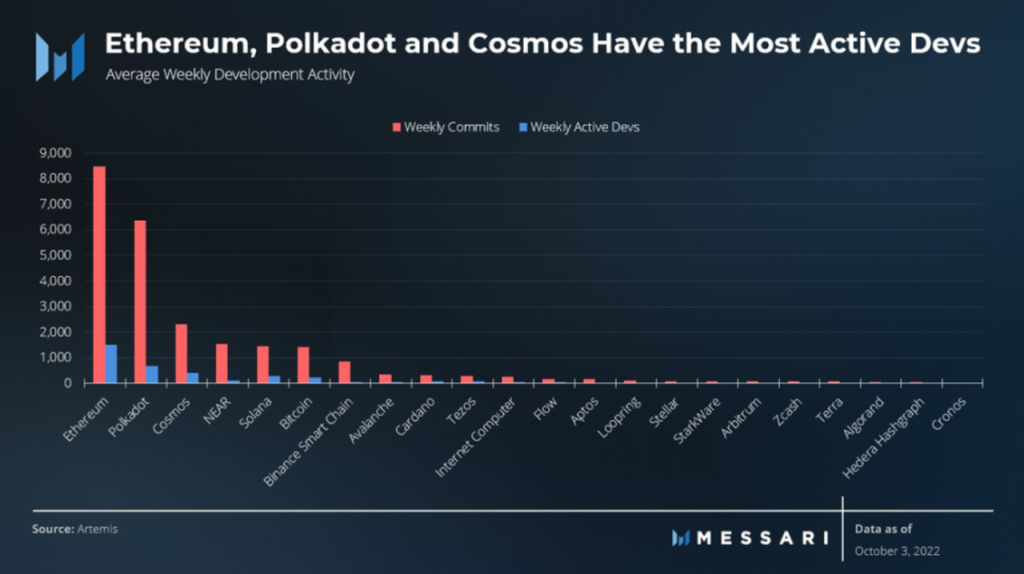

Messari在2022年10月初統計,以太坊上活躍开發者每周提交的commits的數量大約是8000次。數據顯示Web3开發活躍度與Web2相比九牛一毛,更加證明开發者的潛力尚未在區塊鏈領域完全釋放,加密世界的發展仍處於爆發的前夜。可以肯定的是,Web3會持續滲透到大衆生活的更多領域,加密商業是難阻的趨勢。

StepN產品的出圈也是今年的熱點事件。上半年最火的項目StepN將大量對加密貨幣和Web3一無所知的人群帶進了這個世界,盡管它在團隊管理、監管政策、代幣模型方面,StepN飽受爭議。我對這個事件的反思出是,圈內人都在期待更多參與者的加入,而若沒有一個用戶體驗極佳或者利益驅動的產品作為窗口,圈外人的學習成本巨大,從私鑰到資產安全,從加密貨幣世界各種縮寫到深奧的代幣模型,橫亙在二者之間的還有監管政策的不確定性,和圈內頻出的醜聞事件造成大衆的信心缺失。話雖如此,我對加密貨幣市場的擴張、與監管的調和、技術的進步和更強的安全性,懷抱着十分的期待。

在加密貨幣領域,我未來比較關注的趨勢和賽道是:

- 圍繞資產安全的基礎設施未來仍是行業發展的重點

- NFT將會是Web3破圈的重要渠道和載體

先說圍繞資產安全的基礎設施。

熊市盜賊多,2022年我們看到了太多黑客攻擊事件,隨着越來越多傳統資本利益紐帶延伸到加密貨幣領域,監管審查程度不斷戒嚴,國家級別對鏈上資產的審查、對Web3項目的監管升級,為將看來更多資金和用戶參與加密貨幣活動做准備。同時2022年暴露了多個中心化交易所違規挪用用戶資金事件,中心化的托管機制又一次失去了Web3用戶的信任。對於習慣了中心化信任機制模式的用戶和資金,保護資產安全會是參與”去中心化社會“活動時的首要要務,於加密貨幣原生資本、新進資本而言都一樣。但由於去中心化和”弱“監管的本質,圍繞資產安全保護的各種基礎設施將會是加密貨幣行業裏那個被持續關注的“剛需”。

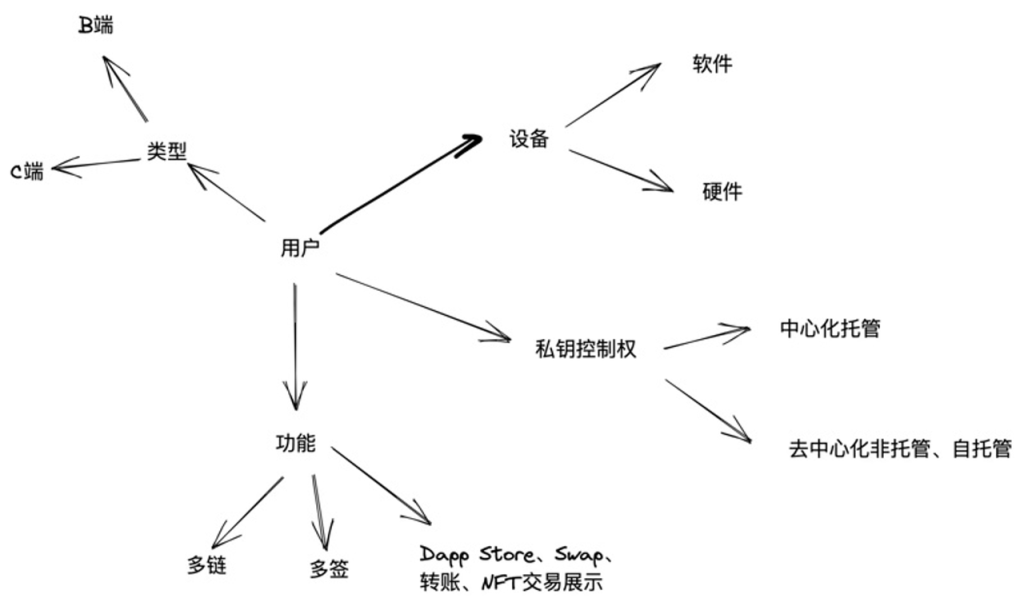

在這個領域裏,錢包作為資產重要聚集地和用戶流量入口,具有”看門人“的作用。錢包種類多種多樣,從比特幣誕生至今,錢包的意義也從單純的資產管理、轉账記账,延伸到了資產管理、鏈上應用、社交身份象徵等。按設備來分,有硬件錢包和軟件錢包,按托管方式來分,有自托管、共同托管(多重籤名)和中心化第三方托管,按籤名算法分,有單個籤名、多重籤名、單個私鑰MPC切分等方式。但目前來看,各種web3錢包產品需要在安全性、功能性、用戶體驗、Gas Fee和可恢復性等方面進行取舍。2022年,安全事件頻發和用戶體驗要求提升的雙重作用下,市場中湧現出了較多MPC錢包、智能合約錢包解決方案,力圖打造無私鑰、高安全的錢包產品,但仍在產品迭代、不斷完善的過程中。

根據Grand View Research報告,2021年全球加密錢包市場規模有69.7億美金,到2030年預計將達到 482.7 億美元。在巨量增長的過程中,Web3錢包發展趨勢必然朝着更加安全、用戶體驗更加友好的方向發展,迭代出更佳的產品。

NFT是Web3破圈的重要渠道和載體。

在2022年,NFT市場延續了2021年下半年的火熱,快速培育出了多個大型PFP項目成為藍籌,為市場增強了對NFT的共識,但隨着熊市到來,PFP資產價值也受到過市場質疑。拋开對於社交價值、身份標識是否存在”泡沫“這一討論,NFT行業未來朝着更實際、更多效用價值的方向發展是達成共識的趨勢,未來NFT行業會逐漸回歸到”非同質化“和”確權“的初衷用意。技術進步和產品迭代也會帶來更高TPS、更低Gas Fee的環境,輔助NFT風靡各個領域。

比如粉絲/社群管理工具便是NFT被需要的重要場景。拿電競行業舉例來說,若粉絲對鐘愛的團隊所付出的時間、金錢可以用POAP或NFT的形式記錄,再用作回饋的紐帶和渠道,對於當前價值捕獲集中在各大”Web2平臺“的粉絲經濟而言會是巨大的範式轉移,也會是電競團隊、粉絲所喜聞樂見的。

此外,我們看到傳統商業和互聯網企業在NFT領域進行着各種探索,NFT逐漸成為用戶管理的工具、連接用戶的載體和紐帶。品牌發行的NFT在用戶錢包中,天然而微妙地實現了傳統的买家與賣家、品牌與會員之間關系”升華“。舉例而言,星巴克即將上线基於NFT平臺的新會員系統——Starbucks Odyssey,除了提供會員免費飲品優惠等福利外,星巴克計劃帶給用戶全新的web3體驗,為會員系統增加更多可玩性,以用戶擁有的NFT作為”標識“為其會員帶來更多特殊別樣的體驗。我將其理解為一種會員體系的”範式升級“。傳統營銷手段中,想要提升可玩性、用戶粘性並不存在技術難點,但一方面老舊的優惠福利花樣難讓用戶產生新鮮感,NFT平臺使得會員體驗整體翻新,未來幾十年將的消費主力Z世代們也更愿意擁抱新興事物,另一方面,NFT平臺(或其他品牌採用的web3會員系統)能使星巴克提供更多Web3體驗,如遊戲、NFT徽章交易等,可以看到星巴克等衆多品牌在原有產品領地(咖啡、鞋子、奢侈品等)的基礎上,正在繪制更大的疆域版圖,Web3的窗口一旦打开,增強用戶粘性、提升用戶體驗的同時,帶給會員很多美好想象的NFT會為品牌帶來新的收入流。

另外一個Web2用戶向Web3領域大遷徙的例子是各大社交軟件頭像的NFT化,Line、Reddit等等社交工具紛紛在今年推出了NFT Avatar頭像,刮起了類似當年QQ頭像的一陣風。前Redpoint投資人Tomaz Tunguz曾發表過一篇文章《2022年最成功的web3項目》,他提到Reddit NFT頭像使用人數剛發行不久已經是OpenSea人數的兩倍,Axie Infinity用戶的10倍,對於這種量級的用戶教育本應耗費巨大成本,但在Reddit平臺上輕而易舉地實現了,且創作活躍度高。

事實證明,我們在等待Web3現象級產品出現的時候,大批web2用戶也在不斷接受全世界Web3風潮給他們生活中帶來的點點滴滴的變化。而NFT連接的小圖片的強出圈性就是他獨到的利器,圍繞NFT的效用(Utility)逐漸被解鎖和挖掘後,會使得連接web3世界的橋梁更加寬闊。

自去年下半年,NFT Boom繼DeFi Summer後成為業內又一大新敘事,對NFT-Fi的期待也是經常成為討論熱點。然而,這個“溫點”尚未真正熱起來。在思考背後的原因的同時,我也在提醒自己在推演上要警惕路徑依賴,或許NFT-Fi Summer並不會像DeFi Summer一樣為加密貨幣行業帶來用戶、資金的巨額增量,或許NFT-Fi最後在萬衆期待下被新的敘事代替。NFT與FT本質上存在較多差異,DeFi和NFT-Fi很難強行類比。中性的說法是,NFT行業興衰直接決定了NFT-Fi的存亡,悲觀的說法是,若NFT行業支柱倒塌,NFT-Fi市場容量天花板的缺陷會更加明顯。

從當前市值和交易量來看,所有公鏈中,NFT仍舊集中在以太坊上的藍籌PFP,即便有類似Reddit的Avatar NFT大舉帶入web2用戶、有類似Art Gobblers的“藝術+Tokenomics”社會試驗、有大大小小GameFi資產用NFT形式發行和交易、有體育粉絲狂熱的球員NFT卡,藍籌PFP NFT仍舊佔據了NFT交易量榜單。目前,運營較為成熟的NFT-Fi有交易市場賽道(含聚合器)、借貸賽道,其余碎片化協議、租賃協議等都僅是少數用戶使用,沒有成為主流NFT玩家使用的協議或產品,NFT期貨協議NFTPerp也是近期才上线。交易市場仍舊被OpenSea、X2Y2、LooksRare、MagicEden等佔領,借貸賽道龍頭有NFTfi、BendDAO等。從主流NFT-Fi協議生態來看,金融化的產品仍舊圍繞現有的藍籌PFP資產搭建,集中性較高帶來的風險是,藍籌PFP的崩壞會立刻影響下遊NFT-Fi協議的生存。

今年我們也看到了比較多的NFT-Fi機槍池、中心化和去中心化的做市場服務的創業項目。它們是行業發展到一定階段的產物,但由於對標的市場集中度高,藍籌PFP市場已經开始存量競爭,市場容量天花板使其未來業務發展受限。未來NFT市場格局如何我們很難預測,但可以明確的是在沒有看到創新的品種或像藍籌PFP一樣強共識的NFT資產出現的情況下,大量NFT都是曇花一現,NFT-Fi的作用也將會只是寥寥。

做投資,遠見很重要。雖然在NFT-Fi領域,我們仍然像是在霧裏看花,前方的路並不明朗,但可以肯定的是NFT本身承載了更多的非同質化的內容價值,比FT具備更強的文化和藝術屬性,也更能夠建立用戶與冰冷晦澀的區塊鏈代碼世界之間的連結,用戶在潛移默化中付出了更多的“情感成本”,也比因此比FT有更強的粘性和更豐富的生命力。總體而言,我依舊期待NFT市場未來給我們帶來更多的驚喜。

|Lawrence Lee:來自周期的 beta讓人自大,自大到認為是自己能力創造的alpha

2022年令我印象最深刻的是“崩潰”。

崩潰貫穿了2022年整年,從Luna开始,3AC、Celsius、Voyager、Blockfi、FTX如同多米諾骨牌一般倒下,而近期Grayscale表示因為安全原因而不提供比特幣儲備證明,則更像是來自周期的一種呼應:一切因他而始,是否也會因他而終?曾經甚囂塵上的“華爾街機構進場帶來Crypto永恆牛市”的敘事,隨着機構們被披露的越來越多的匪夷所思的業余操作,也不再有人提起。

他們的迅速崩潰歸因到最後,都只是一些樸素到不能再樸素,簡單到不能再簡單,甚至任何一個高中生都可以明白的道理:

借新還舊並不是一種可以長久維持的商業模式;

不要使用超出能力限度之外的槓杆;

不要挪用他人資金;

DoKwon、ZhuSu以及SBF都是聰明、勤奮、雄心勃勃的人,不然他們也很難在一個周期之內迅速積累大量的財富、聲譽和地位;但是他們都犯下了簡單幼稚而又無可挽回的錯誤 ,而讓一切迅速散去。在我看來,雖然他們所犯的錯誤各不相同,但是他們的失敗可以歸咎到同一個原因:

來自周期的beta會讓人自大,自大到認為這些都是自己能力所帶來的alpha。

謹與各位Web3er共勉!

在我看來,引入大批量用戶仍然是整個web3世界在下個周期的主要任務:

本輪周期中,Axie Infinity和Stepn已經能夠承載超百萬人每天超過20分鐘時間的沉浸,我們已經看到了Web3大邁步走進人們的日常生活的曙光。

因此,一方面,我會關注能夠承載千萬人鏈上生活的基礎設施,包括中心化交易所、公鏈及L2、金融基建(FT&NFT的交易所和借貸、穩定幣、預言機)、存儲……這些在本輪牛熊之後都已經湧現出了穩固的領先者,而且很多業務都具有很強的先發優勢和網絡效應,所以會重點關注上述龍頭的二級市場機會。

另一方面,會重點關注那些可能將更多用戶引入Web3世界的應用。

我們回望過去,曾經引發大規模用戶鏈上活躍的應用,無論是17年的CryptoKittes、18年的Fomo 3D,到19年多條鏈上活躍的Gambling Dapp, 到21年的Axie Infinity和22年的StepN,我們可以發現,投資/投機性與成癮性的結合是一以貫之的:

投資/投機性是人性最基礎的需求之一,尤其對於仍處早期階段的Web3行業,這仍然會是任何dapp吸引用戶的核心動力。而成癮性則是這些應用能夠持續吸引用戶的重要特質,也是非生產力類應用能吸引用戶的根本原因。我們日常生活中常用的非生產力類的Web2應用,都具有較強的成癮性。

在未來的1-2年,我認為這一趨勢仍會延續,所以我會關注具備一定成癮性的泛娛樂賽道的應用,着重尋找其中能夠具備某種投資/投機性的那些,他們最好具有精巧的多人博弈機制,以及清晰的價值傳遞。

|博博:持續追尋深度的遊戲內容和體驗

2021的年底,我和身邊的大多數人一樣,沉浸在剛剛過去的元宇宙熱潮中,熱烈地討論着2022年的加密世界將會變得如何有趣,但也心懷隱憂:第一,流動性的收緊對加密世界的影響究竟幾何?第二,這些元宇宙項目會不會無人問津?第三,簡陋的遊戲和復雜挖礦模型的組合還能走多遠?2022用一年的時間給了我這些問題的答案。

我想趁此機會和讀者們回顧2022年的三件事是:1.WETH的“資不抵債” 2.Decentraland的日活不足千人 3.GameFi項目的交易總量大幅下滑

第一件事WETH的“資不抵債”

11月底,光環加身的FTX和SBF也轟然倒下,恐慌情緒繼續蔓延,WBTC也出現了短暫的脫錨(WBTC是由中心化的機構BitGo維護運作)。不久之後,WETH也會資不抵債的消息悄悄开始流傳。

我們知道,WETH和ETH通過代碼1:1兌換,完全去中心化,理論上來說沒有脫錨的可能,也沒有所謂基金維護,开發者和KOL們便开始紛紛惡搞,堅稱此事千真萬確,孫宇晨也忍不住加入其中,宣稱要籌集20億挽救並不存在的“WETH基金會”。但部分不明真相的KOL見狀都跟風發聲,讓用戶迅速把WETH換回ETH避險;有些主流媒體也將這場惡搞當真,一本正經地將此事報道,似乎真的以為WETH資不抵債;惹得衆人哭笑不得。

我的感想是:

首先,經歷了從Terra到FTX的崩潰,FUD

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Matrixport市場觀察:BTC重返$100,000,市場看漲情緒明顯

上周,BTC 價格穩定上漲,日线連續 7 日收陽,重回 $ 100, 000 。自 12 月 30...

黃仁勳最新 CES 演講:AI Agent 有望成為下一個機器人產業,規模將高達數萬億美元

整理:有新 在今天上午开幕的 CES 2025 上,英偉達創始人兼 CEO 黃仁勳帶來了一場裏程碑...

coincaso

文章數量

3508粉絲數

0