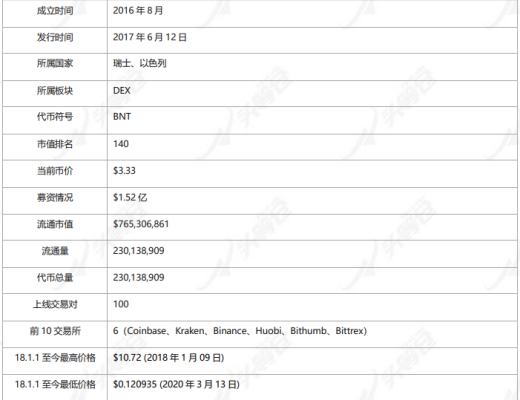

AMM DEX先驅者 Bancor

Bancor 是以解決無常損失為發力點的去中心化交易所,v2.1版本的核心機制是BNT彈性供應,補償流動性提供者的無常損失,基本能夠實現100%覆蓋,並且經濟模型長期可持續。v3版本將在v2.1版本的基礎上進行改進和功能升級,想要進一步提高用戶體驗並提高收益。

本研報為 Bancor 贊助發布的免費研報(非財富代碼研報),研報內容完全由頭等倉獨立攥寫,頭等倉極力確保研報內容真實、中立、客觀,同時為避免對讀者產生誤導,凡是由項目方贊助發布的免費研報均不提供任何投資相關的建議,本研報旨在能幫助讀者們快速,深度地了解項目,幫助大家做出更好的投資決策。

投資概要

Bancor是AMM DEX的先驅,但在Uniswap、Sushiswap等AMMDEX出現後,Bancor的市場佔有率降低。隨後Bancor選擇“解決無常損失問題”作為發力點對協議進行改進。在v2.1版本中,LP提供者基本上不會遭受無常損失。

其v2.1版本的核心是BNT彈性供給,並且存在2個特性:

1)支持單幣提供流動性,減少風險敞口;

2)支持流動性保護。協議採用了2道防護,先使用協議交易費補償流動性提供者的無常損失,在交易費不足的情況下鍛造BNT用於補償。流動性保護需要100天鎖定期才能實現將近100%覆蓋,並且流動性池的額度存在上限。

v2.1版本部署後,呈現幾個特點:

1)Bancor協議內的流動性明顯增長,但交易量市場佔有率並無擴大;

2)有足夠流動性的交易池很少,部分流動性池流動性較差;

3)部分交易對的流動性較好,超過Uniswap等DEX,使Bancor捕獲了一定的市場份額;

4)穩定幣和部分長尾幣種的流動性池受限於額度上限,無法擴張其流動性池。

為了更好立足於DEX領域,擴張市場份額,Bancor基於v2.1版本進行改進,將發布v3版本,優化無常損失解決方案(提高流動性池上限等),同時提高協議其他性能,主要改進點包括:

1)解除流動性保護上限。在v2.1版本中,協議提供的BNT有設定上限,必須由用戶提供BNT才能擴大資金池。解除流動性保護上限後,協議內的流動性可能會再次增長,有利於形成高流動性、低滑點、交易量提高、手續費增加吸引更多流動性的正向循環,尤其是針對當前受限於流動性限額的穩定幣池子和部分長尾幣種。需要注意的是,解除流動性保護上限後,協議內鍛造的BNT量增加,但對實際流通量影響非常小;

2)實現瞬時流動性保護,用戶能夠隨存隨取,不再需要等待100天才能夠實現100%無常損失保護,提高資金使用靈活性。v3無常損失計算可能採用預言機報價,因此可能會出現套利差,協議的無常損失補償壓力增加,可能會增加使用鍛造BNT進行補償的可能性;

3)發布BNT匯總池,使得代幣交易不再需要通過BNT進行轉跳,能夠降低滑點和Gas費用;

4)允許BancorDAO引導流動性分布。協議會引入交易流動性(trading liquidity)和超流動性(superfluid liquidity)的概念,交易流動性用來做市,超流動性可作為交易流動性,也可用於其他的收費策略,交易流動性的規模仍然是DAO決定,超過交易流動性的代幣都可用於超流動性策略,能夠為協議參與者積累額外價值。

除此之外,協議還添加了流動性挖礦獎勵自動復利、雙邊獎勵、支持第三方分擔無常損失、實現LP代幣可組合性等功能,旨在實現提高用戶收益、提高底層資金利用率。

目前DEX板塊競爭激烈,頭部效應明顯,從Curve的例子可以看出採取差異化產品策略有機會爭奪更多的市場份額,因此Bancor深耕無常損失解決方案,同時輔以提高資金利用率、提高用戶體驗的功能,是有利於Bancor爭奪更多DEX市場份額的。

1.基本信息

2.產品

從時間上來說,Bancor是市場上最早的AMM DEX,當前為v2.1版本,即將進行v3升級。

AMM(Automated Market Maker,自動化做市商)則是用算法代替了傳統做市商的人工報價,將一個代幣池作為用戶的交易對象。代幣池包含了兩種或多種交易對,它們本身有一個算法,這個算法為用戶提供實時的代幣匯率。傳統做市商仍然能參與其中,即將他們手中的大量代幣添加進代幣池。這個代幣池因為匯聚了做市商的流動性,所以AMM也被稱作流動性池(LP,LiquidityPool)。

目前市場上大部分AMM DEX算法在簡化過後,基本上都是X*Y=V的算法,算法設計差異僅對價格換算產生微小影響。對價格產生最主要影響的因素還是流動性大小。

圖2-1 Bancor交易界面

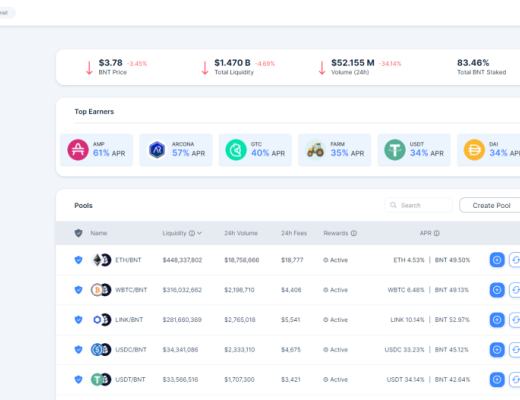

圖2-2 流動性池界面

2.3.1發展

3.1未來

根據團隊披露信息,Bancor近半年將圍繞v3开發和營銷活動,當前披露的信息為Bancor v3的第一階段,後續還將發布v3第二階段的內容。Bancor v3第一階段預計在2022年1月發布,團隊將會在2月公布v3第二階段信息,3月或4月完成第二階段开發。

總結:Bancor自提出要解決無常損失問題後,便开始一系列的探索。目前v2.1版本能夠保護流動性,並且通過這一功能使得協議內的流動性迅速增加,但仍無法擴張市場佔有率。因此,團隊將繼續從解決無常損失作為發力點,同時進一步擴展流動性,使Bancor協議更好立足於DEX領域,v3部署則是其擴張市場佔有率的重要階段。

4.需求

在v2.1版本中,流動性保護的白名單池存在上限設置,即單個池子和全網中協議鍛造的BNT都存在上限。如果用戶需要存入其他種類代幣,就需要擴大用戶存入的BNT代幣量。而存入BNT的用戶會獲得vBNT,vBNT可用於治理和獲得協議交易手續費。

Bancor v3中,雖然對於LP而言仍是單純存入BNT的動作,但v3實際上在某種程度上在協議內會自動化尋求BNT收益最優方案,因此可能會增加BNT的需求量。

4.3行業概述

Bancor所屬細分賽道為:DEX。

5.1.1競爭分析

Bancor最主要任務還是與頭部DEX爭奪市場份額,因此以下內容均以Bancor發展現狀和v3改進為側重點,與頭部DEX(Uniswap、Sushiswap、Curve)對比。

需要注意的是,目前很難找到一個單一的指標可以衡量整個市場的格局,而交易量和TVL都是重要指標。無常損失的計算比較復雜繁瑣,因此以下數據都沒有考慮協議的無常損失問題。

5.2.1無常損失方案

目前市場上提出針對無常損失的DEX方案主要是Bancor和DoDo。基於過去1年的實踐,Bancor的方案通過交易費用對遭受無常損失的流動性提供者進行補貼,必要時會鍛造BNT,因此能夠實現100%的無常損失覆蓋。而Dodo方案由於是引入預言機報價,而預言機報價和市場上實時的價格存在差額,因此除穩定幣交易對外會遭受更大的無常損失。Dodo當前最大交易量來源就是穩定幣。

也就是說,目前Bancor是目前市場上唯一一個成功“解決”無常損失問題的DEX,並且其經濟模型是可持續的。

總結:從當前數據來看,Bancor運營情況優於v1版本時期,但仍落後於頭部DEX,並且很難從頭部爭奪更多市場份額。

Bancor v3版本有機會再次擴大協議內的流動性,並且有機會改善穩定幣和山寨代幣(例上述ENJ、LINK、EDEN等代幣)的流動性,從而改變當前局面。優化無常損失補償、提高流動性提供者收益是一個比較好的發展方向,是有機會提高Bancor競爭優勢的。

6. 風險

範式轉移

訂單簿是更理想的交易模式,這種交易模式也在主流資產和金融領域得到了數十年、甚至數百年的驗證。受制於基礎設施的性能、流動性的不足等原因,過渡到訂單簿需要較長的時間。長久來說,未來可能由訂單簿和專用型AMM統治市場。所以需要持續關注。

市場競爭

目前DEX領域頭部效應明顯,Uniswap、Sushiswap、Curve長期佔據大部分市場份額,形成了自己的生態,無論是對項目方還是對用戶來說,已經形成了頭部效應。

--END--

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

評論