深度报告:Acala

Acala 是Polkadot生态上的项目,致力于搭建DeFi底层基础设施框架,投资机构阵容强大,资金充裕,有较大几率赢得首轮插槽拍卖,在Polkadot当前生态中具有一定的竞争优势。

本研报为Acala赞助发布的免费研报(非财富代码研报),研报内容完全由头等仓独立攥写,头等仓极力确保研报内容真实、中立、客观,同时为避免对读者产生误导,凡是由项目方赞助发布的免费研报均不提供任何投资相关的建议,本研报旨在能帮助读者们快速,深度地了解项目,帮助大家做出更好的投资决策。

项目概要

Acala核心愿景是成为Polkadot DeFi生态不可或缺的基础设施,其面向用户构建了完整的去中心化金融应用程序,面向开发者提供一系列开箱即用的DeFi组件,旨在打造一个完整的Polkadot DeFi生态链条。项目布局较广,愿景较大,需要有较强的团队和资金支撑。Acala由去中心化金融协议Laminar团队和Polkawallet团队联合发起,且背后有多家风投机构提供支持,资金充裕。

从经济模型上看,ACA代币作为系统内的支付手段以及承担治理角色,代币模型设计合理。初始分配中拿出34%的代币作为参与多轮平行链竞拍奖励,分配权重较高,以期激励更多DOT持有人助力Acala赢得首轮竞拍。因Acala主网上线进程与Polkadot插槽拍卖密切相关,Acala团队对此次拍卖做出了较为充足的准备,社区对预热活动的反响也较为不错,赢得竞拍的可能性较大。

从产品设计来看,Acala当前推出了稳定币系统、交易所等核心基础设施,参考以太坊生态内的MakerDAO、Uniswap等产品设计方案,业务逻辑已经在以太坊上得到验证,而且可利用Substrate的技术优势改善用户体验,对于Acala来说,减少了试错成本,开辟Polkadot生态内的跨链DeFi新市场。

Acala当前所尝试搭建的DeFi版图较广,非常考验团队的运营能力,在Polkadot生态甚至以太坊生态内尚未找到已成型的项目作为竞品。而DeFi类产品的竞争核心在于吸引流动性,Polkadot生态当前处于极为早期阶段,格局未定,率先获得插槽使用权将在流动性以及资产增长上获得先发优势,不过,不足之处也在于此,Polkadot目前的链上表现尚不明晰,捕获流动性和用户的能力也尚未可知,Polkadot生态发展的不确定性会直接影响Acala的发展。

基本概况

1. 项目简介

Acala是基于Polkadot的首个去中心化金融联盟,旨在联合Polkadot生态系统创建开放式金融框架,为加密资产带来金融稳定性,流动性与可及性。目前,已推出了跨链多资产抵押的稳定币协议、释放质押资产流动性协议和去中心化交易所等核心基础设施模块,以及自行开发的兼容以太坊的智能合约模块,旨在提高Acala生态上的互操作性。而且Acala得到了Web3基金会官方资金支持,并获得Polychain、Pantera、ParaFi等在内的数家全球知名机构的投资。

Acala主网上线进程与Polkadot上线进程保持一致,为更好地测试主网功能,Acala也推出了具有经济价值的实验先行网Karura,其底层代码与Acala主网一致,主网所有功能都会先在Karura上线,其相对Acala来说,节奏更加迅速,风格玩法会相对灵活。

2. 基本信息

成立时间 |

2019年10月 |

发行时间 |

插槽竞拍成功之后 |

所属国家 |

新加坡 |

所属板块 |

基础设施 |

代币符号 |

ACA、KAR |

募资情况 |

据已知披露的有850万美金[1] |

项目详解

1. 团队

Acala主要由去中心化金融协议Laminar团队和Polkawallet团队联合发起,当前官网所列成员14人。

图2-5

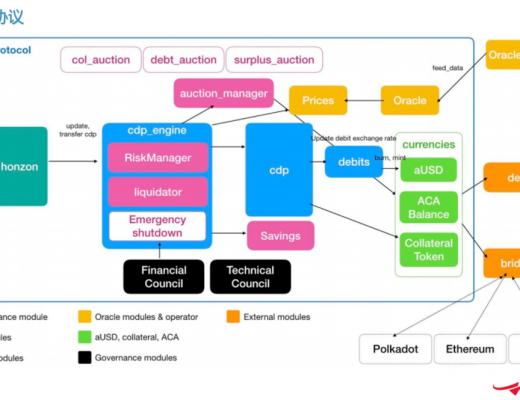

借贷协议主要分为CDP模块、拍卖模块、喂价模块和治理模块,如图2-5所示。在介绍这些模块的作用之前,我们需要首先了解几件事:

价格稳定机制

1)调整稳定费率:保持aUSD价格稳定的主要手段就是控制市场上对aUSD的供需,而影响供需的关键因素就是借款利率,当借款利率上涨,利息越高,那么aUSD借贷需求就会降低,反之就会上涨。所以,保持价格稳定的首要方式就是调整借款利率,在Acala网络中,将其称为稳定费率。

2)紧急关闭(Emergency Shutdown):保证aUSD价格可兑付的最后手段,分为单一资产清算和全局清算。

单一资产清算:当某种抵押资产达到债务上限后,则会触发清算。清算流程为:① 停止接受该资产作为抵押品;② 提高清算率,逐步平仓;③ 一定时间后强制平仓。

全局清算:当系统被恶意攻击或者网络升级时会触发全局清算,清算流程为:① 最新喂价快照;② 停止接受任何资产作为抵押品,调整仓位;③ 清算系统债务及盈利;④ aUSD持有人按比例赎回抵押品。

aUSD生成流程

aUSD将美元作为价值锚定物,每个aUSD背后都会有价值大于1美元的资产支撑,例如,假如1 DOT的市场参考价格为30 USD,如果用户A想要获得一笔aUSD贷款,抵押1枚DOT最多只能获得20 aUSD,此时资产抵押率就为150%。而加密资产市场价格波动较大,为保证抵押品的安全性,需要将抵押率控制在150%以上,抵押率越高,资产安全性越高。

图2-6

获得aUSD贷款的过程就是创建CDP(抵押债仓)的过程,具体流程如下[8]:

1)存款并创建CDP:用户A连接钱包,通过门户将1 DOT存入协议,1 DOT会被锁定在CDP中作为抵押品;

2)创建稳定币:基于DOT的价值,用户可以从CDP中获得一定价值的稳定币aUSD,假设为20 aUSD;

3)关闭CDP:用户A可以随时偿还借出的20 aUSD以及支付这段时间的稳定费;

4)取款:20 aUSD会被销毁,抵押品会被解锁并取出;

5)CDP拍卖:当抵押品价值下跌时,即1 DOT现在的市场价值从30 USD下跌为25 USD,而用户A借出了20 aUSD,此时的抵押率低于150%,这时就会触发清算,系统会自动清算并拍卖抵押品,被清算的CDP需要支付一笔额外的操作手续费,我们将其称之为清算罚金(Mandala测试网清算罚金设定为3%)。

CDP模块

CDP模块用于创建、管理和存储CDP。CDP模块通过抵押某种资产来创建与美元挂钩的稳定币资产(aUSD),抵押品会被锁定在CDP中,创建的稳定币价值通常小于抵押品价值。用户在关闭CDP时需要偿还所借的稳定币数量+需要支付的利息,此时,即可取回抵押品。

清算人会监控每个CDP抵押品价值和债务价值的比率,如果抵押品价格下跌过多,CDP内的抵押品会被转移至拍卖模块,被拍卖出售,以回收资产清偿债务,保证系统的健康运行。被清算的CDP除了要偿还债务和稳定费,还需要额外支付一笔清算罚金。

喂价模块

该模块将列入一组白名单预言机,每个区块将存储预言机提供的公允价格,反馈给CDP模块和拍卖模块。

预言机需要向CDP模块提供喂价,以确定生成的aUSD的数量;向CDP清算部分喂价,以及时将抵押率过低的CDP内的抵押物转移至拍卖模块;向拍卖模块喂价,以确保系统和CDP创建者的最大化利益。

Acala与Laminar以及Band团队共同协作,推出开放预言机网关(OOG),为系统提供喂价服务,详见开放预言机系统。

拍卖模块

拍卖模块是平衡系统中累积的利润和背负的债务的重要机制,拍卖分为3种不同的类型,分别为抵押品拍卖、债务拍卖和盈余拍卖。

抵押品拍卖:用户抵押资产创建CDP,当CDP内资产价值小于抵押率会时触发清算,此时抵押品将被拍卖。拍卖一般分为两个阶段,即正向拍卖和反向拍卖,详细过程见拍卖流程。

债务拍卖:例如,当抵押品价值大幅度下跌,或者没有人愿意去购买抵押品(竞拍利润不足以支付手续费),清算后的CDP中可能存在无法通过抵押品拍卖偿还的债务。此时,就需要依靠增发系统代币ACA进行拍卖,用于弥补这部分的债务亏空。

盈余拍卖:在系统运行正常的时候,会有稳定费及清算罚金作为协议收益,当这部分收益达到某个上限时,可以将其拍卖换取优质资产,作为安全储备资金。当前系统需要储备DOT作为平行链持续租赁的动力,因此,优质资产首选就是DOT。

拍卖流程[9]

拍卖流程分为正向拍卖和反向拍卖:

以抵押品拍卖流程为例,同样是上述的例子,假如,用户A贷款天数为100天,同时,这段时间稳定费率没有变动(Mandala测试网所设年化利率为4.99%),加上3%的清算罚金,此时,用户需要偿还的债务总额约为20.87 aUSD(利息:20*4.99%*(100/365)+ 罚金:20*3% + 债务:20),所以,拍卖的首要目标数额为20.87 aUSD,而此时,DOT的市场价格为25 USD,存在一定的利润空间,就会有一些人愿意去竞拍这枚DOT,我们将这些人称为清算人。

在达到首要拍卖目标后,由于抵押品的价值和目前拍卖价格之间还有很大的空间,为了确保借款用户最后能够赎回足够多的抵押品,系统会进行一个反向拍卖,即把覆盖目标债务20.87 aUSD作为一个特定值,让参与清算的人开始向下逐渐减少以20.87 aUSD能够获得DOT的数量。有人愿意以20.87 aUSD去换取1个DOT,那么就会其他参与者,愿意以20.87 aUSD的价格去换取0.9个DOT,因为0.9个DOT的价格为$22.5,这其中还有$2.5的利润空间,如果之后没有人再出价,那么最后赢得拍卖的参与者将以20.87aUSD的价格获得0.9个DOT,剩余0.1 DOT将返回到CDP创建者账户。

治理模块

主要管理系统中的关键风险参数,例如稳定费年利率、清算率、清算罚金、债务上限等,未来在上线了多种资产后,不同抵押资产的抵押率、清算值等参数均不同。决定这些风险参数的人就是ACA代币持有人,在确定参数之后,将被设定在治理模块中,其他各项模块依据治理模块设定的参数分工协作。

清算

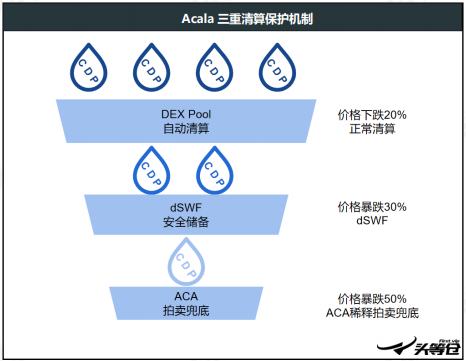

设计清算的目的在于激励借款人保持偿付能力,完善的清算机制可以避免借贷平台出现债务和划账。Acala的稳定币协议参考MakerDAO的稳定币系统构建,而312黑天鹅事件对于整个DeFi行业都是一次不小的考验,Maker在这次事件中产生了约500万美元的坏账,而导致这么多坏账的原因主要有两个方面,一是底层以太坊网络的拥堵导致清算工作不能正常进行;二是清算效率不足。针对这些问题,Acala协议做出了如下改进:

① 针对交易拥堵问题,Acala网络使用的Substrate框架下的交易分为普通类(Normal)和运营类(Operational)两种。每个区块中约20%的空间预留给运营类交易,作为重要系统交易的优先通道(例如:报价预言机、风险参数调整、自动清仓)。

② 在清算过程中,有三重保护机制,首先,Acala计划在触发清算后,先通过交易所出售抵押品以支付未偿债务,如不行再进行拍卖。如果抵押品拍卖有赢家,则在拍卖结束时将中标价格与交易所价格进行比较,以确保抵押品以最佳清算价格售出。这种设计可以更高效地清算有风险的仓位,小额仓位可以在交易所上直接清算,而大额仓位可以被拆成多个小额后售出,或者通过拍卖清算。其次,利用dSWF基金中的优质盈余资产作为安全储备;第三,通过ACA拍卖进行兜底。

图2-7[10]

去中心化交易所(DEX)

AMM概述[11]

DEX(Decentralized Exchange,去中心化交易所)就是去掉传统交易所一切可去除的中心化环节,包括撮合和清算。而把做市商也去掉的DEX方案,称作AMM(Automated Market Maker,自动化做市商)。

做市商(Market Makers,MM)在金融市场中是指,为市场提供大量买卖挂单的个人或者机构,他们的主要目的不是为了在代币价格的涨跌中获利,而是为了获取价差(Spread),价差是指最高出价(买一)和最低卖价(卖一)之间的差异。

做市商为整个市场提供了流动性(Liquidity)。流动性是指资产可以在市场买卖而不会遭受大额的损失或者溢价,即市场上有大量的订单,使得人们可以在市场价格快速的买入或卖出资产。所以,做市商又称作流动性提供者。做市商需要有大量的代币,才能形成大量的订单,并在市场价格波动的时候,确保自己的某一种代币不会消耗完。

AMM(Automated Market Maker,自动化做市商)则是用算法代替了传统做市商的人工报价,将一个代币池作为用户的交易对象。代币池包含了两种或多种交易对,它们本身有一个算法,这个算法为用户提供实时的代币汇率。传统做市商仍然能参与其中,即将他们手中的大量代币添加进代币池。这个代币池因为汇聚了做市商的流动性,所以AMM也被称作流动性池(LP,Liquidity Pool)。

AMM的算法能提供市场价格的原因,在于市场上套利者(Arbitrager)的存在。AMM提供的价格高于或低于市场,都有套利者到这里进行交易,获得偏离市场价格的差价作为回报,同时将AMM池子的价格带回到市场价格。

算法

Acala网络中的DEX采用恒定乘积做市商模型,模型非常简洁,公式为

х×у=к

x、y代表不同加密货币的数量,两者乘积为k,k是恒定常数,k值由第一笔注入的流动性决定:1)任何人都可以创建新的交易对;2)无论k值初始设定为什么,由于市场上存在套利者,使得k的值最终适应市场价格。

以DOT-aUSD为例,来说明DEX交易流程,设初始价格为1 DOT=30 aUSD,交易池DOT储备量为10,aUSD为300,则k值为3,000。用户用1个DOT购买aUSD的流程为(在忽略交易手续费的情况下):

1)用户发送1 DOT到智能合约;

2)交易池中的DOT数量更新为10+1=11;

3)交易池中的aUSD数量更新为3,000/11=272.73;

4)用户收到的aUSD的数量为300- 272.73=27.27,即用户使用DOT购买aUSD的价格为1 DOT=27.27 aUSD;

5)此时,新的k值为11*272.73=3,000.03。

恒定常数k的存在是为了计算出兑换率,即需要给用户多少aUSD,也就是当x*y=k,其中x变时,只有k不变才能求出y,在一笔交易发生前就会计算出这个恒定常数,根据新注入不同数量的代币才能去计算能够换出的代币数量。每次兑换之后,会产生新的流动池(新的x、y),同时也会产生新的恒定常数。

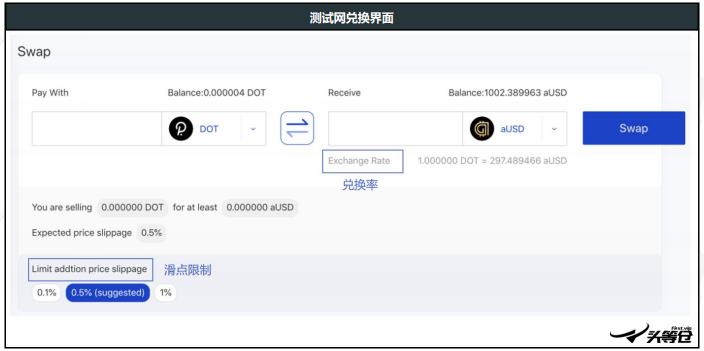

AMM的问题在于,当流动性小的代币池面对大额订单时,会产生滑点(Slippage)。滑点是指下单的价格和最终成交的价格之间的差距。滑点取决于算法、订单金额和流动性大小。订单金额越大滑点越大,流动性越大滑点越小。算法越好,同等订单金额和流动性池大小的情况下,滑点越小。Acala中当前选择为用户设置滑点限制,滑点设置的越小,能够换出来的币就越少,但是成本最低,反之滑点越大,能换出来的币也就越多,但成本也就越高。

图2-8

流动性释放协议

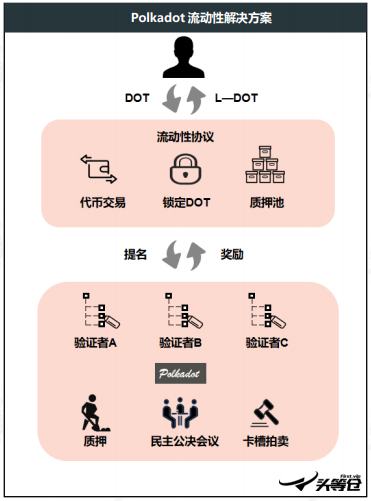

Polkadot采用的是NPoS(Nominated Proof-of-Stake)共识机制,任何持有DOT代币的用户都可以选择以验证人和提名人的身份,参与Polkadot的Staking(质押)和治理。在这个过程中,整个系统需要通过锁定验证人与提名人所质押的DOT代币来保证网络的安全性,质押状态下的代币拥有质押收益和投票权,但是质押状态的代币无法流通,当用户想要退出质押时,还需要一段解绑期,这就使得资产流动性差以及资产价值无法得到充分应用。

针对Polkadot的流动性释放解决方案为创建一个质押池(Staking Pool),汇总每个用户供应的DOT,再由Acala网络选取多个可靠验证人(从技术实力、运维能力以及是否提供担保服务等多个维度评估)进行质押。同时,按照1:1的比例为用户发放L-DOT作为质押凭据。所以,本质上DOT仍然处于锁定状态,具有流动性的是L-DOT,可以在二级市场进行买卖,或者参与其他DeFi协议,例如,抵押到稳定币协议中生成稳定币aUSD,获得额外的流动资金。

图2-9

兑换

用户在任意时刻都可以使用L-DOT赎回标的DOT,因为协议内会保留部分质押资产。当用户在兑回DOT时,会有28天的解绑期,兑换手续费以ACA代币支付。该协议是DOT在Polkadot网络上进行抵押及解绑的实际执行者,负责L-DOT的生成与DOT的赎回。L-DOT是质押本金+质押收益(区块奖励)的资产组合,用户在赎回时,系统会给出实时兑换率,即兑换率=(本金+收益)/L-DOT数量,所有本金及收益统一分配。

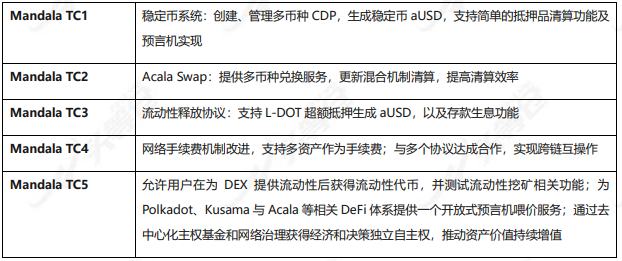

表3-2 Mandala测试网产品迭代[15]

3. 未来

Acala未来的两项重任就是Kusama插槽竞拍和Polkadot插槽竞拍,此拍卖将直接关乎其主网上线进程,时间线跟随Polkadot进度。根据Polkadot官方最新的进度显示,预计Polkadot先行网Kusama平行链插槽竞拍预计是在今年3-4月,Polkadot主网平行链竞拍预计是在6-7月,但具体还需要等待Polkadot官方宣布[16]。

总结:Acala网络在2019年开始启动,目前进展良好,测试网基本功能已经开发完成,从路线图规划来看,Polkadot的插槽拍卖直接影响Acala的主网上线进程,所以团队也相当看重此次的插槽拍卖。

经济模型

1. 代币分配

Acala Network代币简称为ACA,ACA代币总量为1亿枚,将在主网启动时全部铸好,并存储在ACA储备池中,初始代币分配规则如下[17]:

表4-2 测试网接入顺序

融资情况

总结:尽管很多项目都有意参与Polkadot竞拍,但是各家在资金储备、代币激励方案等各方面均不相同,在对插槽拍卖的积极性方面也略有不同。Acala在对待插槽拍卖一事上十分重视,代币分配方面也给予了很高的权重,而且其背后投资阵容强大,资金充裕,成功拿下首条平行链的几率较大。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...