金色觀察 | 以太坊宇宙簡史

我們通過量化主要代幣、協議和交易類別的 gas 消耗來深入研究以太坊最重要的用例。 我們的分析揭示了以太坊生態系統的復雜性和不斷發展的本質。

距離上次從gas的市場角度研究以太坊生態系統已經過去兩年了——對於這個動蕩和快速發展的行業來說,時間已經過去很久了。自那以後又出現了全新的用例,對於現有的用例,已經出現了新協議並獲得市場份額。這篇後續文章姍姍來遲,又恰逢 Glassnode Studio發布了一套新的以太坊活動細分標准。我們迫不及待地想看看社區會有什么洞見,同時,我們也分享自己的見解。

新發布的標准

現在,在Glassnode Studio可獲得這套新的以太坊細分標准:

– 預設探索 Etherverse 的儀表板

– 交易類型細分(相對)

– 交易類型細分(絕對)

– 按交易類型劃分的 Gas 使用量(絕對)

– 按交易類型劃分的 Gas 使用量(相對)

動機和方法

以太坊是一個無需許可的平臺,因此沒有強行的內在目的。在任何意義上,一個無需許可的平臺通常是由它的用途來定義。因此,了解以太坊可以從一項純粹具體的任務开始——觀察它的用途。

我們認為,衡量以太坊用途的最佳工具是活動類型使用的相對gas量。雖然它不如交易數量那么直觀,但這種方法植根於以太坊的設計初衷:

以太坊平臺的吞吐量受限於每個區塊可用的gas單位。正如用例中爭奪稀缺的區塊空間,贏家取決於提供足夠高費用的能力,而輸家則被有效地排除在平臺之外。

由於 gas 市場競爭非常激烈,gas 支出情況反映了用戶需求以及用戶分配給特定用例或協議的經濟價值。請注意,gas份額的下降可能還表示法幣或ETH支出的增加,反之亦然——為此,你可能需要參考 Glassnode Studio 中相應的絕對費用值。在本文中,我們只關注 gas 份額,因為我們的目標是比較以太坊生態系統中用例的相對普遍性。

我們優先選擇gas份額而不是交易數量的標准,因為它代表了用戶真正的經濟支出,因此更難操縱。交易數量更容易人為上調,尤其是在網絡擁塞程度較低的階段。

以太坊平臺上有兩種類型的账戶:由私鑰控制的外部账戶 (EOA) 和由其合約代碼控制的合約账戶。 我們有意將交易中產生所有的gas歸因於EOA調用的初始合約,因為它代表了用戶驅動的需求。 內部交易佔比將繪制出一幅不同但相關的圖景。

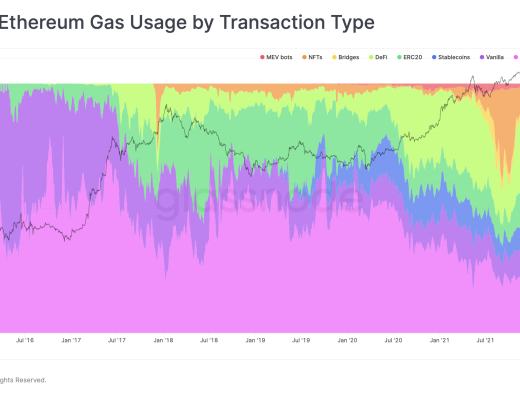

概述

我們從對以太坊歷史的全面概述為开端。圖 1 展示了以太坊區塊鏈上記錄的所有交易的相對gas消耗,細分為最主要的七個類別,它們是具有代表性的重要用例,其中兩個(Bridge、MEV 機器人)在去年才變得重要:

Vanilla: EOA 之間的純ETH轉账,無需調用合約。

穩定幣:由發行人或通過算法將同質化代幣的價值與鏈下資產掛鉤。其中大部分與美元掛鉤。這一類的穩定幣包括 150 多種,其中最重要的有USDT、USDC、UST、BUSD 和 DAI。

ERC20:在本文範圍內,我們將不是穩定幣的所有ERC20 合約都包括在這一類別中。

DeFi:作為智能合約實施的鏈上金融工具和協議,通常無需傳統中介。目前最受歡迎的是去中心化交易所(DEX),這是一種用於交易代幣的點對點平臺。此類別中包含 90 多個 DeFi 協議,例如 Uniswap、Etherdelta、1inch、Sushiswap、Aave 和 0x。

Bridges:允許在不同區塊鏈之間代幣轉账的合約。此類別中包含50多個Bridge,例如 Ronin、Polygon、Optimism 和 Arbitrum。

NFT:鏈上擁有和轉账的唯一識別數據。此類別包括代幣合約標准(ERC721、ERC1155)以及用於交易 NFT 的市場(OpenSea、LooksRare、Rarible、SuperRare)。

MEV 機器人:礦工可提取價值 (MEV) 機器人通過重新排序、插入和審查區塊內的交易來執行交易以獲取利潤。

其他:此類別包括不在上述類別中的所有交易。示例包括交易所的多籤合約、中心化借貸平臺和賭博網站。

定性地說,用例標准與兩年前相比有很大不同,上述每個類別的份額都發生了巨大變化。我們認為,這突出了平臺不斷發展的性質以及評估它所需的動態研究框架——將 2022 年的以太坊還當成 2019 年的以太坊顯然會誤導他人。正如數據所表明的那樣,也沒有穩定的跡象——我們完全可以預料到 2024 年的以太坊與今天大不相同。在下文中,我們將更詳細地研究七個類別中的每一個。

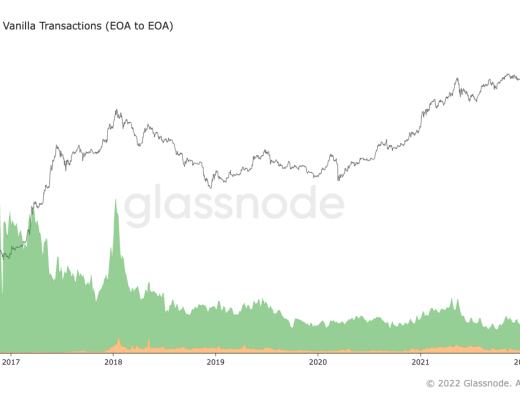

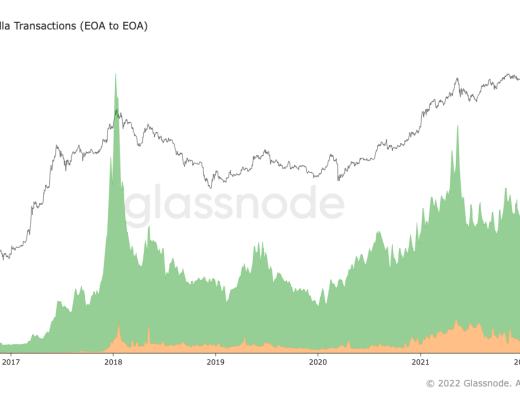

Vanilla

從概念上講,Vanilla轉账表示把ETH當作貨幣。從 gas 消耗的角度來看,這個用例從早期的最主要的標准(2015 年佔 gas 的 80%)下降到最近兩年的 10%左右。 換句話說:以太坊平臺上用戶之間ETH轉账實際上不是主要的,甚至不是重要的。

然而,認為太坊區塊鏈記錄中現在的ETH交易比 2016 年少的觀點是錯誤的。原因是 gas 限制在過去被提高多次。當以太坊在 2015 年首次推出時,gas 限制曾經是每區塊 5000。從那以後,它逐漸增長到目標區塊 gas 限制為 1500萬——並且自從倫敦升級後在網絡擁塞時段可以達到兩倍高。因此,雖然ETH轉账的相對重要性隨着時間的推移而下降,但絕對吞吐量卻上升了許多數量級。

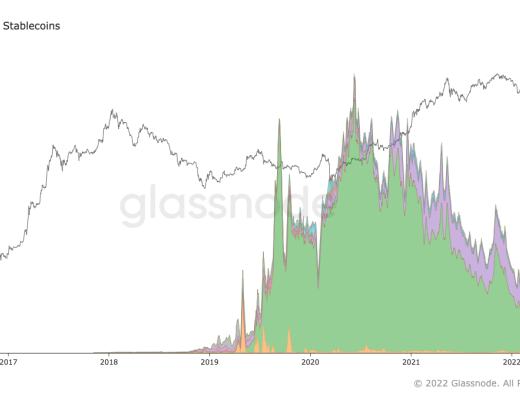

穩定幣

穩定幣並非誕生於以太坊,但以太坊是它們开始蓬勃發展的地方。在 USDT 率先從比特幣遷移到以太坊以尋求更低的手續費用和更快的確認時間,穩定幣迅速成為 gas 消耗的強大支柱。在過去三年中,大多數時候以太坊被用作美元的支付平臺,而不是ETH的,自 2019 年底以來,穩定幣的每月轉账量高於以太幣的每月轉账量。

除了 USDT,在蓬勃發展的穩定幣領域,中心化的(USDT 和 USDC)和算法的(通過激勵結構保持掛鉤,例如 DAI 和 UST)穩定幣的競爭也越來越激烈。然而,這場競爭的動態變化是無法從前文中推斷出來。

隨着以太坊上以法幣計價的高支付費用成為問題,穩定幣擴展到其他區塊鏈。 目前在 Tron 平臺上發行的 USDT 比在以太坊上發行的多。 USDC 支持 8 種不同的區塊鏈, UST 支持 10種。在一定程度上,如果以太坊被用作去中心化通用計算機,它可能會繼續失去市場份額給更便宜、或更快或兩者兼而有之的競爭平臺。

在多鏈時代要注意平臺和協議之間的這種多對多關系。不僅以太坊平臺被許多協議使用——其中許多協議也適用於多個平臺。 如果不考慮穩定幣,你無法完全了解以太坊生態系統——如果不弄清楚其他鏈,你也無法完全理解穩定幣生態系統。

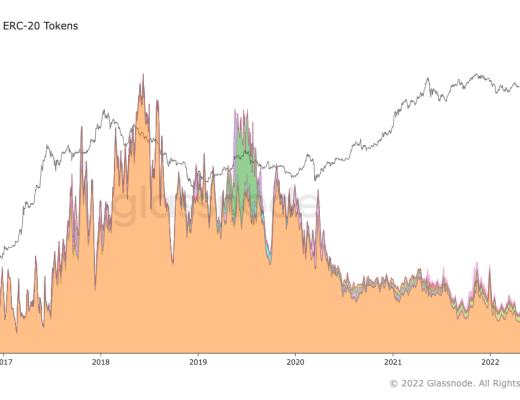

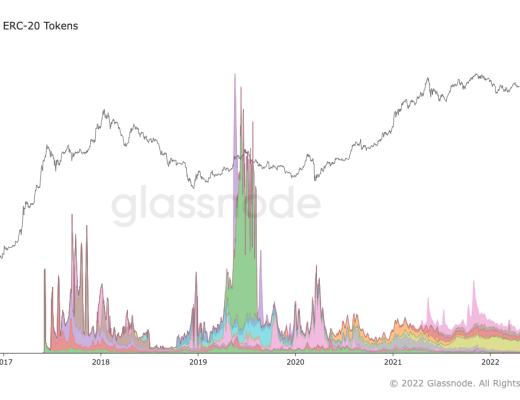

ERC-20

對於大部分以 ERC-20 合約實施的同質化代幣來說,2018年40%的 gas 市場份額是歷史最高的。 IC0 熱潮的日子似乎已經過去,在過去的幾年裏,該用例在 gas 市場的份額僅為 5-10%。 你可能已經注意到前文中其它 ERC-20 代幣子類別的優勢。縱觀歷史許多項目都享有 15 分鐘的成名,並且通常在任何情況下,它們成為主流代幣的時間也不會超過幾個月。

我們仔細觀察發現,即使是歷史上最受歡迎的代幣,它們的流行時間都不會超過一年。

同質化代幣一個重要的子類別是包裝資產(wrapped asset),其中 WETH 和 WBTC最有名,它們為相應鏈的原生代幣和去中心化金融用例提供代幣接口。這意味着即使是用ETH支付的交易量也以兩種形式存在於以太坊上——作為原生 ETH 幣和作為包裝代幣(wrapped asset)。

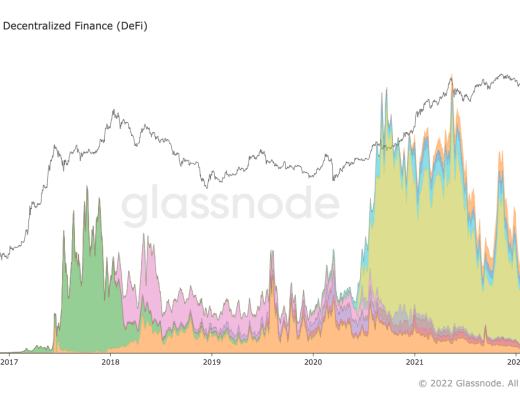

DeFi

許多應用程序都為去中心化金融 (DeFi) 作出了設想——借貸、貸款、現貨和衍生品交易、生息、保險等。到目前為止,我們看到最有影響的是來自一個:去中心化資產交易。在過去兩年裏,流動性提供商和流動性挖礦也成為了相當流行的應用,未來 DeFi 空間的進一步細分可能是合理的。

隨着 2017 年 EtherDelta 的出現,去中心化交易所 (DEX) 首次受到歡迎,此後一直是 gas 消耗的主要動力。流動性既由交易者提供又反過來吸引他們,有一種自然的中心化力量在起作用——在大多數時間,只有一兩個平臺主導這一類別,Uniswap 目前遙遙領先(峯值時達到了DeFi gas消耗的88%,目前約為60%)。還要注意這個時候出現的 Metamask(頂部橙色標注),它不是直接的 DEX,而是一個聚合器,採用來自其他DEX提供的交易對交易的“最佳交易價格”,將用戶從DEX摘離出來。這是我們更期望看到的另一個趨勢——隨着行業的成熟,一些功能可能會變得含蓄而不是直白,通過分離出鏈上和跨鏈交互時的所有細節,為用戶在平臺上互動提供最大便利。

Bridge

說到跨鏈,Bridge是最近出名的 gas 消費之一。 由於在以太坊上交易用以法幣計價變得相當昂貴,而競爭鏈在穩定性和功能方面逐漸成熟,我們看到了跨鏈資本流動的出現。除了在 Axie Infinity 受歡迎程度達到頂峯時,Ronin Bridge流行了一時(幾天內達到約 8% 的 gas 消耗峯值),Bridge的 gas 消耗在去年翻了一倍(從 1% 到 2%),包括在以太坊生態系統內將以太坊與 L2 擴容方案聯系的(Polygon、Arbitrum、Optimism)以及競爭公鏈生態系統(Avalanche、Polkadot)。我們越來與意識到,任何對資金流動有意義的見解都可能需要多鏈思維和工具。

甚至比特幣也無法幸免——其總供應量的 1% 以上目前以 WBTC 的形式連接到以太坊平臺,WBTC是一個中心化的Bridge。

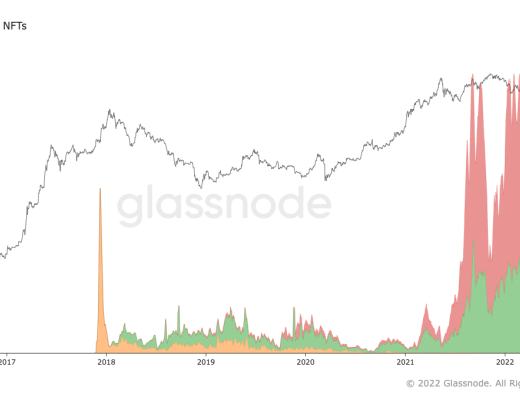

NFT

今天很少有人記得 Cryptokitties,但早在 2017 年,它是第一個流行的 NFT 項目,當時貢獻了大約三分之一的網絡吞吐量,雖然持續時間很短,但明顯推動了網絡費用。同年,OpenSea 測試版發布。然而,要到 2021 年下半年,NFT 才再次在 gas 市場上佔據主導地位。自從它成為一股不可忽視的力量以來——截至目前,以太坊上三分之一的 gas 消耗是用於 NFT 活動。 現在,每筆交易的 高gas 消耗和對抗性價格條件似乎都不會影響這一點。 在這一類別中,OpenSea 處於市場領先地位,消耗了所有 NFT 相關 gas 的60%以上,將其它幾個平臺遠遠甩在跟後。

引入 ERC-1155 代幣標准帶來了一些效率提升,特別是 OpenSea Wyvern 交易所使用了這項標准——該標准的運用是目前另一個值得關注的趨勢。

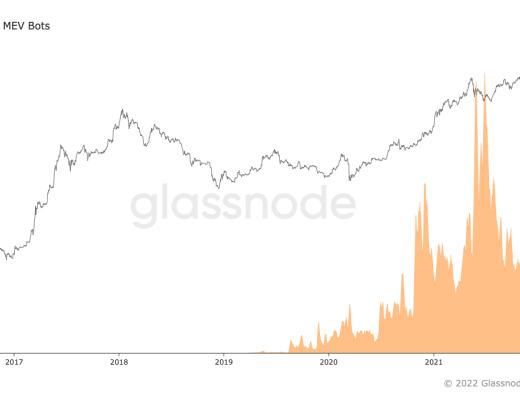

MEV Bots

普遍的共識是,礦工可提取價值(MEV)是以太坊設計的內在產物,即通過套利消除去中心化交易所之間的價格差異,在提高 DeFi 生態系統效率方面發揮着重要作用,套利佔到 MEV 活動的 95% 以上。

盡管顧名思義,但MEV 的主要受益者通常不是礦工,而是社區裏的獵人和提取者,他們利用自動化工具創建 MEV 交易。然而,礦工享受與套利交易的緊急性質相關的高額費用,這往往是贏家通喫的機會,並且支付的 gas 價格遠高於市場價格。

鑑於 MEV 提取者通常不宣傳自己,並且 MEV 交易分類不完善,我們可能低估了真實數字——根據 Flashbots 團隊的說法,MEV 交易至少消耗了4%的 gas。

至少,如果競爭鏈可以減少 MEV 的影響,它可以激勵用戶從以太坊遷移。

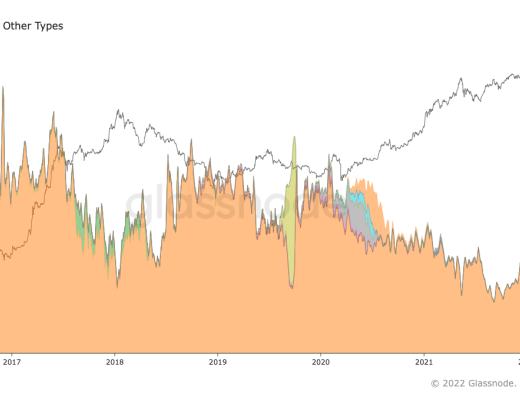

其他

以太坊作設計為一個無需許可平臺,除上文中列出之外,還產生了許多別的用例,從鏈上遊戲和多重籤名協議到龐氏騙局。在它們的巔峯時期,像 MMM(達到 10% 的 gas 使用率)和 FairWin(短暫時間內達到過 40%)這樣的龐氏騙局是以太坊最常見的用例。 但這樣的日子似乎已經過去了。此處還包括交易所合約,特別是用於資金管理的多重籤名合約。未被發現的 MEV 提取、模糊的 DeFi 協議和非標准代幣也可能包括此類別內。

分類所有的以太坊活動是一項永無止境的工作。 我們將完善上述所有類別的覆蓋範圍,並且添加新用例,前提是它們達到足夠的影響級別。

結論

就以太坊的目的而言,它往往是根據用途來定義的,以太坊成就了許多事物。從早期的原生資產支付網絡,到2018年的同質化代幣,再到最近的非同質化代幣,很多用例都成為了平臺最大的費用支付者。與最初的以太坊愿景非常一致,我們不得不承認,以太坊似乎是一種通用的去中心化計算機,幾乎不知道它執行了什么計算。

理解最終生成的動態生態系統並非易事。價值通過多個不同的渠道以無數不同的形式在網絡中流動。更困難的是,以太坊與大量其他 L1 和 L2 鏈間的相互聯系日益緊密。越來越多的資產、項目、協議和實體同時存在於多條鏈上,並在平臺之間自由遷移。

用同樣的心態來看待今天的以太坊,認為它是比特幣,甚至是2019年的以太坊,這是不符合實際的。依賴單一資產、單鏈指標會產生不完整和膚淺的理解——理解網絡的當前狀態需要對新的發展、廣泛的專業領域和細微差別的判斷保持警惕意識。

作者:Ding HAN, Antonio Manrique de Lara Martín, Niko Kudriastev

譯者:金色財經一朵雲

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論