Yearn Finance金庫:敲开DeFi投資的大門

原標題:《Yearn Finance Vaults: Knockin’ on DeFi’s Door》

一、Yearn概述

Yearn Finance的目標是為了开啓一個能便捷地投資DeFi的大門。自2020年1月成立初期,Yearn Finance的創始人Andre Cronje就指出,為了獲取DeFi的潛力,我們需要一個更便捷的方式來投資DeFi。經過2020年的夏天,大多數人都意識到了在借貸協議裏蕴藏着的潛力,但要讓數字資產真正起作用,並產生被動收入並不容易。

為了評估一個項目的機會和風險,用戶需要學習和了解區塊鏈技術和智能合約。在這種情況下,Yearn Finance的誕生目標是為了讓用戶投資能更容易地投資DeFi。用戶只需要向該協議提供流動性,就能獲得收益。

Yearn Finance是業內的旗艦協議,在加密世界裏开創了資產管理的先河,它利用風險資產賺取被動收益。Yearn Finance通常被看作一個自動化的資產管理器,分配用戶的資金以獲得盡可能高的回報。在過去的一年中,Yearn Finance已經成為了去中心化金融的標志性產物,因為它囊括了與TradFi(傳統金融)相比的所有優勢。Yearn Finance讓每個人都能獲得在銀行存款裏看似不可能取得的高收益,同時,它提高了DeFi構建金錢樂高的能力,即DeFi協議的互操作性,由此能產生高效、創新的金融服務和產品。

Yearn Finance的主要貢獻者是Banteg,即衆所周知的“Yearn Finance兔子護身符”,已經登上了2021年8月的《財富》雜志封面。由此可以看出,Yearn加劇了數字貨幣、DeFi與TradFi之間的競爭。

二、Yearn Finance是如何通過yVault讓投資DeFi變得更容易?

Yearn Finance通過其主打產品yVaults(Yearn的金庫),來實現讓投資DeFi變得容易且盈利的目標。金庫代表了加密資產儲蓄账戶,接受存款並按照“尋求DeFi最高可用收益率”的策略將存款分發出去。當用戶將代幣存入金庫時,他們會換來yVault代幣。yVault代幣是一種收據,也代表着用戶參與到yVault中的份額。例如,當存入WETH代幣時,用戶換到了yWETH代幣。如果yVault產生利潤,yVault代幣的價值將增加,因為在yVault中可以取出的基礎代幣更多了。是不是簡潔巧妙?

可以看出,“投資策略”在yVaults的架構中扮演着非常重要的角色。這些策略是由Yearn Finance的核心組件“計算中樞”決定的。協議的潛在假設是Yearn Finance能夠比普通DeFi用戶的收益更好,或者普通用戶沒有時間對生成收益的協議進行研究。這兩個假設都是正確的。然而,本文將試圖解釋更復雜的原因。

三、從數據看yVault:一個成功的故事

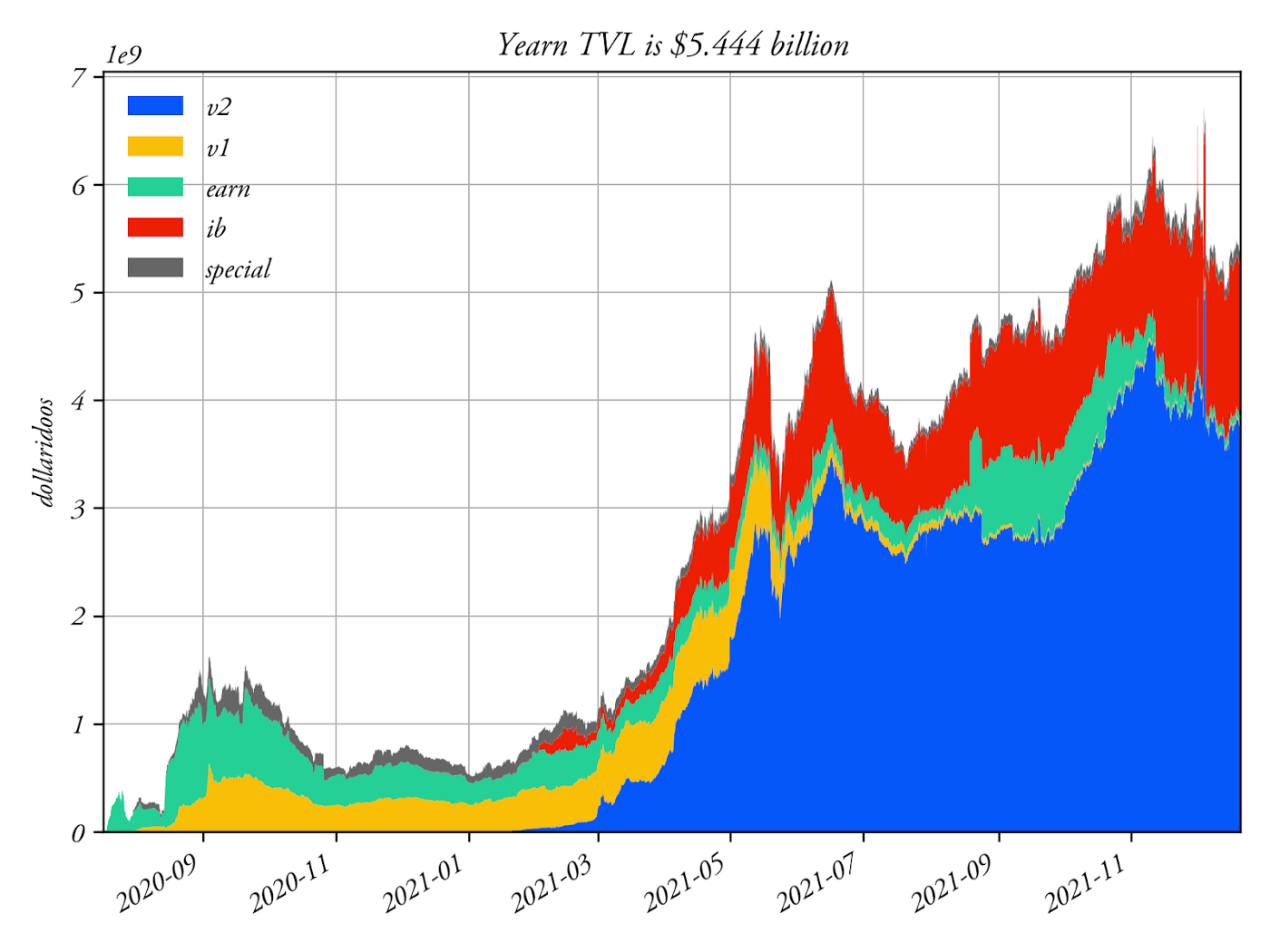

評估DeFi產品是否成功的最重要指標之一是鎖倉總價值(TVL)。Yearn的TVL目前在以太坊的價值為54.4億美元,在Fantom的價值為3.54億美元,而去年幾乎達到了70億美元。根據Defi Llama統計數據,Yearn在 DeFi生態系統中的TVL排名第十三,還算靠前。

50多個yVault為Yearn 社區帶來了可觀的收入。每年大約有1億美元從金庫中收取的手續費進入了Yearn的金庫。YVault具有固定的收費規則:每次金庫的策略結算收益時,都會從收益裏扣除20%的績效費。並且,每年從金庫的總存款中收取2%作為管理費。這些費用都是通過鑄造金庫的新份額來提取的,從而稀釋了金庫參與者。它們在結算收益時完成,並根據上一次結算完成的時間進行計算。

金庫的表現用“年收益率百分比”(APY)來衡量,是決定是否向金庫提供流動性的主要標准。顯然,根據提供的代幣類型,每個金庫的APY都不同。穩定幣的市場需求量很大,治理代幣並沒有很多用例。從v2开始,從yVault退出資金的用戶不再收取取款費。此外,Yearn會在GitHub上發布季度財務報告,用戶和社區成員可以在那裏查看yVaults的收入。

創收的能力使Yearn Finance成為了一個具有最強大基礎的DeFi協議。還應該注意,Yearn並沒有為其用戶提供獎勵。強勁的基礎和嚴肅手段並沒有給Yearn Finance的治理代幣YFI帶來一個很高的價格漲幅,遺憾的是,YFI在2021年相比其他的DeFi項目表現不佳。這顯示了將一個功能良好的協議與有利的代幣經濟學策略相匹配的困難。但是,核心團隊已經制定了一項改善當前代幣經濟學的提案,該提案最近被社區接受。

四、yVault的實質:策略

投資策略是Yearn產品的精髓。在v1中,每個金庫只支持實施一種策略;在v2中,每個金庫最多可以實施20種策略。這一創新非常重要,因為它增加了協議的靈活性,並使根據不同市場場景進行有效管理變得可能。為了限制無法再增加APY的策略的風險敞口,每個策略都有一個資本上限。

截至目前,Yearn成員在不同的金庫中一共部署了242種策略。對於每一項策略,都有兩個參與者,即監護人和策略制定者,監督策略績效,並有權採取行動改進管理,或在關鍵情況下進行幹預。在YIP-52提案獲得批准後,金庫的利潤在策略師和金庫之間平均分配。這為致力於編寫最佳策略的貢獻者創造了強大的激勵。

當然,不可能完整地描述每種战略。其中有些很容易理解。例如,根據USDC yVault(yvUSDC)的一項策略,USDC在Balancer.fi上被存入DAI-USDC-USDT 穩定池。生成的BAL被收獲並以更多USDC的價格出售,然後再回去存入策略中。在這裏,對Balancer的基本知識足以被用來理解策略的範圍。但事情並不總是那么容易,在這方面,有一種金庫值得特別注意。

Yearn的基礎設施最重要的組成部分之一包括與Curve.fi的合作。事實上,一些yVault向Curve池子提供流動性,並將LP代幣投入各自的計量器,從而獲得CRV獎勵。最重要的金庫之一是yveCRV-DAO。該金庫將CRV轉換為yveCRV,並讓用戶獲得Curve費用的一部分,該部分費用將提高到用戶在Curve上質押的收入。CRV轉換越多,每周獎勵越高。

每周五,這些可以作為3Crv(Curve的3pool LP代幣)從金庫領取。Yearn本身將賺取的CRV的10%存入BackCratcher,並將其3crv獎勵給予vault代幣持有人,這就是每周獎勵增加的來源。在這種情況下,存款是不可逆的:CRV只能轉換為yveCRV,因為CRV永久地押在Curve的投票托管中。

“Yearn的目標很明確:積累盡可能多的CRV,以實現所有金庫的最大可能提升。”——Ben Giove

在這一點上,Yearn與另一個協議,即Convex Finance,就提高的CRV回報(取決於持有的veCRV數量和池中的流動性)進行了競爭。Convex協議旨在幫助Curve流動性提供者和CRV持有人最大化其收益率。由於類似的策略和激進的方法,有人質疑Convex是否可以被看作打敗Yearn的對手。

Convex發布近8個月後,Yearn似乎不僅還活着,而且狀態非常好。最直接的答案是:Yearn不是一個簡單的CRV農民。更籠統地說,Yearn的成功取決於他們策略的顯著回歸。Yearn鼓勵每個人在制定關於不同代幣或協議的新策略時為協議帶來價值。這些激勵措施非常高,為用戶、策略師和Yearn的金庫帶來了雙贏局面。

為了獲得有關金庫特點的精確知識,Yearn團隊創建了一本金庫百科全書。它提供了有關Yearn部署的每個金庫的最新和第一手的多鏈信息。在以太坊上,金庫分為四類:穩定幣、DeFi代幣、Curve池和退役金庫(不可用的)。這本百科全書會自動更新內容,並在不久的將來支持多種語言。

五、快速指南:如何使用yVaults

Yearn的金庫既簡單又復雜。前面看到的策略例子表明,對於沒有經驗的用戶來說,DeFi可能很難理解。如果不深入了解所涉及的技術細節,很難評估不同協議之間的可組合性所得到的收益。然而,這些復雜性並不影響Yearn的使用,它的用法非常簡單。

首先,連接錢包,並選擇一條使用Yearn的公鏈:以太坊或Fantom。

然後,用戶要選擇存入代幣的金庫,並輸入想要存入的代幣數量。

之後,請單擊“批准”或“存款”,根據之前是否有過批准。錢包將要求確認交易,這一過程大約需要3分鐘,但可以通過支付更高的gas費來加快交易速度。

交易成功後,用戶將在金庫界面中看到存款余額,將顯示在金庫列表的頂部。

取款時,用戶必須選擇金庫,然後單擊“取款”。然後,輸入要提取的金額,或單擊“最大值”提取全部余額。單擊“取款”後,錢包將要求確認交易。當交易成功時,代幣將再次出現在用戶的錢包中。

鑑於Yearn的許多金庫通過使用Curve Finance liquidity provider(LP)代幣(通過存入Curve池獲得)產生收益,而用戶通常沒有金庫所需的代幣。為了解決這個問題,Yearn提供了一個“zap”功能,可以在一次交易中將用戶的代幣轉換為金庫所需的代幣。

要跟蹤用戶資產在金庫中的美元余額變化,可以將錢包連接到投資組合跟蹤產品。余額不會持續增加,當調用領取函數時,利潤將分配到用戶在金庫中的份額,該函數是在波動的基礎上發生的。

以下是Yearn建議的用來監控金庫收益的資源:

Zapper

Zerion

yVault ROI

Trackavault

Yearn是“簡單版的DeFi”。v3的新用戶界面還提供了直觀和用戶友好的系統。用戶基本上只需連接他們的錢包,點擊一個按鈕,並協助產生收益。如果一個人信任協議,那么評估是否執行事務的基本要素在理論上是APY。然而,檢查和理解yVault背後的策略是明智的,因為每種策略都會帶來一定的智能合約風險。Yearn員工隨時可以通過Discord或電報回答問題並提供信息。

六、評估

人們為什么要使用yVault?當然,對於一個普通的DeFi用戶來說,很難制定和實施像經驗豐富的Yearn策略專家所推出的投資策略。但衆所周知,模仿別人的策略是很常見的。yVault成功的原因與其他更重要的因素有關。

首先,yVaults為用戶提供一定的安全性。Yearn Finance過去曾遭到黑客攻擊,並已向受害者償還了債務。在DeFi中,風險總是存在的,但Yearn 將最大的注意力放在智能合約審計和代碼評估上,以避免其用戶面臨風險。他們對連接到金庫的協議進行了仔細評估,以限制財務和技術問題。Yearn 創建了yAcademyDAO,這是一種社區驅動的區塊鏈安全方法,旨在創建可持續和協作的區塊鏈安全,並確保人才得到適當利用。

第二,Yearn 使資本效率下降。金庫的運行限制了單個用戶在採用相同策略時可能面臨的gas費金額。此外,Yearn 團隊正在致力於智能合約自動化。正如Yearn 最新一期時事通訊中所述:

“可擴展性要求減少手動過程。”其目的是創建自動化系統,根據數據分析做出決策。

總而言之,yVaults將繼續存在,每一種新的DeFi產品理論上都可能成為新战略的基礎,以產生收益。憑借其強大且富有吸引力的社區,Yearn將繼續成為DeFi未來的重要組成部分!

編譯:胡韜,鏈捕手

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...

鏈捕手

文章數量

169粉絲數

0