克隆版「MicroStrategy」批量入場,BTC躺贏策略被證實了嗎?

撰文:flowie,ChainCatcher

編輯:念青,ChainCatcher

上周,在創始人 Michael Saylor 宣布 Microstrategy (NASDAQ:MSTR)最終目標是成為領先的「比特幣銀行」後,MSTR 於上周五大漲近 16%,突破 212 美元(暫回落至 194 美元),市值飆升至 430 億美元,創歷史新高。

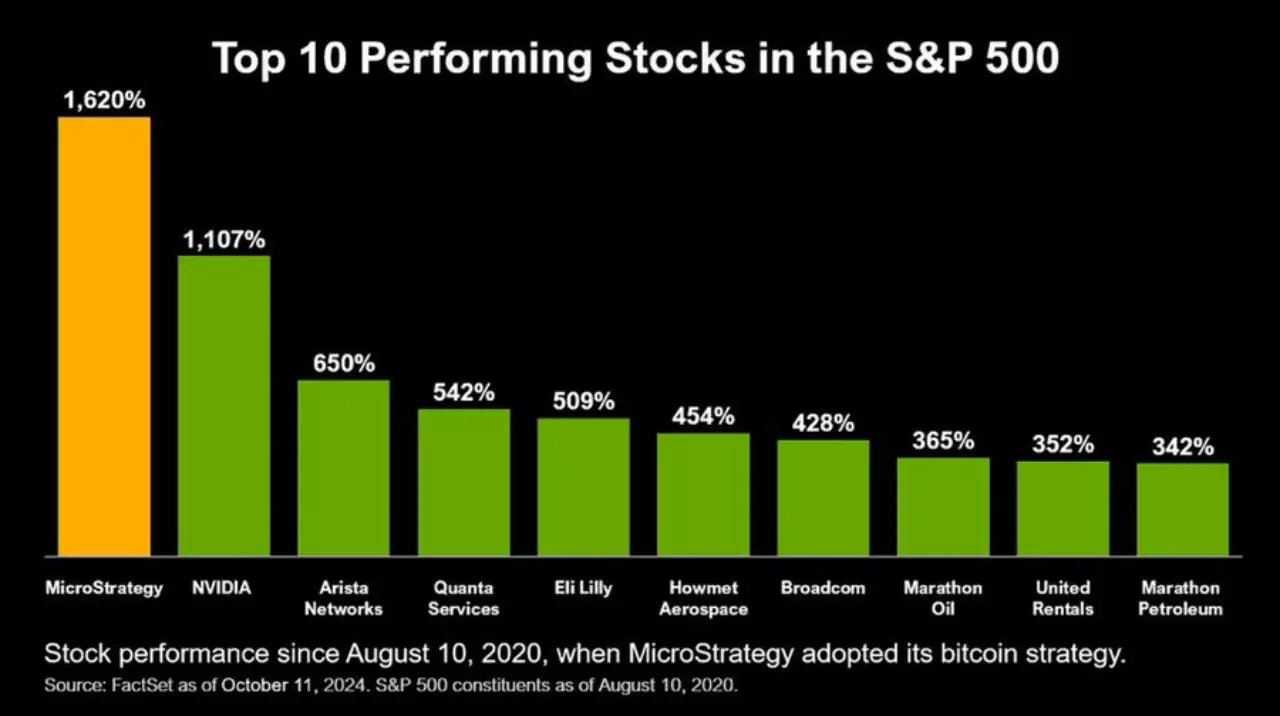

自 Microstrategy 2020 年 8 月开啓比特幣投資战略以來,MSTR 漲幅已超 1600%,跑贏 BTC 以及英偉達等標普 500 主要科技股的漲幅。

而今年 MSTR 大幅跑贏 BTC 更為明顯。據行情數據顯示:

- 年初至今,BTC 上漲了 52%,MSTR 上漲了 180%、

- 近 30 天,BTC 上漲了 7.41% 左右,MSTR 則上漲了 44%。

MicroStrategy 的「躺賺」模式也吸引了更多的效仿者。日本上市公司 Metaplanet 自 4 月开啓比特幣投資战略至今,股價已上漲 480%。近日德國上市公司 Samara Asset Group 也將發行 3000 萬歐元債券,部分用於購买比特幣。

為何一家上市公司僅憑借大量持有 BTC 就能「躺贏」上漲?MicroStrategy 模式是否存在哪些風險?

借錢买比特幣,MicroStrategy 的「躺賺」模式

MicroStrategy 原本的主營業務是企業級 AI 軟件,每季度為其貢獻 1 億美金左右的收入。作為一家美股上市公司來說,這部分業務非常平庸。

直到 2020 年 8 月 MicroStrategy 开始啓動比特幣投資战略,狂买比特幣後,MicroStrategy 的股價才开始了高爆發的上漲神話。 MicroStrategy 市值從 6 億美元增長到 400 多億美元。

因此許多人尤其是加密社區用戶對於 MicroStrategy 的印象,它只是一家不斷增持比特幣的上市公司。投資 MicroStrategy 也間接等於投資 BTC。

但 MicroStrategy 聯合創始人 Michael Saylor 認為,市場對於 MicroStrategy 存在誤解,大部分人其實不知道它們在幹什么?

上周,MicroStrategy 聯合創始人 Michael Saylor 與伯恩斯坦分析師的對話中,還原了 MicroStrategy 比特幣战略背後的思考邏輯。他清楚的定義了 MicroStrategy 的模式和定位,以及為何能跑贏 BTC、打敗包括英偉達等標普 500 的主要科技股。

簡單來說,MicroStrategy 的比特幣投資战略,不是簡單的买比特幣囤幣,而是通過發債借錢买比特幣,並創造槓杆效應。

Michael Saylor 表示,MicroStrategy 目前幾乎以零息(最近兩次 0.625% 利息)借錢买入比特幣,或者是以比特幣 60% 或 100% 的溢價發行股票,然後再买回比特幣。

比如今年 9 月,MicroStrategy 便以 0.625% 票面利率和 40% 轉換溢價完成 10.1 億美元可轉換票據發行。

債務成本是相對固定的,而比特幣資產價值增長了,MicroStrategy 通過投資了收益率比資本成本高多倍的數字資本,在法定資本市場和數字資本市場之間進行了套利。Michael Saylor 這是 MicroStrategy 的業績超過了標普指數中的所有 500 家公司,也優於比特幣的原因所在。

這種套利模式也讓淨利潤增長,提升了股票價值。據 MicroStrategy Q2 財報來看,MicroStrategy 引入了新的會計標准,即 BTC 收益率來描述 MSTR 的投資價值。今年 MicroStrategy 的 BTC 收益率已經達到 17.8%,這意味着通過 MicroStrategy 投資的 1 枚 BTC,已經達到了 1.178 枚 BTC。這也是為什么 MSTR 股價漲幅跑贏了比特幣。

Michael Saylor 表示目前 MicroStrategy 已發展成了一家比特幣證券化公司。

除了 MicroStrategy 的股票可以提供比特幣 1.5 倍的波動性敞口外,MicroStrategy 還有各種衍生品,比如 MSTX 和 MSTU,可提供 3 倍槓杆,以及可提供 10 倍或 20 倍的槓杆的 MSTR 期權市場。

MicroStrategy 未來也會探索固定收益市場,考慮發行優先股。從某種程度上說,MicroStrategy 正在蠶食股票市場、期權市場、可轉換票據市場以及固定收益市場等。

上漲永動機還是美股「Luna」?

MicroStrategy 的模式看起來似乎很簡單。但對於一家上市公司,通過持有 BTC 和巧妙的數學計算,不需要養龐大的團隊,股價就可以比賣軟件、賣數據、賣 AI 等等科技公司獲得更快的上漲,這背後是否存在漏洞和風險也成為了加密社區爭論的焦點。

海外 KOL Glenn Hodl 認為 MicroStrategy 找到了一個「永動機」版的上漲模式。

Gelnn 表示即便是在比特幣價格不再增長的情況下,Microstrategy 也可利用市場對於商品和公司的估值模式差異來創建可持續推高自身市值的「永動機」,這最終將使 Microstrategy 成為世界上市值最大的公司。推薦閱讀:《 Microstrategy 是如何成為上漲「永動機」的? 》

加密 KOL @CryptoPainter_X 也認為微策略目前的模式確實稱得上是「無限資金漏洞」。「如果 MSTR 的市值能夠再大 10 倍,那么理論上可以將其股價與 BTC 的價格同步拉升到無限高... 如果其股票市值很高,每次擴股融資獲得資金就會很多,實現真正意義上的永動機。」

但 MicroStrategy 微策略公司到真的可以無限舉債以擁有無限彈藥購买比特幣嗎?比特幣下跌後是否有爆倉風險?

Michael Saylor 表示 MicroStrategy 沒有任何限制,可以無限舉債,再融資 1000 億美元、 2000 億美元甚至萬億美元都不成問題。

而對於未來資本市場遇冷,MicroStrategy 是否有足夠的現金來支付利息和償還債務以防爆倉風險?Michael Saylor 也極為樂觀。

一方面基於對比特幣的信心,Michael Saylor 認為除非比特幣的收益率永遠為 0,波動率也必須為 0 時,MicroStrategy 模式才會行不通。

另一方面,MicroStrategy 現在的利息支出微乎其微,MicroStrategy 可以通過建立永久性的比特幣資本來不斷去槓杆化。Michael Saylor 稱,「我們不是在一夜之間做一件事,而是來來回回地逐步去槓杆化。」

據 MicroStrategy Q2 財報來看,MicroStrategy 持有的 BTC 數量為 226,500,價值約 150 億美元,而借的債為 14.5 億美元左右,借債比例在 10%。

Michael Saylor 也曾提到 MSTR 的爆倉线是 BTC 低於 700 美元。目前來看出現這種情況的概率不大。

加密分析師@Phyrex_Ni 也認為借貸比例比較低,沒有太多資金槓杆,MSTR 的 BTC 沒有爆倉風險。「即便低於 700 美元,MSTR 也有很多方法可以不平倉而歸還這些貸款。」

但加密 KOL@lindazhengzheng 對此存疑。它認為 MicroStrategy 類似於 LUNA 模式,也會存在陷入死亡螺旋的困境。「如果 BTC 價格遭遇大跌,它作為 MSTR 的抵押品的價值變少。那么 MSTR 的股價和債券價格就會下跌;極端情況下,當舊債券到期時,买家不再买新債,沒有了新的流動性進場;且公司未必有足夠的錢償付舊債,這樣會導致股價進一步下跌。」

@CryptoPainter_X 也認為這個世界沒有真正意義上的「螺旋升天」及「左腳踩右腳」。「如果 Google 一下『安然』財務造假事件,就會發現,旁氏循環終有結束的一天。」

值得一提的是,MicroStrategy 2000 年也因財務造假被 SEC 罰了 850 萬美元,股價因此暴跌 62%,Saylor 個人一天之內就蒸發了 60 億美元身家。

此外,即使沒有爆倉風險,MicroStrategy 擁有提供比特幣 1.5 倍的波動性敞口。BTC 上漲時,MSTR 比 BTC 漲得多,但 BTC 下跌時,MSTR 也跌的更多。持有 MSTR 仍有風險。

克隆版「MicroStrategy」批量入場,影響幾何?

MicroStrategy 的策略是沒有門檻。Michael Saylor 也表示,任何上市公司都可以復制該策略——先买入比特幣,然後以比特幣的溢價發行股票,再以比特幣為抵押發行債券。

Michael Saylor 也認為,「購买比特幣最終將成為所有其他公司的基本策略。」

實際上,今年 MicroStrategy 的股價暴漲的確讓上市公司們 FOMO 效仿。日本上市 Metaplanet、 美國上市醫療公司 Semler Scientific、德國上市公司 Samara Asset Group 等多家公司开啓了「MicroStrategy」的比特幣投資模式。

此外,據 Blockworks 統計,今年以來企業購买比特幣的頻率明顯提高,截止 9 月 30 日已達 32 次,遠超去年全年的 9 次;MicroStrategy、Block、Metaplanet、Semler Scientific、OneMedNet 和英國足球俱樂部 Real Bedford FC 共計購入近 5 萬枚比特幣。

克隆版「MicroStrategy」批量入場購买 BTC,短期來看應該會助推 BTC 的上漲。加密 KOL@lindazhengzheng 認為,「假如本輪太多的上市公司用 Microstrategy 模式,會讓 BTC 第二波新高來得更早,漲得更高,但是也會走得更急,跌得更慘」。

前面提到,MicroStrategy 模式仍然存在風險,危險或也在加速到來的路上。雖然 MicroStrategy 模式看似無門檻,但後入局的上市公司購入 BTC 成本比 MicroStrategy 高的多,也可能缺乏對該模式的風險管理能力。

@lindazhengzheng 分析道,可怕的是上市公司連環爆,讓比特幣價格難以支撐,出現牛轉熊的雷曼時刻。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

學孫宇晨貼川普屁股拚翻身?幣安傳「與川普家族洽談商業交易」、擬上架WLFI穩定幣

據 華爾街日報 報導 ,幣安高層上月與美國財政部官員會晤時提出要求,希望撤除負責監督其反洗錢法合規...

Arthur Hayes:比特幣將進入「只漲不跌模式」!天才交易員Eugene做空山寨幣止損離場轉向觀望

受 關稅戰衝擊,加密貨幣市場在本周稍早大跌,比特幣一度在 7 日跌至 74500 美元低點,不過隨...

鏈捕手

文章數量

170粉絲數

0

評論