Compound“新武器”Gateway :重新定義COMP的價值

前言

小辣椒區塊鏈與文中提到的企業、項目方沒有利益關系。人是會犯錯誤的物種。小辣椒區塊鏈不能100%保證所引用資料的真實性、分析的正確性,請根據自己的能力和認知參與市場。

正文

最近,胖子發現借貸協議Compound打響DEFI跨鏈賽道的槍聲。

3月2日,DEFI借貸協議Compound創始人RoberLeshner(羅伯特·萊施納)發表文章稱,基於Compound Chain 原型Gateway測試網已正式上线。3個月前,該團隊發布的Compound Chain白皮書,提到了一種跨鏈的分布式账本系統。

據悉,該測試網未來將增加對更多資產的跨鏈支持,Gateway 將由 COMP 持有者進行治理,如添加新資產的權利等。接下來的幾個月,Compound 將審計代碼庫,進行壓力測試,最後正式上线,並將 Gateway 連接到運行在以太坊上的 Compound 協議。

值得一提的是,Gateway 是基於 Parity 的區塊鏈开發平臺Substrate 框架的區塊鏈網絡,更具互操作性,應用开發者可以基於任何底層區塊鏈網絡進行开發構建,不用局限於以太坊網絡。

Robert Leshner表示:“Gateway 是一個跨鏈工具,而非擴展性工具。Gateway 未來會提供一個網橋的方式來實現區塊鏈網絡之間的互操作性,而無需使用代幣封裝(wrapping)或者其他蹩腳的方式。”

在Robert Leshner看來,像 rollups 這類 Layer 2 方案的確很重要,但卻忽視了未來多鏈的互操作性。多鏈意味着不同的規則集之間能夠相互通信並實現價值轉移,而 rollups,仍然還是局限於以太坊的治理結構下。

“我們看好以太坊的所有擴展性方案,這些方案能夠讓以太坊變得更便宜更好用,這是好事。不過所有這些方案,都無法真正實現我們想要做的事情。”Robert Leshner說道。

從Robert Leshner話中我們不難看出,Compound的野心不止於一個以太坊借貸協議,而是在跨鏈賽道擁有的自己地位。那么,其所倚重的Gateway到底有何力量?都會上线哪些新的功能?

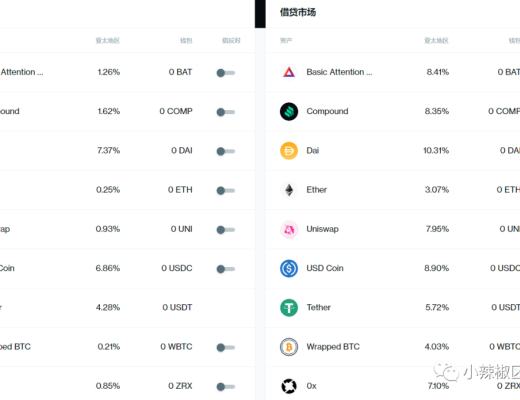

截圖來自:Compound協議網站

Compound Chain白皮書裏說了很多詳細的信息,國內區塊鏈行業中似乎還沒有人翻譯。下面是胖子的譯文, 如有謬誤,歡迎拍磚。各位老哥老妹,enjoy~

1.0解決的問題

我們知道借貸領域除了AAVE外,能夠排得上號的就是Compound,截至目前根據Debank的數據,鎖倉了53美元市值的加密資產。

然而,對於該協議來說,還面臨着幾個限制:

第一,協議聚集了風險,一項不良資產帶壞“一鍋粥”,限制了可質押資產範圍。

第二,高昂的交易成本讓小額交易者望而卻步,心裏發慫。

第三,協議沒有辦法支持那些沒有在以太坊上通證化的資產,限制了協議應用。

根據白皮書,Gateway所利用的Compound Chain作為一個獨立的分布式账本,能夠解決上述限制,並在積極准備接入到各種各樣新的區塊鏈上,包括以太坊2.0、央行的數字貨幣账本。

如果真能搞到央行的數字貨幣账本的接口,那就厲害了,希望萊施納不是在吹牛。

2.0實現的架構

Compound Chain是由一組運行相同狀態轉換函數驗證器的分布式账本運行。每個驗證者節點在鏈上打包的每個區塊,執行相同的修改邏輯;而且,還能夠在每個塊上以鏈外工作器的形式執行“sidecar”功能。

Compound Chain從頭开始設計,讓連接的“對等”鏈上的資產可以自由跨鏈。在每個對等鏈上,都存在一個合約,它能夠鎖定和解鎖Compound Chain上的資產。Compound將此連接合約稱為對等鏈的“Starport”。每個對等鏈還可以為Compound Chain原生資產運行本地化的代幣合約。

核心驗證者邏輯循環要求驗證器不斷讀取來自Starport合約,並且對他們認為有效的、最終確認的用戶請求進行確認。當驗證者節點對某個事件已經發生達成共識,其產生的結果數據就會被整合進Compound Chain。當有足夠多的驗證者認為用戶請求有效(通過籤署),Startports就會愿意履行該指令。

3.0账戶系統

Compound Chain像大部分公开的账本,通過公鑰、私鑰的籤名實現價值的轉移、儲存。用戶通過他們使用的區塊鏈公鑰、私鑰對和Compound Chain進行交互,如以太坊、Solana等;在Compound Chain上,所有地址都可以被它們的對等鏈識別,比如以太坊:

0x3fda67f7583380e67ef93072294a7fac882fd7e7

Compound Chain上的任何余額都可以發送到任何其他的地址,比如以太坊地址可以將Compound Chain上的ETH發送到tezos的地址,或者tezos可以將Compound Chain上的WBTC發送到一個Solana的地址。

技術是胖子不太懂地方,無法判斷Compound Chain代碼上牛到神馬程度。後面,讓小辣椒區塊鏈首席技術專家少帝童鞋研究一下,胖子把相關研究結論放在芥末圈子上。

4.0資產應用

Compound Chain有產生原生資產的能力,並且能夠整合到對等鏈上;還能夠讓其他對等鏈上的資產通過質押上到Compound Chain,比如ETH、UNI、DOT、DIEM等。

用戶通過Starports將資產上傳到Compound Chain上,Starports作為對等區塊鏈上的合約(如Ethereum智能合約)而存在,包含鎖定資產的邏輯,直到Compound Chain驗證者節點釋放。Compound Chain向Starport發出的籤名的指令稱為通知。

上傳資產

上傳一個資產過程中,用戶遵循本地Startport的合約規則,例如通過調用智能合約鎖倉資產。Compound Chain驗證者節點從對等鏈那裏獲得事件日志,並通過監控相關的事件日志來見證鎖定動作。

當一個有能力打包區塊的節點看到一個確認的事件時,它就會在Compound Chain上籤署一條消息來證明它。其他每個節點只有在它認為事件是真實的情況下,才會對區塊進行驗證。例如,它自己在其完整的Ethereum節點上的足夠長的頭鏈中看到該事件。

這個資產會被借記到用戶的地址上。例如,Compound Chain指出 Ethereum公有地址0x3fda67f7583380e67ef93072294a7fac882fd7e7現在有N個資產A的代幣。

釋放資產

一個用戶也可以隨時把資產從Compound Chain上提取釋放,轉移到原生的對等鏈上,但有兩個提前條件:

第一,地址和資產都原生於一個區塊鏈上;

第二,提取的資產不能違背Compound Chain用戶質押要求的規定。

資產的提取和釋放分為兩步。首先,用戶籤名一個提取的請求,並將其提交到Compound Chain上進行排隊,等待鏈下的工作者處理,並注明其加入區塊。

然後,提取請求由驗證者籤名形成通知,用戶拿回到Startport贖回資產。

在Compound Chain上資產不是想上什么資產就上什么資產,想上多少就上多少,而是有一定限制的,這樣做到的目的是防範不良資產帶來的市場風險。

為了保護用戶將無法使用的資產轉移到在Compound Chain上,默認情況下可以上傳資產數量為0。供應限制由本地的Startports執行,並通過籤名通知進行更新。

5.0借出資產

如果一個用戶想要借點資產,那么,他的Compound Chain账戶裏面一定要擁有足夠多的質押資產,以保證能夠覆蓋其債務。

Compound Chain依靠一個質押系數,代表一個資產用於借出另一資產的效用,範圍是從0-1。質押資產不必是账戶鏈上的原生資產,其他鏈上的資產也可以。這是什么意思呢?例如一個以太坊地址用戶可以持有Compound Chain上的XTZ作為質押資產。

清算過程依據先到先服務的原則,吸收一個账戶的債務。值得一提的是,在換回账戶質押資產的過程中,用戶可以獲得額外獎勵,例如5%。清算的價格數據來源於Compound自己發布的預言機Open Price Feed。

Compound Chain基於Open Price Feed標准的價格籤名執行操作上的流動性檢查,即什么時候用戶可以減少質押物或增加借出金額,以及是否一個账戶需要清償債務。

低成本的區塊驗證可以讓價格作為一個區塊需求,由驗證者以近乎實時的狀態上傳到Compound Chain中,不需要“仁慈”的用戶或激勵。在未來這個系統可能通過Compound Chain上的去中心化交易所來增強。

6.0原生的CASH資產

Compound Chain使用了一個原生账戶單位——CASH,這是一種借貸產生的一種資產,類似於MakerDAO中的DAI。用戶和驗證者持有的CASH的量總是等於CASH債務的總量。CASH不僅是一種貸出資產,而且還是一種消費類資產,可以支付Compound Chain的交易費用。

舉個例子,一個用戶現在手頭現金流喫緊,又假設他恰好有一些Compound Chain支持的質押資產。那么,他可以把自己的資產從別的鏈上傳到Compound Chain上面,然後,該用戶可以借出一些CASH資產,並且用這個CASH資產支付網絡交易費用。

在利息收益方面,用戶和驗證者持有的CASH通過利率指數獲得持續性的復利收益

Yield cash,並在全球範圍遞增。如果Yield cash等於3%,一個用戶持有100000CASH,一天時間後,他手中的CASH將會變為100008.21個。

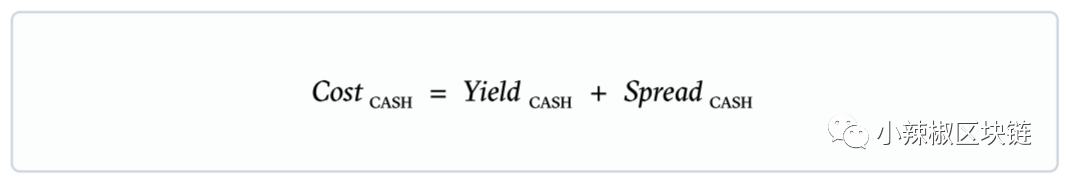

借出CASH的成本必須大於或者等於Yield cash,否則CASH的借入和借出不能產生價值意義。利息和利差(Spread)是由治理層控制的核心參數。CASH債務通過借貸指數遞增,CostCASH 如下圖所示:

在跨鏈方面,CASH可以被轉移、釋放到其他對等的區塊鏈上,如此,來自任何區塊鏈上的任何資產的價值,可以被使用進以太坊或者其他區塊鏈上的去中心化金融系統當中。

這個過程和釋放、轉移一個已經被Starport持有的資產相似,不同的地方是,CASH是Compound Chain的本地合約鑄造的,余額數量記在Compound Chain上面。

為了讓對等鏈上的CASH在Compound Chain上同時積累利息,確保其是一個同質化、無法套利的資產,YieldCASH利息指數與對等區塊鏈定期同步。在兩個時期之間,利息指數是在本地計算的。

在價格穩定方面,CASH被協議(在流動性計算中)以一個任意的價格定價,初始設定為1美元。通過治理,CASH可以开始追蹤一個替代指數,比如消費價格指數、一籃子貨幣指數。

穩定幣的可用性,也就是有一個非常高的質押因素,限制了CASH市場價值和Compound Chain內部價值之間的潛在浮動。

7.0共識和激勵設計

Compound Chain是一種拜佔庭容錯的權威證明POA網絡,由治理批准的驗證者運行。區塊共識函數可以在1/3及以下錯誤驗證者節點情況中,保持正確可靠。

驗證者的職責包括:編寫區塊、驗證其他節點生成的區塊、監控對等鏈上的事件、籤名被認為有效的對等鏈通知,以及時不時更新oracle(預言機)價格。區塊最終確認與區塊編寫是分離的,當大於或等於2/3驗證者同意某個區塊是鏈的一部分時,區塊最終確認才會發生。

此外,為了維護BFT保證,Starports需要> X驗證者籤名來處理通知,其中X 大於或等於1/3。可以選擇較大的閾值,以減少惡意節點的影響。

作為有效運行協議的一種激勵,驗證者從CASH借款者支付的利息中獲得一部分。驗證行為的獎勵隨着存在CASH數量的增加而增加,這增加了作為資產函數的安全性。

另外,為了防止大量“粉塵”交易的攻擊,消耗驗證者的帶寬,上傳和轉移釋放資產的過程中雖然Compound Chain不需要費用,但是,會有一個最小的價值閾值限制。

8.0 鏈的治理

在以太坊上的Compound治理系統已經建立了一個分布式決策制定過程,能夠使得治理行動流到以太坊Starport,Compound驗證者從這裏接收到指令。這能夠產生創始條件,並且更新系統參數:

1、初始驗證者集

2、支持資產、供應上限和質押因素

3、CASH資產的利率

9.0最後總結

成熟的以太坊DEFI協議要想產生高價值,就需要相對優質的資產“喂養”,跨鏈是較為可行的、大規模的、快速的獲取資產的路徑。各大DEFI战爭的本質實際上是對相對優質資產市場的爭奪。

如果Gateway能夠實踐成功,有大量的優質資產被吸引過去,由此會激活Gateway的價值,產生幾個影響:

第一,MakerDAO這種類型的超額質押協議將會受到挑战,其產生的CASH穩定幣不僅可以由更多的資產低成本質押生成,還能進入到更加廣闊的公鏈生態,而且還有支付交易費用的作用,內在價值更加穩固。

第二,借貸協議和DEX融合性,大量的資產流經Gateway上,會產生交易的需求。沉澱Compound上的資產,可以提供一部分流動性給DEX交易池,增加了資產的利用效率。而且,以此為基礎產生更多可組合的、自動化的創新。

第三,COMP代幣價值要被重新定義,不能單以一個DEFI協議治理代幣的角度看待。現在的Compound上的資產使用效率和協議本身效能其實是被束縛了,Gateway產生了更大的想象空間和自由度,可以和更多資產進行對接,放大了協議價值。

Compund跨鏈方式比較“坑”的是,資產轉移回其他鏈上比較麻煩,需要鏈下工作者審核,需要時間等待。無法做到來去自由,存在被截留的風險。

最後,任何人都可以成為Gateway的驗證者節點,具體參與方式胖子將在芥末圈發布,各位老哥老妹注意查看。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...