加密支付2萬字研報:從電子現金,代幣化貨幣,到 PayFi 未來

撰文:Will阿望@will_7th,投融資律師,專注Web3 & Digital Asset;獨立研究員,專注代幣化、RWA、支付、DeSci。

來源:Web3小律公衆號

如果讓我試想一下未來金融該如何運行,我無疑會引入數字貨幣和區塊鏈技術能夠帶來的衆多優勢:24/7 全天候可用、即時結算、無須許可公平准入、全球流動性、資產可組合性,以及公开透明。

而這個試想中的未來金融世界,自 2008 年由中本聰在比特幣白皮書中提出之後,如今正在通過代幣化(Tokenization)的方式逐步構建,並在未來有望通過 PayFi 實現 Mass Adoption。

自 2009 年比特幣問世以來,數字貨幣的興起席卷全球。但過去十年,對價格投機和盛衰波動的關注分散了人們的注意力,讓我們忽視了數字貨幣和區塊鏈技術能夠帶來的突破性創新。

就像 a16z 合夥人 Chris Dixon 在其《Read Write Own》書中表示的:“加密貨幣僅僅是區塊鏈技術能夠帶來的諸多應用之一,構建在區塊鏈網絡上數字貨幣(Token)才是能夠發揮 Web3 價值互聯網的最大效用。”

數字貨幣讓價值不再沉澱,而是通過 Web3 價值互聯網能夠以無須許可的方式隨時隨地、幾乎即時地以較低成本轉移,任何有互聯網連接的人都可以訪問。而支付的本質就是價值的轉移。

如今隨着底層區塊鏈基礎設施的逐年發展,以及代幣化浪潮的到來,都表明數字貨幣最大的機會可能不是將其視為數字貨幣,而是與區塊鏈結合的一套全新的支付方式。

這一革命性的範式轉變預示着人們將擺脫傳統金融體系的束縛,繞過了當今紛繁復雜且過時的結算系統,去擁抱數字貨幣和區塊鏈技術帶來的種種可能。這就如同星鏈(Starlink)直接從太空中點亮塞倫蓋蒂草原深處的人們最本質的通信需求,而不是去苦等永無來期的通信公司去鋪設網路。

因此,本文將結合本人對於 Web3 支付、RWA 代幣化以及金融貨幣體系的有限認知,通過 13 個最新的 Web3 支付案例,梳理出從比特幣的宏偉愿景开始,到如今代幣化浪潮已至的發展脈絡,進一步展望 PayFi 如何落地,為 Web3 支付翻开下一個篇章。

如果說去年在撰寫Web3 支付萬字研報:行業巨頭的全軍出擊,有望改變現有加密市場格局還對此有過疑問的話,如今我已經堅信,Web3 的殺手級應用已經到來,它就是支付!

一、Web3 支付概述

1.1 支付與支付系統

我們先來看傳統支付的定義:支付是付款人向收款人轉移貨幣或債權的行為,是一個信息流和資金流相互匹配完成錢貨交割的過程。支付的本質是價值的轉移(Exchange of Value)。

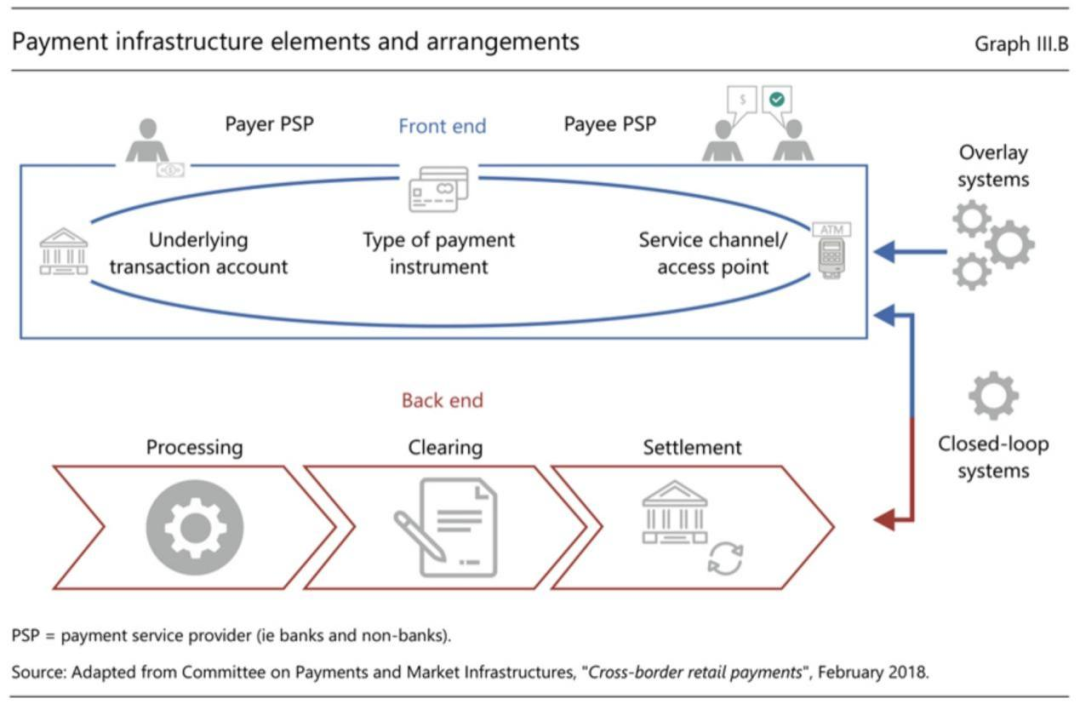

根據國際清算銀行(BIS)2020 年年報,支付系統(Payment System)指在多個交易參與方(包括支付服務提供商)之間,為交易支付的清算和結算而制定的一組工具、流程和規則。這種支付金融基礎設施通常分為“前端”與“後端”:“前端”與終端消費者、商戶交互,支付服務提供商等為主要參與方,處理支付交易的信息流,涉及:

1)資金來源;

2)發起支付的服務渠道;

3)支付工具;

“後端”處理支付交易的資金流,支付結算網絡等金融基礎設施為主要參與方,涉及:

1)清算(Clearing),指支付指令傳輸和對账過程,有時也包括結算前的交易確認;

2)結算(Settlement),指轉移資金以解除兩方或多方之間的償付義務。

(Central banks and payments in the digital era)

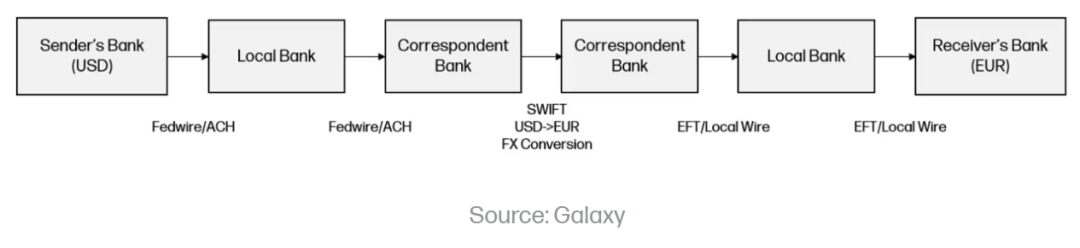

我們從上圖就能看出傳統支付的復雜程度,更不用說在全球化背景下的跨境支付,需要涉及各國國內清算體系(如美國央行主導的大額支付系統 Fedwire,我國央行主導的大額支付清算系統 CNAPS)、結算貨幣的跨境支付清算體系(例如美國的紐約清算所銀行同業支付系統 CHIPS、我國的跨境人民幣清算系統 CIPS),以及國際收付清算體系(例如環球銀行間金融電訊協會 SWIFT),更不用說參與這個體系中的各種銀行了。

隨着以比特幣為代表,號稱“超主權數字貨幣”的加密貨幣(Cryptocurrency)的興起(盡管目前來看是以美元計價的數字資產),私營部門發行的穩定幣(Stablecoin)及各國央行發行的央行數字貨幣(CBDC)等代幣化貨幣(Tokenized Money)的不斷探索,新的貨幣形態,以及新的貨幣流通方式正在產生。

架構在區塊鏈上的 Web3 支付,正是這種新的貨幣形態,以及新的貨幣流通方式運行機制的載體。區塊鏈直接將數字貨幣嵌入 Web3 價值互聯網,作為一種貨幣結算的底層架構,由此它可以像早期互聯網時代在线傳輸的數據形式一樣傳輸價值。

更重要的是,數字貨幣與區塊鏈技術還能夠通過代幣化(Tokenization)的方式,以唯一(或不可替代)的數字形式在 Web3 價值互聯網上表示現實世界的資產。數字貨幣與表示現實世界資產的 Token 代幣,能夠基於區塊鏈原子交換的屬性,可以迅速开闢一個任何地方、任何人都可以隨時參與的資產購买、出售、融資和交易的自由市場。

區塊鏈的稟賦,就是金融基礎設施,本身的構造初始就是用於解決支付清算的最終一致性問題。構建在區塊鏈上的數字貨幣,能夠發揮數字貨幣與區塊鏈技術給我們帶來的巨大優勢,這些優勢體現在區塊鏈特性所帶來的近乎即時的結算、24/7 全天候可用、交易低成本,以及數字貨幣本身的可編程性、互操作性、與 DeFi 可組合性帶來的無限可能。

這都是傳統金融支付體系所渴求和難以實現的。

1.2 老舊的基礎設施,復雜的支付體系

為了進一步理解 Web3 支付的根本驅動力,我們首先來了解一些支付的歷史背景。

我們今天的支付通路和信息傳遞協議(如 ACH、SEPA 和 SWIFT)構成了全球支付的網絡——國際收付清算體系。它們使我們能夠進行跨地域、跨時區地進行大規模交易,並且確保支付的相對暢通。

然而,這些在 50 多年前構建起來的全球支付基礎設施,在今天看來基本上已經顯得過時且割裂分散。這是一個昂貴且低效的系統,在有限的銀行營業時間內運營,並依賴許多中介機構。

當前金融基礎設施的一個顯著問題是缺乏全球標准,且各國割裂分散的金融支付體系阻礙了無縫的國際間交易,並給建立一致的支付體系帶來了復雜性。這種復雜性最能夠通過跨境支付交易的結構來說明(如下面是一個從美國用美元匯款到歐洲歐元入账的一個案例),其中包含許多實際的多個痛點:

(Galaxy Ventures: TheFuture of Payments)

- 多個中介機構:跨境支付通常涉及多個中介機構,例如本地銀行和代理銀行、清算機構、外匯經紀商和支付網絡。每個中介機構都會增加交易流程的復雜性,從而導致延遲和成本增加。

- 缺乏標准化流程和格式:不同的國家和金融機構可能有不同的監管要求、支付系統和信息傳遞標准,這使得簡化支付流程變得效率低下,且具有挑战性。

- 手動封閉處理:傳統系統缺乏自動化、實時處理能力以及與其他系統的互操作性,從而導致延遲和人工幹預。

- 缺乏透明度:跨境支付流程的不透明性可能導致效率低下。交易狀態、處理時間和相關費用的可見性有限,可能會使企業難以跟蹤和核對付款,從而導致延誤和管理开銷。

- 成本高:跨境支付往往產生高額的交易費用、匯率加價和中介費用。跨境支付通常需要長達 5 個工作日才能結算,平均費用為 6.25%。

盡管存在這些挑战,但 B2B 跨境支付是全球化背景下的剛需,市場規模仍然巨大,而且還在繼續增長。根據 FXCIntelligence 預計,2023 年 B2B 跨境支付的總市場規模為 39 萬億美元,預計到 2030 年將增長 43%,達到 53 萬億美元。

1.3 Web3 支付採用的迫切需求

就像 Paypal 在推出其 PYUSD 穩定幣後所說的:“人們想要隨心所欲地支付,目前的支付網絡難以滿足需求,數字貨幣和區塊鏈技術搭建的支付網絡能滿足需求且實用,那么作為一家致力於促進支付創新的公司,我們來推出穩定幣支付方案,以滿足人們當前隨心所欲的支付需求。”

今天,數字貨幣和區塊鏈技術為我們提供了一個全新的 Web3 支付通路,能夠簡化支付清算流程,使得支付快速、廉價且易於訪問,以滿足如今日益全球化人們的需求。

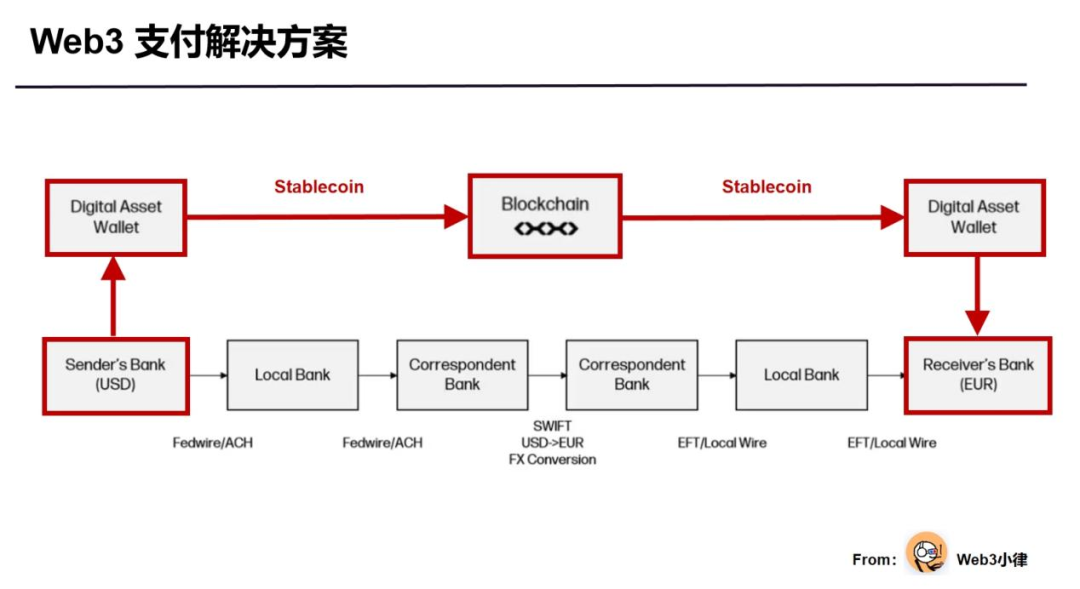

構建在區塊鏈上的穩定幣,作為代幣化貨幣的一種主要形式,如今已經成為跨境支付等領域目前存在的挑战提供理想的解決方案。讓我們回顧此前復雜的跨境支付示例,來看 Web3 支付的優雅解決方案(如紅框所示):

- 即時結算:與大多數需要數天才能結算的傳統支付方式相比,區塊鏈路徑的支付可以在全球範圍內即時地結算交易。

- 降低成本:由於消除了各種中介機構和優越的技術基礎設施,與現有產品相比,區塊鏈的支付可以提供更低的成本。

- 公开透明:區塊鏈在跟蹤資金流動和減輕對账的管理費用方面提供了更高水平的可見性。

- 全球可觸達:區塊鏈提供了一條“高速鐵路”,任何有互聯網連接的人都可以輕松訪問。

通過使用區塊鏈構築的支付軌道,可以大大簡化支付流程,減少中介機構數量。與傳統支付方式相比,資金流動可以實時可見,結算時間更快,成本也更低。

我們迫切需要Web3支付解決方案,即時且廉價地幫助人們在世界各地進行價值的傳輸,解決傳統支付的遺留問題:1)結算時間慢;2)交易成本高;以及 3)對全球範圍內,當前金融體系無法覆蓋地區(Under-banked and Unbanked)的不兼容。

(Galaxy Ventures: TheFuture of Payments)

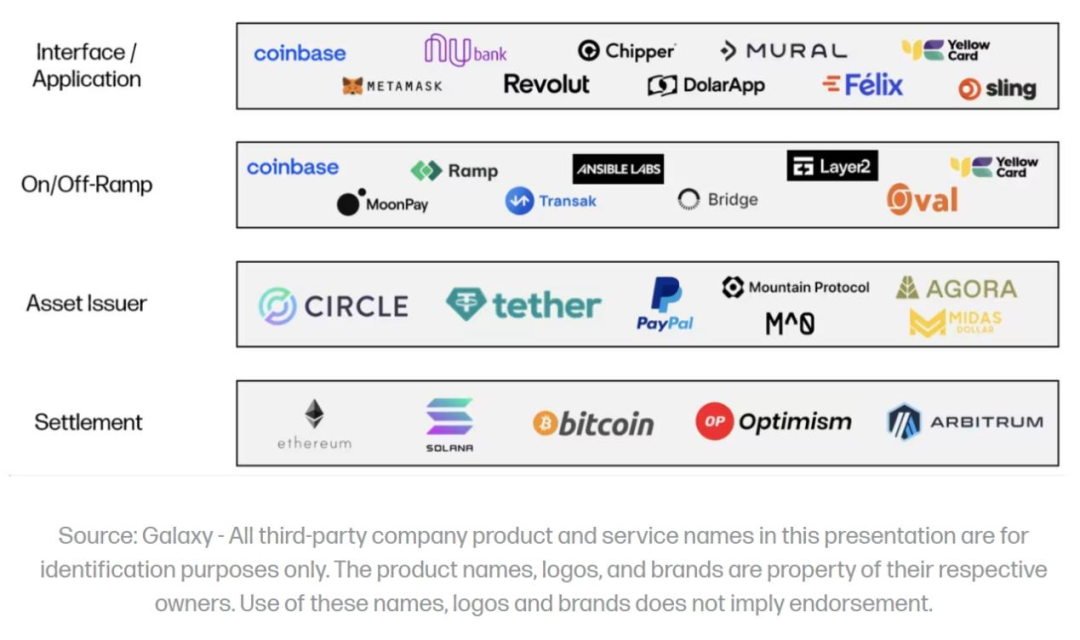

1.4 Web3支付堆棧

(Galaxy Ventures: TheFuture of Payments)

當我們近距離觀察 Web3 支付時,會發現主要存在四層技術堆棧:

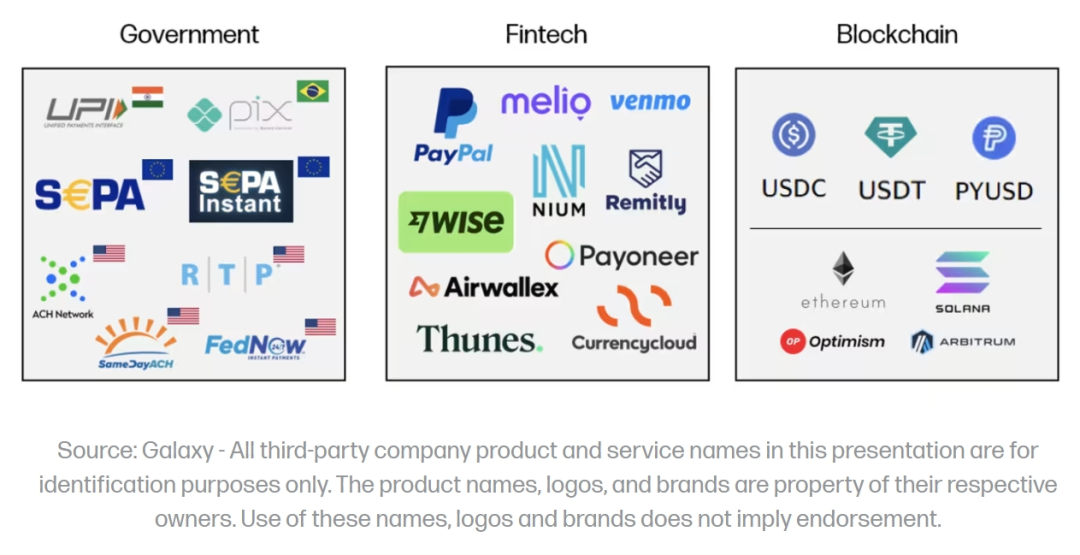

1.4.1 區塊鏈結算層

區塊鏈的稟賦,就是金融基礎設施,本身的構造初始就是用於解決支付清算的最終一致性問題。區塊鏈將作為支付交易的底層基礎設施。比特幣、以太坊和 Solana 等 Layer1 區塊鏈以及 Optimism 和 Arbitrum 等通用 Layer2 環境都在向市場出售區塊空間。它們在速度、成本、可擴展性、安全性、分布渠道等多個方面展开競爭。隨着時間的推移,支付用例將成為區塊空間的重要消耗者。

1.4.2 資產發行人

資產發行人是負責創建、維護和贖回金融交易、支付媒介的實體。例如穩定幣,旨在保持相對於底層的參考資產或一籃子資產(最典型的是美元)的穩定價值。穩定幣發行人如 Tehter-USDT、Circle-USDC、Paypal-PYUSD 通常採用類似於銀行的資產負債表驅動業務模式,他們吸收客戶存款並將其投資於美國國債等收益更高的資產,然後發行穩定幣作為負債,從利差或淨息差中獲利。

1.4.3 貨幣承兌(出入金)

貨幣承兌提供商在提高穩定幣等作為金融交易、支付媒介主要工具的可用性和採用率方面發揮着關鍵作用,促進了 Web3 支付的大規模應用普及。從根本上講,它們充當了一個技術層,將區塊鏈上的數字貨幣與傳統銀行账戶內的法定貨幣連接在一起。他們的商業模式往往是流量驅動的,並從流經其平臺的美元數量中獲取少量的傭金。

例如 GatePay,能夠基於交易所的流動性,為用戶提供絲滑的 Web3 支付解決方案,同時促進鏈上鏈下支付路徑的打通。同時,瑞士的 Web3 銀行 Fiat24,直接將銀行的業務邏輯架構在區塊鏈上,為用戶提供錢包(數字貨幣)到銀行账戶(法定貨幣)的無縫銜接。

1.4.4 前端應用程序

前端應用程序最終是Web3 支付堆棧中面向客戶的軟件,它為支持Web3 支付提供用戶界面,並利用堆棧的其他部分來實現此類交易。它們的業務模式各不相同,但往往是平臺費加上通過前端交易量產生的流量驅動費用的某種組合。

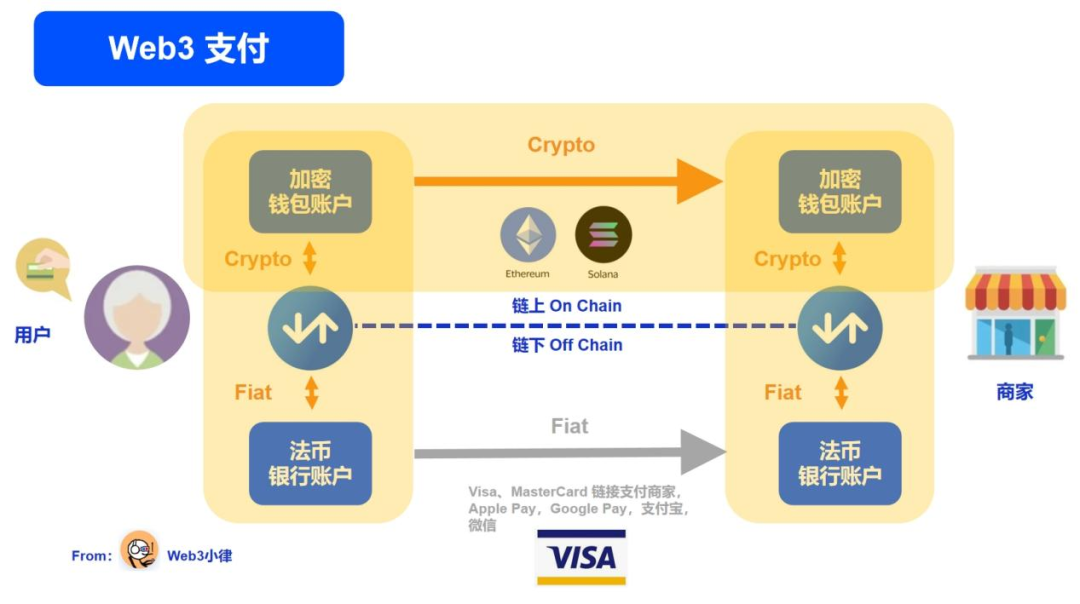

1.5 Web3 支付的多重屬性

所以對於 Web3 支付而言,簡單來講,是指基於數字貨幣和區塊鏈技術的一種支付方式,但由於數字貨幣本身的 Token 屬性,和所依托的區塊鏈基礎設施的特性,Web3 支付不能僅僅簡單理解為新的支付方式這一種單一屬性。

例如基於比特幣區塊鏈網絡構建出來的比特幣,就具有多維屬性,它不僅是一種支付方式(a form of payment)和交易媒介(medium of exchange),同時也是一種價值儲存手段(a store of value)和一種金融基礎設施(a distributed ledger),在交易中也能作為一種貨幣的記账單位(a unit of account)來標記價值。

所以 Web3 支付不能僅僅關注支付的交易媒介支付代幣 Token 本身的屬性(加密貨幣、代幣化貨幣等數字貨幣),還需要結合承載支付交易的區塊鏈網絡(作為金融基礎設施)的屬性綜合來看,它們是如何充分利用區塊鏈技術實現降本增效,以及構建全新的商業模式。

就像要講美元支付不能僅看美元,還要看到整體龐大的美元支付清結算網絡。理解這點非常重要,我們來看 Paypal 推出 PYUSD 的案例。

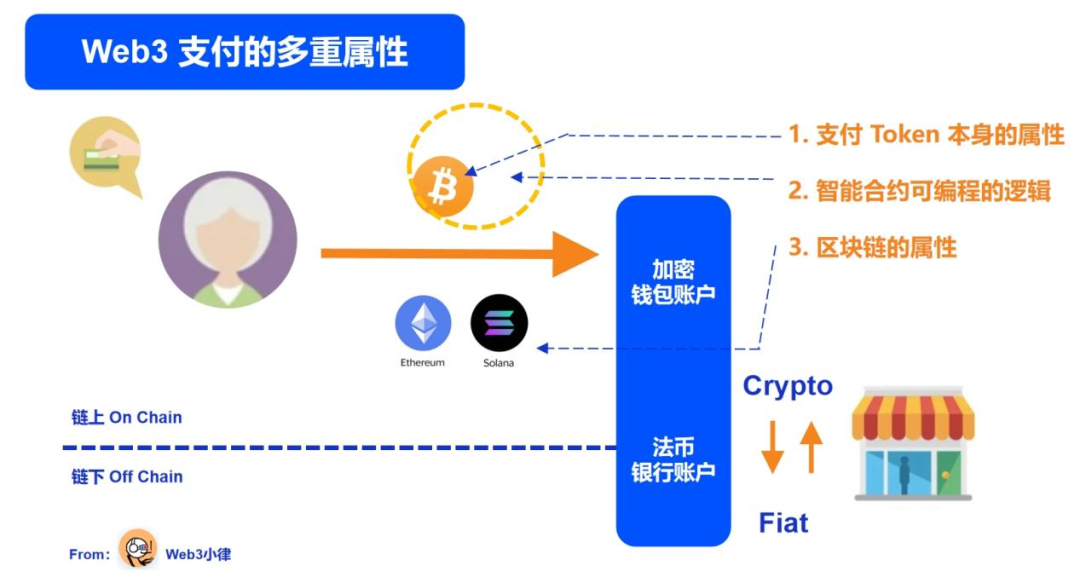

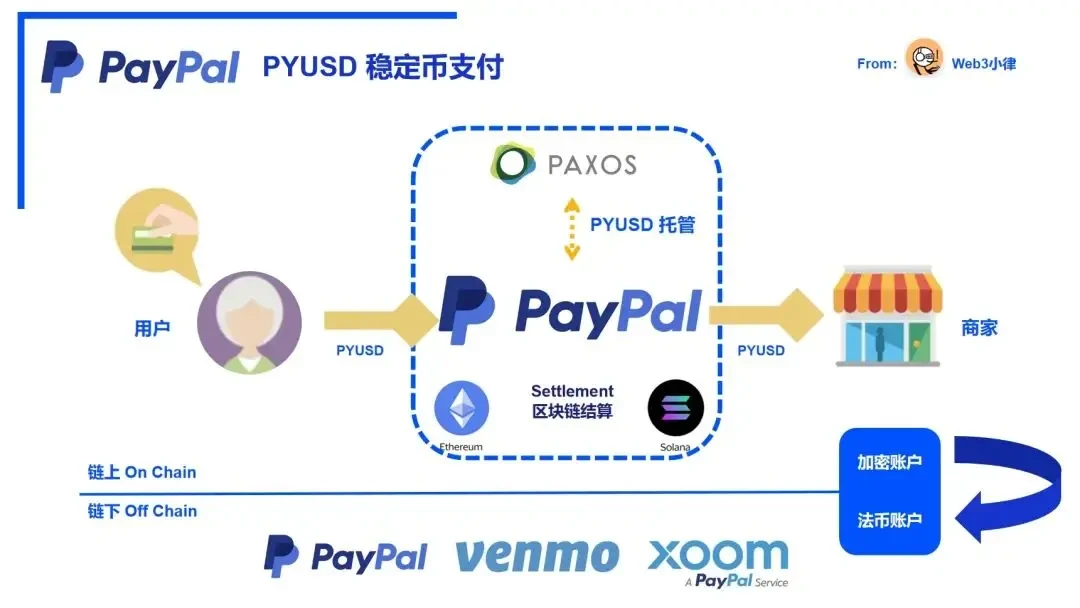

Case Study A: Paypal 的 Web3 支付的邏輯

2023年8月7日,美國支付巨頭Paypal宣布在以太坊區塊鏈上推出其穩定幣PayPal USD(PYUSD)。PYUSD穩定幣由美元存款、短期美國國債和類似的現金等價物100%足額抵押錨定,合格的美國用戶可以通過Paypal進行1:1美元兌換。由此,Paypal成為第一家發行穩定幣的科技巨頭。

Paypal將目光轉向 Web3 支付的原因很簡單:它能滿足需求且是實用的。

以往的在线支付結算時間仍然很長(在美國,平均為2~3天),市場、銀行和服務商需要工作日營業,進一步延長結算時間;僱主難以向日益分布式的勞動力進行支付;日益全球化的人口難以用低廉和高效的方式進行跨境匯款。簡而言之,今天的人們並不能夠按照他們想要的方式進行支付。

如今基於數字貨幣和區塊鏈技術的 Web3 支付能讓人們更接近實現支付的愿望:快速、廉價、全球支付。這種全新的下一代金融/支付基礎設施,能夠幫助PayPal更好地服務其4000萬用戶,讓每個人都能按照自己的意愿進行支付。

因此,在數字貨幣和區塊鏈技術出現的十多年後,PayPal再次來到了支付歷史的關鍵時刻,這個時刻就像2000年初的互聯網一樣,充滿了潛力和機會。就像Paypal此前把支付帶到網上一樣,Paypal現在正在把支付帶到鏈上。

PYUSD在以太坊上线以來一直不溫不火,像是一個實驗性質的產品,更多的是在Paypal的SupperApp中運轉。在這個階段,PYUSD 觸達到了早期採用者,即加密貨幣的持有者——這一群體約佔全球人口的15%,是確保了早期採用者的認知意識覺醒。

(PayPal 推出基於 Solana 的美元穩定幣:區塊鏈支付的新篇章)

直到 2024年5月31日,PayPal宣布在Solana高性能區塊鏈上线 PYUSD,能夠覆蓋加密生態中最積極、最活躍的人群,讓世界知道,“PYUSD真的來了。”在這個階段,Paypal 是要真正實現支付效用,即將最初的思想認知覺醒轉化為實際生活中的支付效用。

Solana為PYUSD帶來了遠比其他區塊鏈更快的結算速度,更低的交易成本,更強的可拓展性、互操作性、可編程性,以及全球網絡的支持。結合了Solana的優勢之後,用戶在使用PYUSD的過程中能夠真正實現支付效用,例如在跨境點對點轉账匯款(C2C)、企業間轉账(B2B)、全球收付(B2C)的各種場景中。

在這個 Paypal 的 Web3 支付案例中,我們能夠看到 Paypal 與 Paxos 作為穩定幣資產發行人,發行了 PayPal生態中唯一支持的穩定幣 PYUSD。PYUSD 結合了 Solana 區塊鏈(作為結算層)的高效、低成本和可編程特性,將用於連接Paypal生態所有前端應用程序的4.31億用戶,為Web2的消費者、商家和开發者提供了法定貨幣與數字貨幣無縫連接的橋梁。

傳統支付與 Web3 支付並不是割裂的,而是呈現雙向奔赴的局面,法幣與數字貨幣不斷交互,並且逐步融合至穩定幣、代幣化存款、央行數字貨幣等各種現實用例。Web3 支付正在重新定義我們的支付方式以及金融系統。

二、從比特幣電子現金伊始

在繼續深入探討 Web3 支付的具體內容之前,我們必須首先去回顧一下數字貨幣與區塊鏈技術的“聖經”——比特幣白皮書,來探尋 Web3 支付誕生的由來,以及區塊鏈網絡的意義,以及理解 Paypal 的這種 Web3 支付形式並非比特幣白皮書中所理想的支付形式(中心化信任、支付貨幣的無限通脹等問題)。

要明白中本聰構建的比特幣及其區塊鏈網絡,代表了誕生於數字時代的對貨幣問題新的解決方案,不僅僅旨在解決人類社會恆古存在的問題:如何讓經濟價值跨時空,跨空間地流動,還旨在解決支付交易中對第三方信任的問題。

2.1 比特幣的由來

現實世界的傳統金融體系嚴重依賴於中介作為可信第三方(Trusted Third Party)的背書,這種通過可信第三方信任背書的中介交易模式雖然能夠提供一些便利,但是往往存在很多缺陷,例如存在不必要的交易成本、交易可逆、中心化作惡等問題。最現實與慘烈的教訓就是 2008 年的全球金融危機。

那么是否存在一種全新的方式,它允許任意交易雙方在不需要可信第三方的情況下直接交易,就像現金交易一樣?

這正是中本聰想要實現的,2008 年中本聰發布了比特幣白皮書 Bitcoin: A Peer-to-Peer Electronic Cash System,提出了一種點對點電子現金支付系統的設想,即電子現金可以基於區塊鏈技術,採用分布式账本,通過非對稱加密技術,並結合共識機制實現去中心化的點對點交易,無須任何中立、可信第三方的背書介入。

比特幣白皮書,通過結合多種創新科技和對社會生產關系的變革設計,希冀改變以傳統銀行為核心的中心化金融體系,解決當前金融體系中存在的中心化信任問題,為用戶提供更加安全、便捷、低成本的支付方式(a peer-to-peer version of electronic cash (system) would allow online payments to be sent directly from one party to another without going through a financial institution)。

(Bitcoin: A Peer-to-Peer Electronic Cash System)

2.2 中介信任體系崩塌

現金支付是人們最古老的交易方式,沒有延遲,沒有任何第三方能夠有效地幹預和阻礙。但是隨着通信技術的發展,現金交易難以滿足人們在不同地方、不同時區、不同場景下的支付要求,由此誕生了中介支付。

中介支付需要一個可信第三方,如銀行、Paypal 等支付服務商,為人們提供如信用卡、借記卡、銀行電匯、跨境轉账等創新支付方式。但是其中最大的問題在於,人們需要對於中介作為交易第三方的充分信任。這種信任往往存在很多缺陷,例如存在不必要的交易成本、交易可逆、中心化作惡等問題。

比特幣提出的時機是在 2008 年,當時正值美國房地產市場泡沫破滅,衆多金融機構對房產抵押貸款證券的大量投資造成了自身的巨大損失,那些曾經高不可攀的金融機構和銀行都處於破產邊緣。這直接導致了人們對傳統信任體系失去信心,引發了全球的金融危機。

造成如此金融海嘯,巨額財富蒸發的最本質原因,是人們對於當前金融體系的被迫無條件地信任,信任讓中心化的銀行等金融機構來控制、托管、處置我們的資產。

如果銀行只是為客戶提供儲蓄現金的手段,那么使用銀行服務只會存在銀行自身的交易對手風險(Counterparty Risk),風險相對可控,但事實並非如此。金錢永無眠,銀行是貪婪的,它們通過出借人們辛苦賺來的積蓄,去購买政府債券、或其他投資來獲取收益。有時,銀行可能會放貸過多,導致無法維持足夠的流動性來兌現贖回,從而倒閉破產。

這就是 2023 年全美第 16 大銀行——硅谷銀行(Silicon Valley Bank)轟然崩塌的原因。此後的 Signature Bank、Silvergate Bank 被迫關門也是眼前最鮮活且血淋淋的例子。

不僅如此,傳統金融體系又受到最嚴格的監管。盡管信息技術可以顛覆地域時間的限制,但支付仍處於政府和國有銀行壟斷機構的嚴格控制之下。國家和地方的法規會通過傳統金融體系限制個人如何使用資金辛苦賺來的財富,這在資本管制嚴格的國家尤為嚴重。這種中介支付的限制使得貨幣的性能大打折扣,貨幣在積累時並不強大,貨幣只有在自由流通的環境下才能發揮其最大價值。

由於現代通信行業的發展,實物現金交易事實上已經不具備可行性。支付方式向數字支付的轉變正在削弱人們對於貨幣主權的控制,使人們受制於第三方中介,除了信任別無選擇。

銀行等金融中介機構以前倒閉過,毫無疑問,將來它們還會再次倒閉。

2.3 區塊鏈重構信任

為了避免這種信任的黑箱/資金托管的不確定性,以及中介第三方單點崩塌的風險,中本聰通過比特幣白皮書給出了指引,即通過數字貨幣和區塊鏈技術來重構一個無須任何中立、可信第三方的支付網絡。

中本聰非常徹底地在證明和驗證的基礎上構建了比特幣,採用分布式账本,通過非對稱加密技術,並結合共識機制實現去中心化的點對點交易,免除了可信第三方的必要性,讓網絡上的每個成員在不需要彼此信任的前提下,就能夠驗證每一筆交易的真實性。

只有充分地驗證,才能完全消除對信任的依賴。Don’t Trust, Verify it.

《經濟學人》曾在 2015 年發表了一篇關於比特幣的文章——The Trust Machine,告訴我們比特幣背後的技術將會改變經濟運行方式。區塊鏈可以讓沒有信任基礎的人們,在不必經過中立的中央信任背書的情況下進行合作。

簡而言之,它是一種創造信任的機器。In Trustless We Trust。

區塊鏈是一種強大的技術,本質上,它是一個共享的、受信任的、公共的账本,任何人都可以檢查账本,但沒有任何單個用戶可以控制它。區塊鏈系統的參與者共同維護账本的更新:它只能根據嚴格的規則進行修改。比特幣的區塊鏈網絡可以防止交易的雙重支付,並對账本持續保持跟蹤。這就是實現一個沒有中央銀行控制的貨幣的關鍵所在。

誠然,早期的比特幣因其非法的用途一直聲名狼藉,但是我們並不能忽視比特幣背後區塊鏈技術的非凡潛力,這項技術創新的意義遠遠超出了加密貨幣本身。

(The Economist: Bitcoin - The trust machine)

2.4 比特幣與支付

讓我們想象一個世界,人們不再需要依賴傳統金融中介體系來持有、處置、管理我們的資產,人們可以通過使用數字錢包和區塊鏈技術真正掌握自己的財富命脈,實現金融主權。

這就是比特幣白皮書的主旨。

盡管早在 2008 年,僅僅 9 頁的比特幣白皮書並不能夠落地一個點對點電子現金支付系統的完整解決方案,但是它無疑是當時茫茫黑暗暴風雨中的希望燈塔,為在金融海嘯中失去信仰的人們指引了方向,照亮了前路。

16 年後的今天,在這個以創新和顛覆為特徵的大時代,金融格局正在經歷一場顯著的變革。過去十年來,人們投入了數十億美元來开發底層區塊鏈基礎設施。直到過去幾年的發展,才讓我們擁有可以承載“支付級別規模”的區塊鏈網絡,使得基於區塊鏈的支付變得越來越具有可行性,且廣受歡迎。

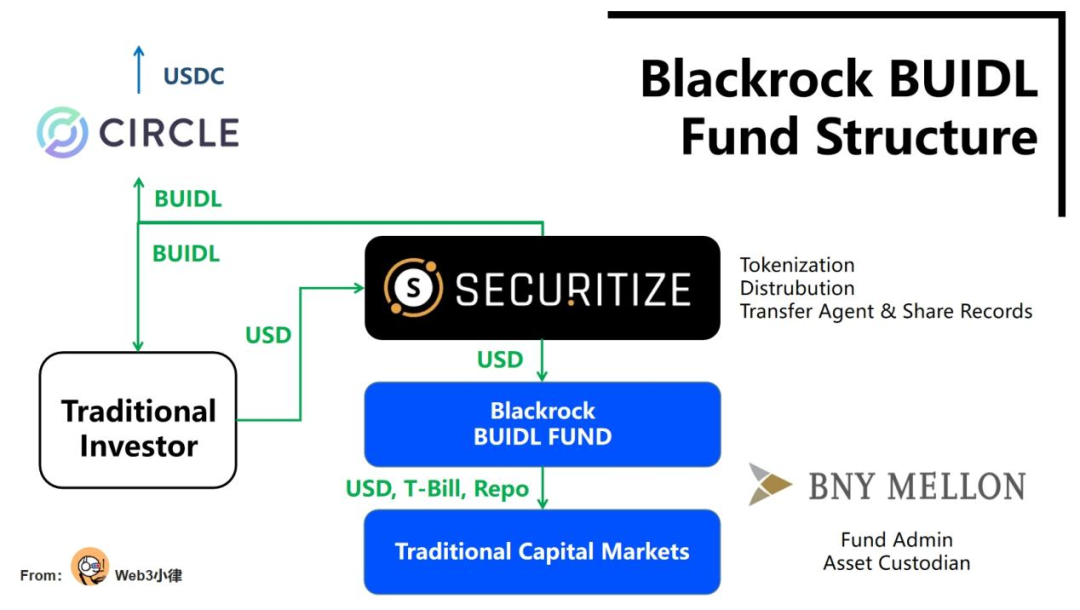

隨着以比特幣為代表數字貨幣的普及(根據 Tripple-A 近期發布的一份報告,2024 年全球約 5.62 億人口擁有加密貨幣,佔全球人口的 6.8%)和數字貨幣及區塊鏈技術逐步被華爾街傳統金融的接納,例如 BTC/ETH ETF 的通過,貝萊德推出代幣化基金 BUIDL 等,讓一切都發生了變化。

比特幣電子現金(Electrical Cash)的概念正在早期理想主義者們的努力下變成現實,如同當初撒下的種子,如今正在茁壯成長。

我們能夠看到,當初比特幣白皮書中的宏大愿景已經能夠在如今的底層區塊鏈技術設施中得到滿足,基於區塊鏈的 Web3 支付能夠實現即時結算、全球准入的功能,同時穩定幣的大規模現實用例都能夠說明,數字貨幣最大的機會可能不是將其視為數字貨幣,而是與區塊鏈結合的一套全新的支付方式。

三、到代幣化的浪潮已至

盡管比特幣當初的定位是電子現金,但在一個階段,人們期待它能夠成為新的全球貨幣,承擔起貨幣的三大職能——交易媒介(例如用比特幣來購买商品服務)、價值存儲(投資比特幣以獲得長期收益)、記账單位(為商品服務的價值定價)。

在這十來年的發展之中,由於其稀缺性設計,在對抗全球通脹貨幣的道路上,比特幣價值存儲這一職能凸顯優勢。以比特幣為代表的加密貨幣創建的目的,都是為了獎勵確認區塊鏈交易的人,由於其價格波動很大,價值不穩定等原因,並不適合作為商品服務的支付記账單位。

因此,就誕生了尤其以穩定幣為代表的新型貨幣數字表示——代幣化貨幣(Tokenized Money),它們通常與法定貨幣(尤其是美元)1:1 錨定,作為區塊鏈網絡上新的交易媒介。代幣化貨幣旨在通過保持穩定價值來解決商品服務的支付記账問題,並在 Web3 支付市場得到了大規模的應用。

我們已經能夠看到這一波代幣化浪潮中穩定幣市場的爆發性崛起,但是在我們深入目前以穩定幣為主的 Web3 支付市場之前,必須了解什么是代幣化,以及貨幣在代幣化之後能夠給我們帶來的巨大優勢。

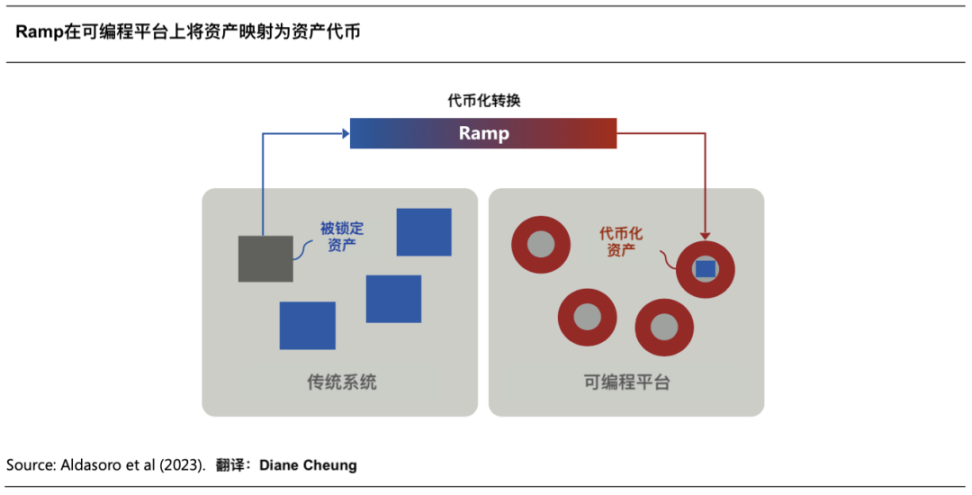

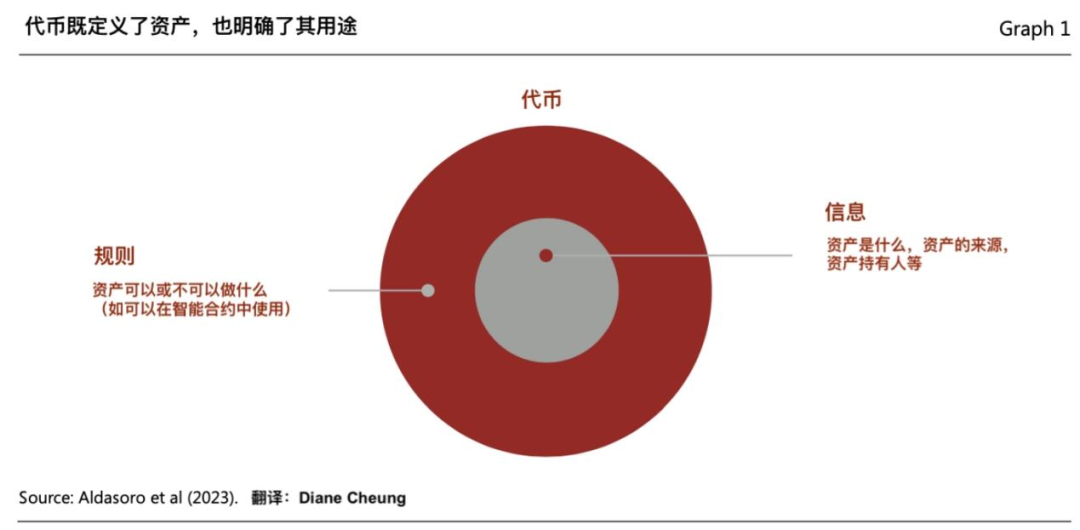

3.1 什么是代幣化?

“代幣化(Tokenization)”是指將存在於傳統账本上的金融或實際資產的所有權(Claims on Financial or Real assets)記錄到區塊鏈可編程平臺上的過程,創建資產的數字表示。這些資產可以是傳統有形資產(如房地產、農業或礦業商品、模擬藝術品)、金融資產(股票、債券)或無形資產(如數字藝術和其他知識產權)。

由此產生的“代幣(Token)”,是指記錄在區塊鏈可編程平臺上可供交易的所有權憑證(Claims),幫助確保真實性和可追溯性。代幣不僅僅是單一的數字憑證,代幣還通常將管理傳統账本中底層資產轉移的規則和邏輯集合在一起。因此,代幣是可編程的,是可定制的,以滿足個性化場景以及監管合規的要求。

(代幣化與統一账本——構建未來貨幣體系藍圖)

目前全球第二大穩定幣 USDC,就是由美國私營機構 Circle 公司發行的,其以美元作為抵押品以及錨定貨幣,發行的代幣化貨幣產品——美元穩定幣 USDC。

由於美元的全球通用性,USDC 不僅能夠起到貨幣的交易媒介、商品服務的記账單位的職能,還能夠凸顯代幣化後在區塊鏈上的巨大優勢。這些優勢是在傳統金融體系往往難以企及的。

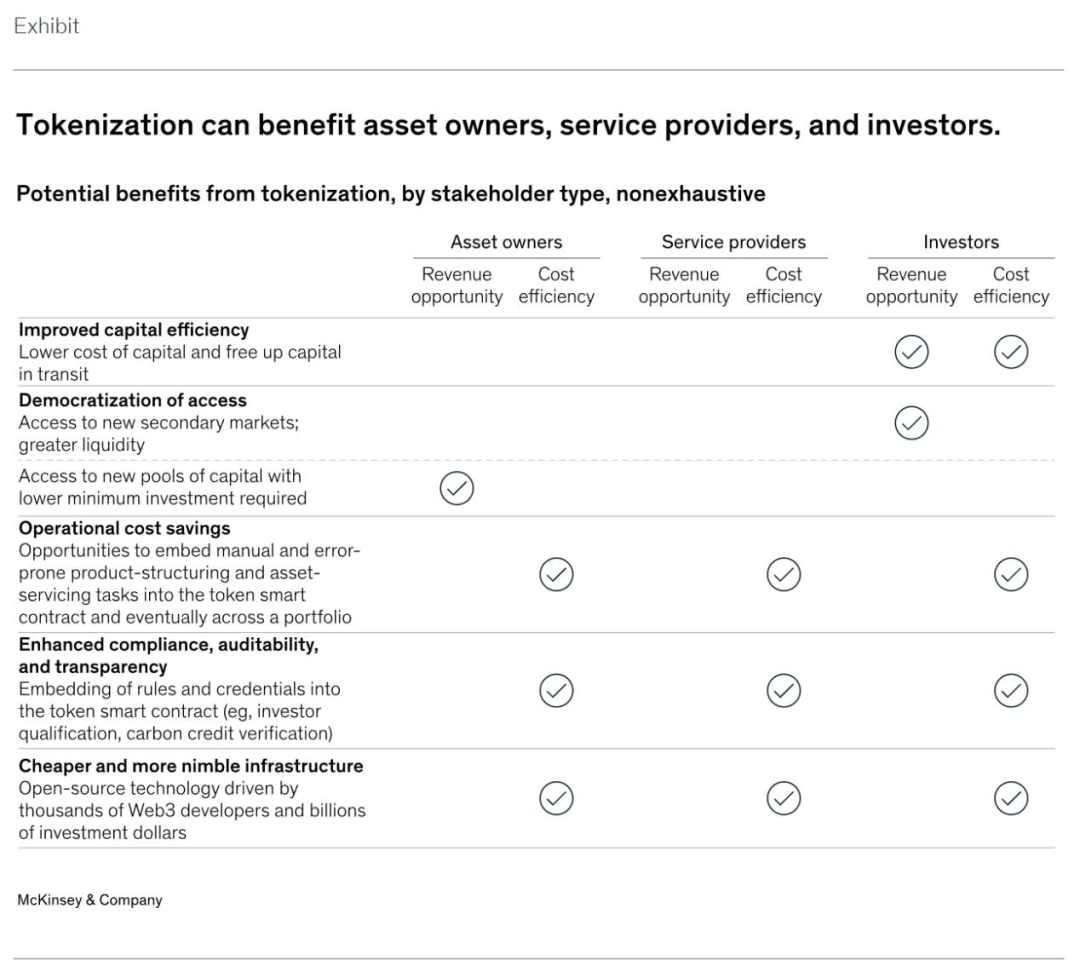

3.2 代幣化的優勢

代幣化能夠讓資產獲得數字貨幣和區塊鏈技術帶來的巨大潛力。廣義上講,這些優勢包括:1)區塊鏈的優勢:24/7全天候可用,數據可用性,以及所謂的即時原子結算(Atomic Settlement);

2)代幣本身的優勢:可編程性——即在代幣中嵌入代碼的能力,以及代幣與智能合約交互的能力(可組合性),從而實現更高程度的自動化,以及接入去中心化金融(DeFi)的能力。

尤其是當資產代幣化大規模推進時,除了概念驗證之外,以下優勢將愈發凸顯:

3.2.1 提高資本效率

代幣化可以顯著提升資產在市場上的資本效率。例如,代幣化後的回購交易(Repurchase Agreements, Repo)或貨幣市場基金(Money Market Fund)的贖回可以在幾分鐘內即時完成 T+0,而目前傳統的結算時間為 T+2。要想在當前高利率的市場環境中,較短的結算時間可以節省大量資金。對於投資者來說,這些資金費率的節省可能是近期代幣化美債項目在近期能夠產生巨大影響的原因。

Case Study B:Blackrock的代幣化基金BUIDL

2024 年 3 月 21 日,Blackrock 與 Securitize 攜手在公共區塊鏈——以太坊上推出首個代幣化基金 BUIDL。基金代幣化後能夠在鏈上實現統一账本的即時結算,大大降低了交易成本以及提高了資金效率,能夠實現(1)法幣 USD 的 24/7全天候基金申購/贖回,這種即時結算,即時贖回的功能是衆多傳統金融機構非常渴望達到的一點;同時,與 Circle 合作,實現(2)穩定幣 USDC 與基金代幣 BUIDL 1:1 的 24/7全天候即時兌換。

這種能夠連接傳統金融與數字金融的代幣化基金,對於金融行業來說是一個裏程碑式的創新。

(解析貝萊德 Blackrock 代幣化基金 BUIDL,為 RWA 資產打开了通往 DeFi 的美麗新世界)

3.2.3 節省運營成本

資產可編程性可以成為另一個節省成本的來源,特別是對於那些服務或發行往往高度手動、容易出錯且涉及衆多中介機構的資產類別,如公司債券和其他固定收益產品。這些產品通常涉及定制結構、不精確的利息計算和息票支付支出。將利息計算和票息支付等操作嵌入代幣的智能合約中將使這些功能自動化,能夠大幅降低成本;通過智能合約實現的系統自動化還可以降低證券借貸和回購交易等服務的成本。

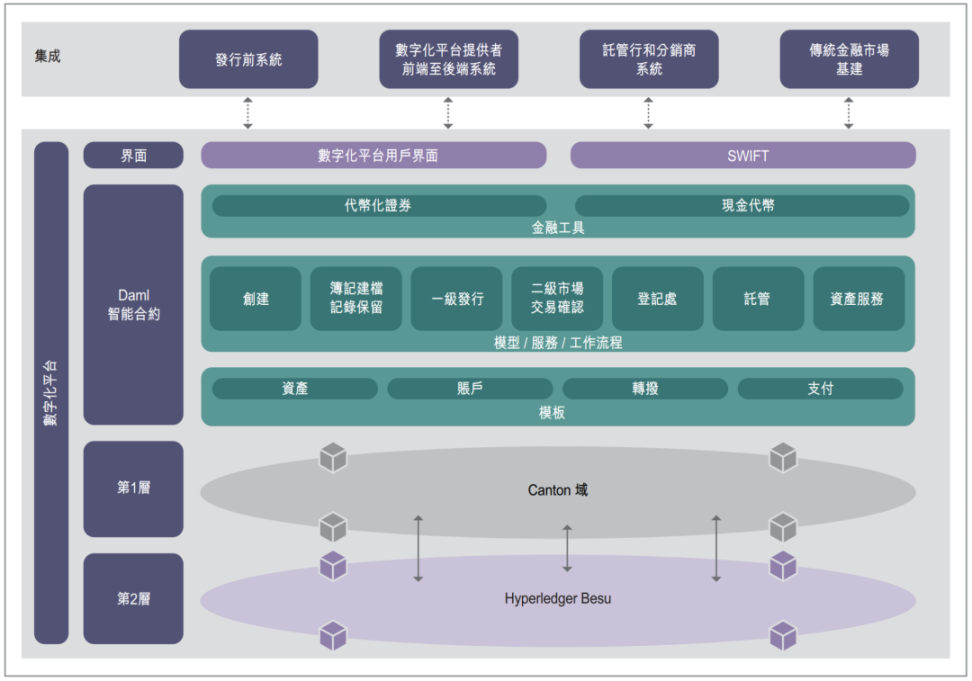

Case Study C:代幣化債券項目Evergreen

在國際清算銀行(BIS)與香港金融管理局於 2022 年开展了 Evergreen 項目,利用代幣化和統一账本發行綠色債券。該項目充分利用了分布式統一账本將債券發行所涉及的參與人整合在同一數據平臺上,支持多方工作流程並提供特定參與方授權、實時驗證和籤字功能,提高了交易的處理效率,而債券交收實現了 DvP 交收,降低了交收延遲和交收風險,平臺對參與方的實時數據更新也提高了交易的透明度。

(香港債券市場代幣化)

隨着時間的推移,代幣化資產可編程性還可以在投資組合層面創造效益,使資產管理者能夠實時自動重新平衡投資組合。

3.2.2 無須許可的民主訪問

代幣化或者說區塊鏈最受吹捧的好處之一是訪問的民主化,這種無須許可的准入門檻在代幣碎片化(即將所有權劃分為更小的份額,降低投資門檻)的特性之後,可能提高資產流動性,但前提是代幣化市場能夠得到普及。

在某些資產類別中,通過智能合約簡化密集型手動流程可以大幅提高單位經濟效益,從而可以為較小體量的投資者提供服務。但是,這些投資的獲取可能受到監管限制,這意味着許多代幣化資產可能只提供給合格的投資者。

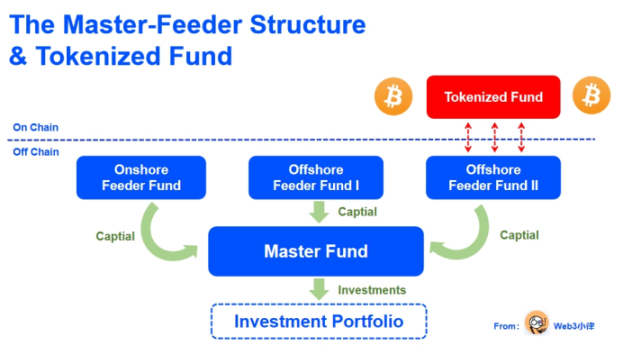

Case Study D:代幣化私募基金

我們可以看到著名的私募巨頭 Hamilton Lane、KKR 分別與Securitize 合作,通過將其管理私募基金的 Feeder Fund 代幣化,為廣大投資者提供了一種“平價”參與頂級私募基金的方式,最低投資門檻從平均 500 萬美元大幅降至僅 2 萬美元,但是個人投資者依舊要通過 Securitize 平臺的合格投資者驗證,依然存在一定的門檻。

(RWA 萬字研報:基金代幣化的價值、探索與實踐)

3.2.4 增強合規性、可審計性和透明度

當前的合規系統通常依賴於手動檢查和追溯分析。資產發行人可以通過將特定的合規相關操作(例如,KYC/AML/CTF,以及轉讓限制等規則)嵌入到代幣化資產中,從而實現這些合規性檢查的自動化。此外,基於區塊鏈系統的 24/7 數據可用性為簡化合並報告、不可變記錄保存和實時可審計創造了機會。

3.2.5 更便宜、更靈活的基礎設施

區塊鏈本質上是开源的,在數以千計的 Web3 开發人員和數十億美元風險投資的推動下不斷發展。從事Web3支付的業務主體可以直接選擇在公共無許可的區塊鏈,或公共/私有混合的區塊鏈上運營,這些區塊鏈技術上的創新(例如智能合約和代幣標准)能夠輕松快速地被採用,從而進一步降低運營成本。

(Tokenization: A digital-asset déjà vu)

3.3 大規模採用的臨界點

上一個階段的資產數字化能夠伴隨技術的成熟和可衡量的經濟效益全面鋪开,但資產代幣化的大規模廣泛採用並不會一蹴而就。其中最具挑战性的一點是,在金融服務這個受嚴格監管的行業中,對傳統金融的基礎設施進行改造,這需要整個價值鏈上所有玩家的參與。

盡管如此,我們已經能夠看到代幣化的第一波浪潮已經到來,主要是受益於目前高利率環境下的投資回報,和現有規模的實際用例驅動(例如穩定幣,代幣化美債)。

Blackrock CEO Larry Fink 在 2024 年初強調了代幣化對於未來金融的重要性:“我們相信,金融服務的下一步將是金融資產的代幣化,這意味着每只股票、每張債券、每個金融資產都將在同一個總账本運行。”

同樣,國際清算銀行(BIS)也在此前的研報中,對代幣化也表現出極大關注,表示:“全球貨幣體系正站在一個歷史性重大飛躍的風口浪尖。在數字化之後,代幣化是邁向飛躍的關鍵。代幣化通過改變中介機構服務用戶的方式;打通信息傳遞、對账和結算的隔閡,極大地增強貨幣和金融體系的能力。代幣化將構建出新的經濟活動,這些在目前固有的貨幣體系中都難以實現。”

今天的代幣化資產流動只是這個代幣化嶄新領域的开始。過去的互聯網歷史不僅以徹底重塑現有行業為標志,還以創造在技術和連通性進步之前不可能甚至無法想象的全新商業模式為標志。

區塊鏈最大的突破之一是它使“現實世界資產”(如房屋、汽車、辦公樓、工廠、音樂會門票、客戶忠誠度積分、股票證書等)能夠以具有唯一標識的數字代幣形式在线呈現。這些代幣可讓您輕松地在數字錢包中在线追蹤、轉移和存儲相應資產的所有權證明。

將這些資產的所有權以數字貨幣的形式嵌入 Web3 價值互聯網(直接與伴隨的資金流一起),可能會开闢一個潛在的未來,幾乎任何東西都可以被任何人在任何時間、任何地點標記、融資和交易,而無須傳統的金融中介機構。

而促使這些價值流動的,正是 Web3 支付。

四、代幣化貨幣——新的貨幣流通方式

在理解了代幣化之後,我們就能夠明白 Web3 支付所依托的穩定幣、代幣化存款、央行數字貨幣等這些數字貨幣,都是貨幣被代幣化之後的一種表現形式。這種數字貨幣,代表的是基於區塊鏈的,新的貨幣流通方式,而不是新的貨幣創造方式。

隨着人類社會的不斷發展,貨幣的概念以及表現形式也一直在不斷變化。從最早雅浦島上石幣貝殼的簡單以物易物,到硬幣和紙幣的發明,從而徹底改變了貿易。此後全球化的來臨和經濟活動的日益復雜,對更高效和安全的支付方式的需求推動了互聯網數字支付的興起和數字貨幣的出現,為金融服務的效率提升、准入門檻和全球一體化整合奠定了基礎。

(代幣化與統一账本——構建未來貨幣體系藍圖)

盡管目前的貨幣形式依然是由國家信用擔保的法幣信任貨幣主導,但是穩定幣、代幣化存款(Tokenized Deposit)、央行數字貨幣(CBDC)這些創新貨幣表現形式,都是在數字貨幣與區塊鏈技術引領下,時代變革背景下的創新貨幣流動方式。

4.1 央行數字貨幣(CBDC)

國際貨幣基金組織(IMF)將其定義為“由某一司法轄區的貨幣當局發行的主權貨幣的數字表示,出現在貨幣當局資產負債表的負債方。”CBDC 的設計各異,尤其是在為金融機構設計的大規模銀行間交易的批發 CBDC(Wholesale CBDC)和為公衆使用的零售 CBDC(Retail CBDC)之間,後者旨在替代傳統現金支付,以數字現金的方式進行現代化支付。

在國際清算行與各國監管機構,以及頭部私營部門的試點項目中,26 個中的 15 個專注於探索 CBDC 和數字貨幣。這反映了全球對這一發展趨勢的認可。這些試點展示了代幣化後數字貨幣的穩定性、可編程性、流動性和高效資產轉移的潛力。

各國都有自身的動力與利益去探索 CBDC 的試點。新加坡金融管理局(MAS)提出了开放、互操作的數字資產網絡框架,並在資產管理、固定收益和外匯領域進行試點項目。歐洲中央銀行(ECB)強調中央銀行需要在技術上保持先進性,以使現金或中央銀行貨幣在交易中具有吸引力,並在金融創新中保持穩定。歐洲委員會提議為數字歐元創建法律框架,表明歐盟在邁向潛在 CBDC 方面的進展。香港也展示了類似的動機,重點在於實用案例的獲取和 CBDC 潛在功能的探索,如可編程性以解鎖新型交易類型和代幣化市場的發展。同時,如巴西、印度和哈薩克斯坦等其他市場則致力於使用 CBDC 來促進金融包容性,例如 Visa 與巴西的 Agrotoken 合作的試點項目使用 CBDC 為農民提供數字金融的訪問,通過將農作物代幣化後作為抵押品,並通過智能合約自動化支付,降低成本和風險。

4.2 代幣化存款(Tokenized Deposit)

代幣化存款是基於區塊鏈發行的商業銀行存款的數字憑證,結合了銀行存款的熟悉性和可靠性與區塊鏈技術的優勢,如可編程性、即時結算和增強的透明度。

代幣化存款可以按照銀行常規存款的運作方式來設計,與常規存款一樣作為發行人的負債,代幣化存款不可以直接轉讓,中央銀行提供的清算流動性仍將保障支付功能正常運行。

代幣化存款很可能成為傳統銀行金融體系中應用層面的創新基石,為傳統銀行金融行業的業務提供創新動能。

Case Study E:摩根大通Onyx網絡

摩根大通較早就开始嘗試區塊鏈,其代幣化業務的本質就是依托於代幣化存款。其構建的機構級別的區塊鏈支付網絡 Onyx,目前每天能夠處理 20 億美元的交易。Onyx 的交易量可歸因於摩根大通的“代幣系統(Coin System)”,該系統專注於解決客戶的跨境支付和流動性融資需求,以 JPM Coin 作為跨境交易結算的數字貨幣。

同時,摩根大通推出資產代幣化平臺(Digital Asset),與高盛合作推出了日內回購解決方案,與貝萊德和巴克萊合作推出了代幣化抵押品網絡,與地方市政合作發行了債券。不僅如此,摩根大通通過代幣化的應用創新還包括:繼在去年參與 BIS 的 Project Guardian 項目之後,Onyx 計劃推出代幣化基金,Onyx 正在啓用其 JPM Coin 代幣化存款的解決方案,用於 Broadridge 平臺 (DLR)的鏈上結算。

(Onyx by J.P.Morgan)

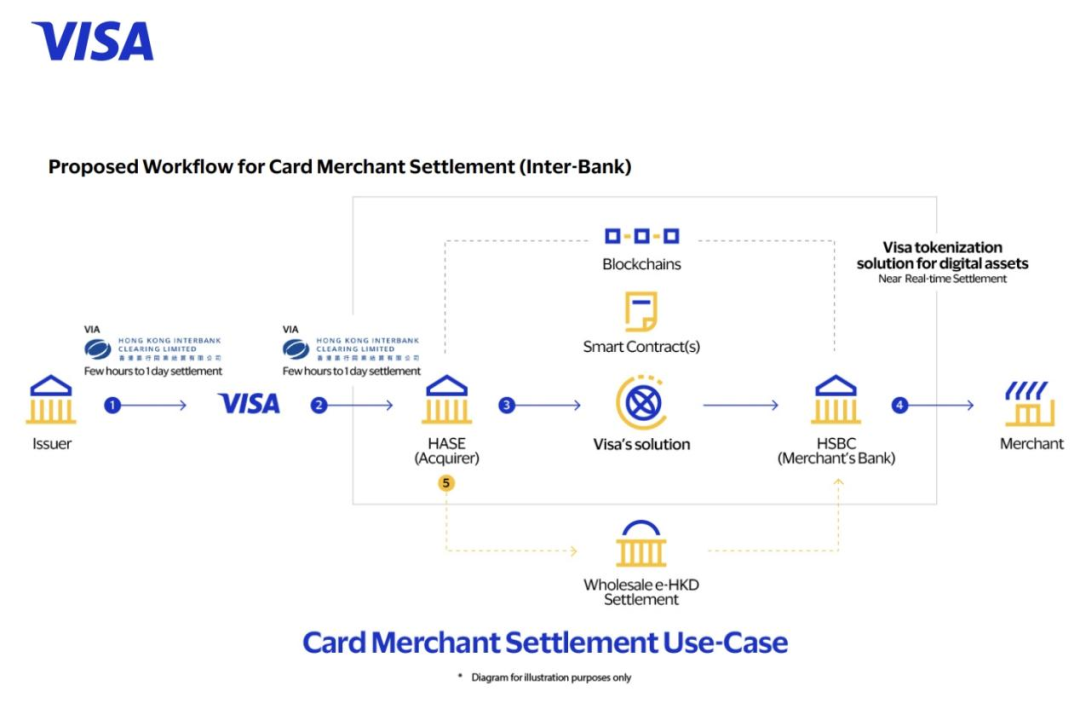

Case Study F:Visa 的代幣化存款案例

此外,在由香港金管局牽頭,Visa 與匯豐銀行、恆生銀行合作試點的一份研報代幣化存款研報中,也給出了一些用例,實現了支付過程的端到端原子結算,展示出能夠提高現有結算流程的效率,以及支持應用創新的潛力。

首先,代幣化存款能夠充分利用區塊鏈統一账本的優勢,降低結算風險,實現即時結算,提高資金中轉效率。例如,在一個銀行間用例(收單行 - 商戶結算)中,收單行希望通過使用代幣化存款簡化結算流程,使其對商戶更加透明和無縫。

在現有的銀行間工作流程中,收單行代表商戶處理信用卡和借記卡交易。當客戶完成交易後,收單行啓動結算流程,最終將資金轉入商戶账戶。這個過程可能需要幾個小時到一天的時間來結算,商戶缺乏對結算狀態的實時可見性,難以管理現金流和對账。

(Visa, e-HKD and the future of global money movement)

而通過代幣化的 e-HKD 和 Visa 解決方案,收單行和商戶之間的結算幾乎是實時進行的。商戶實時收到結算通知,從而實現更好地交易對账,減少爭議風險。區塊鏈的不可篡改性還提供了防篡改的審計記錄,增強了結算過程的整體透明度和信任度。

其次,架構在區塊鏈上的代幣化存款能夠作為交易媒介,與其他類別的鏈上代幣化的資產(如不動產、證券、商品等)實現區塊鏈原子結算功能,實時交易、即時結算。這個邏輯同樣適用於其他銀行金融體系的業務,如抵押、質押等。

最後,除了區塊鏈帶來的優勢之外,代幣化存款可以通過智能合約實現代幣的可編程性,進一步增強支付功能。這些功能允許自動化復雜的業務邏輯。交易雙方之間的結算可以更加高效,潛在地減少中介數量,因為所有權轉移和支付可以通過智能合約同時處理。

例如,在房地產交易中,买方可以使用代幣化存款來擔保房產並啓動付款流程。智能合約可以自動執行剩余的交易步驟,一旦滿足預定義條件(例如完成盡職調查或轉讓房產所有權),即可立即觸發。這樣一來,使用代幣化存款和智能合約可以最大限度地減少對托管服務的需求,減少人工的幹預,從而減少了交易成本和結算時間。

4.3 穩定幣(Stablecoin)

在過去的十年中,穩定幣的爆發性崛起尤其引人注目。穩定幣是一種與法定貨幣(通常是美元)錨定的代幣化貨幣(數字貨幣),旨在保持價格穩定,避免以比特幣為代表的加密貨幣的波動性。這種特性使得穩定幣成為一種重要的金融工具以及交易媒介,在加密資產交易結算、跨境支付、國際貿易等方面發揮着越來越重要的作用。法幣穩定幣佔據着 90% 以上的穩定幣市場,以下的討論都將圍繞法幣穩定幣展开。

4.3.1 穩定幣數據爆發性增長

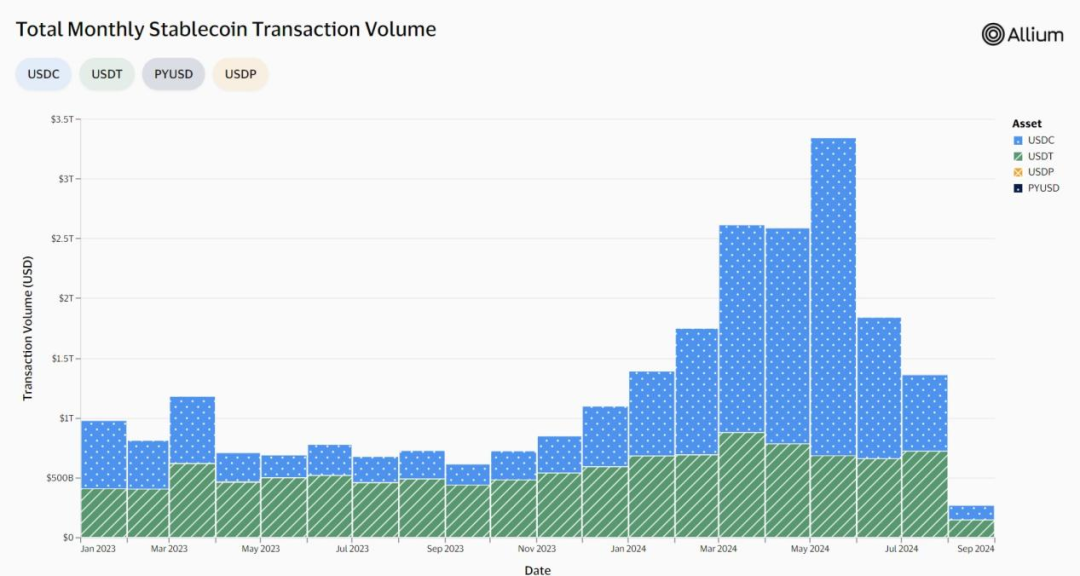

根據 SoSoValue 數據顯示,截至 2024 年 7 月,約有 1650 億美元的代幣化貨幣以穩定幣的形式流通。根據 Coinmetrics 的數據,2023 年穩定幣總交易量達到近 7 萬億美元,其中 USDT 約佔三分之二。

穩定幣正在全球範圍內經歷爆發性崛起,這顯然是一種長期趨勢。Visa 最近推出了面向公衆的鏈上穩定幣數據平臺(Visa Onchain Analytics),讓我們得以一窺穩定幣的增長趨勢,並展示了穩定幣和底層區塊鏈基礎設施如何用於促進全球支付。

整個市場的穩定幣交易量逐年同比增長約 3.5 倍(Year over Year)。當將分析重點放在由消費者和企業直接發起的交易量上(不包括自動化高頻交易、大量機構資金流動、智能合約操作等)時,截至 2024 年 5 月的 12 個月內,穩定幣的交易量達到 2.5 萬億美元。從這個角度來看,是 PayPal 2023 全年交易量的 1.5 倍(2024 年年報顯示 Paypal 全年交易量為 1.53 萬億美元,Mastercard 全年交易量為 9 萬億美元),這相當於印度或英國的 GDP。

(Visa Onchain Analytics)

4.3.2 穩定幣的優勢

法幣穩定幣,兼具兩全其美的優勢:它們能夠保持較低的日常波動,同時提供區塊鏈的優勢——高效、經濟且全球通用,這種特徵使得其成為 Web3 支付的主要交易媒介,以及商品服務的記账單位。這些基於區塊鏈的優勢已經在前面提到多次,除此之外,與美元錨定的特質也使其體現出美元的獨特價值。

1)緩解貨幣貶值的壓力——價值存儲

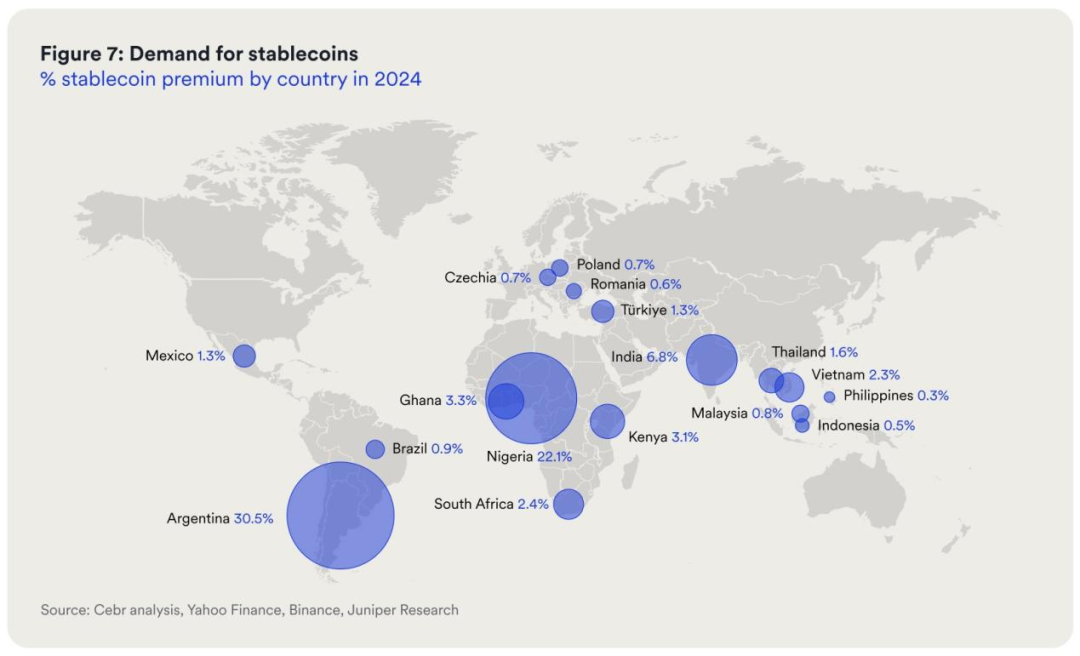

貨幣波動對新興市場國家的經濟產生了深遠的負面影響,導致 17 個新興市場國家在 1992 至 2022 年間損失了總計 1.2 萬億美元的 GDP,平均佔這些國家 GDP 的 9.4%。美元穩定幣通過提供與美元掛鉤的穩定價值,幫助這些國家應對貨幣波動帶來的不確定性和經濟損失。

2)提升美元的可觸達性——結算貨幣

美元穩定、被廣泛接受並主導着全球貿易。在 2022 年,美元佔所有外匯交易的 88%,佔跨境支付的 40% 以上。直接使用美元作為交易媒介在一些國家和地區會受到限制,作為美元的數字替代品,美元穩定幣能夠通過區塊鏈互聯網即時地發送到世界各地,全天候運營,只需互聯網連接即可訪問,並實現便捷交易。

根據 BVNK & Cebr 的研報 The decade of digital dollars,新興經濟體對美元穩定幣的需求很大,表現為“穩定幣溢價”。在接受調查的 17 個國家/地區的企業和消費者為獲得美元穩定幣支付了溢價:平均比標准美元價格高出 4.7%,在阿根廷等國家,這一比例上升到 30%。據估計,到 2024 年,這 17 個國家僅為獲得穩定幣就將支付 47 億美元的溢價,到 2027 年這一數字將上升到 254 億美元。

(The decade of digital dollars)

3)全球可訪問性——金融觸達

根據世界銀行的研究,全球大約四分之一的世界人口仍未享受銀行服務(尤其是在亞非拉地區),增加電子支付、互聯網接入和手機使用可以提升金融包容性。

穩定幣是最好的解決方案。穩定幣允許任何有互聯網連接的人使用,而無須傳統銀行账戶以及身份驗證。這是一種提升全球金融包容性的機制,而低准入門檻也支持美元穩定幣的需求溢價。

全球可訪問性是亞非拉等地區採用穩定幣的關鍵,因為在這些地區,作為現金的數字化/代幣化版本,穩定幣既可以安全存儲價值,又可以隨時轉移。在任何使用美元的地方,穩定幣都可以充當數字版本,並成為在商業中獲取更多價值的一種方式。

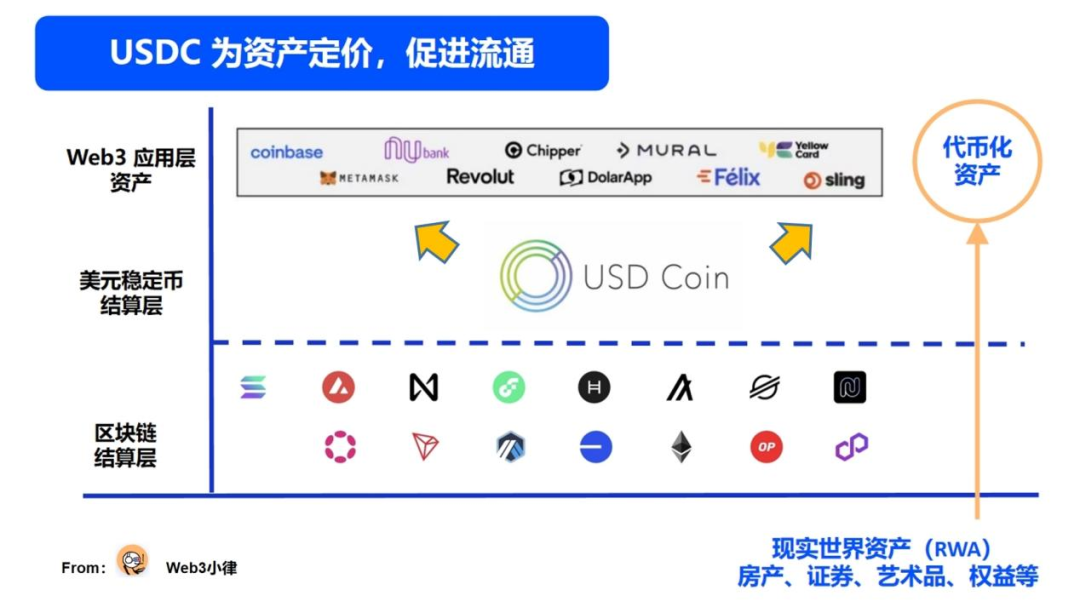

Case Study G:Circle USDC——美元的下一形態

Circle 的使命是通過無縫的價值交換(Frictionless Exchange of Value)來促進全球經濟繁榮,充分利用互聯網的开放性和互操作性,來建立全新的互聯網金融系統(Internet Financial System)。Circle 致力於利用下一代 Web3 價值互聯網的突破創新來幫助資金自由流動,讓世界更加公平和繁榮。

2018 年,Circle 推出了以美元為錨定的穩定幣 USDC,是目前市值第二大的穩定幣,流通量超過 330 億美金市值,約佔穩定幣市場的 20% 左右。2023 年,為金融系統以及區塊鏈生態提供 USDC 的籌造/贖回規模達到 1970 億美元,並支持全球 190 多個國家和地區的使用。

Circle CEO Jeremy Allaire 在五年前發明 USDC 的時候,就對法定貨幣的數字貨幣形態充滿愿景,稱其為法定貨幣代幣(當時並未稱為穩定幣),可以在區塊鏈網絡上運行,任何人都可以構建一個基於這個开放網絡的可互操作價值交換的應用。

所以 Circle 將自己定位為 An Open Platform for Money on the Internet,其實我認為更好理解的是:Web2 互聯網上的美元 API,Web3 價值互聯網之上的美元結算層。這是一個受到良好監管的开源構建模塊,可輕松集成到其他金融科技、傳統銀行金融主體和數字貨幣項目中,從而實現世界上使用最廣泛的貨幣(美元)的計價與交易。

Web2 的互聯網基礎設施已經實現了無摩擦、近乎自由的信息流通,但是其中的價值並沒有流通。Web3 的價值互聯網能夠為這些價值提供承載,代幣化成數字貨幣流通在區塊鏈上,而 USDC 美元穩定幣,則是為這種價值來定價,促成交易,最終實現價值的無縫地自由流通。

現在,人們可以像電子郵件、視頻文件和 JPEG 一樣通過 Web3 價值互聯網發送價值,這種方式無處不在、全球範圍內、即時且廉價,從而消除了當今紛繁復雜、過時老舊的支付系統中存在的重大經濟摩擦。未來,汽車和房地產等現實世界的資產(RWA)被代幣化後可以在鏈上廣泛持有、融資和交易,從而創造更深層的流動性,並減少此類交易所需的時間、精力和成本。

簡而言之,Circle USDC 可以總結為:美元為價值定價,區塊鏈讓價值流通,互聯網促進开放與流通。USDC 是美元的下一形態。

在全球流通的 2.2 萬億美元現金中,80% 是 100 美元的現鈔,這反映出這些現金主要被用作價值存儲。基於區塊鏈的穩定幣能夠具有匿名的特徵,類似於現金,但是穩定幣能夠提供比現金更多的價值。

區塊鏈使穩定幣能夠以可編程性為普通美元提供動力,並具有與其他形式的互聯網數據相同的成本和速度優勢。無論是穩定幣的可編程性(Programmable),還是支付的可編程性(Programmable),都讓穩定幣更具想象空間。

由於 USDC 在智能合約區塊鏈上使用开源代碼,因此任何人都可以輕松地對其進行編程,以適應簡單的“如果/那么”業務條件。這些可編程的基於互聯網的支付代表了企業轉移價值方式的重大突破。

例如,Cirlce 與一家為農民提供農業種子保險的肯尼亞公司進行了交談,該公司將當地天氣數據納入智能合約,以使用 USDC 自動支付保險費。還有一些匯款公司對 USDC 支付進行編程,這些支付只能用於在藥店兌現醫療用品。這些場景衆多,目前的穩定幣支付只是觸及了皮毛。

這種在 USDC 穩定幣結算層,將可編程邏輯加入到支付/穩定幣的方式,幫助 USDC 在本質上成為一個新的全球貨幣操作系統,為數字貨幣的未來打开無限空間。

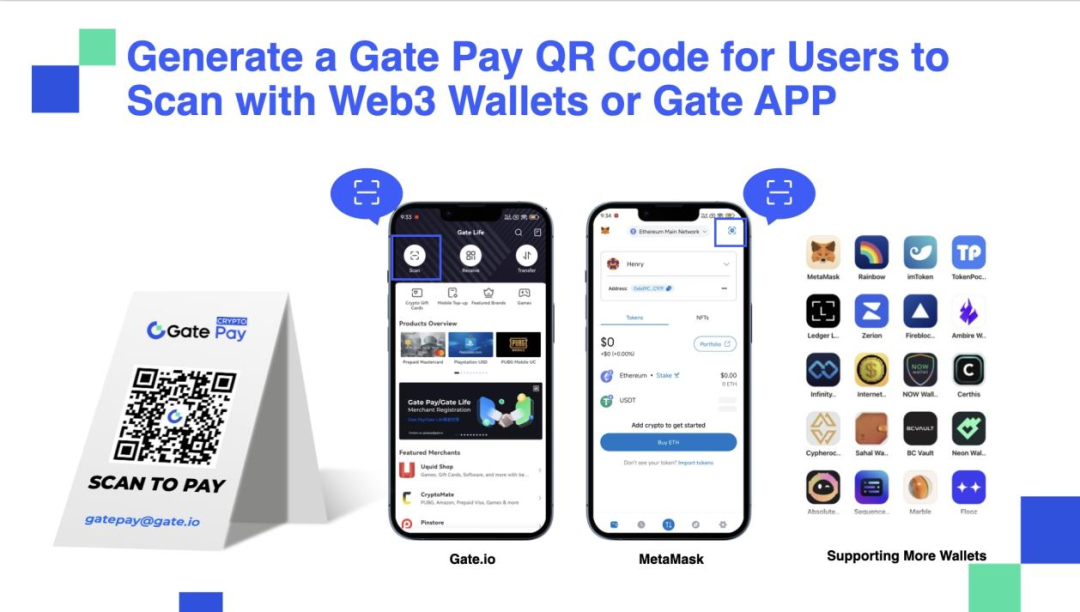

Case Study H:GatePay 的落地 Web3 支付解決方案

如果說 Circle 正在打造一個新的全球貨幣操作系統,那么像 GatePay 這樣的支付服務商正在進一步促進 Web3 支付的落地,為傳統支付網絡提供一個更現實、更可行的 Web3 支付解決方案。

GatePay 是 Gate.io 打造的 Web3 支付解決方案,旨在幫助持有加密貨幣人群,在全球範圍內靈活、便捷地發送和接收加密貨幣,支持超過 300 種主要加密貨幣的實時交易。

在 Web3 支付市場的早期,由於區塊鏈網絡有待完善,以及新興事物的教育周期等原因,Web3 支付主要是圍繞 Crypto Native 的人群展开,以解決他們的貨幣承兌,及日常消費需求。

由此,GatePay 推出的加密貨幣支付網關旨在滿足商家和個人用戶對 Web 3 支付場景的需求。GatePay 已經接入多種支付場景,支持包括线上商城和线下商城的加密貨幣收支服務,用戶可以便捷通過連接錢包/账戶,通過二維碼掃碼支付等多種方式,連接 300 多個主流商家,超過 300 種加密貨幣可供選擇。

(Gate Pay 加密貨幣支付系統你我都能使用)

除此之外,為了順應 Web3 支付的需求,GatePay 正在與傳統跨境支付服務商合作,為他們提供支付加密貨幣收付的能力,以滿足它們客戶多樣化、個性化場景的需求。

GatePay 這種根植於 Crypto Native 的能力,是絕大部分傳統跨境支付服務商不能夠具備的。處理加密貨幣的能力,支持加密貨幣的種類,流動性深度,以及最重要的合規監管,並不是當前傳統跨境支付服務商能夠一蹴而就實現的。

就像 GatePay 負責人 FZ 所說的:“在這個行業最重要的不是技術堆棧的構建,而是場景渠道的拓展,以及滿足用戶的多樣化需求。歡迎大家來找 GatePay 合作。”

五、PayFi——Web3 支付的下一篇章

盡管 Web3 支付行業經過近年的發展已經小有規模,但是目前 Web3 支付更多的價值定位在於區塊鏈特性所帶來的即時結算、24/7 全天候可用、交易低成本,那 Web3 支付說好的互操作性、可編程性以及與 DeFi 的可組合性該如何體現呢?答案是 PayFi。

Web3 支付和 DeFi 的融合催生了 PayFi,Solana 基金會主席 Lily Liu 在香港 Web3 嘉年華上提出 PayFi 的概念,並對此進行了精彩的闡述:“PayFi 是圍繞貨幣時間價值(Time Value of Money)創建的新金融市場。這種鏈上金融市場可以實現傳統金融無法實現的新金融範式和產品體驗。”

想要理解 PayFi,首先需要理解幾個概念:

1)貨幣時間價值(Time Value of Money),是金融的基礎概念,是指在時間的流逝中,貨幣的價值會發生變化,貨幣現在擁有的價值高於未來擁有的價值,因為需要考慮通貨膨脹以及投資收益的問題。如果人們希望現在,而不是未來獲得資金,那么就應該為這些資金支付額外的費用——利息。

如果說現在的Web3支付主要是用現在擁有的,手頭的錢來做交易,那么PayFi能夠讓我們拿明天的錢去做交易。在金融交易中,時間就是金錢,我的朋友。

2)現實世界資產代幣化(RWA),考慮到支付本身根植於現實世界的生活場景,要想實現 PayFi,那么必然少不了將現實世界資產的代幣化的邏輯,以及將整個支付場景以及業務流程代幣化搬到鏈上的 Web3 支付邏輯,以此來捕獲現實世界支付場景的貨幣時間價值。

PayFi 不僅能夠重塑比特幣白皮書中的宏大愿景——無須可信第三方介入的點對點電子現金支付,還能夠借助以穩定幣為代表的代幣化貨幣(Tokenized Money)作為商品和服務的交易媒介與記账單位,最終在高性能區塊鏈網絡上實現高效、快速的全球支付。

更重要的是,PayFi 能夠融合 DeFi,充分發揮其互操作性、可編程性以及可組合性,打造鏈上金融的全新範式。

由此,Web3 支付的下一個篇章被打开。

結合此前所闡述 Web3 支付的多重屬性,PayFi 的業務模式可以分為四類:

A. 支付代幣 Token 本身,如代幣化美債/生息穩定幣項目所捕獲的美債的時間價值;

B. 支付融資 RWA,用 DeFi 借貸的資金來解決現實支付交易場景中的融資需求,實現支付融資收益率的上鏈;

C. 融合 DeFi 的 Web3 支付創新業務;

D. 將傳統支付業務邏輯搬到鏈上,實現完整的 Web3 支付邏輯。這其實也是 RWA 代幣化的一種形態。

5.1 支付代幣 Token 本身的貨幣時間價值——代幣化美債

目前的高利率環境使得基於美債的代幣化用例受到市場的廣泛關注,這類產品不僅能夠實現無風險、高流通、可規模化的美債收益,並且由於現金等價物的交易媒介特性,也能夠為諸多支付/金融應用場景大幅提高資本效率。

這類代幣化美債的底層資產是美國國債,本質上是美國政府為使用我們的當下的資金而向我們支付的利息。因此,這類代幣化美債 Token 代幣本身就具有貨幣的時間價值。

根據 RWA.XYZ 數據,代幣化美債市場規模已經從 2024 年初的 7.7 億美金上升到如今的 19.16 億美元(截至 2024 年 8 月 1 日),上漲幅度達到 248%。

(RWA.XYZ)

Case Study I:Ondo Finance 代幣化美債

Ondo Finance 是一個 RWA 代幣化美債協議,致力於為所有人提供機構級別的投資機會。Ondo Finance 將無/低風險、穩定生息、可規模化的基金產品(如美國國債、貨幣市場基金等)帶到鏈上,為鏈上投資者提供了一種穩定幣的替代選擇——讓穩定幣的持有者而非發行者賺取收益。

Ondo Finance 此前通過將美債基金代幣化的方式推出了針對美國居民的OUSG,並在 2023 年 8 月推出了針對非美國用戶,以短期美債為擔保的代幣化票據項目——USDY 生息穩定幣。截至 2024 年 8 月 1 日,$OUSG 與 $USDY 的 TVL 來到了 5.7 億美元。

與傳統穩定幣相比,USDY 的創新之處在於它無許可地,為全球投資者,提供了一個既能存儲美元計價價值,又能從中產生美元收益的投資手段。更重要的是,這種生息穩定幣的交易媒介功能與作為結算貨幣的地位越發凸顯。

USDY=USDC + 5% 的美債收益率

(Case Study: Bringing Utility to Payments with USDY)

2023 年 12 月,Ondo Finance 在 Solana 區塊鏈上线了 USDY,支持其生態系統推動了 Web3 支付創新的界限。迄今為止,Solana 上的多個支付平臺已經將 USDY 集成到其產品中。

例如,Helio 是 Solana 上領先的 Web3 支付平臺,擁有超過 450,000 個獨特的活躍錢包和 6,000 家商家,已將 USDY 集成為原生支付選項。借助其 Solana Pay 插件,數百萬 Shopify 商家現在可以用加密貨幣結算付款,並實時能夠將 USDY 轉換為其他 USDC、EURC 和 PYUSD 等穩定幣。Sphere 是 Solana 上的支付技術提供商,最初以穩定幣為核心設計,現已集成 USDY,使新興市場的商家能夠進行安全、經濟高效且近乎即時的跨境支付,同時還能獲得美國國債支持的收益。

除了作為支付交易媒介的效用之外,USDY 也能夠在 DeFi 場景中提供額外的資本效率實用性和可組合性,例如在借款時使用 USDY 作為抵押品。2024 年 7 月 31 日,USDY 上线 Aptos 區塊鏈,並在其生態內多個 DeFi 平臺進行了集成。

5.2 支付融資 RWA

隨着 2023 年以來,加密生態持續尋找具有可持續價值、穩定收益來源的資產,現實世界資產的代幣化自然而然地出現了。

我們能夠看到代幣化美債的爆發式增長,但是很不幸的是,這種增長很可能是暫時的,要想 2-3 年前,我們還是身處在一個零利率的時代。隨着今後美債收益率下降,加密資本將尋找其他高收益和低風險的資產來做配置。這正是 PayFi 支付融資 RWA 的由

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

動區週報》比特幣上漲乏力、聯準會1月不降息機率高、微策略擬增發股票加倉BTC..

本週(12/22-12/28)重要大事速覽 比特幣動態 :Bitwise 示警 BTC 恐迎「 痛...

Roam上线Discovery Ecosystem合作平臺,首批官宣20個項目,共同推動Web3應用大規模落地

12 月 25 日,DePIN 項目 Roam 正式上线了 Roam Discovery Ecos...

雙節期間市場疲軟,明年Q1或迎來上漲行情 | Frontier Lab 加密市場周報

市場概覽 市場整體概況: 本周加密市場在聖誕節假期影響下呈現下跌趨勢,市場情緒指數雖從 7% 微升...

獨家專訪》幣安區域市場總負責人Vishal Sacheendran:幣安不會成為銀行、臺灣監管有好的開始

全 球最大加密貨幣交易所 幣安 全球區域市場總負責人 Vishal Sacheendran 於臺北...