復盤14個頂級項目:從0到1,他們做對了什么?

原文作者:Zixi.eth(X: @Zixi41620514 )

要點:

-

絕大多數項目的團隊背景都不錯,沒有草根團隊, 要么是博士,要么是大學老師,要么是連續創業者。而且西方團隊佔據絕大部分。【優秀團隊】

-

在現在或者未來的頭部項目,他們最开始要做的事情,大概率是獨一無二的, 是大家可能沒辦法接受,聽不懂的。【對市場的超前預判】

-

拿到頭部機構的融資,是起飛的必經之路。 拿到不一定能成,但是沒拿到,大概率天花板不高。【靠譜的機構背書】

-

對於做 lnfra 的項目而言,跨越周期的核心競爭力,就是公鏈中是否能拿出一兩個王牌項目。 早期公鏈起盤不依靠生態,但是在浪潮退去,只有真正有生態的公鏈,才能跨越周期。Infra 項目方,一定定要重視生態建設。王牌項目才是真正讓公鏈跨越周期的競爭力。對於做產品的項目方而言,一旦產品做大,可以向下拓展,讓自己變成公鏈。【生態是最核心的中後期競爭力】

-

不管是產品還是公鏈,一定要解決市場上的一個痛點,而且自己的解決手段,獨一無二,絕對不是 copycat。 【創新】

一、Avalanche

團隊背景不錯 + 技術手段獨樹一幟,所以融資能力強,造就了不錯的生態

2021 年是不可否認的山寨季,尤其是下半年。由於以太坊達到了 4000+,主網 gas 費用過高,當時沒有 L2,因此用戶和資金开始溢出以太坊至其他 L1。當時拉盤拉的最猛的莫非是 Solana,由於是牛市,市場還在尋找其他標的,因此市場的目光逐漸落在了 Avax 上,會因為:

1.Avalanche 團隊不錯。 CEO Emin Gǔn Sirer:康奈爾大學計算機科學家、副教授。Sirer 开發了 Avalanche 區塊鏈平臺底層的 Avalanche 共識協議,目前是 Ava Labs 的首席執行官和聯合創始人。他曾是康奈爾大學計算機科學副教授,並且是加密貨幣和智能合約倡議 (IC 3) 的前聯合主任。他以對點對點系統、操作系統和計算機網絡的貢獻而聞名。

2.技術手段獨樹一幟。可以說是最早的「模塊化」思路, 利用 XCP 三鏈,X 鏈用於創建和交易資產,C 鏈用於創建智能合約,P 鏈用於協調驗證者和子網,利用 gossip 雪崩來確認共識。在當時來看腦回路很大,很好的 idea。

3.因為 1+ 2 ,所以融資能力很強。 20 年完成了 12 m 的私募和 46 m 的公募, 21 年 9 月基金會融了 2.3 億美金, 11 月生態加速器融了 18.5 m。融資能力強配合上 MM 拉盤,讓散戶看到了,了解,並相信團隊的背書,因此散戶买盤極強。

4.當時的 avalanche,生態中有王牌項目 Defikingdoms, 這在當時是非常有創造力的 DeFi+GameFi 項目,用遊戲 ( 還不錯的 ) 精美畫面表現出 DeFi 的含義,隨後 DFK 又從生態項目變成了 Avalanche 的 Appchain,這一個項目使得 avalanche 名聲大噪。其次,還有不錯的項目例如 GMX,traderjoe 等。

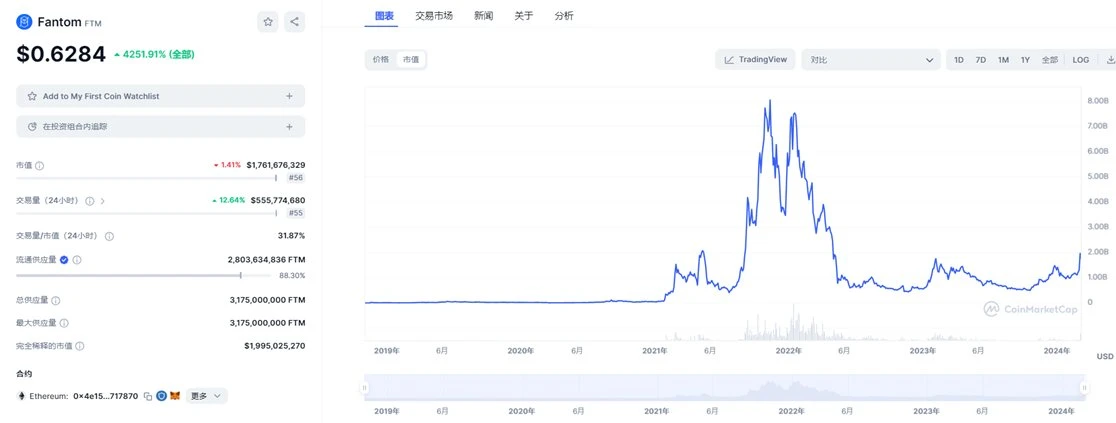

二、Fantom

靈魂人物帶領公鏈走向巔峯,也走向谷底

Fantom 的靈魂人物是 AC,AC 是 DeFi 老 OG,是 Yearn Finance, Phantom 等的創始人。YFI 在牛市創造了千倍神話,因此社區對 AC 的期待非常高,以至於社區稱他為 DeFi 之父。

1.團隊方面無需他言,AC 就是 Fantom 的門面。

2.Fantom 18 年 IC0 融了 4000 萬。在 21 年的牛市中,連續融資 3 輪,Alameda 投了 35 m,Blocktower 投了 20 m,Hyperchain 投了 15 m。在經歷了 5 月的大回調後。

Ftm 一路高歌猛進的原因是:

1.AC 一直在喊單,大家相信 AC。

2.融了很多錢,因此 Fantom 有底氣拿出了 3.7 億枚 token( 約等於 2 億美金 ) 來激勵生態發展,鏈上的 DeFi 高速發展。

為什么 Ftm 在 22 开始暴跌:

1.Ftm 因為 AC 是 cofounder 而起盤,也會因為 AC 離去而歸零。靈魂人物的缺失,導致社區對起失去信心;

2.生態非常普通,沒有任何創新,基本全是 defi,全部都是 copycat。 在幣圈的大項目,都是獨樹一幟。只不過是醜的獨樹一幟還是美的獨樹一幟,但沒有一個是 copycat。

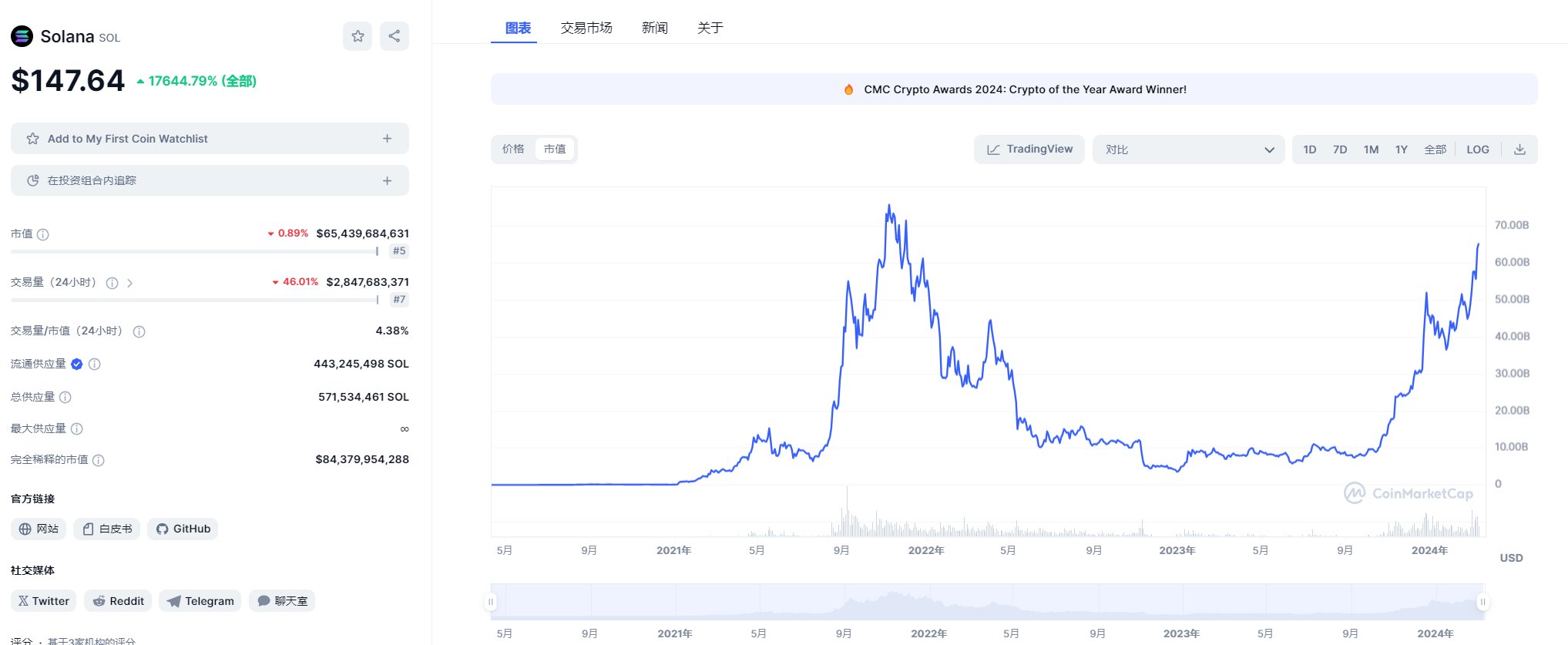

三、Solana

發展大起大落,黑客松創造項目奇跡,這個熊市起死回生,生態獨樹一格

Solana 初期募資非常不易。 盡管團隊背景強大,但 18-19 年籌資並不容易。在對高性能公鏈故事越來越審慎的市場中,Solana 不得不與其他項目競爭,那時的 Solana 不為市場廣泛認識。然而,通過對產品的堅持和一個務實的態度,Solana 逐漸吸引了投資者的注意。

Solana 的發展過程中,存在一個關鍵分歧,這涉及到 Multicoin 和 Solana 創始人的战略選擇。Multicoir 作為早期的投資者,堅持認為 Solana 需要盡快上所,從而建立品牌社區共識。與此同時,Solana 的創始人希望能先上线一個穩定可靠的主網。這個決策最終證明是正確的,因為它為後來正在尋找合作高性能公鏈的 SBF 的合作打下了基礎。

後續從 0-1 的的幾個關鍵原因:

1.SBF 參與對 Solana 的崛起起到了決定性作用。 SBF 不僅投資了 Solana,還帶領他的團隊开發了基於 Solana 的 Serum 項目,大幅提升了 Solana 的可見度和正統性。後期甚至流傳出 Solana 70% 的 TVL 都是靠 SBF 一個團隊撐起來的。

2.Solana 的黑客松項目創造了不少奇跡。 通過黑客馬拉松和各種激勵措施,Solana 培養了一個活躍的开發者社區,這為其生態系統的發展提供了動力。後續出現了 Magic Eden, Stepn, jito 等 Top 項目。

3.Solana 在 SBF 手上,用拉盤創造奇跡,財富效應是最好的營銷手段。

4.盡管經歷了後續 FTX 的倒下和價格的大幅波動, Solana 依然保持着开發者生態和社區活動,通過持續激勵措施和黑客馬拉松,Solana 持續完善基建並激發更多創新應用的开發,進一步推動生態系統的繁榮,展現出了其韌性,也是其能撐過這個熊市的關鍵。 而且我們在 Solana 上看到了其生態發展逐漸和以太坊社區有所不同,尤其是 DePIN 集體遷移到 Solana。

好的背書 + 拉盤的財富效應 +SBF 的存在吸引了很多开發者和生態項目。並且 Solana 因為本身的高性能,吸引了很多獨一無二的生態項目。

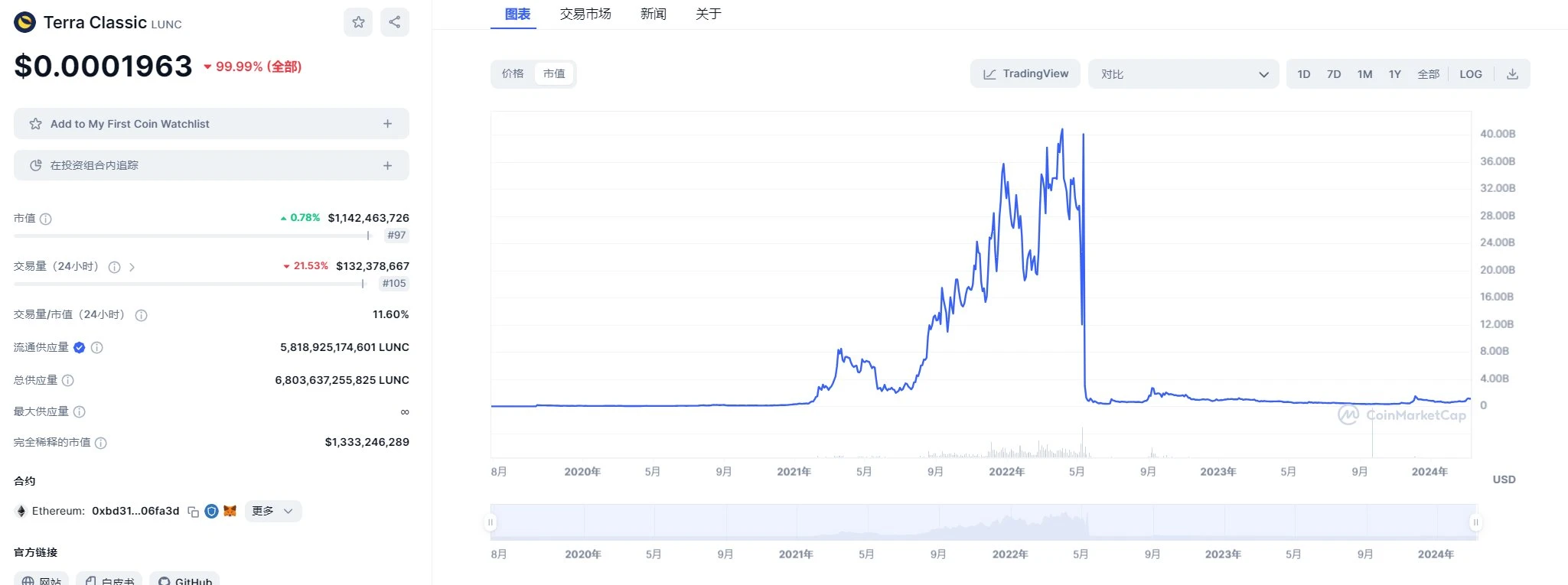

四、Terra

因為生態的雙代幣螺旋結構 + 高息起飛,也因為生態的螺旋結構死亡歸零

Terra 在從 0-1 的幾個關鍵原因:

1.在團隊方面,Do Kwon 斯坦福畢業,團隊背景還是不錯的。而且個人在推特很活躍,很會搞事情。

2.韓國國鏈,在韓國極其 fomo。 韓國 VC,3AC 等因為 Terra 起飛,也因為 Terra 歸零。融資也相當不錯,兩輪融了 7700 萬美金。

3.在生態方面,Luna+UST 依靠套利機制和供求關系來調節和穩定價格,而 LUNA 則作為 UST 的穩定器,成為當時市場上最為亮眼的雙幣算法穩定幣系統,兩者相互作用形成正向螺旋。 Terra 後續還推出了重要的 DeFi 項目 Anchor,提供了 19% -20% 的超高活期收益率,一度被吹捧為「Crypto 被動收入的黃金標准」,作為一大亮點吸引了大量投資者,為後面暴雷埋下伏筆。大家每天都在算 Terra 的錢到底還能付幾天 20% 的利息。 在牛市期間,左腳踩右腳上天 UST 成為第三大穩定幣,市值高達 180 億美元,LUNA 的市值最高達到 410 億美元。其生態支付項目 Chai 也相不錯,chai 一度拿到了軟銀 4500 萬美金的投資。

一旦行情翻轉,正向螺旋會變成死亡螺旋:

3.2022 年,加密貨幣市場整體下跌,導致投資者將資金從其他加密貨幣轉移到 UST 以獲取高額利息,使得 Anchor 的存款規模遠高於借款規模,產生巨大的收支差額。2022 年 5 月 8 日凌晨,LFG 正從 UST-3 Crv 池中撤走了 1.5 億美元的 UST 流動性為組建 4 Crv 池做准備,有地址突然將 8400 萬 UST 拋售,嚴重影響了 3 Crv 池平衡,之後多個巨鯨帳戶开始不斷在 Binance 拋售 UST,導致 UST 出現了短暫的脫錨。

隨着儲備金的逐漸耗盡,市場對 UST 的信心开始動搖,大量的 UST 被拋售,導致 UST 價格進一步脫錨。為了穩定 UST 價格,大量 LUNA 被增發,導致 LUNA 價格暴跌,形成了所謂的死亡螺旋。為了不讓 Luna 和 UST 暴跌,LFG 需要出售國庫的 BTC 和其他 token,導致大盤暴跌。Luna 和 UST 帶崩了整個市場。

好的 tokenomics( 其實就是牛市 ponzi)+ 獨一無二的生態,造就了 Terra。但是 Tokenomics 也造就了 Terra 的崩盤,如果生態能跟上,Terra 是否會不崩盤?

五、Arbiturm

最早講 OP L2 的團隊 + 牛市獲得了巨量融資,造就了出色生態

Arbitrum 在從 0-1 的幾個關鍵原因:

1.團隊 offchainlabs 在 2018 年就开始做 L2, 19 年融完天使輪,是最早一批的 L2 團隊。團隊的先發優勢極其明顯。隨後 21 年 4 月, 21 年 8 月連續完成兩筆累計 1.4 億美元融資。 團隊技術背景先發優勢明顯。

2.最早最早的一批上线 OP L2 主網, 21 年 9 月正處在牛市,用戶和生態積累相對容易,很容易積累生態的先發優勢。

3.因為融了很多錢,因此有錢去幹生態,吸引开發者。

4.空投發的非常好,在 2022 年 3 月的熊初創造了大量的財富效應。不同於 starkware 發了空投後 DAU 極速下降 90% ,Arbitrum 發完空投後 DAU 並沒有流失多少。

5.生態上有一個王牌項目,GMX。 GMX 有多牛逼不再贅述,在熊市期間,逆勢上漲 100% ,用 spot dex 做 perp dex 的創新 idea。GMX 在早期給 Arbitrum 貢獻了大量的用戶和交易數。

團隊背景好 + 故事的引領者——》容易融資——》在「合適的時候」推出主網——》因為融了很多錢,所以能給开發者撒錢——》直到有一個王牌項目能站出來,給公鏈撐腰。

六、Celestia

定位清晰,但生態薄弱

Celestia 在從 0-1 的幾個關鍵原因:

1.Celestia 故事講得好,作為首個提出模塊化區塊鏈網絡的項目,Celestia 採用模塊化設計,將共識與執行分離,提供 DA 服務。在成立之初,模塊化區塊鏈和專注於 DA 的方案很少,因此 Celestia 幾乎沒有直接競爭對手。這為 Celestia 提供了一個獨特的市場定位。

2.Celestia 的成立恰逢市場明確向更高可擴展性和效率邁進的時期, 它通過提供一個專注於數據可用性的解決方案,滿足了市場對於更高性能 Layer 2 解決方案的需求。Celestia 非常適合作為 Rollups 的數據可用性層。它允許 Rollups 將狀態執行推離鏈,依賴 Celestia 來實現共識和數據可用性,從而提高整體的擴展性。

3.團隊不錯,Mustafa 是 UCL 的博十,Chainspace 的 cofounder,後來被 Facebook 收購。

4.Celestia 的生態構建較弱。但選擇加入了 cosmosecosystem, 後續 stakingtia 的空投獎勵非常豐富。因此 tia 有一定的價值支撐

七、Berachain

Luna 2.0 ,三代幣模型能否重塑 Luna 牛市增長奇跡

Berachain 現在關注度很高 ( 畢竟還沒起飛飛 ),所以簡單講講:

1.團隊雖然是匿名團隊,但是 15 年就在幣圈的老 OG。21 年的時候發了個抽煙熊的 NFT,在經歷了 defisummer 後,深刻意識到流動性對公鏈的重要性,因此推出了 Berachain。

2.也是因為團隊背景應該不錯,因此能在 2023 年 4 月深熊期間,拿到 polychain 和 hackvc 的 42 m 融資。

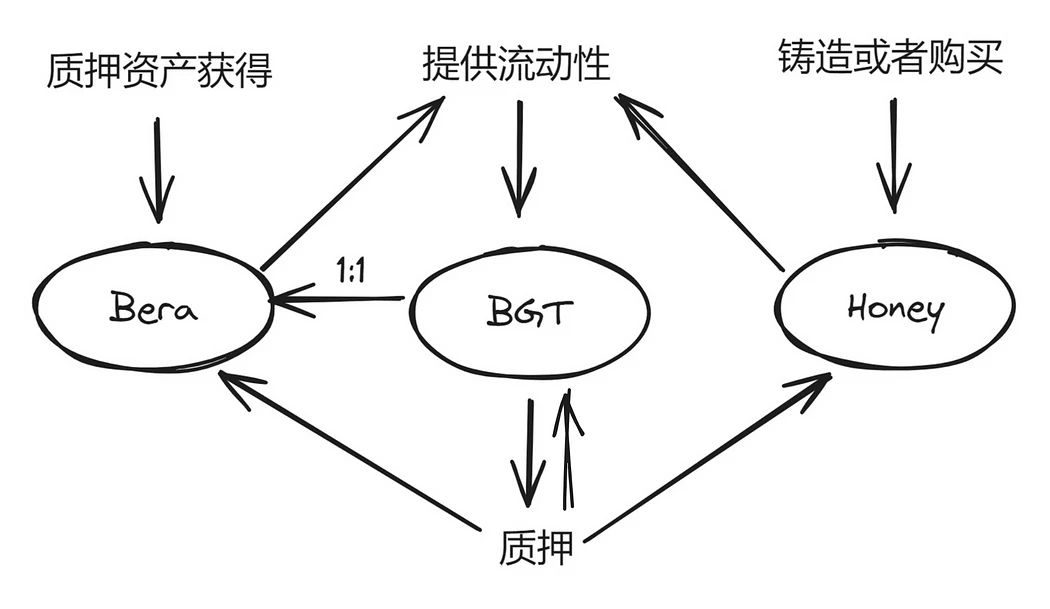

3.整個鏈講的故事雖然還是服務於 defi( 拿前朝的劍斬本朝的官 ),但是 token 設計非常精妙,三代幣設計 bera/honey/bgt 有當年 luna/terra 左腳踩右腳的設計感。 Luna/UST 的利息設計非常虛,依賴於 Anchor 的借貸利息差。借鑑 Luna/UST 的失敗,Berachain 的三代幣模型可能能夠有效緩解 ( 不是避免 ) 雙代幣的死亡螺旋。參考 Luna 在牛市的狂熱暴漲,市場理所當然對於 Berachain 給予很高的期待。

八、Axie

疫情時代下的特殊產物,東南亞用戶賴以生存的工具

Axie 在從 0-1 的幾個關鍵原因:

1.當時疫情影響,導致東南亞用戶日常收入很低。Axie 其創造的 P2E 模式改變了玩家對遊戲的期望,將其從消遣的活動轉變為可能的收入來源,重點是收入還不低, 得益於牛市到來的背景,越來越多的玩家加入遊戲,幣價上漲,每周的收益巔峯時可以達到 300-400 美金,在經濟不穩定或受 COVID-19 疫情影響的地區,這種模式提供了一個新的收入機會。遊戲不僅提供了娛樂,還通過讓玩家參與經濟活動,賦予了他們對生產工具的控制權,這一點對於發展中國家的玩家尤其具有吸引力。

2.作為當時區塊鏈遊戲龍頭,在 2021 年,在各社群公會以及投資機構的強力加持之下,Axie Infinity 的日收入和活躍用戶數量達到了巔峯,市場份額佔據了區塊鏈遊戲的近 2/3 。這一階段,遊戲收入和代幣價值達到了歷史高點。AXS 市值巔峯 100 億美金。

歸零也很簡單,龐氏遊戲沒有正外部性,結果都是歸零。

九、Eigenlayer

符合用戶資金加槓杆的大方向,並且 DA 很好的和 restaking 相結合

Eigenlayer 從 O 到 1 的故事可以理解為:

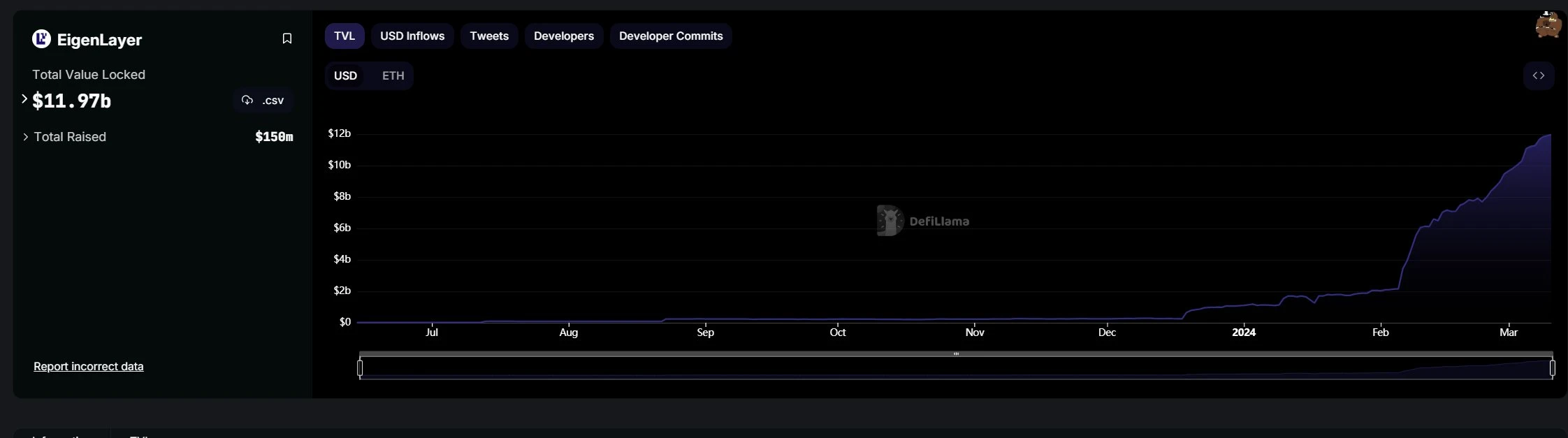

1.這個故事講的足夠清真, 2022 年年初整個 ETHstaking ratio 還不足 5% 時,就敢講一個細分賽道的細分賽道。

2.Kannan 作為 PR 型 CEO,能吸引 VC 的目光。

3.Eth staking ratio 正在肉眼可見的逐漸增長, 3 年的時間從 0 到現在的 30% eth staking。

4.Eigenlayer 的明星生態項目是 EigenDA, Restaking 的故事後來還能和 DA 結合,模塊化區塊鏈的 DA 成為 restaking 最好的用例之一。

5.因為 1+ 2+ 3+ 4 ,所以 VC 愿意买單。並且這也符合 Ethholder 的需求,不停地加槓杆,提高資金流動性。

十、Merlin

核心人物 + 財富效應造就了社區團結,後續 TVL 起量也很巧妙。

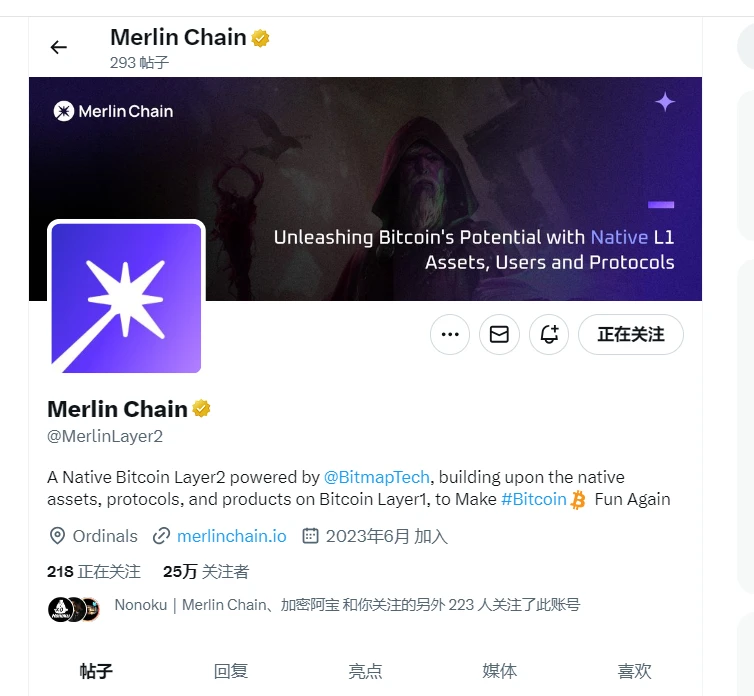

Merin 現在基本起飛,可以簡單講講因素:

1.創始人的背景很 nice, 在多次的线下溝通中能體會到對過去 10 年一次一次創業思考,過去融過大錢,自身認知很高,並且對社區的理解很深,在上升行情中會是非常非常好的團隊。 此外,創始人個人也很有人格魅力, 2023 年 3 月就下潛至 ordinals 生態,並且很早就積極看好。

2.社區團結。 BRC 420/Merlin 的社區確實非常團結,有信仰,但也確實因為在藍盒子上賺到了錢。社區團結的因素還是因為在藍盒子的奇跡拉盤造就了共識。後續的藍水晶,以及音樂盒的財富效應都很不錯。 用財富效應完成了快速地冷啓動,建立了用戶群體。

3.生態支持。以新加坡某棟樓為核心,方圓幾個地鐵站為半徑,集齊了一圈生態項目方,大家都在互相支持。因此生態起量很快。

4.選擇 TVL 起量的方法非常巧妙。 除了 BTCStaking,頭部銘文 + 420 NFT 均可質押衝 TVL,因此 TVL book value 很大。

5.因為 1+ 2+ 3 ,所以融資迅速。 而且創始人很懂 MKT 和 branding,因此在合適的時候推出,造就了目前市場上最大的 BTC L2。

十一、Blur

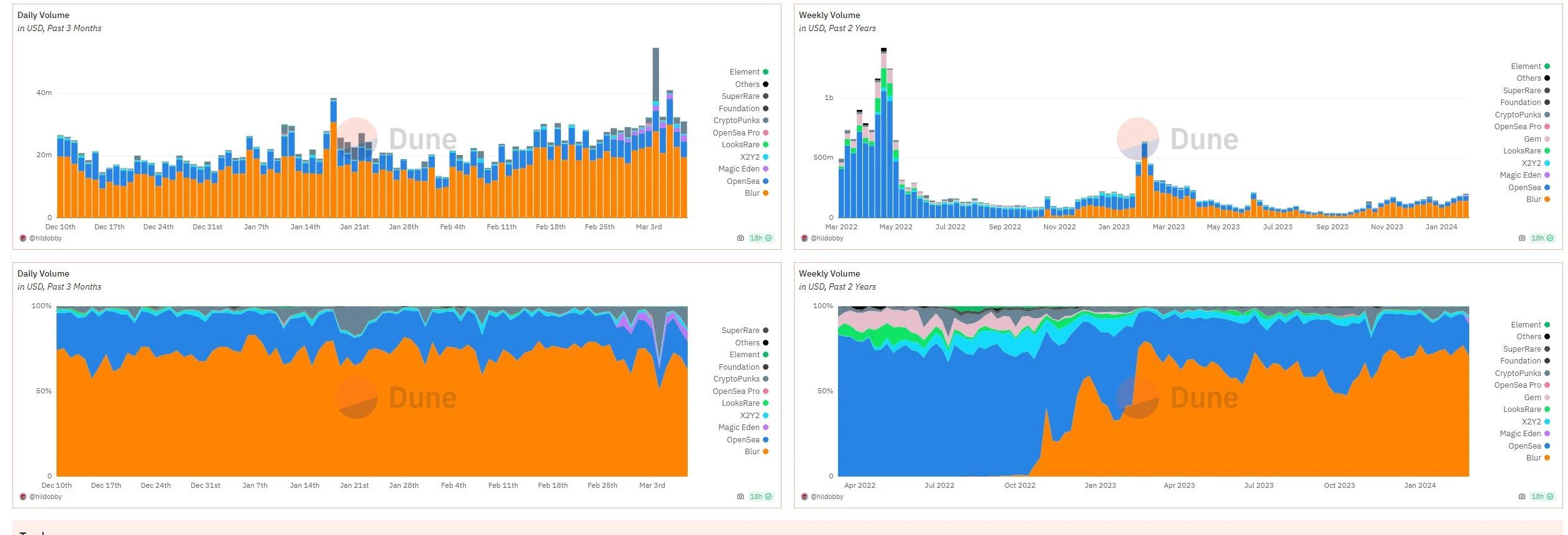

想透徹了 NFT 市場的核心就是 MM 和巨鯨,通過不斷地 tokenincentive 激勵

在理解 Blur 為什么能從 0 到 1 ,需要理解 NFT Mktplace 或者是 exchange 的核心競爭力只有一個,不是產品好不好看,好不好用,就是看如何吸引 Maker。有了 Maker 以後,才能有 Taker 用戶,才配講產品體驗。

因此 Blur 做了什么事:

1.利用掛單 (Maker) 和 Bidding(Maker) 吸引不同的 maker,並且給予他們 Token 獎勵。並且能用 tokenincentive 的,只有藍籌 NFT。這也很好理解。NFT 絕大部分交易量就是藍籌 NFT,非藍籌 NF 7 最後的歸宿都是歸零。藍籌 NFT 大量還是掌握在巨鯨和 MM 手裏,散戶手裏其實沒多少貨。因此核心的核心,就是服務好藍籌 NFT 的 MM 和巨鯨,散戶壓根不重要。

2.Token incentive 模式和 X2Y2 和 Looksrare 不一樣。X2Y2 Looksrare 的直接吸血鬼空投是一次性的,意義真的不大。 不斷用 tokenincentive 來吸引巨鯨和 MM 來提供流動性,才是 Blur 勝出的最核心因素之一。

3.其他的都是小事,產品方面的,例如能夠批量交易,做了聚合器等,但這不是關鍵。

十二、BAYC

最早的 NFT 會員俱樂部,通過名人效應建立共識

BAYC 在上個 cycle 能從 0-1 可以理解為:

1.有 BAYC NFT 的人自動成為一個專屬俱樂部的成員,這個社區提供了一種新的社交方式,創造了強大的歸屬感; 項目方強大的 BD,吸引了大量的投資者和收藏家,其中包括許多名人,這進一步增加了項目的曝光度和吸引力;在 NFT 牛市背景下,BAYC 推出獨特的商業模式,將 NFT 所有者的 IP 權利下放,讓持有者能利用自己的猿來創造並銷售商品,進一步推廣 BYAC; BAYC 憑借其獨特的藝術風格和強大的社區效用,在當時 NFT 市場中短時間內獲得了文化標志的地位。

2.BAYC 在 NFT 熱潮的高峯期推出,也利用了當時市場對新興數字收藏品的高度興趣。後續通過社交媒體和名人效應,BAYC 迅速建立了強大的品牌認知度和社區。YugaLabs 繼續擴大 BAYC 宇宙,包括新的 NFT 項目和遊戲推出,如 MutantApe Yacht Club 和 Bored Ape KennelClub,進一步增加了收入,並持續增加會員價值和社區參與度;和 Adidas 合作,推出了 AdidasxBAYC NFT。 但是有人認為 BAYC 的模式需要不斷有新的加入和資金流入來維持其價值,這使得一些人將其稱為猿宇宙騙局,但這也是當時幣圈市場逐漸走進熊市,NFT 難以破解的困局之一。

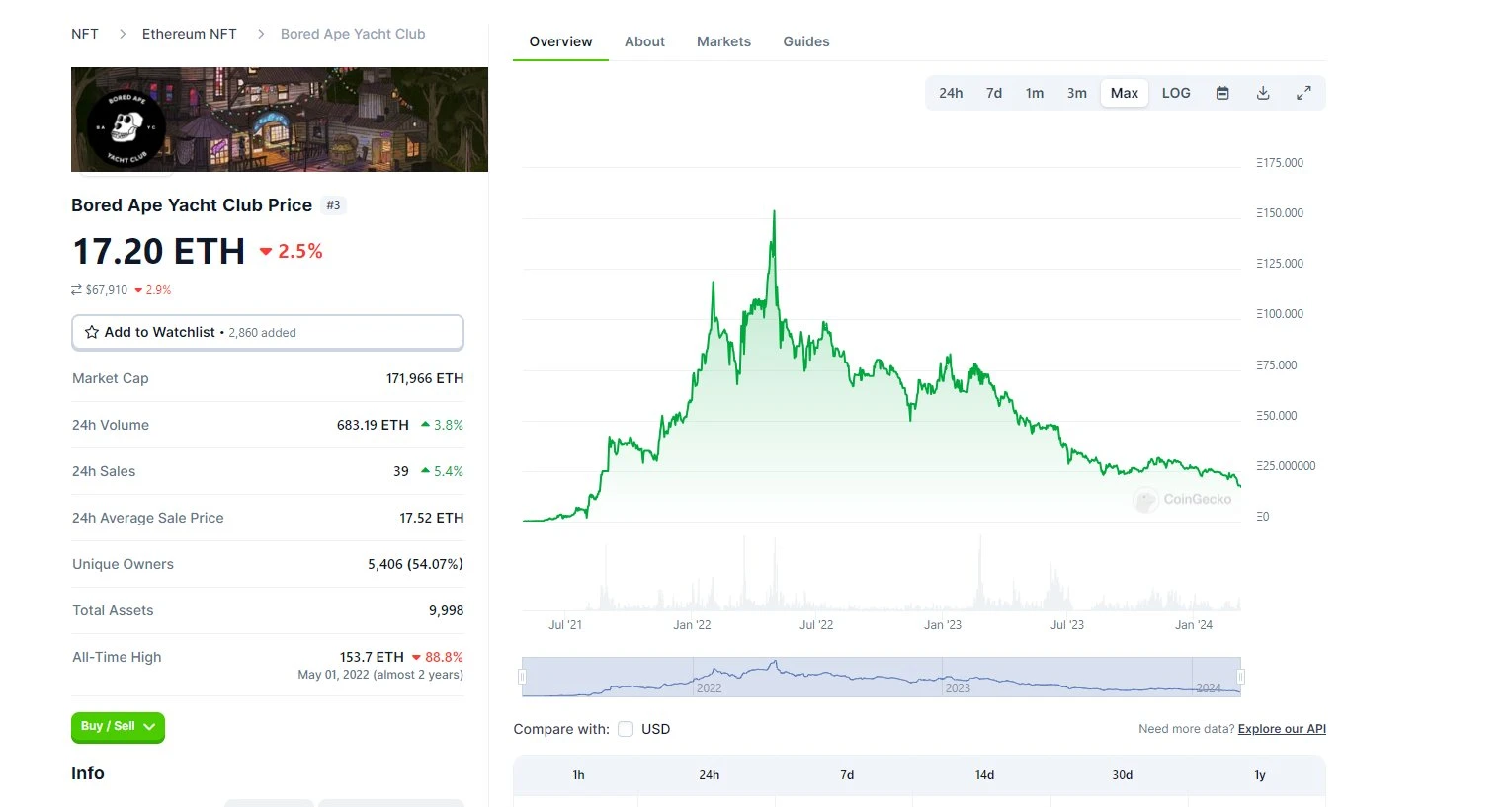

BAYC 在這個 cycle 逐漸落寞可以理解為:

1.還是沒有解決 NFT 到底有什么用的問題。並且熊市期間,YugaLabs 並沒有為社區提供太多空投福利。

十三、小企鵝

鏈上鏈下營銷組合拳 + 拉盤,讓小企鵝起死回生

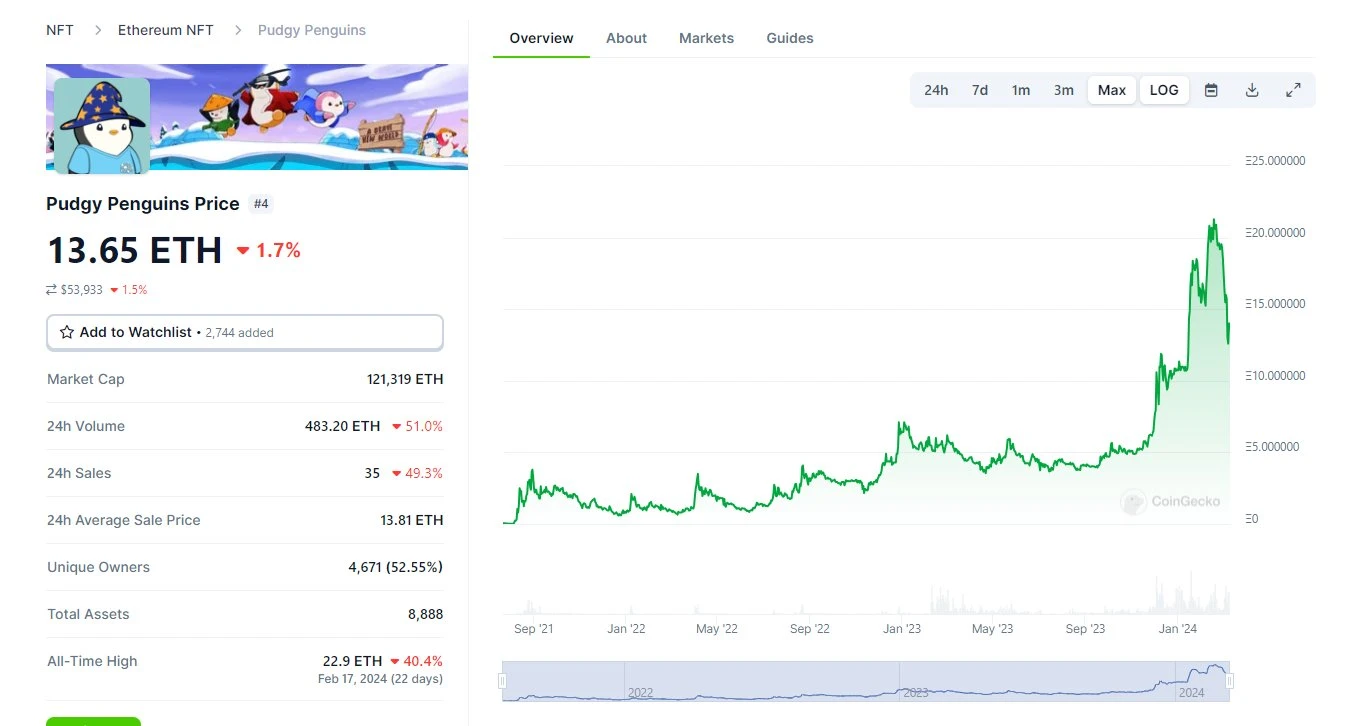

小企鵝在這個 cycle 能穢土轉生可以理解為:

1.項目在 2022 年已經歸零一次了,但是因為圖片確實可愛,因此 Lukaz 決定將其收購

2.當時的 NFT 故事以 Onboarding web2 user to web3 為主,希望能復刻 BAYC。 投資人認為小企鵝鏈下用玩具零售的方式 + 鏈上 NFT 營銷空投的方式,能夠獲取一定量的圈外用戶。

3.因為 Lukaz 收購小企鵝,因此手上籌碼很多。聯合了做市商,輕松拉盤建立共識。

4.圈外的用戶通過課外的玩具了解到 crypto 和小企鵝,圈內的用戶因為拉盤 / 空投重新認知到小企鵝,因此小企鵝在 2023 年下半年起死回生,一度 flipBAYC。

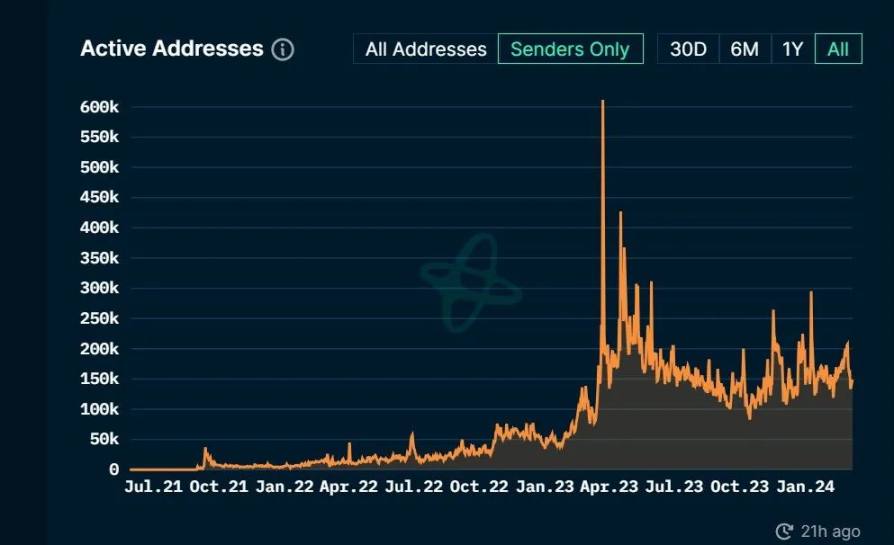

十四、Friend.Tech

利用 token 量化個人的社交價值,腦回路驚人的 idea

Friend.tech 從 0-1 的增長,簡單可以概述為

1.做了之前所有人都做不了的事——quantify personasocial value。在 Web2 的世界受限於支付渠道以及合規問題 ( 非法开設賭場罪 ) 根本沒辦法來投放 / 大批量使用類似的產品。但是在 crypto 的世界,最好的盈利就是發行新資產。因此 FT 非常好的解決了上述的端,每個人都可以發行自己的 key,用 E 本位 + 量化曲线來量化一個人的社交價值,最樸實簡單的 ICO,能有多少人买賣 key 完全取決於個人的 branding。產品的腦回路非常驚人。

2.雖然產品體驗不好,網站經常 crush,創造账戶需要 gas,都是圈內互割,但是不可否認這是一個現象級的產品。

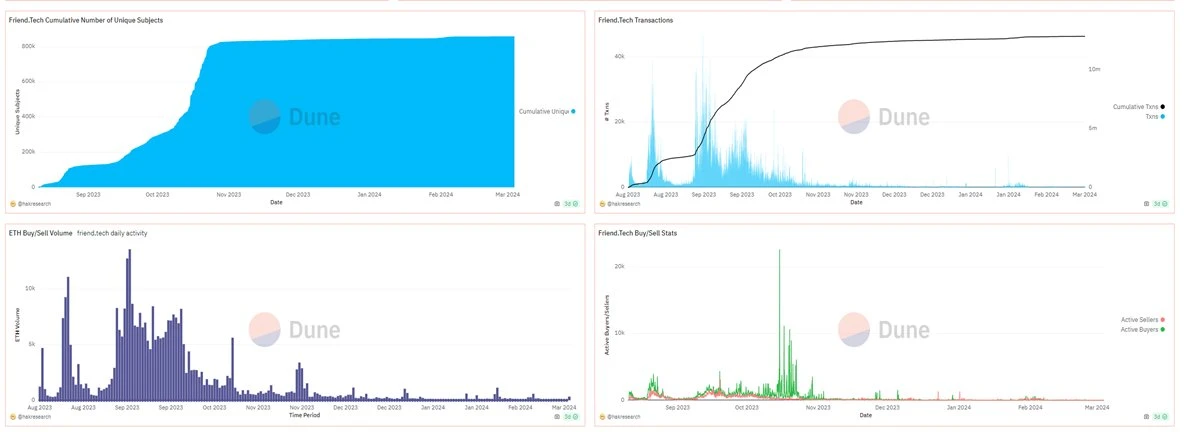

從下圖的交互量來看,FT 基本歸霧,原因是:

1.模式不持久,完全是圈內互割,大家博弈的錢還要交相當一部分的比例給 FT 項目方,抽水太高。Stepn 好歹能講正外部性的故事,FT 連正外部性的故事都講不了。

2.後續也沒开發什么新功能,賺了錢就結束了,如果團隊後續能添加一些新玩法,例如在 web2 投放,打廣告,做一些正外部性的措施,可能會有不一樣的爆發。

3.引入 Token 機制過晚,沒有 token 激勵,互割很難持續。

如果參考 blur 的不斷 token incentive 的方式, FT 是否能持續 ?

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

鏈遊周報 | Seraph即將啓動TGE;ASTO周漲幅80%(12.30-1.5)

@OdailyChina @Asher_ 0210 鏈遊板塊二級市場表現 截止今日,根據 Coin...

HashWhale BTC礦業周報 | 比特幣挖礦難度續創新高;礦工收入已達14.4億美元(2024.12.30-2025.01.05)

1、比特幣市場和挖礦數據 從 2024 年 12 月 30 日至 2025 年 01 月 05 日...

從 AI 代理到 AI L1:Virtuals、ai16z 與 zerebro 共舞

作者:KarenZ,Foresight News AI 代理已遠非簡單的聊天機器人所能概括。尤其在...

星球日報

文章數量

7877粉絲數

0