LD Capital:MEV賽道重要性被低估了嗎?

原文作者:Yilan, LD Capital

一、理解 MEV

在以太坊仍使用 PoW 機制時,MEV 代表“礦工提取的價值”,POS 機制下,礦工已被驗證者取代,MEV 代表“最大可提取價值”,與 PoW 下少數不透明的礦池運營商控制交易排序並獲取利益不同,PoS 機制下區塊內交易排序套利權利开放給了任何人,通過扮演不同的角色參與區塊空間套利开放市場。 Paradigm 的 GP Dan 將 MEV 分類為 EIP-1559 burn、對衝、rebalance loss 以及交易前後的價格變化。打破 MEV 這個晦澀名詞的理解是,任何鏈上通過交易排序特權捕獲的部分/全部價值都可以歸集為某一種 MEV,因此現在鏈上套利行為有時被統稱一為 MEV,MEV 也被視為區塊鏈中的副產品、無許可激勵措施,用戶可在先到先得的基礎上提取。

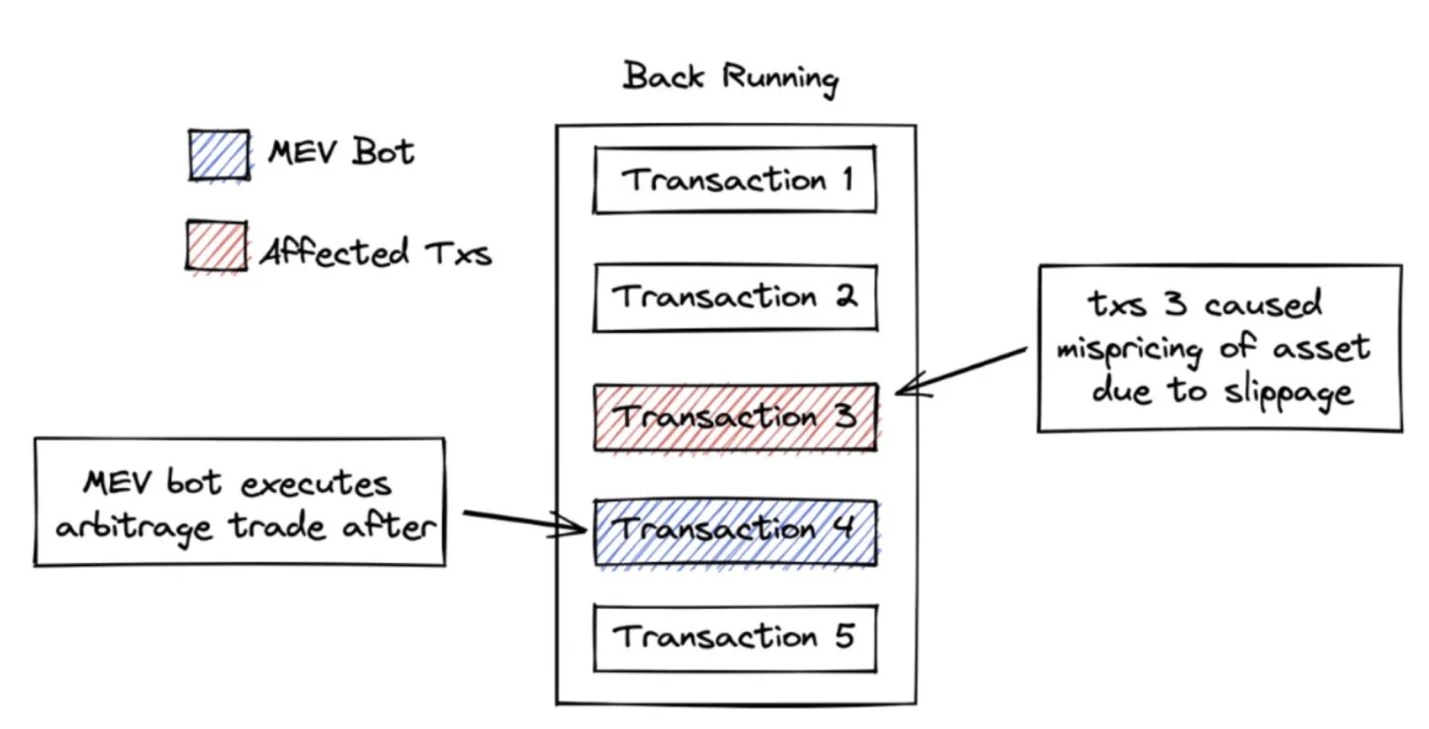

舉個例子,假設 A 用戶在 AMM 中出售 100 ETH,由於 AMM 算法機制導致每出售一單位資產就會將價格壓低一些,如果大量出售某個資產,會導致該資產的價格低於當前市場價格,即出現滑點。MEV 搜索者在發現這樣的交易後會以新的價格購买 ETH 並以市場價格出售,完成套利。在這個例子中,MEV 搜索者發起的交易需要成為排在 A 用戶後的第一筆交易,才可以順利完成套利。因此可以看出 MEV 搜索者之間面臨巨大的競爭,而如何搶先成為某筆交易前後的第一筆交易,通常情況下取決於支付的優先費用(priority fee),以被優先包含在區塊中,MEV 搜索者為了讓礦工及時打包交易,參與到 gas 費拍賣市場,導致激烈的競爭將 gas 費的成本推得非常高。

Source:wikibit

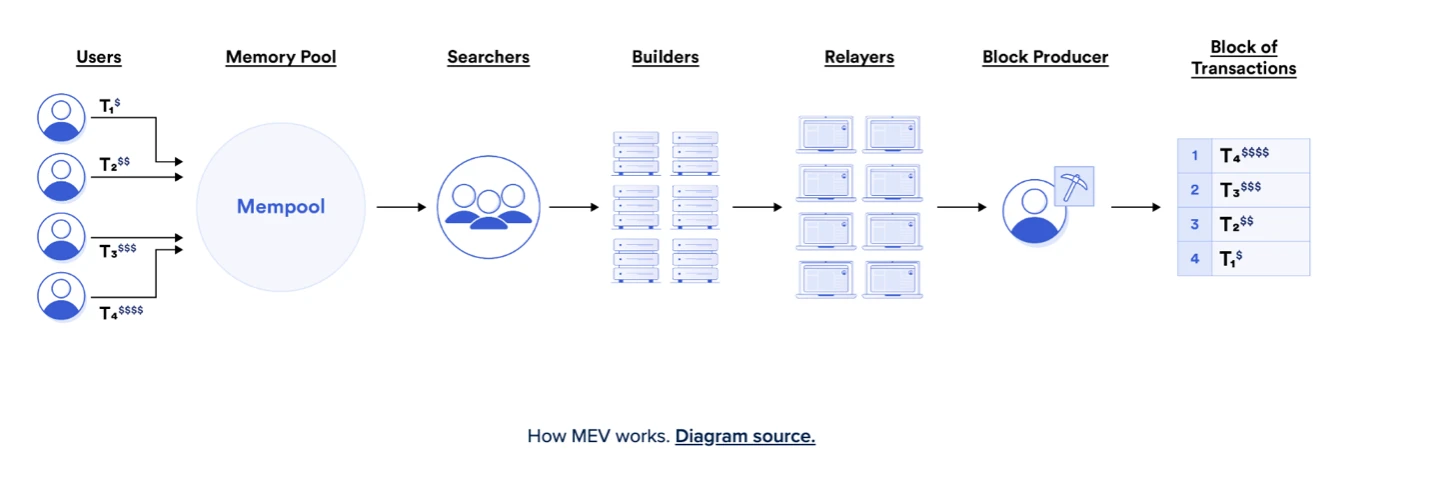

更傳統的解釋為在以太坊區塊鏈上,所有新的交易必須首先等待在公共內存池(或“mempool”)中,然後才會被放入區塊並添加到區塊鏈中。在過去 POW 模式,礦工決定哪些交易放入區塊,以及以什么順序,他們只是選擇具有最高交易費的交易,並且對交易的排序並不在意。但在以太坊催生的巨大交易生態中,很快 MEV 搜索者开始意識到,通過重新排列交易、審查交易或基於內存池中的交易創建新交易,可以獲得利潤, 這些利潤便是 MEV。雖然搜索者是 MEV 的發起者,但通常更多的利潤在 MEV 的傳導價值鏈中被分配給了其余參與者,如驗證者,而非搜索者本身。

從用戶和生態的可持續發展角度來看,MEV 活動大致分為兩種,幫助價格發現的套利行為,清算等有利的 MEV 以及簡單的搶先交易,或者更復雜的三明治攻擊(在一個合法的买入訂單之間夾入兩個新訂單,這兩個訂單在更高的價格上买入目標代幣並賣出)等不利的 MEV 活動,搶先交易和三明治攻擊會導致普通 DEX 交易者獲得更差的價格。

二、MEV 賽道概覽

1、賽道特性

MEV 賽道屬於底層基礎賽道,與在區塊空間內進行交易相關所有賽道強關聯,具有高收入效應、交易場景越多越復雜越有利於收入獲取、相對低風險等特性,與整個市場的多L1生態拓展相生相長。

2、賽道發展

(1)解決 MEV 問題是以太坊路线圖的重要組成部分。去年 11 月 5 日,以太坊共同創辦人 Vitalik Buterin (V神)發表更新版以太坊發展路线圖,其中包含三個重大變化,包括在路线圖添加了一個全新階段 — — “The Scourge”,確保可靠和公平可信的中立交易和解決 MEV 問題。這代表解決 MEV 中心化問題的協議會迎來關注,這個賽道的關注度也會逐漸提升。

(2)MEV 未來的發展應該專注於跨鏈 MEV 獲取,價值流失最小化,MEV 對協議真實用戶潛在負面影響最小化,並確保參與者的公平分配等方向。

3、賽道規模

這個賽道的收入規模幾乎與加密市場的交易量是同步發展的。兩個主要因素影響 MEV 規模,一是套利頻率與價格波動之間存在正相關關系,二是套利量與總交易量之間也存在正相關關系。

以 Flashbots 的收入來看,總的毛提取利潤為 713.95 M,這部分被認為是好的 MEV,對價格發現,並對完成 DeFi 的核心功能以及 DEX 的交易量有積極的影響。三明治攻擊收入為 1206.11 M,這部分被認為是不利的 MEV,大部分的 MEV protected DEX 都希望控制並民主化這部分利潤。

如果我們使用累計費用收入排名前三的 Uniswap , Pancakeswap 和 Sushi 作為錨點,三個 DEX 的累積費用為( 3.24+ 1.2+ 0.77)billion 即 5.21 billion,粗略估計通過 Flashbots 獲取的 MEV 收入佔了 37% ,而事實上除了主要 DEX,以太坊上的其他 dapp、 alt L1和 L2上也會產生可觀的 MEV 收益。估算這些費用在整個價值鏈上的傳導形成各個細分賽道的規模,需要分析 MEV 利潤在不同參與者中如何進行分配。

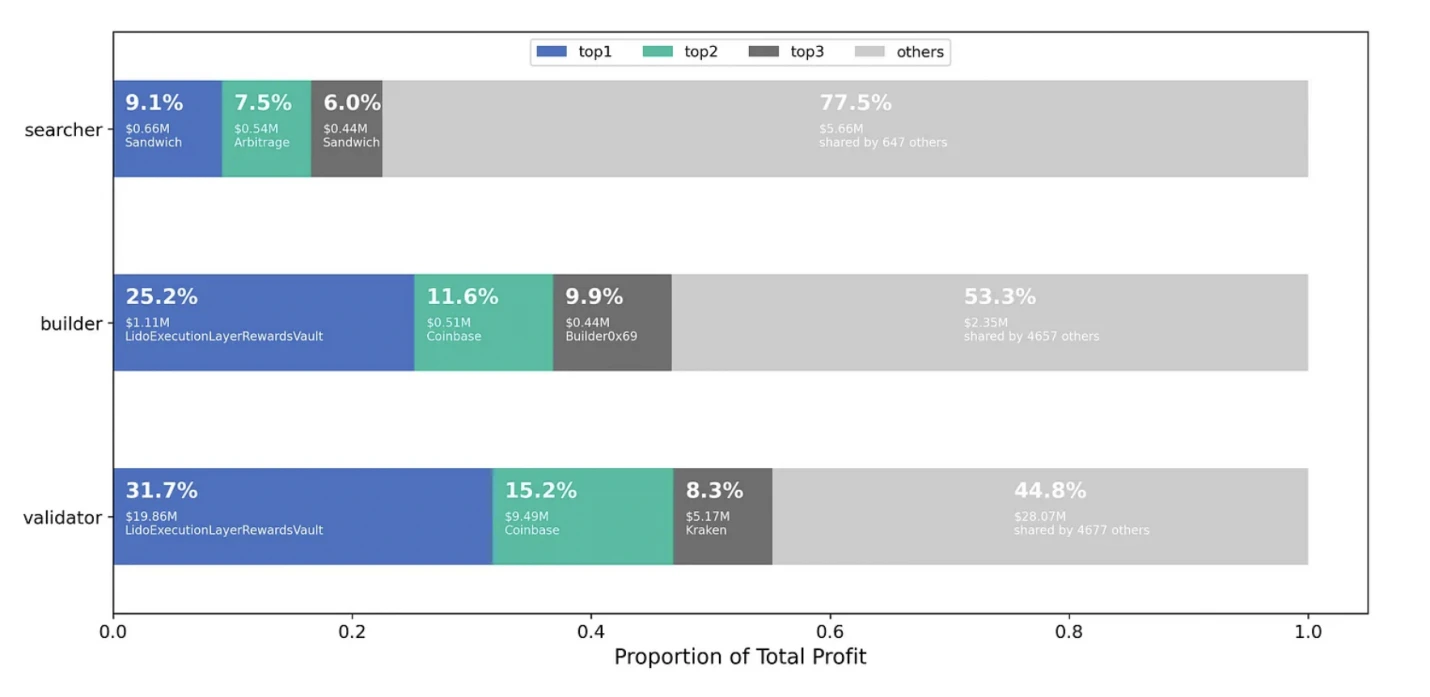

根據 Eigenphi 的數據,在 2023 年 1 月和 2 月,MEV 搜索者通過錢包和 RPC 從所有用戶的交易中獲得了 4830 萬美元,其中 3470 萬美元流向了構建者。然後構建者將 3030 萬美元發送給了驗證者。

利潤分配:搜索者 — 730 萬美元(17.4 %);構建者 — 440 萬美元(10.5 %);驗證者 — 3030 萬美元(72.1 %)。(下文會介紹這些參與者的扮演具體角色的功能)不難看出,大部分的利潤(72% )還是被下遊的驗證者捕獲。

在 4830 萬美元中, 630 萬美元被用於 EIP 1559 的銷毀。從錢包和 RPC 傳輸到構建者,然後傳輸到驗證者的普通交易的優先手續費為 3255.4 萬美元。錢包和 RPC 的普通交易為 EIP 1559 銷毀了 2.272 億美元。

2021 年牛市,整體收入天花板有 4.76 億美金。以較低的 10 倍 PS 計算,整體賽道規模近 50 億美金。而每個部分細分賽道的賽道規模,可以根據佔比估算出 Searcher 超過 10 億美金,驗證者超過 35 億美金,這只是粗略的估計。

不過那些在鏈上交易中獲利的機器人可能仍會承擔許多失敗交易的成本,以及其他鏈下對衝成本的影響,這部分成本並未被納入計算。並且這只是直接參與者獲得的收入計算,並沒有計算間接參與者市場。實際上,整個賽道的規模會遠超過上述數字。

4、MEV 賽道格局的兩個角度

(1)價值鏈

上遊(RPC 提供方):上遊指的是提供鏈上交易信息和數據的服務提供者,通常是以太坊節點運營商或 RPC(Remote Procedure Call)服務提供者。這些服務提供者為中遊和下遊參與者提供了必要的數據接口,使他們能夠獲取有關交易和區塊的信息,從而更好地參與到 MEV 相關活動中,例如 Uniswap 會將用戶發起的交易(TX)通過 RPC(遠程過程調用)發送出去,這些交易會進入以太坊內存池(mempool)。

中遊(工具和基建):中遊包括各種工具、平臺和基礎設施,幫助連接上遊和下遊參與者,從而實現 MEV 價值的分配。這些中遊工具可能包括搜索引擎、交易構建器、交易中繼器等,它們使搜索者(searchers)、構建者(builders)、區塊生產者(block producers)等能夠更有效地發現、執行和分配 MEV 機會。

下遊(MEV 利潤獲取方):下遊涵蓋了真正從 MEV 價值中受益的參與者,包括驗證者和其他實際獲得 MEV 利潤的個體或實體。驗證者是在 Proof of Stake(PoS)網絡中參與區塊驗證的節點,他們可以從交易費用和網絡的基礎利息中獲得獎勵,這些獎勵是由中遊和上遊活動所促成的。下遊的驗證者包括加密交易所(CEX)、流動性質押平臺(Liquid staking)、機構質押者和個人質押者等。

( 2) 直接參與方和間接參與方

-

MEV 價值鏈傳導過程

Source: https://chain.link/education-hub/maximal-extractable-value-mev

直接參與方包括 搜索者(Searchers), 構建者(Builders), 中繼器(Relayers)以及區塊產生者也就是驗證者(block producers/validators),這幾類參與者也共同組成了 MEV 的供應鏈格局。為這些直接參與方提供更好服務的工具,例如旨在解決 MEV 相關挑战的基礎設施包括本月剛以 10 億美金估值融資 6000 萬美金的 Flashbots,其打算用這筆融資开發平臺 SUAVE。

SUAVE (Single Unified Auction for Value Expression)是旨在解決 MEV 相關挑战的基礎設施,其愿景是成為不同鏈的共同排序層。SUAVE 專注於將內存池和區塊生成的角色從現有的區塊鏈中分離出來,形成一個獨立的網絡(排序層),可作為任何區塊鏈即插即用的內存池和去中心化區塊構建者,即充當其他鏈的 Mempool 和 builder。SUAVE 的主要目的是為用戶、區塊構建者、驗證者等與 MEV 相關的參與者提供一個更加去中心化和公平的生態系統。把所有鏈的 Mempool 和 builder 與其他角色分开,實現專業化管理,以此提升全鏈效率,實現了共贏,即區塊鏈本身更去中心化,validator 收入提高,searcher/builder 能夠設置偏好且潛在收入變大,用戶也能用最便宜的價格進行私密交易。

· 搜索者編寫代碼,通常由專有的復雜算法提供支持,以識別內存池中的 MEV 機會,負責監聽公共交易池和 Flashbots 私有交易池。他們競爭提交響應“包”給 builders,並給一個 gas 出價,表達愿意付出的最大成本(priority fee)。

· 區塊構建者是在實時市場中競爭以代表驗證者執行區塊構建的專業提供商。任何下載 MEV- Boost 的用戶都可以成為 Block Builder。 Builder 接受來自 searcher 的交易,並進一步從中選擇有利可圖的區塊,隨後將區塊通過 MEV-Boost 發送給中繼器。

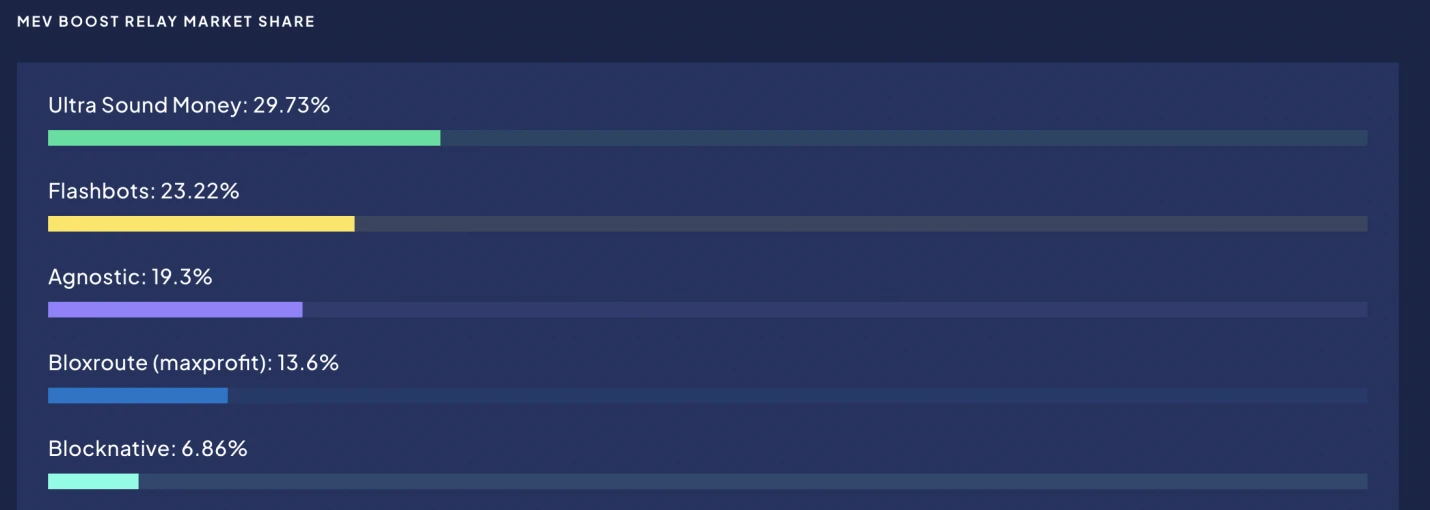

· 中繼器是區塊構建者和區塊提出者之間的中介,允許驗證者向區塊構建者提供他們的區塊空間。一些中繼器包括過去曾通過 Tornado Cash 協議傳遞的 ETH 的交易,而有些則排除或“審查”這些交易。MEV 中繼器因審查問題而具有爭議性。在 2022 年 8 月,Tornado Cash 被美國財政部的外國資產控制辦公室(OFAC)列入黑名單,從而使美國公民、居民和公司通過該協議接收或發送資金變得非法。自那以後,驗證者必須謹慎考慮他們用於獲取 MEV 收入的中繼器,決定是否排除此類被視為“OFAC 合規”的中繼器。鑑於美國的以太坊節點數量較高,許多位於美國的驗證者很可能希望在監管審查的安全方面選擇配合,不冒非合規的風險。而這又和抗審查的原則背道而馳。Flashbots 自己的中繼器是第一個 MEV-Boost 中繼器,並選擇審查非合規交易,這解釋了最初在以太坊上 OFAC 合規區塊產品的主導地位。隨着越來越多的中繼器可用,包括不審查的中繼器,這一趨勢已經逆轉,現在不到一半的區塊是 OFAC 合規的。可以看到 Flashbots 中繼器市佔率已經有所下降,目前為 23% 。

-

MEV Boost Relay 市場份額

Source: https://www.rated.network/relays?network=mainnet&timeWindow=30d

· 區塊產生者/驗證者是負責驗證和提議將區塊添加到 PoS 下的區塊鏈的實體。他們往往是 MEV 收益最大捕獲者。POS 下任何用戶都能質押 32 ETH 成為 Validator。目前 Lido 是最大的 Validator。Validator 只要使用 MEV-Boost 就能從多個 relayer 的提議中選取最有利可圖的區塊,並收取 priority fee,隨後衆多 Validator 中有隨機選取一名 作為 Proposer 提交最終交易(出塊)。

間接參與方包括幾乎所有產生交易的底層L1、L2,、Application 層面的項目, Application 層面又分為 DEX,Lending,LSD(MEV 活動貫穿整個 DeFi 生態,包括增加手續費,幫助清算,幫助驗證者提高執行層的 APY 等),再衍生到在特定交易場景下幫助用戶避免 MEV 的協議(包括工具提供方和受益協議)如 Unibot 等 TGbot 協議。

不同參與方的龍頭項目

-

Lido

Source: https://eigenphi.substack.com/p/30m-72-of-searchers-mev-revenue-went

MEV 對於以太坊經濟仍然很重要,佔據了所有以太坊交易的超過 15% ,並將質押者和驗證者的獎勵率提高了 25% ,而 Lido 作為下遊驗證者的最大收益方,獲取的收益在所有驗證者中佔比 31.7% , 19.86 mln(今年 1 – 2 月的兩個月數據)。以 Lido DAO 的執行層 APR 為例,主要以 MEV 收入為主,約佔 stETH 總收入的 1/3 。當鏈上交易熱度高時佔比甚至近 70% ; 因此推測,當牛市到來時,MEV 收入仍將佔到 Stake 總收入的 70% ,可以認為 MEV 賽道和 LSD 賽道的發展正相關性很高。

-

Uniswap

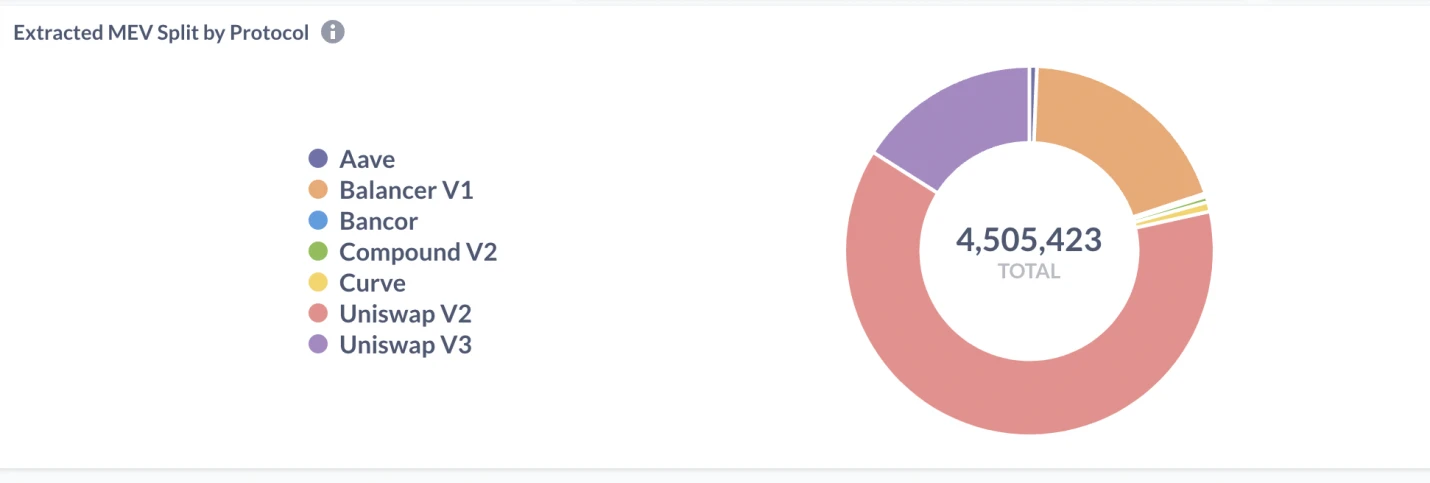

不同 DEX 協議提取 MEV 份額

Source: Dune Analytics

Uniswap 上相關的 MEV 交易獲取利潤為 252 mln。僅 2022 年間,套利機器人從涉及 Uniswap V3 流動性池的市場價格不對稱中提取了至少 8500 萬美元;三明治機器人從 Uniswap V3 流動性池的交換用戶中提取了至少 4700 萬美元;JIT 機器人從 Uniswap V3 的交換費收入中提取了 600 萬美元。

這三種類型的總提取價值已經超過了供應方收入的 25% ,即 5.4 億美元。

對於 Uniswap 的真實用戶來說,未來的 UniswapX 將 MEV 收入內置化後,可以顯著提升 swapper 的利益,UniswapX 的聚合器和 RFQ 鏈下訂單匹配的機制將對於防 MEV 來說是一個巨大的進步(雖然犧牲了去中心化)。對 MEV 跨鏈獲取來說,UniswapX 計劃推出的跨鏈技術是關鍵基建設施。

-

Unibot

當前 TG Bot 賽道總市值為不到 2 億美元,其中龍頭 Unibot 佔據了約 75% 的市場份額。

從 Telegram 8 億用戶的體量來看,Unibot 試圖通過功能整合打开一個巨額流量入口,雖然機器人功能還在早期階段,但在流量池裏做一站式交易,是一個明顯有別於大多數 DeFi 應用獲客的方法,雖然最終大部分交易還是在 Uniswap 上進行。

目前 Unibot 每日活躍用戶在 7 月的兩周內從約 400 激增至峯值時的 1700 人,客觀來看還有很大的增長空間,但這個賽道用戶群體較為特殊,通常在 meme 行情盛行時用戶熱度持續,整體市值還很小,商業邏輯是成立的,代幣有較為合理的分紅機制(40% revenue sharing to holder),增長天花板也較高。長期來看只有價格不敏感用戶才會使用 Unibot, 相比直接在 Uniswap 上交易多 5% 的稅。這類協議也存在明顯短板,由於機器人有不同的設置,但通常允許用戶創建專用錢包或連接現有錢包。在這兩種情況下,機器人都將訪問私鑰,這可能額外為用戶增加了一層風險。

估值方面

Unibot 峯值 Vol/FDV = 12 mln/182 mln= 0.06

Uniswap: Vol/FDV = 429 mln/6193 mln= 0.069

Velo: Vol/FDV 7.5 mln/100 mln= 0.075

從 Vol/FDV 指標來看,市場將 Unibot 價格推到合理估值範圍,但隨着 meme 熱度減退,Unibot 的交易量也會顯而易見得隨之減少。

除了以太坊生態,其他生態中也存在 MEV 賽道機會。並且未來更加復雜的跨鏈交易場景會顯著放大 MEV 活動。

三、 MEV 和 DEX 生態的動態平衡

MEV 交易量與總交易量之間存在正相關的關系。Eigenphi 數據顯示,交易量(不包括套利交易量)和套利交易量之間的相關系數為 0.6 ,交易量(不包括夾子交易量)和夾子交易量之間的相關系數為 0.62 。因此,總交易量越大,MEV 交易量也就越大。越來越多的 DEX 在多個鏈上增加其總鎖定價值(TVL),相同資產對的流動性池將在多個通道上形成,但其交易量和深度各不相同,也為交易和 MEV 創造了新的機會。

其他可能影響 MEV 活動的因素包括 gas 費用的高低(越低潛在獲利越高,但 searchers 仍可能為一筆較大的交易擡高整個網絡的 gas)以及市場的波動性(市場波動越高三明治套利的交易機會越多)

AMM 是大部分 MEV 被提取的地方。Uni V3出現後,引入集中流動性範圍的概念,這使得交易者可以在更小的價格範圍內進行交易,從而減少了一些價格差異,進而降低了某些 MEV 活動的盈利空間。此外,由於 Uni v3 採用了更加精細的價格設定機制,滑點通常也會較之前的版本更小,理論上減少了一些可能的 MEV 利潤機會,也有助於減少一些 MEV 活動。簡單來說由於某個價位的集中流動性變深,用戶精細化價格設定導致滑點變小,MEV 能夠套利到的利潤也出現顯著下滑。

進一步出現的防 MEV dex,則是通過以下機制達到保護普通用戶的目的:

(1)訂單公开性和可預測性-DEX 可以在訂單提交之前公开訂單的細節採用拍賣等機制,採用類似訂單簿的鏈下匹配機制以減少交易前置(front-running)攻擊的機會。通過提前公开信息,交易者可以更好地預測市場行為,從而降低了攻擊的概率。

(2)時間鎖定交易-實施時間鎖定,限制交易在特定區塊之後才能執行。這可以減少閃電貸(flash loan)等攻擊類型的影響,因為攻擊者無法在同一個區塊內執行多個交易。

(3)批量交易-DEX 可以允許交易者提交多個交易並將它們作為一個批次進行處理。這可以增加交易的隱私性,降低攻擊者分析交易的能力。

那么該如何理解這種防範 MEV 的做法對交易量的影響呢?對於防 MEV dex 來說,這部分的利益轉移給了自己的用戶,雖然夾子行為的減少或轉化為不直接產生手續費會成為交易量減少的原因,但實際上,維護一個好的交易環境對任何交易系統的可持續發展都是有利的。

MEV 對交易者、流動性提供者和礦工也有不同影響。對交易者來說,很顯然 MEV 尤其是不利 MEV 導致交易成本增加,交易者需要支付更高的交易費用,以確保他們的交易在區塊鏈中得到優先確認。這增加了交易者的成本,尤其是在高網絡擁堵時。

其次是信息不對稱,MEV 導致一些利益方利用其對交易順序的控制能力,獲取市場信息,從而獲得不公平的優勢。這使得其他交易者面臨信息不對稱的風險。

對 LP 來說,提供流動性風險增加。流動性提供者可能面臨夾擊交易風險,即他們提供的流動性可能在交易時被其他交易者利用導致損失。另外,LP 也面臨成本效益受損的問題,LP 需要考慮更高的 gas 費用和風險,以平衡他們的利潤和風險。

對礦工/驗證者來說,MEV 可能導致礦工優化他們的挖礦策略,以獲得更多的交易費用和獎勵。但這也意味着競爭加劇,礦工/驗證者之間為獲得 MEV 而競爭,導致 gas 上漲和網絡擁堵。

四、防止不利 MEV 的解決方案

從共識層、執行層、app 層、L2、MEV 工具等方面都存在一些防止不利 MEV 的解決方案。

在共識層面,以太坊的“The Scourge”階段,致力於確保可靠和公平可信的中立交易和解決 MEV 問題。在交易執行層面,點對點交易和無需 Gas 的交易可以防止不利的 MEV。點對點交易意味着交易直接在交易雙方之間進行,減少了中間人的幹預和惡意行為的可能性。無需 Gas 的交易和與 mempool 分離可以減少惡意行為者通過提高 Gas 費用來獲取優勢的機會。此外,一些創新的嘗試也為防止不利的 MEV 提供了思路。例如, EigenLayer 嘗試在部分區塊中引入 MEV-boost 和部分區塊拍賣的機制,這為模塊化的 MEV 堆棧設計提供了新的思路和方法。

在 Layer 2 層, Taiko 項目採用了一種非常不同的方法 — — 將區塊創建外包給L1,提供了一個潛在的解決方案,利用以太坊基礎層的能力來解決L2 MEV 的復雜性問題。

在 app 層,通過 Dex aggregator(事實上 Dex aggregator 在防 MEV 方面做的工作並沒有被重視,其通過在不同路由渠道下單,減少了對時點價格的滑點影響,從而防止了被不利 MEV 尋找到交易機會), backrunning service 以及鏈下匹配訂單,拍賣或批量處理訂單(批量處理訂單內部的統一定價從根本上解決了 MEV 夾擊問題。由於交易界面直接在同行之間進行匹配,因此不存在交易順序的問題)等方式最小化 MEV 對用戶的傷害。

在 MEV 工具方面,Flashbots 旨在減輕 MEV 導致的對整個生態不同參與者均產生負面影響的情況,例如鏈上擁堵。Flashbots 推出了幾個產品,Flashbots Auction(包括 Flashbots Relay), the Flashbots Protect RPC, MEV-Inspect, MEV-Explore and MEV-Boost 等。即將推出的 SUAVE 為作為不同鏈的排序層,將焦點轉向用戶偏好和優化交易路徑,根據 searcher 的搜索愿望創建最高效的路线。

五、結論

賽道重要性來看,MEV 是區塊產生的副產品,甚至可以說 MEV 的未來即加密世界的未來。強現金流的特性使 Searcher、Builder、Relayer 和 Validator 角色和圍繞這些角色做服務和優化的工具類產品依舊存在較強的收入效應。但由於真正捕獲 MEV 收入的 Searcher 和 Validator 做成協議發幣的不多,二級投資機會較少,但一些 application 層面的應用會通過切入 MEV 賽道獲取額外的 edge,工具類項目在一級市場也存在較好的投資機會,但這類工具類項目需要思考如何為自己的協議捕獲價值而不僅僅是增強原本就有盈利能力的參與者的盈利。

雖然不利 MEV 對用戶產生了一定負面影響,但 MEV 的合理運用和存在也能帶來很多積極因素,比如,套利交易者確保了各 AMM 的代幣定價的一致性、滿足穩定幣的錨定機制、確保 DeFi 貸款的順利清算、保持對區塊提議者的激勵以增加區塊鏈的安全性(通過提供更高的執行層獎勵)等。

總的來說,MEV 賽道的發展方向集中在幾個關鍵領域:跨鏈 MEV 獲取、最小化價值流失、減輕 MEV 對協議真實用戶的潛在負面影響、實現收入的民主化、推動排序器的去中心化,並確保參與者間的公平分配等。當前我們能夠觀察到,UniswapX 的跨鏈技術在實現 MEV 跨鏈獲取方面具有關鍵性的基礎設施作用。整體來看,MEV 市場的價值與未來更復雜的交易場景和市場波動有關,這將為交易者帶來更多的機會。針對 MEV 可能對協議真實用戶產生的潛在負面影響,可以通過在共識層面採用公平分配和隱私保護方式,以及在協議層面實施鏈下訂單匹配和減少時點價格滑點等機制來緩解。此外,MEV 參與方堆棧化和去中心化也是以太坊路线圖中至關重要的組成部分,將有助於構建更穩健、安全的 MEV 生態系統。

在實現 MEV 收益的民主化方面,仍然存在許多值得深入探索的領域。對於防 MEV 的去夾攻擊(MEV)DEX 而言,一部分最初由搜索者獲得的收益被轉移到了其交易用戶身上。雖然防 MEV 設計可能減少或改變夾攻行為,從而可能導致不利 MEV 所帶來的交易量減少,但對於任何交易系統的可持續發展而言,維護良好的交易環境至關重要。這樣積極的 MEV 收益逐漸有助於整個鏈上交易生態系統的健康發展。

一個公平的市場競爭環境為創新提供了孕育的土壤,而更為高效的利益分配機制和去中心化架構則是實現這一目標的基石。搜索者和區塊構建技術本身是中立的,它們對整個交易環境的影響取決於人們如何運用它們。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

動區週報》比特幣上漲乏力、聯準會1月不降息機率高、微策略擬增發股票加倉BTC..

本週(12/22-12/28)重要大事速覽 比特幣動態 :Bitwise 示警 BTC 恐迎「 痛...

Roam上线Discovery Ecosystem合作平臺,首批官宣20個項目,共同推動Web3應用大規模落地

12 月 25 日,DePIN 項目 Roam 正式上线了 Roam Discovery Ecos...

雙節期間市場疲軟,明年Q1或迎來上漲行情 | Frontier Lab 加密市場周報

市場概覽 市場整體概況: 本周加密市場在聖誕節假期影響下呈現下跌趨勢,市場情緒指數雖從 7% 微升...

獨家專訪》幣安區域市場總負責人Vishal Sacheendran:幣安不會成為銀行、臺灣監管有好的開始

全 球最大加密貨幣交易所 幣安 全球區域市場總負責人 Vishal Sacheendran 於臺北...

星球日報

文章數量

7762粉絲數

0