從做市基金出發,Solv V3引領鏈上資產走向多元化新紀元

盡管市場處於熊市之中,行業中仍存在諸如做市、LSD 等真實收益來源,然而多數散戶的財富不但沒有增值反而承受了損失。

以做市為例,作為 DeFi 最早的真實收益來源之一,早期的做市策略和操作方式都很簡單,即便伴隨着行情上升出現一定的無常損失,但總體收益仍然非常可觀。而如今,以 Uniswap 為代表的老牌 DEX 已經經過了幾次迭代, GMX 一類新興協議作為行業最高收益來源之一也為 LP 提供了更靈活的功能和策略空間,DeFi 參與需要配合更多靈活高效的策略,同時具備一定的風控管理能力。普通散戶在 DeFi 市場中的生存空間越來越小,想要獲得更高的收益越來越難。

另一方面,加密市場並不缺少可以帶來增值收益的實體,專業的 DeFi 做市團隊就是在這樣的行業趨勢下出現的,他們利用專業的量化交易工具制定交易策略輔之以嚴密的風險管理,賺取着可觀收益,而散戶卻只有眼紅的份。散戶想從中分一杯羹就要撬動專業團隊的智慧,問題的關鍵是專業團隊的策略和散戶的資金如何連接與匹配。專業策略團隊難以建立信任自證清白、也無從創造金融工具拓展融資渠道,信任問題和金融工具的缺失導致專業策略很難擴大規模。

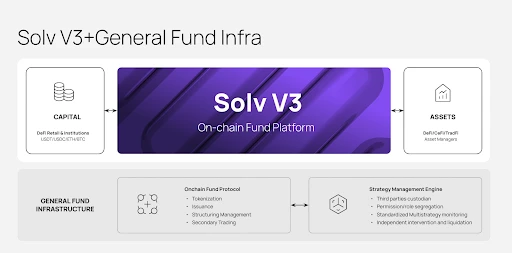

Solv Protocol 自 2020 年 8 月創立以來,一直致力於降低鏈上金融工具的創造與使用門檻,相繼推出了行業首個 1.5 級市場流動性解決方案 Vesting Voucher,以及第一個鏈上債券市場,實現了超過 1 億美金的債券發行與交易。2023 年 3 月正式推出的 Solv V 3 定位鏈上基金平臺,實現了鏈上基金發行、交易與清結算的全流程標准。Solv V 3 背後是一個通用的基金基礎設施,由兩個關鍵模塊組成:

1)鏈上基金協議,支持基金創造、發行與交易;

2)多環節鏈上風控體系,從資產篩選、資金權限、清算等多環節保護資金安全。

7 月 31 日,Solv V 3 正式推出首個靈活申贖的开放式基金—— Blockin GMX Delta Neutral Pool ,不僅具備更長的存續期,更支持投資人更加靈活地進行申購或贖回。8 月 1 日,Solv Protocol 宣布完成 600 萬美元融資,日本銀行巨頭野村證券投資部門 Laser Digital 、大華銀行、 Matrix Partners 等機構投資,在此之前 Solv 也已獲得 Binance Labs、 Blockchain Capital 等機構的背書。

Solv V 3 :一站式鏈上基金發行與 投資

Solv V 3 是一個面向行業的去中心化基礎設施,為創建、發行、管理和結算鏈上資金提供統一、安全和透明驅動的平臺,支持資金需求與供給雙方通過鏈上基金的發行與購买,實現高效的資金融通。

下面,我們將通過 Solv 推出的兩個做市商策略基金 iZUMi 202301 以及 Blockin GMX Delta Neutral Pool,來展現 Solv V 3 強大之處。

(1)iZUMi 202301 封閉式基金

iZUMi 202301 是多鏈一站式流動性提供商 iZUMi Finance 在 Solv V 3 平臺發行的一個封閉式基金,通過募資為 iZiSwap 提供流動性。

為了滿足不同投資者的收益期待和風險偏好,該基金將投資份額設計為了兩個部分——Senior Tranche(優先基金)和 Junior Tranche(劣後基金)。前者優先獲得收益,但僅能獲得 7% 的固定收益;後者為追求更高風險、更高收益的投資者而設計,優先承擔風險,但可以根據份額分配除 7% 以外的收益部分。實際結算時, 購买 Junior Tranche 的高風險用戶獲得了高達 31.6% 的超高收益率。

基金經理得以在 Solv V 3 高效創建分層基金得益於 Solv 團隊原創的 ERC-3525 標准,它具備靈活拆分的特性,專為高級金融資產而設計,可支持多種復雜的基金結構。除分層基金外,Solv 也支持提供 First Loss Capital 等其他安全墊的模式,為投資者提供更加多樣化的資產選擇。

在「 202301 」完成後,iZUMi Finance 又相繼在 Solv V 3 發行了多個主打 zkSync Era 網絡做市的基金產品,募集到價值 2200 萬美金的 ETH、stETH、USDC、USDT 等,獲得了 Unicode Digital、NextGen Digital Venture、 Bella Protocol 、Incuba Alpha 等基金和個人投資者的支持。毫無例外,所有基金產品全都按時全額贖回,顯示出良好的信用記錄。

(2)Blockin GMX Delta Neutral Pool 开放式基金

GMX 是今年加密市場最熱門的項目之一。作為 Arbitrum 上最大的去中心化衍生品平臺,GMX 也是產生真實收益的代表性項目,成為 DeFi 炙手可熱的收益來源之一。用戶可以通過提供流動性鑄造 GLP,從而獲得收益:一部分來自於 GMX 日常活動產生的交易費用和協議獎勵,另一部分來自交易對手的損益。

不過,由於 GLP 背後錨定了 BTC、ETH、穩定幣等一攬子資產,因此持有者還需要承擔 BTC 和 ETH 價格波動帶來的無償損失風險。不僅如此,當交易者不斷獲利時,GLP 也可能在極端單邊市場中遭受損失。DeFiLlama GLP 儀表盤顯示,收益率最高可達 54.42% ,最低可達 5.43% ,波動率極大。

專業的做市商團隊 Blockin Capital 於今年 1 月在 Solv 上發行了一只名為 GMX Delta Neutral Fund 的封閉式基金,該基金不僅在 GMX 上提供流動性,同時實時監測 Trader 倉位及 GLP 成分幣種變化,並在 Binance 通過永續合約對衝對應敞口,將 GLP 轉變成為了一個低風險、高收益的穩定幣礦池。實盤數據顯示,該策略僅在 USDC 脫鉤期間有小幅 1.1% 的回撤, 實現了 20.02% 的年化收益。

7 月 31 日,Blockin Capital 再次基於 Solv V 3 發行了第一只开放式基金—— Blockin GMX Delta Neutral Pool ,採用與此前的 GMX 做市基金採取相同的交易策略,同時允許隨時申購和贖回。

為了降低市場風險,Solv 還推動 Blockin Capital 一同為該支开放式基金設立了極為嚴格的暫停和清算機制。每當贖回淨值低於 30 日平均淨值數 3% 時,該基金都會強制暫停,將所有基金全部換回 USDC 投資幣種,並由 Solv、Blockin Capital、風險管理人等共同發起社區投票,決定基金的重啓或清算。風險管理人在資金共管過程中僅有暫停權限,將實時地對基金淨值進行監控,並及時地發起幹預或暫停。

Solv V 3 為加密市場持續帶來更豐富的收益來源

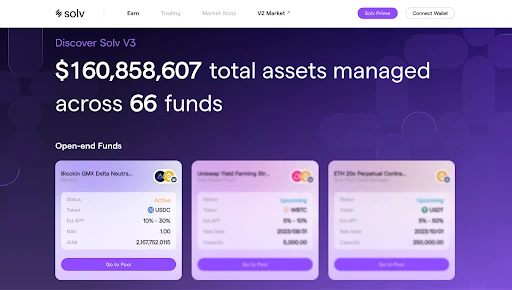

根據官方數據,V 3 上线以來已完成 1 億 5000 萬美金的基金發售,目前在以太坊、BNB Chain、Arbitrum 上,Solv V 3 已吸引超過 10 個基金經理,發行了 40 多支基金。

但做市商策略基金僅是 Solv V 3 資產類別中的一個重要部分,Solv 還將發揮其在資產篩選、資產創造等方面的優勢,持續為市場帶來更豐富的收益來源。

得益於 ERC-3525 強大的資產表達能力,Solv V 3 使基金經理可以高度定制化自己的基金產品。就像定制 NFT 一樣,他們可以通過可視化的方式,定制基金的認購規則、收費結構以及由智能合約管理的收益策略。主要體現在三個方面:

-

豐富的底層資產:在 DeFi 方向上,在 DEX、衍生品市場、流動性質押、NFTFi 上構建更豐富的管理策略,提供多元化的收益來源;在 CeFi 方向上,將陸續推出量化基金、套利策略基金以及 CeFi 做市基金;在 TradFi 方向上,封裝更多真實世界資產,匹配相應的收益策略,為加密市場持續帶來充足而穩定的收益來源。

-

豐富的收益策略:Solv V 3 支持主動管理、收益增強、Copy Trading、結構化等多種基金管理策略。

-

豐富的產品結構:Solv 也支持分層基金和 First Loss Capital 保護基金等多種產品結構,服務不同風險偏好的投資者,也為投資者建立更強的信心。

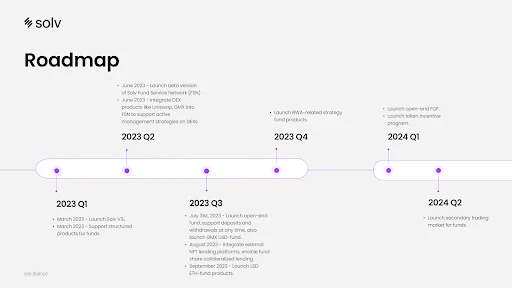

本月初,Solv 也宣布將於 8 月內集成 Pine Protocol 等 NFT 抵押借貸平臺,並將於明年第一季度推出基金份額的二級交易市場,解鎖更多 DeFi 樂高玩法,提供更多的流動性解決方案及收益機會。

Solv V 3 帶來更成熟的風險管理機制

在為市場創造優質資產品類的同時,Solv 也建立了一套完善的鏈上風控機制。

一方面,它基於智能合約實現了資金共管和權限分層。無論採用 DeFi 或 CeFi 策略,各支基金在 Solv 平臺上募得的資金均會通過 Solv V 3 智能合約轉入指定的 MPC 解決方案,並根據角色授予相應的權利,實現資金轉移權、清算權和操作權的充分隔離,消除了單點故障,確保資金專款專用。全程鏈上監控,一旦發現基金創建者違背基金策略,擅自挪用資產,Solv 會立即凍結資金避免更大損失;對於投資者來說,也可以通過 UI 頁面實時監控資金使用情況以及基金收益,盈虧自動化可視化,真正做到流程透明、鏈上可追溯。

另一方面,它也實現了高效響應的清算機制。Solv 組織可信機構網絡為每支基金設置合理的清算线,選舉並委任專業的 Risk Manager 負責維護資金安全,以應對可能存在的極端情況。Risk Manager 將實時監控倉位及保證金,發出風險警報並提供風險報告,並在清算事件發生時,以有序方式關閉倉位並進行合理結算。以 GMX 开放式基金為例,投資者預期獲得 10% -30% 的收益率的同時,享有 30 日平均回撤 3% 即暫停的保護機制。

Solv V 3 構建了一個高度協作的去中心化機構網絡,為基金提供可靠的服務與風險管理,也為鏈上投資奠定了可信的基礎。

結語

Solv Protocol 的創始人 Ryan Chow 在接受採訪時也表示:“基金市場是 DeFi 世界最具價值捕獲能力的幾個方向之一。隨着 RWA、LSD 等新敘事的發展,DeFi 資產也必然會迎來更多元化的爆發。Solv V 3 已經具備了相對成熟的基礎設施,處於市場領先地位。我們也將持續通過去中心化基金平臺橋接優質的資產和行業流動性,為 DeFi 的下一階段大規模採用做好准備。”

Solv 在官方文檔中介紹,$SOLV 代幣的最大部分將用於進行社區激勵,參與开放式基金購买和持有的用戶也有機會獲得空投激勵。

在更詳細的 Roadmap 中,Solv 表示於今年 8 月集成 NFT 抵押借貸平臺,在 LSD 協議上推出 ETH 基准策略基金。今年第四季度,Solv 將推出 RWA(真實世界資產)相關策略基金。2024 年一季度,推出开放式母基金及代幣獎勵;2024 年第二季度,推出基金份額二級交易市場。

Solv V 3 的出現,降低了加密基金創建、投資門檻,讓擁有收益創造能力的人可以快速創建基金獲取現金流,也讓更多普通加密玩家和增量投資者可以接觸到更多優質基金收益產品,放心地提供流動性。 期待 Solv 為加密市場創造更多全新資產品類,帶動更多增量資產入場,推動加密市場發展邁上新的臺階。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

HashWhale BTC礦業周報 | 宏觀消息衝擊下比特幣市場波動,挖礦難度創歷史新高(4.05-4.11)

1、比特幣市場 在 2025 年 4 月 5 日至 4 月 11 日期間,比特幣具體走勢如下: 4...

8500 萬美元豪賭餐飲 Web3:Blackbird 如何用區塊鏈重構萬億級忠誠度市場

日前,Web3 餐廳忠誠度與支付平臺 Blackbird 宣布,在 B 輪融資中順利籌集 5000...

星球日報

文章數量

8913粉絲數

0

評論