对比四种DeFi协议,哪些具有最好的商业模式?

DeFi垂直行业有不同的市场动态。哪些是最难生存的?

作者:Ben Giove

来源:Bankless

在牛市带来的流动性激增期间,TVL是投资者衡量协议成功与否及其使用情况的首选指标。

如今,流动性正在枯竭,投资者的注意力已经转移到基本的收入和盈利能力指标上。

基本面一直很重要。它们只是被牛市遮蔽了,但并没有消除。

重要的是要记住,DeFi协议是初创公司。即使是最老的DeFi协议也只有几年的历史,而许多协议才诞生几个月。

现在要求立即盈利是不现实的。

然而,区块链的可审计性和透明度给了我们更好地了解这些协议和评估盈利路径的独特能力。

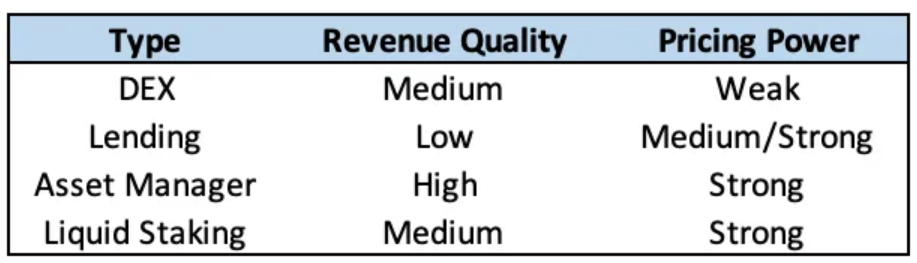

人们喜欢把DeFi比作单块巨石——但它不是。每种类型的DeFi协议各自运营着不同的业务,由于它们的竞争优势,它们的收入质量和定价能力各不相同。

在一个成熟的市场中,比如TradFi或Web2,你会期望,与那些质量较低、收入较低的项目相比,收入质量较高、定价能力较强的项目会以更高的估值交易。

哪些DeFi协议具有最好的商业模式?

为了找到答案,本文深入研究了四种不同类型协议的商业模式:去中心化交易所(现货和永续)、借贷市场(超额抵押和非足额抵押)、资产管理协议和流动质押协议。

去中心化交易所

- 描述:是指运营现货或永续期货交易所的协议

- 示例:Uniswap, Curve, Balancer, GMX, dYdX, Perpetual Protocol

- 如何创收:现货和永续期货交易所都从交易费用中获得收入。费用在协议和DEX的流动性提供者之间分配,但各交易所的分配不同,前者通常选择将部分(或全部)份额分配给代币持有者。

收入质量:中等

DEX的收入属于中等质量。

DEX的收入很难预测,因为交易量与市场活动相关。尽管交易所在任何波动时期都会有相当大的交易量,无论是上行期还是下行期,但从长期来看,交易活动往往在牛市时增加,在熊市时减少。

DEX的收入可能是高利润,也可能是低利润,这取决于交易所。

这是由于不同的DEX为了获得市场份额而选择激励流动性的程度不同。

例如,dYdX在过去的一年里的释放了5.391亿美元的代币,经营亏损2.268亿美元,利润率为-73%。

然而,Perpetual Protocol等其他交易所已经成功保持盈利,因为该DEX只释放了590万美元的代币,以64.6%的利润率获得了1090万美元的利润。

从长远来看,节俭或积极的增长是否会带来回报,还有待观察。

定价能力:低/中等

现货交易所和衍生品DEX的定价能力不同。

长期来看,现货DEX很容易受到费用压缩的影响,因为它们不进行风险管理,很容易分叉,而且对于那些寻求在掉期中获得最佳执行的交易员来说,转换成本很低。

尽管由于个别交易所的品牌认知度和用户群体的信任,一些流动性和交易量可能忠于它们,但现货DEX仍然容易受到我们在中心化交易所中看到的价格战的影响。这方面的初步迹象已经开始出现,Uniswap已经为某些交易对(主要是稳定币稳定币)增加了1bps的费用级别。

与现货DEX相比,提供杠杆交易(如永续合约)的DEX更不容易受到这些定价压力的影响。原因之一是,这些交易所要求它们的DAO和核心团队积极治理和维护交易所,以管理风险,因为这些利益相关者负责新市场的上市和保证金比例等参数的设置。

此外,提供合成杠杆、只需可靠的喂价就能上市新市场的DEX可以通过支持新的资产,从而更容易与其他竞争对手区分开来。

借贷

- 描述:是指促进超额抵押或担非足额抵押借贷的协议

- 示例:Aave, Compound, Euler Finance, Maple Finance, TrueFi

- 如何创收:超额抵押借贷市场通过从支付给贷款人的利息中抽成来产生收入。非足额抵押借贷市场通过收取发起费用来创收,有的也从支付给贷款人的利息中抽成。

收入质量:低

借贷平台的收入质量不高。

超额抵押借贷市场的利息收入和非足额抵押借贷市场的利息收入都是不可预测的。这是因为它和交易费用一样,取决于市场状况。

借贷需求与价格走势呈正相关,因为杠杆需求在价格上涨时增加,在价格下跌时减少。

非足额抵押借贷协议的发起费用也是不可预测的,因为对非足额抵押借贷的需求也是基于相同的因素。

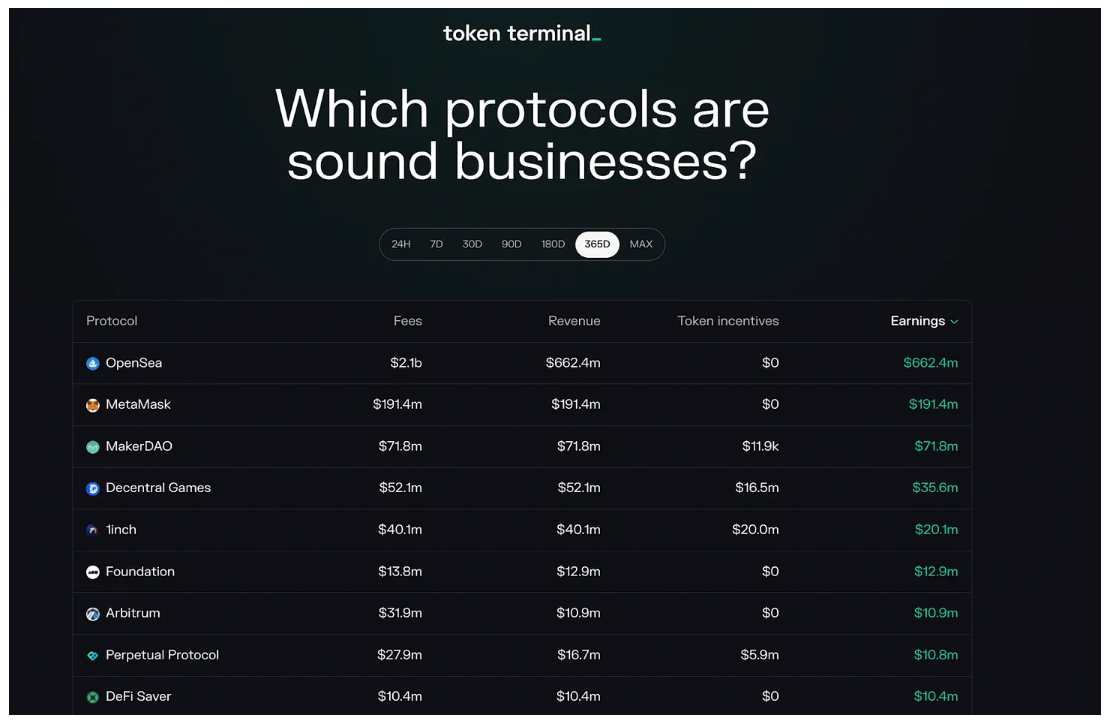

来源:Token Terminal

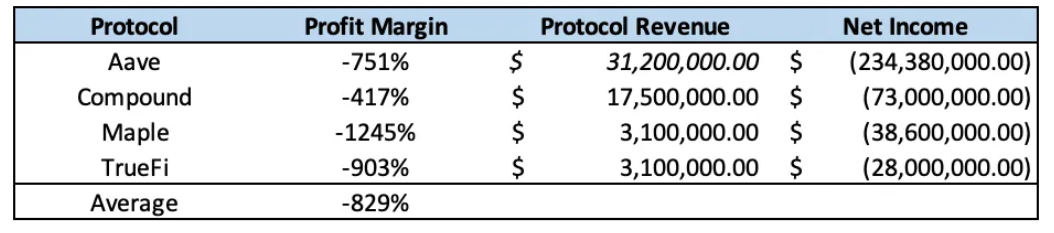

此外,与其他DeFi协议相比,借贷协议的利润率非常低,因为他们不得不积极释放代币,以吸引流动性和获得市场份额,借贷市场的平均TTM(截至最近的连续12个月)利润率为-829%。

定价能力:中等/强

超额抵押或担非足额抵押借贷平台有不同程度的定价能力。

超额抵押借贷市场应该能够保留一定程度的定价能力,因为这些协议受益于强大的品牌认知度和用户信任,因为它们的治理DAO需要进行大量的风险管理,以确保其正常运行。

这为挑战者创造了进入壁垒,尽管事实证明,受到高度激励的分叉能够吸引数十亿的TVL,但由于上述原因,这种流动性长期来看并不具有粘性。

然而,非足额抵押借贷市场具有更强的定价能力,因为它们专注于合规和机构客户(对冲基金、风投公司和做市商),从而受益于竞争对手更高的进入门槛。此外,由于他们为这些实体提供了高价值和差异化的服务,因此在可预见的未来,这些协议应该能够继续收取发起费用,同时免受费用压缩的影响。

资产管理

- 描述:是指运营收益生成库以及创建和维护结构化产品的协议

- 示例: Yearn Finance, Badger DAO, Index Coop, Galleon DAO

- 如何创收:资产管理协议的收入来自基于AUM的管理费、业绩费和/或结构性产品的铸造和赎回费。

收入质量:高

资产管理协议的收入是高质量的。

这是因为资产管理协议的收入比许多其他协议更可预测,这是由于基于AUM的管理费具有经常性,或按预定间隔产生的收入。

由于其稳定性,这种形式的收入被传统投资者视为黄金标准。然而,应该指出的是,业绩和铸造/赎回费用是难以预测的,就像交易和利息收入一样,这些收入流很大程度上取决于市场状况。

资产管理协议受益于极高的利润率。

这些协议通常不需要发行大量的代币激励,因为收益金库和结构化产品本质上都产生自己的收益。

定价能力:强

资产管理协议拥有强大的定价能力。

由于管理着相当数量的风险,资产管理协议可能不会受到价格压缩的影响。尽管创造收益的策略可以被复制,但用户已表现出一种倾向,即将资金存放在对安全有强烈承诺的资产管理协议,即使它们提供的回报较低,费用结构也比其竞争对手更激进。

此外,考虑到许多个别结构性产品之间存在高度差异,该行业可能需要一些时间才能形成单一的、标准化的费用结构,从而有助于进一步保护资产管理协议的定价能力。

流动质押

- 描述:是指发行流动质押衍生品(LSD)的协议

- 示例:Lido, Rocket Pool, StakeWise

- 如何创收:流动质押协议通过从验证者获得的全部质押奖励中抽取佣金来赚取收入。质押奖励由发行、交易费用和MEV组成。

收入质量:中等

流动质押协议的收入是中等质量的。

LSD发行方的收入多少是可以预测的,因为区块发行与质押参与率挂钩,而参与率会随着时间的推移而缓慢变化。然而,来自交易费用和MEV的收入难以预测,因为它与市场状况和波动性高度相关。

LSD发行方还可以以ETH(或其他L1的原生资产)赚取费用。这意味着,随着这些资产长期升值(希望如此),以美元计算,它们的收益价值将大幅增加。

尽管迄今为止,像Lido这样的流动质押协议不得不在代币释放方面投入大量资金以激励流动性,但随着网络效应的产生(下文将详细介绍),它们很可能在长期内获得非常丰厚的利润。

定价能力:强

流动质押协议具有强大的定价能力。

这些协议受益于其LSD的深度流动性和集成带来的强大网络效应。这种网络效应增加了用户之间的转换成本,因为大额质押者将不太愿意在流动性和实用性较差的LSD供应商那里持有和质押。

流动质押协议还受益于竞争对手的高进入壁垒,由于正确管理这些协议所需的技术复杂性,以及由于基础存款的非流动性导致质押队列和提款延迟,这些协议不容易分叉。

这些竞争优势意味着,在可预见的未来,流动质押协议应该能够保持其当前的采用率。

结语

正如我们所看到的,并非所有的DeFi协议都是相同的。

每种协议都有自己独特的商业模式,具有不同程度的收入质量和定价能力。

在我的评估中,一个有趣的发现是资产管理商业模式的优势,因为它们既有高质量的收入,又有强大的定价能力。

尽管像那些由Yearn运营的收益生成金库已经获得了相当程度的吸引力,但采用这种商业模式的协议还没有看到与交易所、借贷协议或LSD发行商相同程度的成功,因为YFI是唯一一个市值排名前15的资产管理代币。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

coincaso

文章数量

3530粉丝数

0