分析美聯儲周四會議的有趣細節,將帶來哪些市場影響?

作者:Alf

來源:推特

這是一次非常有趣的美聯儲會議。

一如既往,細節決定成敗。讓我們來看看一些最有趣的細節和市場影響。

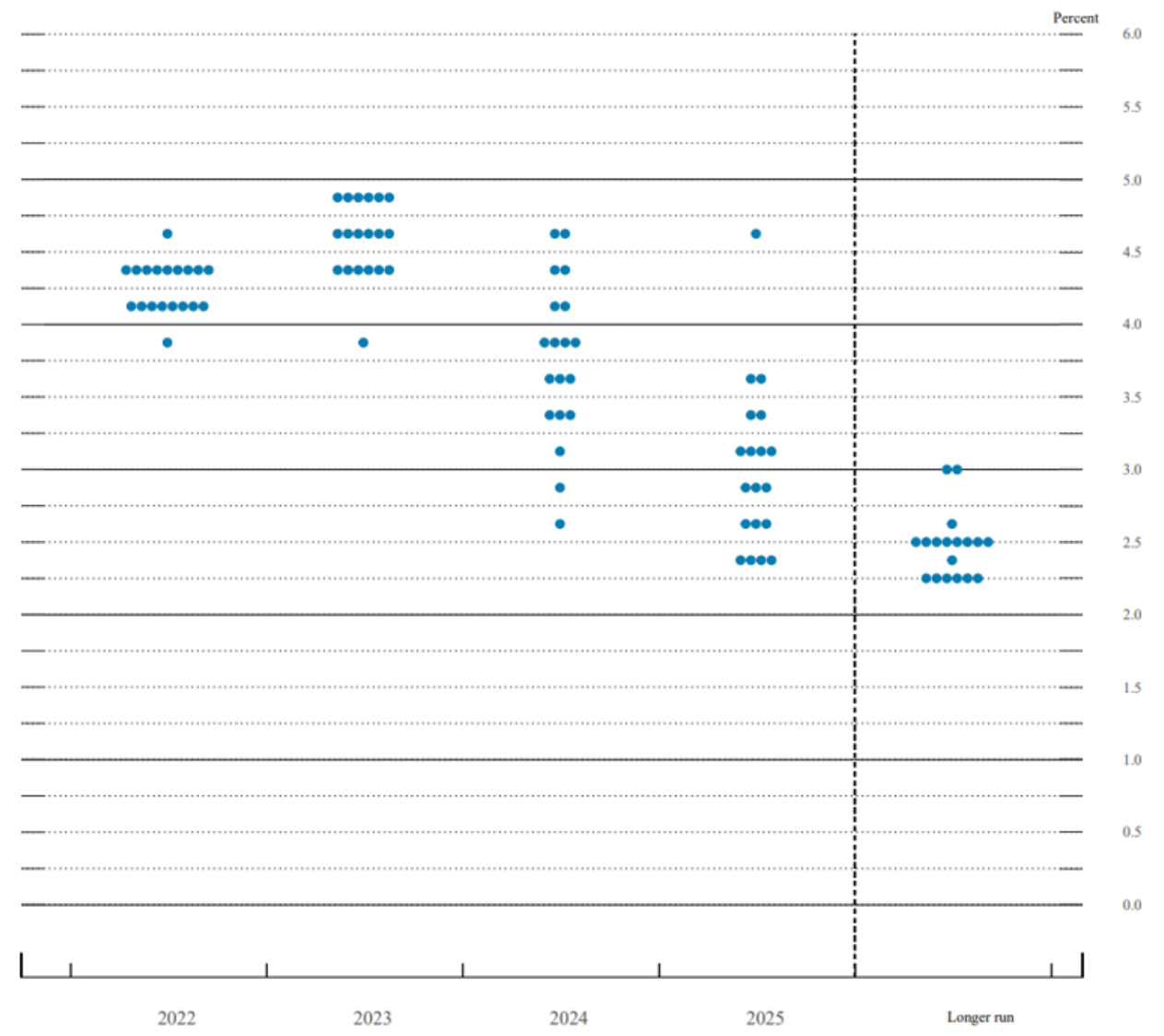

“相信我,我們的緊縮政策將足以使通貨膨脹率降至2%。這就足夠了。”這就是傑羅姆·鮑威爾(Jerome Powell)結束新聞發布會時說的話,這個強大的信息反映在更新的點陣圖中。

從圖中可以發現一些有趣的點。聯邦公开市場委員會(FOMC)19位成員中的12位預計,到2023年12月,聯邦基金利率將介於4.50 - 5.00%之間。

點陣圖的預測能力很差,但它在這裏的信號效果很明顯——我們准備在很長一段時間內保持非常緊縮的狀態。

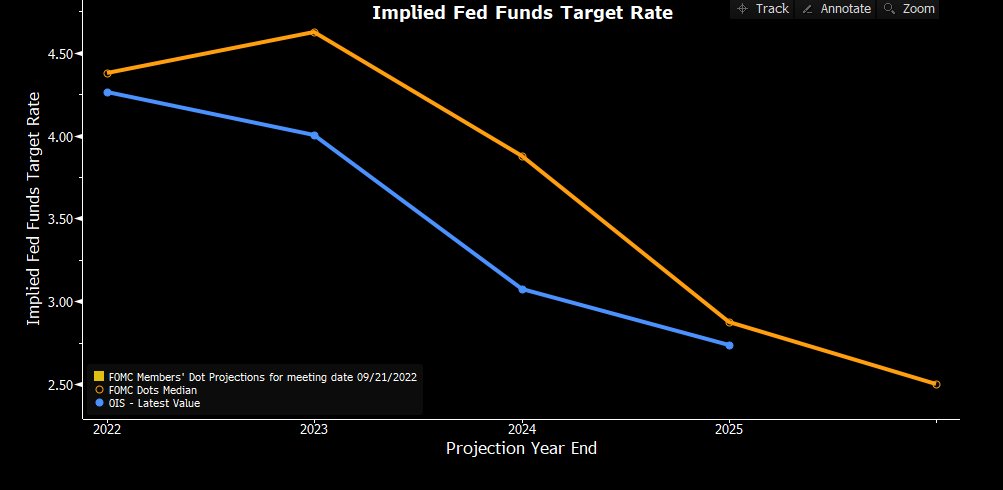

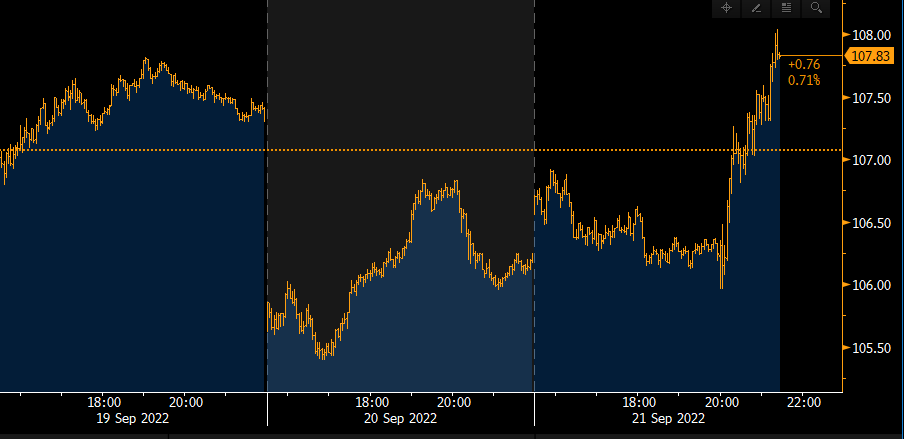

市場(藍色)是否會接受如此激進的點陣圖(橙色)?似乎不太會。

隔夜指數掉期(OIS)市場定價在4.6%的類似終端利率,但真的很難相信美聯儲能在兩年內將利率保持在4%以上。

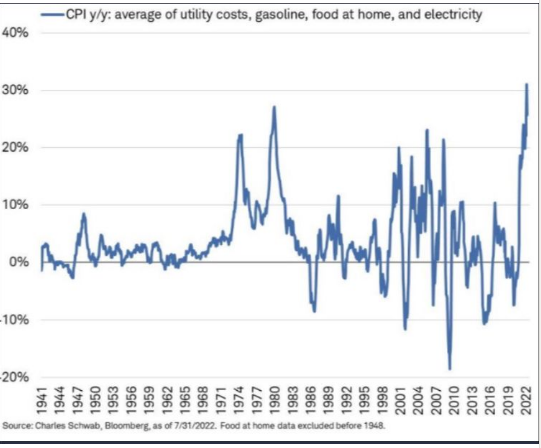

鮑威爾經常提到70年代末的情況:在對抗通貨膨脹的同時過早放松貨幣政策可能會產生不良後果。

核心PCE物價指數幾乎不會直线下降,更不用說暫停緊縮了。

鮑威爾提到的“必需品”中的通貨膨脹也與此相關,如果它持續存在,低收入者將利用供不應求的勞動力市場,要求進一步提高工資。

在消費支出方面,低收入者是一個重要群體。

總而言之,這是對傑克遜霍爾會議上講話的重申:美聯儲將繼續堅持下去,直到任務完成,他們明白,要降低通脹,痛苦是必要的。

但是,如果不能將CPI降下來,未來將付出更多代價。

在討論市場影響之前,我發現有趣的是,鮑威爾完全不考慮出售美聯儲資產負債表裏的住房抵押貸款支持證券(MBS)。

這可能導致一個概率低、影響大的事件:它將“幫助”美聯儲進一步削弱房地產市場,但也可能在市場上引發意外。

說到市場,我們先來看看債券。

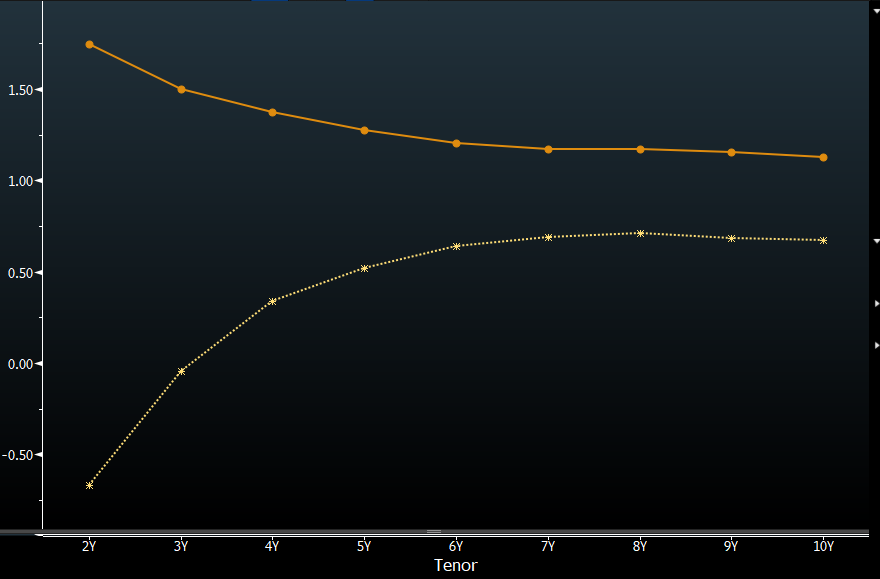

實際收益率基本沒有變化,但鮑威爾會很高興地注意到,今天的整個實際收益率曲线(橙色)遠高於0%——緊縮的情況將持續更長時間。

3個月前(黃色)不是這樣的。

較高的實際收益率對風險資產來說未必是阻力。

但如果實際增長也在放緩,它們就會匯聚為一條线——正是現在正在發生的情況。

美聯儲越收緊政策,對未來經濟增長造成的長期損害就越大。

最簡潔的意思就是,收益率曲线的斜率再一次急劇變平。

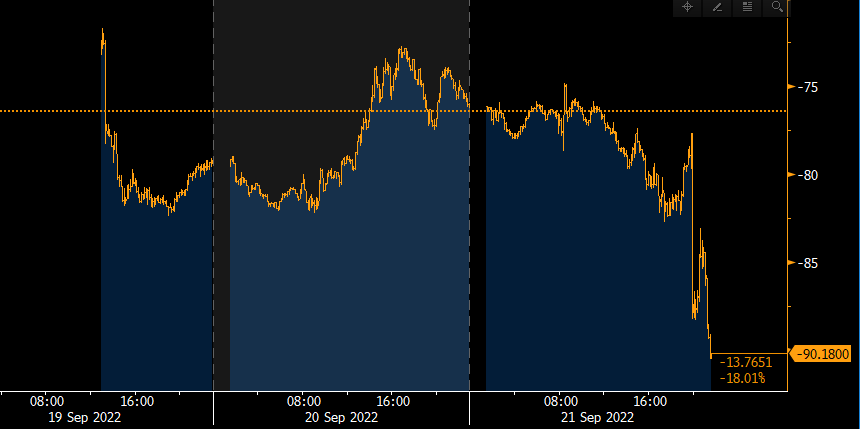

美國2s10s OIS曲线在負90個基點的水平上交易,美聯儲走得越遠,它就倒掛得越厲害。

我們正處於一個非常有趣的節點,對於長期債券來說,現在額外的前端緊縮可能會導致長端收益率下降(?!),正如我們今天所看到的。

比起前端利率水平,對長期名義增長的損害可能成為30年期債券的一個更相關的驅動力。

就風險資產而言,情況相當簡單:如果它們上漲,金融環境就會放松,而美聯儲不喜歡這樣。

此外,簡單地繪制5y5y實際利率(橙色)與標准普爾500指數(藍色)的對比圖,你看到那個缺口了嗎?

即使不下調收益或假設更大的風險溢價,風險資產的長期風險回報率似乎也不是很好。

我認為的基本情況是標准普爾500指數將重新測試2022年的低點。

那么,貴金屬呢?

當囤積形式的美元現金名義上支付4%以上和可能是正的實際利率時,替代貨幣和無息形式的貨幣往往會被降級:對黃金不利。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

億萬富豪投資加密貨幣原因:比黃金更易分割、購物、進行國際轉移!

隨着全球經濟局勢愈發動盪,加密貨幣市場再次成為投資者關注的焦點。其中,比特幣(Bitcoin)憑藉...

24H熱門幣種與要聞 |“大寫ELIZA”發布Litepaper和全新代幣經濟模型;索尼L2網絡Soneium宣布主網上线(1月15日)

1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: BTC:+ 2.12%...

coincaso

文章數量

3513粉絲數

0