第一部分:了解以Uniswap為首的第一代自動做市商(AMM)

原文:https://joecontent.substack.com/p/part-1-a-brief-overview-of-1st-generation

這個系列由 3 部分組成,我們將介紹第一代 AMM、第二代 AMM,並最終得出了我們對現代 AMM 應該是什么樣子的想法。

Vitalik 在一篇文章中首次描述了自動做市商(AMM)成為 DeFi 的催化劑。 Uniswap 是其中最著名的,但還有其他很多AMM。 我們將在本文中介紹它們。

Uniswap

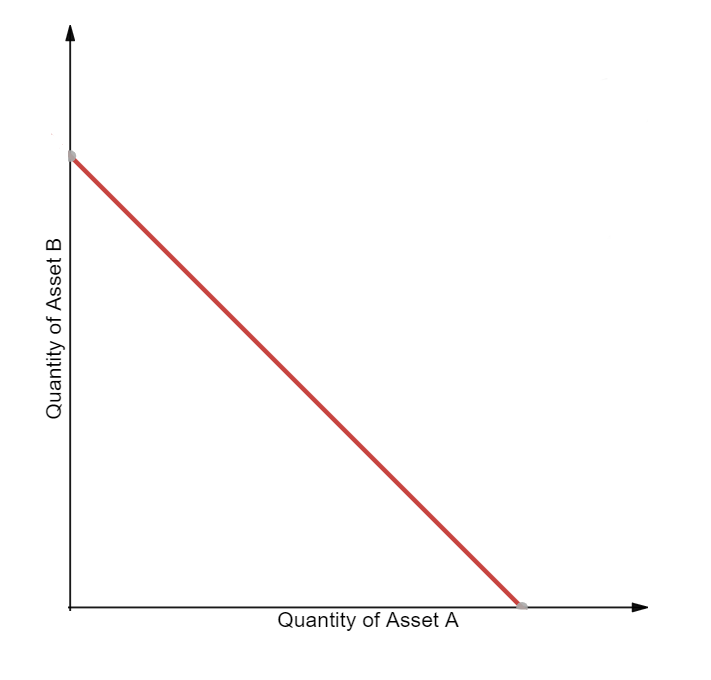

Uniswap 的基礎是常數乘積公式,x * y = k,其中 x 是資產 X 的數量,y 是資產 Y 的數量,k 是一個常數。因此,每個池僅包含兩個資產 X 和 Y,並且該公式確保兩者的比率相等。

該圖表顯示了恆定乘積公式的圖形,其中 x 是 X 的數量,y 是池中 Y 的數量,曲线上點的斜率是現貨價格。

這最好用一個例子來解釋。

假設 AVAX 為 100 美元,一個 AVAX/USDC 池由 20 個 AVAX 和 2000 個 USDC 組成。因為 20 AVAX 相當於 2000 USDC,所以資產價值的比例是 1:1。如果我們讓資產 X 為 AVAX,資產 Y 為 USDC,那么使用常數乘積公式,我們得到 k = 20 * 2000 = 40000。

這個數字在兌換期間保持不變,只有在增加更多流動性時才會改變。

現在假設 Alice 想要交換 5 個 AVAX。她會得到多少USDC作為回報?

重新計算 y 的公式,我們得到 y = k/x。所以兌換後池中的 USDC 數量為 y = 40000 / (20+5) = 1600 USDC。所以 Alice 用 5 個 AVAX 收到了 400 USDC。

該池現在包括 25 AVAX 和 1600 USDC。AVAX 的現貨價格現在從 100 USDC 變為 1600/25 = 64 USDC。

該交易的價格影響為 (64-100) / 100 = -36%。

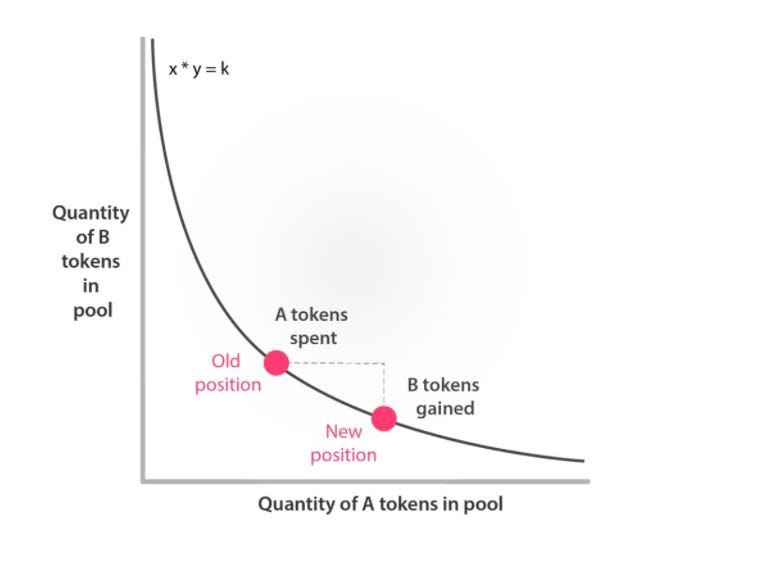

這可能是一種不斷下跌的產品對做市商價格的影響。因為曲线是凸的,當你沿着曲线移動時,斜率會不斷變化。

以下圖為例。想象在舊位置和新位置各有一個斜率。曲线上的一個微小變化會產生截然不同的斜率,其差異就是價格影響。

所有這一切的補救措施是確保流動性足夠深以吸收價格影響。

然而,這種模式有一個巨大的好處。如果你再次檢查該圖,你會注意到曲线永遠不會與 x 或 y 軸相交。這意味着永遠不會出現 x 或 y 的儲備從池中耗盡的情況。通過提供這種情況,你可以為整個價格區間(即[0,∞])提供流動性,並且始終擁有兩種資產來執行交易。

這種特性使得提供流動性變得極其容易,基本上刺激了DeFi革命,因為現在每個人都可以成為做市商,而在過去,做市商是大型金融機構的專利。

Balancer

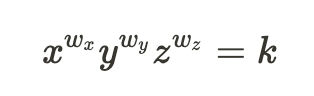

如果我們可以讓每個池包含超過 2 個資產怎么辦?這是 Balancer 的基礎,它採用常數乘積公式,但將其推廣到最多 8 個資產。

除此之外,Balancer 池還允許自定義比率。例如,你可以將其自定義為 80:20,而不是兩個資產池中的 50:50。你想要更多地加權資產的原因有幾個:

- 你更看好某種資產,並希望它在你的投資組合中佔據更多的份額。

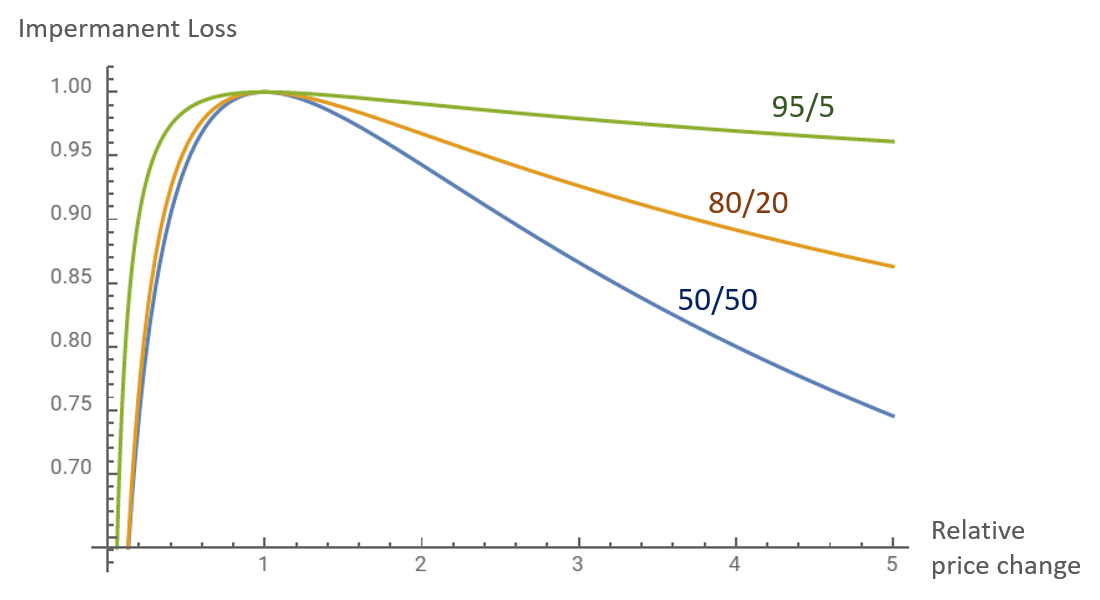

- 代幣的權重越高,它所經歷的無常損失就越少。

該圖描述了不平衡池如何降低權重更大的代幣的 IL。但這是以池內交易的更大價格影響為代價的,因為一方的流動性較少。

可以將Balancer 池視為自動重新平衡投資組合,其作用類似於任何人都可以創建的去中心化指數基金,並且費用由流動性提供者而不是中介基金經理支付。

Curve

Uniswap 和 Balancer 都使用常數乘積作為基礎不變量,但缺點之一是價格影響。輸入常數和公式。這是為 Curve 提供動力並解決高價格影響問題的潛在不變量。

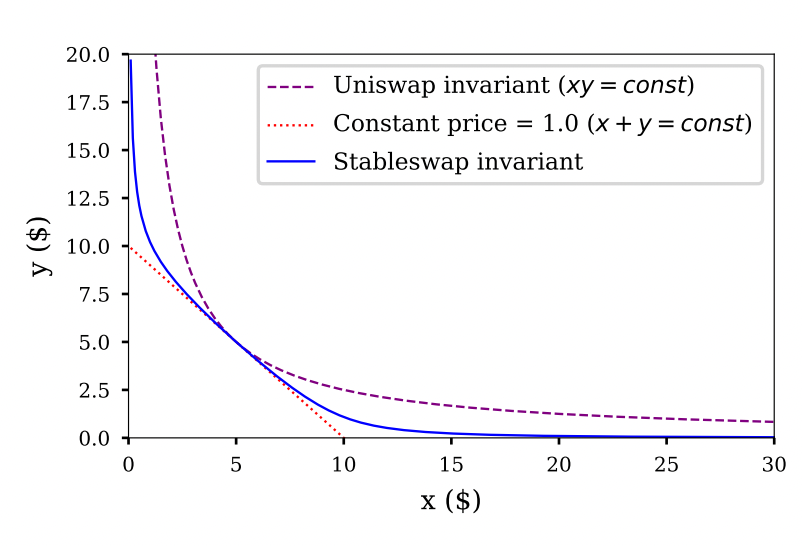

常數和公式為 x + y = k,圖形如下所示:

請記住,價格是直线上這一點的斜率。。在此圖中,斜率始終相同;即價格是恆定的,這意味着零價格影響交易。聽起來很棒吧?有一個警告。這條线在x軸和y軸上都有截距,這意味着你將看到池中某個資產耗盡的場景。

想象一下 USDC/USDT 的固定總和池為 1 美元。如果 USDC/USDT 的價格在另一個交易所上漲到 1.1,那么套利者將立即將你池中的所有 USDC 都挖走,以便他們可以在另一個交易所出售以獲取利潤。

因此,Curve 使用了常數和公式的修改版本,它是常數和和常數乘積的組合。實際的方程式很復雜,所以我將向你展示我的模擬版本,它可以被總結為:

A * (x + y) + xy = k

A 是放大系數,取決於儲備比率。如果池變得非常不平衡,則 A 隨後會減小,從而最小化 (x + y) 項。這允許池的行為就像一個恆定的產品做市商。

相反,如果資金池非常平衡,則 A 隨後會很高,這會使 (x + y) 項最大化,從而使資金池表現得像一個恆和做市商。

結果是下面的藍线,它在中間是平坦的,因為資產同樣平衡且凸出,因為池在一項資產中變得很重:

Bancor

Bancor 於 2017 年作為第一家 AMM 推出。 它的主要賣點是它提供 100% 的無常損失保護。

這是一個熱議的話題。 沒有人喜歡無常損失,但有沒有可能徹底解決呢?

盡管市場上有可能的解決方案,但似乎仍然有人不得不接受無常損失。 Bancor 模型的主要缺點是 BNT 持有者必須承受損失。

總結

我們涵蓋了成為 DeFi 基石的協議。 大多數使用常數乘積公式,Curve除外,它使用常數和的修改版本。 恆定產品的好處是提供流動性變得容易,盡管它確實需要具有深度流動性以更好地執行價格。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

融資周報 | 公开融資事件14起;Movement Labs接近完成1億美元的B輪融資,預計估值達30億美元

本期看點 據 PANews 不完全統計,上周(1.6-1.12)全球區塊鏈有14起投融資事件,資金...

coincaso

文章數量

3509粉絲數

0