將投資策略化繁為簡 Exotic Markets想成為“加密私人銀行”

在當前這個低利率時代裏,投資者們紛紛湧向加密貨幣領域尋找尋求更高的投資回報機會。 舉個例子,相信很多人對兩年前的 DeFi 熱潮記憶猶新,用戶為了得到治理代幣的獎勵而在“流動性挖礦”中被動地提供流動性,盡管這些策略可以提供較高的回報率,但代幣激勵終究會結束,因此大部分策略都是不可持續的。

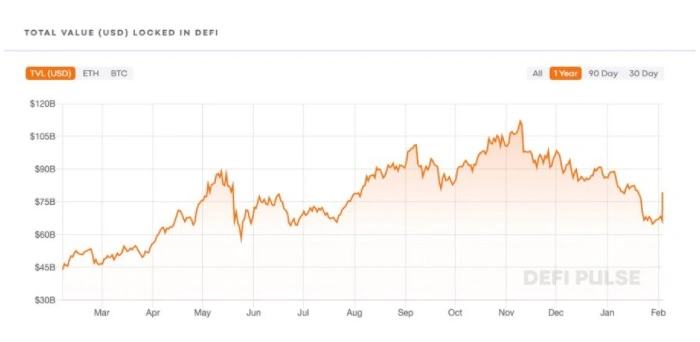

如下圖所示,從 2020 年中期到 2021 年中期,DeFi 協議總鎖倉量(TVL)成倍增長,一度超過 1000億美元,但此後便停滯不前了。

長期來看,投資者需要尋找其它策略來提高回報率。

幸運的是,隨着 DeFi 行業的發展,許多協議現在已經可以通過衍生品、期權和掉期等傳統金融工具來管理風險並且獲得收益。值得一提的是,像 Ribbon 和 Curve 這樣能夠提供“實在”收益的 DEFi 協議在鎖倉量方面一直保持着穩健的增長。

以 Ribbon Finance 為例,該協議結合了期權、期貨和固定收益,在 DeFi 領域為用戶提供加密結構化產品,這種產品可以改善投資組合的風險/回報狀況,並且允許用戶將他們的資產存入智能合約並自動執行特定的期權策略。

Theta Vault 是 Ribbon Finance 提供的一種標准結構性產品,該產品專注於資產收益率的提升,允許用戶將 ETH 和 WBTC存入 Vault(金庫),最高可以提供 30% 的年收益率(取決於期權定價)。為了實現年化收益目標,通過兌現看漲期權(Covered Call)和收取溢價費用,Ribbon Finance 可以每周賺取收益。毫無疑問,這是一種可持續的商業模式,Ribbon Finance 利用實體經濟獲得回報,而不僅僅依賴於治理代幣激勵。

實際上,我們通常把這種結構性產品被稱為“Exotic”,當然還可以從战略、風險狀況和成熟度等方面進行更多維度的定制。過去,這一領域基本被傳統私人銀行統治,但現在——Exotic Markets 橫空出世了。

Exotic Markets 的背景

Exotic Markets 是一個基於 Solana 區塊鏈的 DeFi 平臺,旨在提供市場上最靈活的結構性產品,該協議為更多底層代幣提供多種不同投資策略,繼而讓用戶可以獲得更多形式的回報,並為投資者創造以穩定幣而非治理代幣計價的收益機會。

2022 年 1 月, Exotic Markets 完成了首輪500萬美元的私募融資,聯合領投方為 Multicoin 和 Ascensive Assets ,參投方包括了 Alameda Research、Animoca Brands、Morningstar Ventures 和 Solana Capital等一些知名投資者。據 Exotic Markets 聯合創始人 Joffrey Dalet 透露,他們會利用一部分融資資金开展做市業務。

結構性產品一覽

結構性產品(Structured Products)通常包括與利息掛鉤的資產以及一個或多個衍生品,作為投資性產品,結構性產品可以與任何一種基礎資產或是一攬子證券掛鉤以完成高度定制化的風險/回報目標。對於散戶投資者而言,結構性產品提供了輕松獲得衍生品的機會,因為它可以將各種策略打包到一種投資工具中。

簡單來說,你可以把結構性產品可以看作是“兩大部分”的結合體:

債券組件

衍生策略

債券組件

根據結構化產品的投資目標,“債券”產生的利息將用於購买“衍生策略”:提供資金擔保,或是提高非保本性產品的回報率(收益提升),而結構性產品的一大特點就是其基礎成分可以是任何資產,獲得的收益可以與多種加密資產相關聯。

衍生品

在構建結構性產品時,“衍生品策略”至關重要,因為在大多數情況下,“衍生品策略”決定了最終的投資回報水平。實際上,衍生品的選擇將取決於以下五個因素:

產品的預期風險水平(有無資本保護);

期望的投資期限;

尋求的回報類型;

風險敞口;

市場狀況。

不管是簡單還是復雜的策略,目前基於衍生品的最常見投資形式就是期權。所以,結構性產品算是一種量身定制的解決方案,它可以根據不同的市場條件進行調整,從而設定不同的風險。

通常情況下,投資者會使用期權和衍生品來進行風險管理,然而由於低利率時代的开啓,投資者們已經开始使用結構性產品來提高回報率了,因為他們意識到使用此類策略可以提高投資組合的長期回報率。

典型示例

Call-overwriting 是一種賣出看漲合約策略,可能也是目前投資者使用得最多的策略——在該策略下,投資者賣出當前資產的看漲期權,而看漲期權的執行價格通常高於資產的當前價格,我們通常所說的組合頭寸指的就是看漲期權。

例如,對於持有 SOL (Solana區塊鏈的原生代幣)的投資者來說,看漲期權頭寸可以限制他們的上行風險敞口,以此換取賣出看漲期權來獲得溢價。這種策略可以:

降低風險,因為賣出看漲期權的溢價可以抵消因 SOL 價格下跌而造成的損失;

產生額外收益,因為如果資產價格上漲或是保持不變,那么期權的溢價也會帶來額外收益。

由於可以產生額外收益,因此許多機構投資者都在使用Call-overwriting策略,甚至於許多公共養老基金(如 4900 億美元的加州教師退休金)都已將Call-overwriting策略納入到自己的投資組合中。

Exotic Markets 的工作機制

在傳統金融行業中,結構性產品通常是由私人銀行內部的理財專家來打造並提供給客戶。不過,盡管結構性產品相較於傳統金融產品更具優勢,但也存在一些缺點,比如:

支付給金融專家的傭金可能過高,而且這種產品通常只提供給高淨值客戶,

存在着不透明性,所有的收益通常要等到產品完全成熟後才能拿到,

由於產品具有高度的定制性,因此流動性會較為缺乏,投資者若想轉手該產品通常只能打包虧本轉售給銀行,

在銀行無法償還本金的情況下(例如在全球金融危機期間),可能存在着交易對手風險。

然而,DeFi 領域裏的結構性產品卻有別於傳統結構性產品,因為利用智能合約可以消除傳統投資銀行帶來的一系列問題。通過在SOLANA公鏈上創建加密原生結構性產品,Exotic Markets 能夠幫助投資者實現可觀的投資回報率。

從一开始,Exotic Markets就以高度的靈活性作為自己的目標。這意味着,只要相關資產具有可靠的定價預言機,用戶幾乎可以從任何一種基礎資產的敞口中受益。不僅如此,得益於和Serum DEX 進行了整合,用戶還將有機會在二級市場上回收頭寸。

目前,Exotic Markets 提供了兩種類型的產品:Vaults 和 Single Products。

Vaults 與資產池進行交互,並執行自動策略,以復制某些收益。目前,結構性產品中最常見的Vault管理形式就是備兌看漲期權(covered call)。Exotic Markets 將在這一領域進行創新,並通過提供新的標的資產(如 SRM、RAY 和 MNGO)以及新的策略來提高回報率。

不管是什么類型的Vault,Exotic Markets 都會從 Solana 上的其他期權協議(例如 PsyOptions)中獲取期權流動性,為其期權找到最優惠的價格,然後代表用戶購买或是出售期權,並將其“打包”在智能合約中。

Single Products允許結構性產品的买賣雙方在公开透明的平臺上自由互動,在約定的認購期內,投資者可以選擇多頭頭寸或是空頭頭寸,收益率則會根據供需情況自動平衡,而這恰恰就是Exotic Markets解決方案的靈活性所在。此外,活躍的二級市場將能夠提供流動性,允許投資者在期滿前就退出。

正如我們所看到的那樣,結構性產品之所以能吸引人,一大特點就是能夠將各種可能性和結果進行組合,定制到一個策略中。當然,結構性產品在本質上是非常復雜的,外行投資者並不容易理解。Exotic Markets 協議可以幫助缺乏信心的投資者選擇適合他們的產品。不僅如此,平臺上的“機器人顧問”還會根據投資期限、風險狀況和市場觀點來指導投資者完成產品的選擇。

通證經濟模式

EXO 是 Exotic Market 平臺上的原生代幣,EXO 最終扮演的角色與 Solana 鏈上同質化代幣SPL、以及以太坊上的 ERC20 代幣類似。目前, EXO 的最大供應量為 1000 萬枚,該代幣的主要功能包括:

質押

費用減免

DAO 治理

預計EXO 上架幾個月後,Exotic Market 將採用 DAO 治理形式,這樣就能通過社區來做出平臺上的關鍵性決策了,比如新產品發布等。基於 DAO 治理模式,Exotic Market 社區可以通過投票來決定哪些產品將被添加到平臺中。

結論

通過簡單的一站式解決方案,Exotic Markets 可以幫助個人投資者接觸到復雜的衍生品投資策略。如果你的錢包中還放着各種闲置代幣,Exotic Markets 平臺可以有效提升回報率。

本文來自 Medium,原文作者:Ascensive Assets

譯者 | Moni

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Virtuals Protocol 生態狂飆》基礎設施幣 G.A.M.E 一週跳漲157%,官方解釋其重要性

過 去 24 小時,加密貨幣市場呈現出不同尋常的走勢:比特幣獨自下跌,而其他山寨幣普遍上漲,似乎預...

MEXC 官方網站新增 17 種支持語言:深耕新興市場,加速全球化佈局

全 球領先的加密貨幣交易平臺 MEXC 今(24)日宣布官方網站新增 17 種支持語言,包括荷蘭語...

日本 DMM Bitcoin 被盜真相:北韓駭客社交攻擊竊取 4502 枚比特幣手法揭祕

日 本持牌加密貨幣交易所 DMM Bitcoin 在今年 5 月 遭到 駭客攻擊,導致 4,502...

本週五「史上最大規模」140億美元比特幣期權到期,小心市場劇烈波動

從 歷史高點到近一月低谷,比特幣在過去一週經歷了過山車行情。 就在不到一週前,比特幣價格衝破 10...

解讀 Messari 加密行業 2025 年展望:比特幣明年會更好,Meme 火熱仍將延續

撰文:Messari 翻譯:深潮 TechFlow 導讀 又是一年末,到了總結與展望的時候。 作為...

Odaily星球日報

文章數量

191粉絲數

0