加密货币投资者在 3 月加息前对冲风险

分析公司 Glassnode 看到几个迹象表明,随着美联储 3 月加息的结果不确定,投资者正准备迎接一场风暴。

Glassnode 的链上数据分析显示,比特币投资者正在对冲风险,以防止美联储在 3 月份加息。

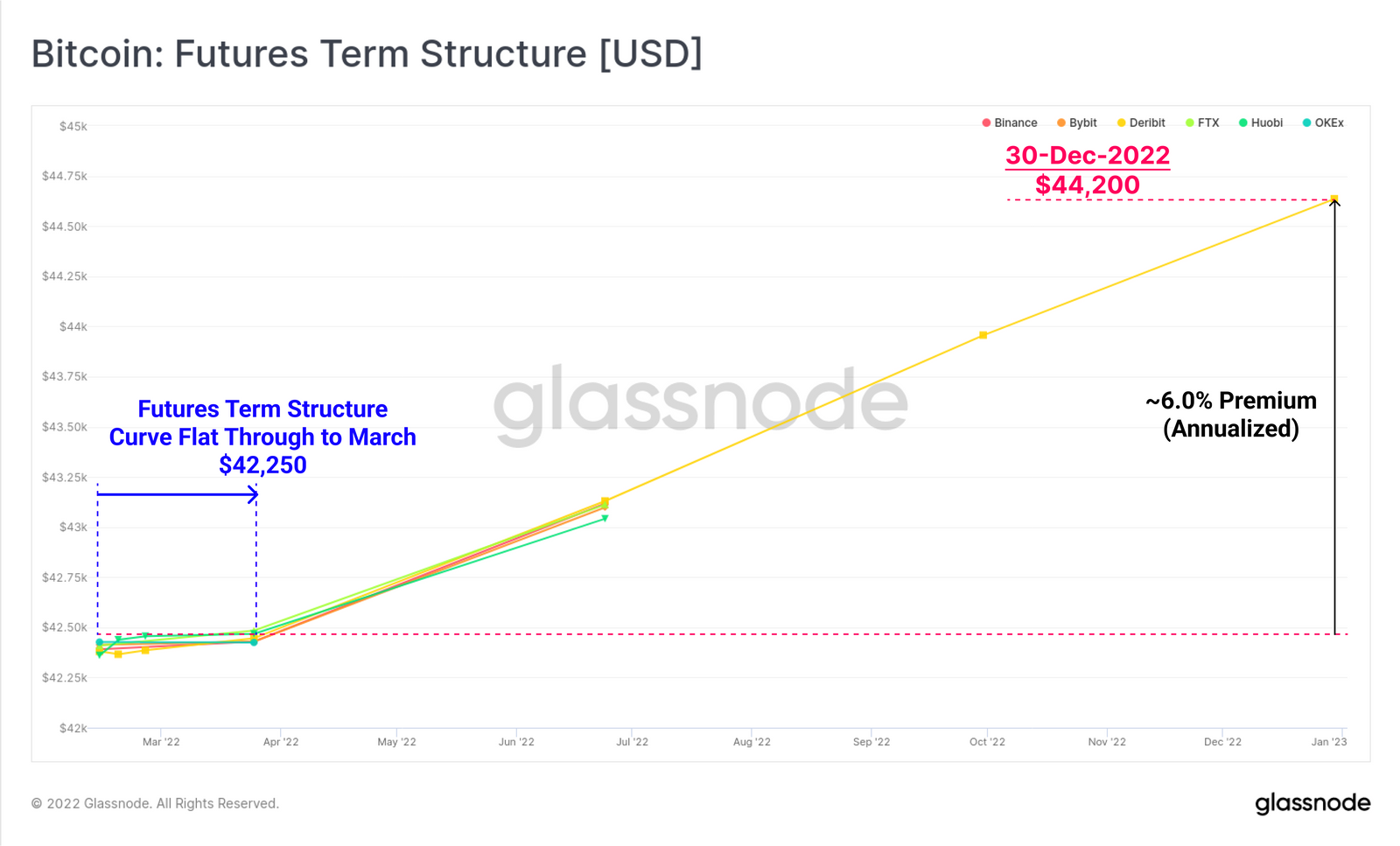

Glassnode 从 2 月 14 日发布的《The Week On-Chain》 时事通讯表明,目前比特币(BTC) 最重要的趋势是截至 3 月的期货期限结构持平。这主要是由于“投资者不确定美元走强对经济的更广泛影响。”

根据 Cointelegraph 撰稿人 Michaël van de Poppe 的说法,加息已经在现货市场消化,但其长期影响尚不清楚。因此,Glassnode观察到,投资者正在采取措施保护自己免受潜在的较低下行风险的影响。

“投资者似乎正在去杠杆化并利用衍生品市场来对冲风险,购买下行保护,并密切关注美联储预计在 3 月加息的情况。”

虽然数据清楚地显示了期货期限结构曲线上的客观平坦区域,但它更微妙地表明,投资者预计到 2022 年底不会出现显着的看涨突破。期货的年化溢价目前仅为 6%。

年化溢价是一个人为期货合约风险支付的高于一美元的价值。较高的溢价表明较高的风险偏好。

Glassnode 的链上数据分析显示,比特币投资者正在对冲风险,以防止美联储在 3 月份加息。

投资者信心不足的更多证据是,通过自愿平仓来实现的缓慢但稳定的去杠杆化。这种去风险化导致 Glassnode 认为期货未平仓合约总额从加密货币总市值的 2% 下降到 1.76%。这一趋势暗示着人们“倾向于保护、保守的杠杆,并对即将到来的乌云采取谨慎的态度”。

Fundstrat 管理合伙人Tom Lee也认为,债券等传统投资将面临艰难时期。2月14日,他告诉CNBC,由于利率逆转,“未来10年,你肯定会因持有债券而亏损……这几乎是142万亿美元中的60万亿美元。”

然而,Lee 指出,这 60 万亿美元可能会流向加密货币,投资者可以继续获得与债券收益率相当甚至超过债券收益率的收益。他说:

“我认为更有可能的是来自股票的大量投机资本......这些资本真的会溯源至退出债市,并最终流入加密货币。”

交易所流出继续

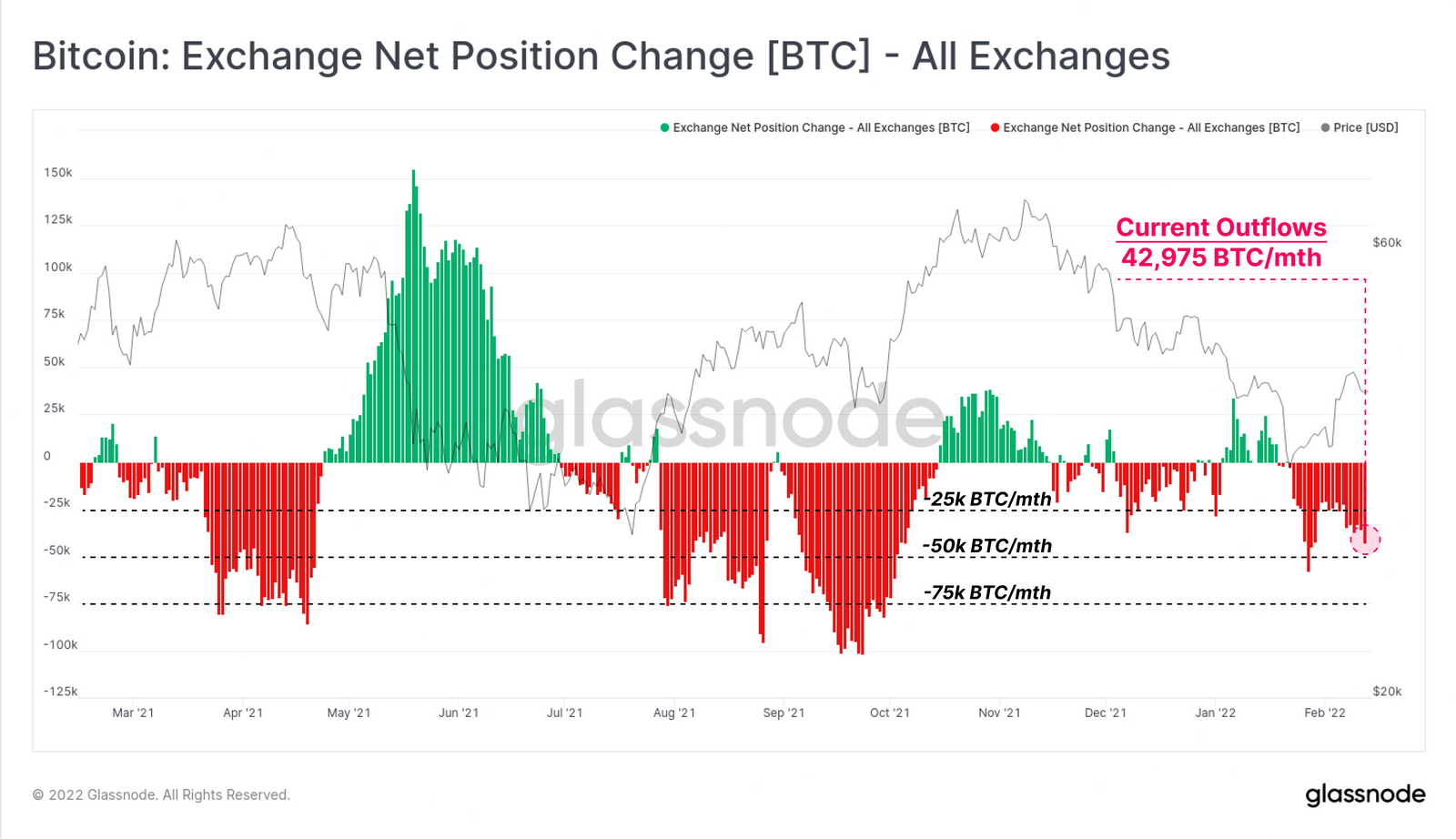

尽管市场参与者在美联储加息之前明显降低了风险,但交易所的比特币流出量仍然大大超过流入量。过去三周,净流出量达到每月 42,900 BTC。这是自去年 10 月以来的最高流出。去年11月,比特币价格创下了6.9万美元的历史新高。

比特币的长期持有者(那些将他们的比特币休眠了至少156天的人)通过持有约1334万个比特币来保持对流通供应的稳定控制。自2021年10月的高点以来,长期持有者仅减少了175,000 比特币,显示出对近期 33,000 美元低点的支持和对更多比特币的需求。

根据 Cointelegraph 的数据,比特币目前在过去 24 小时内上涨了 4.19%,交易价格为 43,552 美元。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

coincaso

文章数量

3530粉丝数

0