DeFi:过去、现在和未来

DeFi 领域显然正处于一个有趣的时间点。

一方面,DeFi 代币在当前市场间冷却期损失了高达 95% 的价值,NFT 和元宇宙成为焦点,DeFi 2.0 失去了最初的势头。还有很多漏洞利用、监管不确定性、前所未有的个人崇拜和一些可疑的雇佣。

另一方面,既有的成熟 DeFi 协议一直在支撑大量的日常活动。DeFi 在 L2 (第二层网络) 刚刚开始。多链 DeFi 和其他链上的 DeFi 也正在经历一个快速增长阶段。

综上所言,最糟糕的时期是否已经过去?我们是否正处于 DeFi 复兴的边缘?你将在本文中找到这个问题和更多问题的答案。

过去

自 2021 年初以来,市场对 DeFi 并不友好。

尽管在 DeFi 协议上有惊人的创新和不断增长的 TVL (锁仓总价值),但 DeFi 代币的价格并没有反映出这一点。

即便当 DeFi 代币的价值和整体市场一起增值,但在大多数情况下,它们的表现仍然低于 ETH。

人们的注意力集中在其他事情上:NFT,模因币 (Meme coins)、元宇宙、替代性 L1 链 等等。

DeFi 2.0 带来了一点希望,但最终导致市场过度繁荣和痛苦的价格调整。

以太坊 L2 扩展并没有像大多数人预期的那样迅速到来,这为其他 L1 链创造了巨大的机会。由于易于部署到其他兼容 EVM 的 L1 链,许多知名的 DeFi 协议 (比如 Uniswap 和 Aave) 的分叉版本被部署到这些 L1 链上。

Olympus 可能是所有 DeFi 协议中被分叉得最多的一个,在所有可能的 EVM 兼容链上推动似乎永不休止的庞氏游戏。

前所未有的个人崇拜也无济于事。也许,在这个以匿名的方式编写的代码就能够处理价值数十亿美元的交易的加密领域,我们不应该太关注个人,而应该关注真正重要的东西:代码和社区。

历史一次又一次地证明,对一个人的崇拜可以如同其迅速升温一样迅速消散。

在 DeFi 中也有很多关于品德的讨论。是否应该允许一个被判犯有诈骗罪的罪犯在其他人不知情的情况下匿名构建一个协议?

这个问题可能不像我们想象的那么容易回答。对一些人来说,尤其是那些来自传统金融业的人来说,这是不可接受的。而对其他人来说,成为生态系统的良好贡献者才是重要的,他们认为应该允许人们“洗心革面”。

有一件事是明确的,任何致力于 DeFi 协议的人都不应该能够仅凭一己之力就获得人们的钱财——不管是谁。

DeFi 领域在攻击和漏洞方面也不是很好。Poly Network、Compound、Cream Finance、Badger 等 DeFi 协议都遭遇了攻击。

Rug Pulls 也没有放缓,数以百计 DeFi 协议分叉版本被创建出来的唯一目的就是盗走用户的资金。

仅 Wormhole (跨链协议) 的漏洞就造成了 3.26 亿美元的损失,幸运的是,Solana 生态系统最大参与者之一的 Jump Crypto (投资公司) 弥补了这一损失。

从 2021 年初开始,因黑客攻击和漏洞利用而损失的总金额约为 20 亿美元。

也有几次非常惊险。

DeFi 的研究人员和白人黑客 Sam Sun 在 Sushiswap 协议上发现的一个漏洞可能会导致高达 3.5 亿美元的巨大损失。向 Sam Sun 致敬,他以专业和及时的方式披露了该漏洞。

围绕 DeFi 和加密货币的不明确监管是另一个广泛讨论的话题,它给用户、投资者和创始人带来了很多不确定性。

包括禁止和解除加密货币禁令的国家,试图将 DeFi 纳入正在投票表决的现有金融规则的严厉法律,等等。

尽管监管的不确定性还没有完全消失,但上文提到的其他事情可以被认为是过去的遗留物,肯定值得我们从中学习。

现在,让我们讨论一下 DeFi 的当前状态。

现在

根据 DeFi Llama 的数据,DeFi 中锁仓的总价值约为 2150 亿美元。这比 2021 年底的 2550 亿美元略有下降,但仍然很高。

就去中心化交易所 (DEX) 而言,月交易量约为 500 - 600 亿美元。这比 2021 年底的 1000 多亿美元有所下降。

尽管 DeFi AMMs (自动化做市商) 领域有一些新成员,但 Uniswap 的市场份额仍然很高,约占总交易量的 75%。

在 DeFi 借贷方面,在撰写本文时,Aave 协议横跨 7 个不同区块链网络的流动性徘徊在 200 亿美元左右。这比 2021 年底的 310 亿美元有所下降,网络数量也减少了。

尽管从表面上看,DeFi 似乎已经停滞了一段时间。事实上,这与事实相去甚远。

一些主要的 DeFi 指标,比如所有 DeFi 协议中的锁仓总价值 (TVL) 或者去中心化交易所 (DEX) 的交易量,并不能向我们展示整体情况,因为它们总是与当前市场状况相关。

我们必须更仔细地审视 DeFi 内部,以了解正在被构建的东西,以及它对未来的影响。

L2 (第二层网络) 扩展性方案显然是一个重大的发展,可以通过降低成本和提高交易速度来显著增加 DeFi 的采用。

Optimism 和 Arbitrum 正在改进它们的代码,使它们的使用成本越来越低。

Polygon 已经拥有许多扩展性解决方案,包括 ZK Rollup 技术,比如 Hermez、Nightfall 和 Maiden。

在成功扩展了像 dYdX、DeversiFi 和 Immutable X 这样的单用途协议之后,StarkWare 正在开发一种更通用的 ZK Rollup 网络,称为 StarkNet。

与此同时,其他 L1 链也没有放慢脚步。

Avalanche、Fantom、Solana、Terra 等其他 L1 链上的 DeFi 也正在经历一个快速增长的阶段。

尽管目前,这些替代性 L1 链上的 DeFi 协议,特别是 EVM 兼容链上的 DeFi 协议,大多是最初在以太坊上构建的 DeFi 协议的分叉版本,但也有很多新的东西正在被尝试和构建。

尽管最初面临一些批评,但我们可以看到多链理论正在发挥作用,并取得成果。

在寻找 DeFi 收益的过程中,用户热衷于将他们的资产桥接到其他链中。

这一切看起来都很令人兴奋,但我们需要记住,跨链桥本身就是有问题的。由不同共识机制保护的两条不同链之间的交易无法简单地作为一个原子操作执行,所以资产跨链要么需要信任更中心化的「桥」,要么需要依赖中继网络,而不是依赖于我们正在实现桥接的这两条链的共识。

将资产桥接至 L2 网络 (比如 Optimistic Rollups 或者 ZK Rollups) 要更安全一点,因为大多数 L2 网络都有逃生机制,允许在出现问题时直接从以太坊 L1 提取资金。

专注于多链的项目,比如 Cosmos 和 Polkadot,也可能是有趣的解决方案,因为在这类网络中,桥接交易通常由 1 个共识机制保护,但这并不能解决在两个不同的 L1 链之间跨链的问题。

当涉及到 DeFi 2.0 时,尽管市场遭遇过度繁荣,但这种范式转变的某些机制 (主要围绕激励流动性) 可能会盛行。

像 Tokemak 这样的 DeFi 协议维持着超过 10 亿美元的 TVL,并为整个 DeFi 生态系统引入了新的有用的功能。

其他的 DeFi 2.0 协议,比如 Olympus,是否能够再次发光和找回它们最初的力量,还有待观察。

目前,Olympus 协议代币 OHM 的市值基本上受到其底层协议控制的金库价值的支撑,因此在一定程度上,该协议在最坏的情况下在按照预期运行。

其他更成熟的 DeFi 协议也没有止步于它们的成绩。

Aave 最近推出了其协议的 V3 版,该版本引入了更好的资本效率,并改善了风险管理。

Bancor 也宣布了其协议的 V3 版,该版本降低了交易成本,允许无限存款,并提供即时的无常损失保护。

Thorchain 已经从黑客攻击中恢复过来,并最近引入了合成资产,旨在增加网络使用量、网络 TVL 和流动性池的深度。这也使其提供了更便宜的代币兑换,并为流动性提供者 (LP) 提供了更高的收入。

MakerDAO 正在讨论一种新的、激进的增长战略,包括向更多真实世界的资产 (作为 DAI 抵押品) 扩张。

Sushiswap 正在致力于 Trident,这是一个用于创建 AMMs 和 Shoyu 2.0 (一个 NFT 市场) 的框架。

推动 DeFi 中大部分稳定资产互换的 Curve 协议也没有放缓。Curve 的代币经济学模型激励着许多其他 DeFi 协议 (比如 Yearn Finance、Convex Finance、[REDACTED] Cartel 等等) 去竞相捕获 CRV 代币收益。由于其中的竞争性,这场竞争被称为“Curve 战争”。

CRV 模型变得如此流行,以至于它正在被 DeFi 生态系统中的许多其他协议复制。

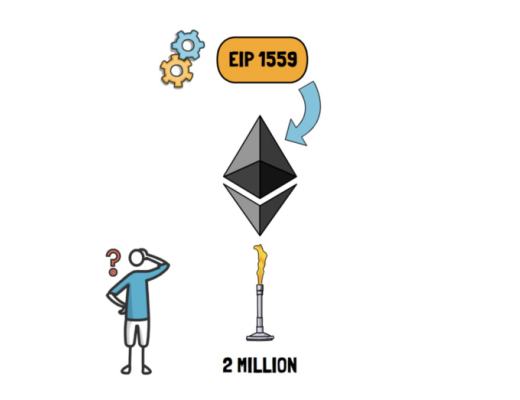

就以太坊本身而言,EIP-1559,尽管一开始有些担心,但该提案自实施以来一直稳步运行中,每天都在销毁 ETH。自从这一变更被部署以来,最近总计销毁了超过 200 万 ETH。

流动性质押方面也有了很大的增长。Lido 在这一领域占主导地位,通过该协议进行质押的 ETH 的价值超过了 85 亿美元。该协议还支持对其他区块链网络进行质押,比如通过该协议质押的 LUNA 的价值达到了惊人的 75 亿美元。

另一个流动性质押协议 Rocket Pool 选择了一条更艰难的道路,并决定从一个更去中心化的状态开始。该协议也显示出惊人的增长,已经有将近 5 亿美元的 ETH 质押了进来。

尽管不完全是 DeFi 本身,但 NFT、元宇宙和加密社交媒体 (包括 Aave 团队推出的 Web3 社交协议 Lens Protocol),已经成为了热门话题。

这可以让更多的人进入加密领域,并允许他们也发现 DeFi。

除此之外,值得一提的是,即使在用户不太愿意投资新项目的市场冷却期,风险资本也不会睡去,并将数十亿美元投入 DeFi 生态系统和整个加密领域。

这为早期项目提供了足够的资金,使其专注于建设,而不是考虑如何在下次牛市前生存下来。

正如我们所看到的,尽管市场低迷,DeFi 生态系统仍在蓬勃发展,而且这不会止步于此——让我们快速地展望一下未来。

未来

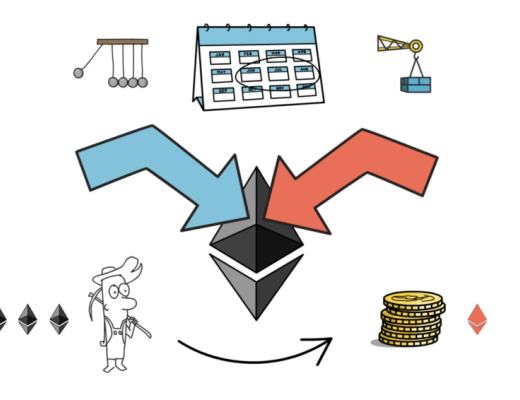

以太坊合并是一个已被广泛讨论且越来越近的事件。

合并将使以太坊从 PoW 过渡到 PoS,并大幅降低 ETH 的增发率,这极有可能使得 ETH 陷入通缩。

目前,以太坊合并估计在今年 6 月到 8 月之间到来,但当然,这取决于进一步的测试。这是以太坊协议有史以来最大的变化之一,所以不能仓促进行。

合并推动了以太坊当前的叙事之一,并可能推动 ETH 和 DeFi 的下一个牛市。

以太坊还计划有很多其他的改进。

例如,EIP-4488 可以通过降低调用数据的 gas 成本来降低 Rollup 的交易成本。

基于以太坊的 L2 网络是另一个催化剂,可以推动用户重新发现 DeFi。

通过 L2 网络,DeFi 不仅将要比以往任何时候都更便宜和更快,还将实现新的 DeF i协议,这些协议以前不可能在以太坊 L1 网络上实现。

大多数 L2 网络也都有一个秘密武器。它们可能都会推出原生代币,并迅速刺激增长。如果看到一些拐点导致所有主要的 L2 网络在很短的时间内挨个地推出代币,我不会感到惊讶。

有很多团队都在研究 L2 扩展,其中一个备受期待的事件是 StarkNet 的全面发布,它将提供一个通用的 ZK Rollup 网络。

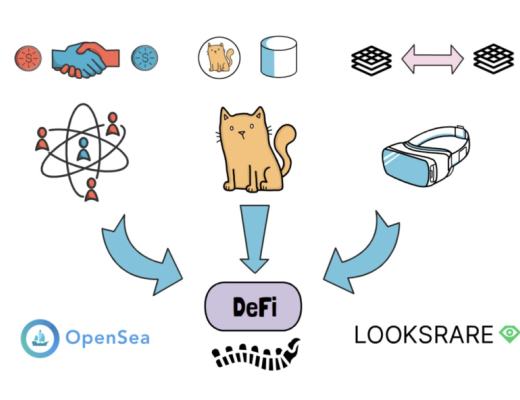

NFT、元宇宙和 DAO 也可以推动 DeFi,而 DeFi 可能成为这些新兴生态系统的支柱。

将 NFT 代币化,并在 AMM 上进行交易?这是 DeFi。

创建托管合约以在 DAOs 之间交换代币?这是 DeFi。

在元宇宙中交易虚拟地块?这也是 DeFi。

甚至 NFT 市场也可以被视为 DeFi。

DeFi 市场的另一个可能经历快速增长的部分是指数。

在传统金融领域,标准普尔500指数 (S&P500) 和 FTSE100 等指数经历了一个巨大的增长周期,成为整个市场的重要组成部分。这还没有在 DeFi 中充分利用。

如果看到越来越多的人关注 DeFi 中的指数,我不会感到惊讶,特别是因为智能合约的本质允许轻松地创建各种指数,从 DeFi 蓝筹股到元宇宙,再到 NFT。智能合约还允许实现指数调仓的自动化。

比如,Index Coop 的 DeFi 指数、元宇宙指数和其他指数是这一类别的突出项目之一。

我们需要尽快澄清的一件事是关于 DeFi 的法律和纳税。目前不明确的规则扼杀了创新,并为 DeFi 创始人和用户创造了一个不友好的环境。

最终,我认为大多数流动性将转移到链上,DeFi 将吸引大多数银行、对冲基金、其他金融公司。

尽管会有许多条区块链,每条链都有一个运行的 DeFi 生态系统,但自然地,流动性将集中在少数几条链上。

说到市场,很难说短期到中期价格会发生什么变化,但当世界意识到该领域正在建造的东西时,我不会惊讶地看到 DeFi 代币再次复苏。

总结

尽管目前的市场处于冷却期,但 DeFi 领域仍在以惊人的速度发展。当人们的注意力从价格上转移开时,长期的构建者继续创造价值,并不断提出新想法,为下一个市场周期提供养分。

在这些看似平静的时期,跟上最新趋势是极其重要的,从而当注意力最终回到 DeFi 时捕获最大的收益。

那么,你如何看待 DeFi 的当前状态?你对 2022 年及以后的情况有哪些预测?

撰文:Jakub, Finematics

编辑:南风

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...