助力DeFi 2.0 算穩資產Gyro如何捕獲流動性?

區塊鏈世界總是在迭代中前進。今年以來,公鏈風起雲湧、NFT大放異彩、跨鏈方興未艾,加上元宇宙的出圈助攻,整個區塊鏈世界精彩紛呈,迎來更廣闊的發展空間。

作為區塊鏈世界的基石,DeFi經歷過日漸低迷的流動性挖礦熱潮後,在今年10月份再次回到主流人群的視线,並帶來嶄新的2.0敘事,讓人耳目一新的同時,也提升了DeFi的持久性和想象力。

如果你經常看到(3,3)這樣格式的推特和微博名稱,不要驚慌以為進入到什么異次元世界,這其實就是DeFi 2.0帶來的一股潮流,原指“你不賣,我也不賣,價格就一直漲”。而引領這波風的,正是DeFi 2.0扛旗應用Olympus,它在流動性和玩法上帶來的創新設計,徹底打破DeFi協議瓶頸,為DeFi用戶探索出一片新天地。

以Olympus為代表的算法穩定幣項目,帶來了諸多創新玩法,不但引爆了市場熱度,也為未來的DeFi項目提供了新思路。然而,衆所周知,算穩並不是今年的新概念,為何這類新項目會爆發得如此徹底?它們憑何被稱為DeFi 2.0?這一領域還有哪些值得期待的項目?

DeFi 2.0的優勢在哪?

簡單來說,DeFi 2.0創新點在於:帶來了更好的激勵機制。

衆所周知,流動性挖礦一直以來都是DeFi的核心所在。這種激勵機制有一個巨大的弊端:流通性提供者(LP)持續“挖提賣”,當協議的價值被榨幹,LP便紛紛撤出另尋他處,導致協議的流動性漸漸枯竭。

DeFi 2.0的解決辦法是讓協議控制價值(PCV),從根上改變了協議和LP之間的關系。它引入“債券”的概念,發行折扣價格的代幣債券,用來購买用戶的流動性。這樣一來,當用戶用LP代幣換取打折的代幣時,LP代幣實質上就是被協議本身控制了。這一方式即保證了市場流動性,同時又讓這些流動性掌握在協議自己手中。

史無前例的PCV機制,顛覆了老牌DeFi的流動性挖礦機制,讓DeFi更有持續性可言。而徹底讓算穩類項目在DeFi 2.0中突圍的,是它特殊的質押玩法。

為了引入更多流動性,這些算穩項目引入新的質押機制。概括來說,就是當進入質押合同的代幣越多,參與質押的用戶獲得的回報就越多,而這種高回報又能抵消代幣波動帶來的價格風險。這一機制鼓勵大家做一個只买不賣的“Hodl”,也是為何我們總看到算穩項目價格飆升的根本原因。

實際上,普通用戶參與Olympus會受到其復雜性和用戶界面限制的影響,相比之下,新一代算穩Gyro的功能顯然要簡單得多,它提供了兩全其美的方式,抵御了波動性和槓杆風險,同時又確保長期穩定性,是一個設計更好、更易於訪問的算穩項目。下文,我們將借助Gyro這一改良版項目,為大家展示算穩的具體運行機制以及參與體驗。

Gyro如何捕獲流動性?

與過去的算穩項目一樣,Gyro試圖解決DeFi應用過程中高度依賴與美元直接掛鉤的穩定幣問題,因此,它不是傳統意義上的穩定幣,而是一種具有穩定特性的全新資產類別。

Gyro會利用庫藏資產確保其價值始終有1美元的支持,目前其庫存資產是USDT,後續將添加DAI、BUSD、USDC等。除此之外,Gyro還實施了通脹通縮的算法以確保它始終等於或大於1 USDT,簡單可以理解為:

當GYRO交易價格<1 USDT時,協議會买回並銷毀相應的GYRO;

當GYRO交易價格>1 USDT時,協議會鑄造並出售新的GYRO。

需要指出的是,無論是GYRO交易價格大於1U還是小於1U ,協議都能從中獲得利潤,因為當GYRO>1U,Gyro可以收到超過1U的銷售費用,當GYRO<1U,它可以用少於1U的費用購买GYRO。

為了確保協議的流動性、系統的穩定性,Gyro引入我們上文提到的“債券機制”,它是控制通脹通縮、平衡價格的關鍵。

通過這一機制,用戶能以低於市場價的成本購买GYRO,作為出售LP的回報。

“債券機制”除了為協議獲取更多流動性,它還通過動態鑄造GYRO代幣,為協議產生利潤。

協議所有初始利潤中的90%都分配給質押者,剩下的10%分配給DAO。它用超高的分享比例,刺激用戶長期持有並質押GYRO,如此一來,便會吸引無數追求利潤的用戶購买GYRO並直接質押,形成一個正向循環。據官網顯示,目前GYRO的質押率高達83%。

通過創新的質押機制和債券機制,Gyro無需像以前的DeFi協議一樣通過流動性挖礦獲取流動性,它用全新的激勵模型讓LP為協議提供更加持久的流動性、讓用戶在質押中獲得更多GYRO,實現用戶與協議的雙贏局面,也讓協議有了進一步發展的空間。

那么具體來說,普通用戶如何參與債券和質押環節,並實現利潤的最大化呢?

GYRO的債券與質押環節

GYRO的參與流程非常簡單,對小白用戶很友好。對比OHM,Gyro的功能要簡單得多,因為它不需要轉換和橋接這么多不同的代幣就能夠开始和獲得獎勵。

質押

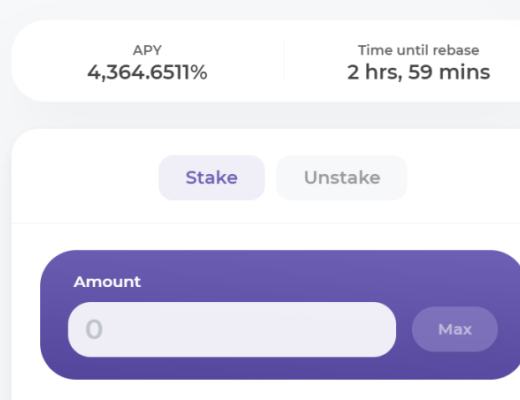

點擊“Stake”,填入質押數量,用戶便能參與質押。

一旦參與質押,用戶將獲得等量的sGYRO,以及金庫中資產產生的90%的獎勵(每8小時計算一次)。質押的APY會隨着協議中質押的代幣數量和算法政策而發生變動,目前據官網顯示,APY在4364%附近。這些獎勵不需要每天進行質押然後提領利息,每個sGyro都會自動增加到1個GYRO的價值。

債券

與其他項目不同,Gyro將購买債券的過程簡化為一個步驟。用戶只需在錢包中擁有資產對即可直接購买債券。

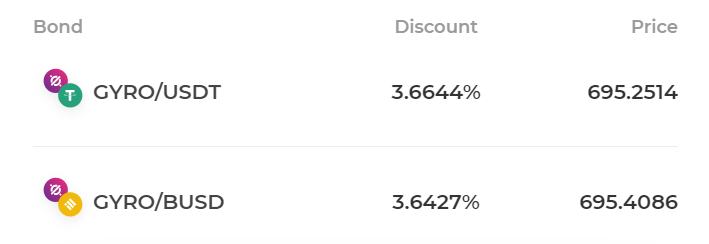

截圖時,GYRO的價格為721u,(USDT + GYRO)債券的折扣是3.66%,(BUSD + GYRO)的折扣是3.64%,GYRO的債券價格都在695 u附近。

此時,如果你有1442 u,可以以721 u的價格購入1枚GYRO,然後將這枚GYRO和剩下的721 u添加到獎池中,這將會鎖定 2.07枚 GYRO的流動性份額。

需注意,債券有5天歸屬期,每天釋放20%,5天釋放完畢。而這些債券收入將會進入Gyro的庫藏中,Gyro根據債券資產量鑄造相應的GYRO。

一旦歸屬期結束,你可以領取所有GYRO,或者繼續質押、重復添加到流動池中以獲得新的LP並創建另一個債券,獲取更高的獎勵。

結語

一直以來,算穩都是DeFi生態不可或缺的分支。經歷一代又一代的興起與消亡,迭代到今天的模樣,讓人們看到打破死亡螺旋魔咒的極高可能性。

截至目前,GYRO的TVL接近3000萬美元,市值達到3500萬美元,庫藏資產超過540萬美元。這對一個成立不到半年的協議來說,僅僅只是一個开端。

GYRO、OHM這類項目帶來的創新模型極具啓發性,它促使人們思考如何提高資金的忠誠度以及資本的利用率,如何讓各大DeFi應用朝着可持續的方向發展,實現DeFi生態的集體繁榮。這是一場公平公开的社會實驗,期待它們能在不可預知的未來,交出令人滿意的答卷。

注:以上內容僅供交流,不構成任何投資建議。幣市風險高,入市需謹慎。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論