多鏈與日趨成熟的去中心化世界

可擴展的區塊鏈正在競相爭奪 DeFi 市場份額。

在以太坊內外構建可擴展性解決方案的战鬥正在升溫。2020 年初,以太坊的費用對大多數 DeFi 用戶來說不是問題;然後,DeFi Summer 开始了一年瘋狂的增長,導致以太坊上越來越高的 Gas 費用。以太坊上高昂的 Gas 費用开始促使每個开發者和投資者尋找更快、更便宜的區塊鏈,以降低用戶的成本。自那以後,隨着數十個开發團隊構建可擴展性解決方案以吸引數十億用戶,這種爭奪變得更加激烈。

今年,人們突然對以太坊側鏈、L2s 以及更快的 L1s 區塊鏈產生了興趣,盡管對於行業資深人士來說,這並不是什么新鮮事。事實上,在過去五年裏,更快、更便宜的區塊鏈的开發,以及連接它們的「橋」,一直佔據着 Crypto 風險投資的最大份額。

因此,盡管當下環境中的瓶頸已被預見,但當時還不清楚的是,區塊鏈上的產品前景會是什么樣的。在過去的幾年裏,給人的感覺是,人們在忙着搭建基礎設施,但對於這些基礎設施上面將運行什么並沒有清晰的概念。然而,隨着市場的成熟,我們現在有了清晰的認識:市場需要快速的區塊鏈來擴展圍繞穩定幣、DeFi、NFTs 以及 DAOs 的用例。

現在令人興奮的是,這一切對去中心化、以太坊的主導地位以及監管機構的關注意味着什么。

可擴展性競賽

當前的可擴展性競賽格局是:

諸如幣安智能鏈 (BSC) 和 Polygon 等側鏈已經經歷了迅猛增長,但同時,對於它們的去中心化和安全性的擔憂也隨之增加。Polygon 目前正在試圖解決這些問題,而 BSC 沒有相關行動;此外,Fantom 也在崛起。

以太坊 L2s 終於到來了。雖然此前曾有許多不切實際的希望和發布延遲,但 Arbitrum、dYdX 以及 Optimism 已經證明了 L2s 時代真的到來了,撰文時以太坊 L2s 網絡中的鎖倉總價值 (TVL) 已經超過了 30 億美元。而且繼這些 L2s 解決方案之後,未來幾年以太坊將會出現更多 L2s 方案,更不用說 Eth2 本身了。

Solana 作為最令人恐懼的「以太坊殺手」突然出現,成為了渴望告訴的交易員的最愛。Solana 已經吸引了衆多金融利益相關者和驗證者,隨後建立起了流動性並擴大了網絡容量。

Terra 建立了一個以穩定幣為中心的獨立 DeFi 生態系統,其穩定幣集成到了底層區塊鏈網絡,這也可以為合成資產提供動力。Celo 是另一個專注於移動支付市場的區塊鏈網絡,最近也取得了一些成功。

諸如 Avalanche 等兼容於 EVM (以太坊虛擬機) 的區塊鏈已經表明,EVM 的護城河要比以太坊的護城河寬得多,資金充足的區塊鏈可以使用簡單的橋接接口和流動性挖礦來發展出一個生態系統。

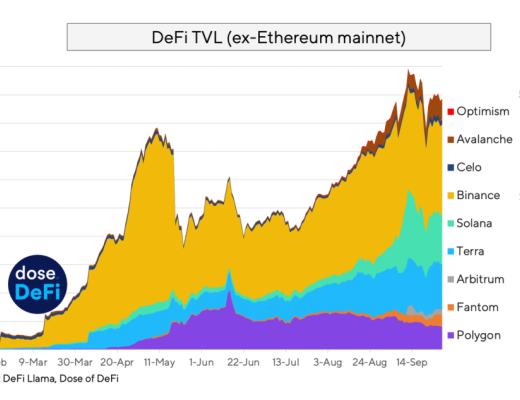

上圖:2021年以來,除以太坊之外的其他網絡中的 DeFi 總鎖倉價值 (TVL) 增長趨勢。圖源:DeFi Llama

與過去幾年不同的是,圍繞這些競爭性鏈的討論不再是一場關於每秒交易吞吐量的假想性爭吵;相反,現在的焦點是這些競爭性鏈的 DeFi 市場份額。DeFi 行業已經日趨成熟,並且這些競爭性鏈之間有史以來第一次能夠就 DeFi 市場份額進行正當合理的對話 (在這方面,TVL 是一個很好的指標,盡管該指標並不完美)。

以太坊依然是王者

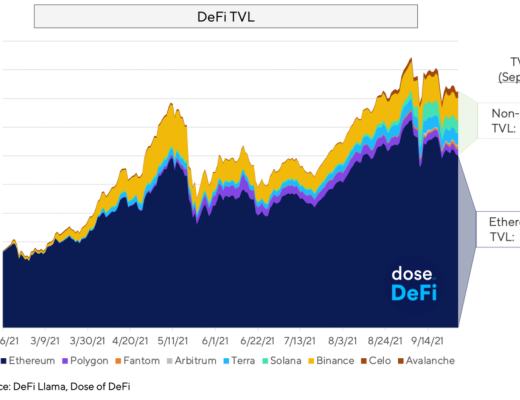

上圖:以太坊 L1 的 TVL (深藍色區域) 與其他網絡的 TVL 對比。圖源:DeFi Llama

我們很容易忽視以太坊主網在短短幾年內的統治地位。其他智能合約平臺都沒有有機地創造出自己的生態系統。幾乎所有其他競爭性鏈上的 TVL 增長都可以與在以太坊上开創的項目和想法聯系起來。

以太坊最大的護城河是將以太坊作為家園的近 5000 億美元資產。對於任何新興的 DeFi 系統來說,鏈上資產是最珍貴的商品,而以太坊擁有龐大、多樣化的資產基礎,包括 ETH、穩定幣和其他 ERC-20 代幣——更不用說 NFTs 了。

這些資產與以太坊捆綁在一起,但大多數競爭性鏈發現,與缺乏知識或經驗的散戶和機構投資者相比,這些競爭性鏈更容易從以太坊生態系統中的 Crypto 死忠粉和 DeFi 老手那裏吸引資金。這就是為什么任何競爭性鏈都應該構建的第一個基礎設施是通往以太坊的「橋」。

「橋」是缺失的基礎設施部分

雖然投資一直在湧入新的 (競爭性) 基礎層區塊鏈和以太坊擴容方案,但對於如何連接這些網絡的關注依然較少。然而,既然這些區塊鏈網絡已經找到了圍繞金融服務的產品市場匹配,流動性和資本效率就變得至關重要了。這就意味着,它們需要快速、去中心化和無須許可的「橋」。

1kxnetwork 研究合夥人 Dmitriy Berenzon 已經撰寫了一篇關於區塊鏈「橋」及其優勢和權衡的優秀文章 (編者注:文章譯文參見?《躋身多鏈時代,一文讀懂區塊鏈「橋」及其設計權衡》),所以我們在本文不再贅述。在此做出兩個後續評論:

資本效率是成功最重要的組成部分 (僅次於安全性)。現在很明顯,大量資本將會推動實現快速、跨鏈的橋接。

Cosmos 是為這個多鏈時代而設計的。Cosmos 是一個有着鏈間生態系統愿景的元老級 Crypto 項目,這種愿意終於要實現了,新的跨鏈網絡通信設計看起來與 Cosmos 的 IBC (鏈間通信協議) 的設計極為相似。

多鏈未來的五個亟待解決的問題 (以及早期答案)

1. 以太坊主網能否保持其在 DeFi TVL 市場份額的領先地位?

目前,根據 DeFi Llama 的數據,以太坊 L1 在 DeFi TVL 方面擁有 75% 的市場份額。即使其 Gas 費用繼續上漲,也很難想象以太坊上的任何主要流動性會流失。基於以太坊的借貸平臺似乎牢牢扎根在以太坊上;大的流動性池 (包括 AMMs 和借貸平臺的流動性池) 將很可能繼續留下來,與此同時,流動性提供者將繼續在其他低成本的區塊鏈網絡中提供更廉價的服務。我們的預測是:以太坊仍將是最大的鏈,但可能將不再佔據絕大部分市場份額。到 2022 年底,以太坊的 DeFi TVL 市場份額將大約是 35%。

2. 未來將由應用專用型區塊鏈(application-specific chains) 組成?

說實話,我們之前對這個假設持懷疑態度。但 dYdX 在 L2 上的巨大成功改變了一些事情。可組合性是否將像大家所說的那樣,繼續作為區塊鏈生態發展的魔法棒?或者不同鏈的功能可以通過前端抽象出來嗎?像 dYdX 這樣的高性能交易協議的成功,表明了以太坊的護城河是如何延伸到 EVM 之外,也是以太坊極大主義者對 Solana 的侵蝕的最佳回應。

我們的預測是:在以太坊之外,到 2022 年底,大約有 15% 的 DeFi TVL 市場份額將位於應用專用型鏈中 (基於以太坊 L2 和 Cosmos 的鏈);20% 位於以太坊之外的 EVM 鏈 (包括 BSC) 中;15% 位於以太坊 EVM L2s 網絡中;10% 位於其他非 EVM 的通用計算網絡 (主要是 Solana);剩余的 5% 位於其他基於 Cosmos 的鏈中。

3. 跨鏈交易將由中心化實體主導嗎?

目前,大多數「橋」都依賴於一小組驗證者。雖然要調和兩個不同的區塊鏈網絡及其共識機制幾乎是不可能的,但沒有什么事情是一個中心化的中間人無法解決的。大型的流動性提供者將使用無須信任的協議「橋」來向個人用戶收取快速退出服務費。中心化交易所 (CEXs) 可能會充當「橋」的角色,有人可能會說幣安已經做到了這一點。我們的預測是:是的,中心化實體將暫時主導跨鏈交易;去中心化的替代方案將需要時間來开發。

4. 那么跨鏈治理呢?

目前,去中心化自治組織 DXdao 开發的去中心化交易所 Swapr 已經在 Arbitrum One、以太坊主網和 xDai 這三個網絡中部署。一旦跨鏈流動性的問題得到解決,下一個問題就是跨鏈治理。Aave 在這方面似乎走得最遠。我們的預測是:這是一個很難解決的問題,將依賴於緩慢的跨鏈通信,因為治理交易可能會更慢。

我們希望一年後再來看看這些預測是否接近於真實情況。

最後要考慮的一點,也是當前人們談論的熱門話題:監管。目前還不清楚多鏈的未來是否會引起監管機構的憤怒,但現在還有哪些是不會的呢?很難想象監管機構會追逐底層鏈。相反,越來越多的監管審查是針對前端的,因此,最成功的可擴展性區塊鏈可能最終會實現最去中心化的前端,同時也具有抗審查性。

這將需要一個新的去中心化技術堆棧,這是 Web3 成熟過程中的另一個發展階段,表明着 DeFi 需要的不僅僅是資金渠道。

撰文:Chris Powers

編輯:南風

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

WEEX 唯客交易所贊助臺北區塊鏈周 支持更多全球用戶Onboard Web3

第三屆臺北區塊鏈周(Taipei Blockchain Week, TBW)於 12 月 12-1...