Tokemak能否支配更多DeFi流动性

Tokemak是一项可持续的DeFi流动性分配协议,此协议的核心在于打造可持续的流动性,而不是短暂的流动性挖矿,同时通过去中心化的方式「引导」流动性的分配。

被引导的流动性池被称之为「反应堆」,和传统 DeFi 协议一样,在 Tokemak 中,用户可以质押闲置资产来提供流动性并获得收益。特别之处在于,Tokemak 希望打破流动性壁垒,将这些流动性通过去中心化的引导分配至不同的DEX或DeFi协议,同时保证流动性提供者-LP和流动性引导者-LD的收益。持有 $TOKE 的用户通过质押投票决定把 Tokemak 代币池的流动性引导到某个交易所或某个DeFi协议,并在引导流动性的过程中获得收益。

特点:

以更加开放性的方式提升资金利用率

以低风险吸收存款来获得充足的流动性

在流动性工作中引入多种角色(LP和LD)各尽其能

LD的存在有可能是 策略编写人 / 项目方 / 基金经理 等,这让更多的角色能够参与到与流动性相关的工作中并提供获得收益的方式。而非单一的流动性挖矿,多元化的一步。

解决初创项目流动性痛点

除了一些得到机构投资的项目以外,我们知道,早期的DeFi项目通常以冷启动的方式开始,而这类项目往往需要在项目初期花费大量的精力和资源设计流动性挖矿以激励用户来为协议提供流动性,其中也存在流动性激励分配方案不合理等问题,且通常这类模型是基于通货膨胀的。目前多数流动性挖矿依靠单一的资金量算法来计算奖励,还没有引入更多的维度来使流动性挖矿的效力变得可持续,比如10M的LP存在1天比1M的LP存在7天奖励要更多,那么对于一个协议来说,或许能够维持7天的流动性是更可靠的。Tokemak将通过LD的引导为这类项目提供均衡的可持续的流动性。

介绍可持续流动性的效用

什么是可持续流动性?

可持续流动性包括几个因素:

1.可持续的产生 - 而不是受通货膨胀被动地驱动

2.基于民主治理

3.高效的资本效率

4.超级流动 - 流向最有利的市场

5.鼓励资产的深度积累以减少滑点至零

我们相信流动性挖矿是一种宝贵的资源,并且在 DeFi 短暂历史的早期阶段在引导流动性方面非常成功。它曾经是并且现在是该运动的重要基石,导致产品创造的爆炸式增长和数百万用户的加入。然而事实仍然存在:为新项目提供流动性成本高昂且效率低下,目前代币流动性问题的解决方案是:

与中心化做市商合作,代价高昂

通过高产农业激励用户,这是一种同样昂贵的解决方案

流动性是DeFi的基础建设

基础设施被定义为其他事物赖以运行的技术。一个简单的例子是电网,没有电,你的互联网就无法工作。同样,没有互联网,你的以太坊就无法工作,没有以太坊,你的 DeFi 也无法工作。深度流动性会带来健康的市场,对于 DeFi 而言,流动性是下一个关键的基础设施层。没有流动性,DeFi 就无法运作。

目前很多初创项目为追求流动性而付出高额代价,类似于早期的互联网企业家将预算花在 IT 专业人员大军和大型服务器群上。它是多余的,而且有更好的解决方案 — 在 Internet 1.0 时代,答案是 AWS 作为云服务器托管的实用程序;对于 Web 3.0,答案是可持续流动性的实用程序:Tokemak。

Tokemak的运行设计

每个资产都有自己的代币反应堆,其中协议代币 $TOKE 用于引导流动性。$TOKE 可以被认为是代币化的流动性。当抵押给给定资产的代币反应堆时,$TOKE 持有者不仅控制流动性的流向,还控制哪个市场获得流动性,从 Tokemak 的 ETH 和稳定币储备中提取。

角色运行:

流动性提供者和农民:任何用户都可以将单一资产存入网络以用作流动性

DAO:DAO 可以利用 Tokemak 的流动性流来加强和引导其项目的流动性,提供传统流动性挖掘的替代方案

新的 DeFi 项目:新项目将能够以低廉的成本建立自己的代币反应堆,并使用 Tokemak 的协议控制资产从一开始就为其项目产生健康的流动性

做市商:引导各种交易所的流动性,有点类似流动性拆借

交易所:交易所还可以利用 $TOKE 的效用来获得深度流动性,以加强其市场深度

Tokemak中的角色和功能

流动性提供者 (LP) 将资产存入代币反应器。LP 将以 TOKE 的形式从其单一资产存款中获得收益。最初,将有选择的白名单项目将有一个代币反应器用于存入(最终这将向更多项目开放)。然后,这些资产将作为流动性部署在各种交易所的各种货币对中。

$TOKE 是通过参与协议获得的本地网络令牌。它用于指导流动性和治理。TOKE 持有者将包括 Tokemak DAO,它将监督应计协议控制的资产,并增加允许的资产和市场白名单。TOKE 具有抵押特性。IL 风险通过 TOKE 抵押机制从 LP 转移到 LD。这将在「代币经济模型」中更详细地解释。

流动性主管(LD)利用TOKE来控制流动性方向。他们将自己的 TOKE 投入给定的反应堆,并使用该股份作为投票权将流动性引导至他们选择的交易所。给定反应堆中来自 TOKE 的投票权与质押的 TOKE 数量和该特定反应堆中的资产数量成正比。

定价者(Pricers):任何非自动做市商(AMM)需要第三方机构提供实时的价格信息。Tokemak 将引用 Pricers来设置买单和卖单价格。更多的信息将在未来发布的Pricer网络中介绍。

周期:Tokemak 在周期性基础上运行," 周期 " 最初将设置为一周(DAO 以后可能会投票更改)。在周期中途,可以存入资产,LD 的选票可以重新排列。新周期开始时资产将被部署,LPs 也可以在周期中途要求取回其资产,也可以在周期结束时取回资产。

t(Assets):当 LP 将资产存入反应堆时,他们将收到相应数量的 t(Assets),这反映了他们对存入资产的要求。t(Assets) 然后在赎回其基础资金时被烧毁。这在概念上类似于 Compound 上的 c(Assets) 或 Aave 上的 a(Assets)。

如何激励和保持代币反应堆平衡

如果有大量资产存入给定的反应堆,并且引导该流动性的 TOKE 数量最少,则 APY 将在反应堆的 LD 侧增加,鼓励 LD 抵押更多的 TOKE 并参与引导该流动性。同样的逻辑反过来也成立——如果有大量的 TOKE 抵押在反应堆中,但存入了少量资产,则反应堆的 LP 方会收到增加的 APY 以激励进一步的资产存入。

零周期

零周期将标志着 Tokemak 的开始。零周期将按以下顺序由三个阶段组成:

1.DeGenesis 事件:将有一个初始阶段,在此期间,DeFi 用户将有机会参与 ETH 和稳定币以获得第一次排放的 TOKE。

2.反应堆抵押事件(C.O.R.E.):C.O.R.E.将是初始抵押期,在此期间,一组列入白名单的代币反应堆将竞争成为 Tokemak 全面启动的第一个活跃项目。

3.创世矿池:将有一个额外的启动前阶段,用户将能够抵押单一资产:ETH、USDC、DAI 和 sUSD,以赚取 TOKE 排放量。即使在零周期之后,这些矿池仍将保持竞争激励,以继续积累必要的货币对以部署流动性。

代币经济模型

需求关系和代币分发

$TOKE的激励仍然是通胀的,虽然看起来跟整个协议的理论有些相悖,但是TOKE认为由于$TOKE背后代表掌握着更多底层的流动性,当协议越壮大,$TOKE的需求量将升高,所以$TOKE的通胀性质是跟它所掌握的流动性挂钩的,或者说跟多个项目的TVL是挂钩的。最终的激励结构有可能是TOKE本身产生的激励以及协议控制资产(PCA)的一部分组成。

这里的需求模型有点跟veCRV相似,注意不是代币模型,是需求模型,因为当TOKE协议掌握了大量流动性的时候,市场上对它的需求将会大大增加,而决定流动性分配份额的是TOKE DAO,同时需要质押大量的$TOKE代币,在市场反馈良好的情况下,外界对于流动性的需求可能会超过$TOKE的排放速度,这是来自官方的愿景。

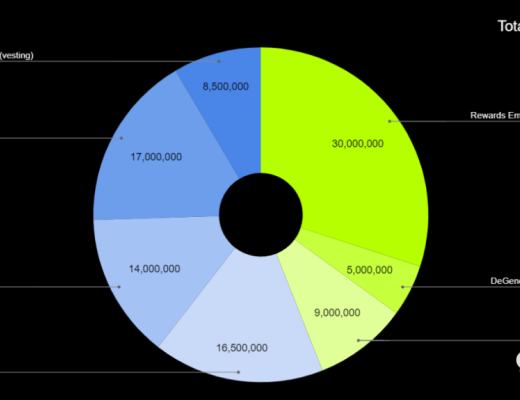

总供应量:100,000,000 TOKE

30,000,000 TOKE (30%):奖励释放(24 个月释放)

5,000,000 TOKE (5%):在「零周期」(Cycle Zero) 的 DeGenesis 事件和 CoRE (反应堆抵押事件)中,TOKE 将进行第一次发行

9,000,000 TOKE (9%):DAO 储备

16,500,000 TOKE (16.5%):贡献者(归属)

14,000,000 TOKE (14%):团队(12 个月线性释放)

17,000,000 TOKE (17%):投资者(12 个月线性释放)

8,500,000 TOKE (8.5%):DAOs & Market Makers (12 个月线性释放)

$TOKE作为抵押品的效力:如何对抗无常损失?

整个协议吸收的是LP的单币存款,那么当LD将这些资产引导到其他协议中的时候,势必面临无常损失(IL),那么为了保持LP能够完整取回质押的资产,$TOKE作为系统抵押品在抵抗无常损失中起到重要作用。

1.正常情况下协议将从PCA(协议控制资产)中取回资产,尽管这可能出现赤字

2.为了弥补赤字,Tokemak将系统范围内的资产盈余吸入PCA

3.如果协议面临大规模的撤资,并且最终出现无法覆盖的IL损失时,质押中的$TOKE将起作用,首先该反应堆中未来的$TOKE收益将会被支配(尽可能少),以满足IL缺口。

4.当未来的收益也无法覆盖缺口时,质押中的$TOKE将会被支配以补充IL缺口。

原则上将,在极端情况下,IL风险是从LP转移到了LD,而LD的角色通常是对流动性支配策略有足够信心的专业人士,或者是初创项目的创始团队,所以无论哪种角色,要么他具备一定的技能尽可能保持资金的高效合理利用,要么他具备承担这个损失和风险的能力。

研究总结

优点:

介于强需求和刚需之间,可以说是随着DeFi发展越健壮需求越强的一种类型,因为当不够去中心化,市场不够成熟的前提下,仍然是大部分机构掌控市场,同时不成熟的市场很难出现优质的冷启动或者匿名项目。

从整套模型来看,以单币质押并承诺刚性兑付的前提下,有能力吸引很大的TVL,然而理论上越大的盘子出现挤兑的概率越小,如果在流动性需求一侧有很强的驱动力,那么围绕$TOKE的经济模型比较容易建立,从而形成正反馈。

缺点和风险:

整套体系的风险在于LP所质押的币能否刚性1:1兑付,那么不管是以承担赤字的代价提前支配PCA资产,还是从其他反应堆中拆借,或是最后的$TOKE补充方案,脱离不了金融本质(拆东墙补西墙),但归根结底几乎所有金融性质的产品都是同样问题(不明白的同学可以关注「DeFi深入浅出」的书籍编写,会从金融本质出发来深入DeFi),但是当流动性足够大,需求足够强烈,社区足够强大的情况下,协议就将进入正循环从而形成良性的东拆西借。Curve是一个非常好的例子。所以TOKEMAK从立项的需求层面是成立的,他所面临的风险在于

1.社区运作:能否有足够多的流动性需求,大量专业的LD,更多的合作项目方

2.产品开发:目前整个产品仍然无法使用,大部分资料来源于官方Medium,所以项目的研发和产品呈现能力也是影响项目发展的重要因素

3.挤兑风险导致无法刚性兑付:与第1点有关联性,流动性需求不够或者质押的$TOKE不足,同时市场出现大幅波动的情况下,由于IL变大以及市场恐慌情绪发酵,大面积的撤资将考验系统的抗压能力,请注意任何金融协议也无法对抗挤兑。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

暴跌中币价相当坚挺,从HIP、Vaults以及Token模型的角度再谈Hyperliquid

自2014年门头沟事件起,中心化交易平台的腐败与市场操纵问题便始终困扰着Crypto的所有参与者。...

今日推荐 | 速览Berachain背后助推器Royco:TVL突破30亿美元,跃居Yield协议第二!

过去一年,DeFi生态简直是“开挂”状态,资金如洪水般涌入,机构疯狂布局,大家都在说:这波赚钱机会...

Uniswap V4 正式上线后 ,有哪些值得关注的创新项目?

编者按:文章介绍了 Uniswap V4 的创新性功能,重点阐述了 Hooks 的模块化特性,使开...

波场TRON行业周报:“就职典礼”利好出尽,TRX成WLFI战略储备之一

一.前瞻1. 宏观层面总结以及未来预测市场普遍预计,美联储将在1月30日的会议上决定维持当前的联邦...

来火币HTX过肥年:春节乐翻天,$60万红包抢不停,更多新春福利待领取

春节将至,火币HTX携手波场TRON生态推出“春节乐翻天,$60万红包抢不停”活动,用数字红包传递...

陈默Bitouq

文章数量

10粉丝数

0