五分钟深入了解衍生品公链 Vega Protocol融资背景Vega指出的问题Vega目前的核心竞争力是什么?Vega特点Vega系统架构代币经济模型代币分配

Vega 本身是一个基于 Tendermint 底层的 PoS 公链。 Vega旨在构建去中心化衍生品的基础协议,实现与中心化交易所相同的交易体验。

融资背景

去中心化衍生品交易协议 Vega 宣布完成 500 万美元融资,领投方为 Arrington Capital、 Coinbase Ventures 和 Cumberland DRW,其他参与投资的机构为 ParaFi Capital、 Signum Capital、CMT Digital、 SevenX Ventures 、CMS Holdings、3Commas、GSR 和 ZeePrime Capital,此前的投资方也继续跟投,包括 Hashed、 Eden Block、 Greenfield One、KR1、gumi Cryptos Capital 和 Monday Capital。另外,DeFi Alliance 、Aave CEO 兼创始人 Stani Kulechov、 Enzyme Finance 创始人 Mona El Isa、Terraform Labs 联合创始人兼 CEO Do Kwon 以及 Kyber Network 的 CEO 兼联合创始人 Loi Luu 也参与了本轮投资。

Vega指出的问题

1 需要信任第三方

2 寻找可依赖的中间机构将带来高昂的成本

3 所谓的权威机构充当看门人,严格控制产品的可用性,这在扼杀创新

Vega目前的核心竞争力是什么?

1 内置动态流动性激励机制,使市场流动性更趋于合理,解决目前衍生品流动性配置问题。

2 跨链:目前链接主要区块链获取抵押品,未来可扩展性强,比如比特币,以太坊,以及ERC20代币,可实现衍生品交易的多链整合。

3 任何人均可以匿名方式启动市场,允许参与者定义和交易全球金融市场产品,市场的灵活性和天花板高。

4 分层设计,区块链层 应用层 用户层分离,上层业务灵活可拆分,用户层为用户端提供专业化的交易服务,例如提供API满足专业交易需求。

Vega特点

Vega是用于金融产品去中心化交易和执行的协议。它是为在开放的公共网络上进行完全自动化的端到端交易而设计的,基于POS(proof of stake)股权证明作为保障。

Liquidity - 流动性

利用动态流动性市场激励,同时实现匿名融资融券交易,以解决吸引和配置做市资源的问题。

流动性回报被分配给

(1) 交易的定价者

(2) 市场的做市商

(3) 支持基础设施的权益证明代币Vega持有人。

价格接受者在交易时要支付一笔费用。这一费用代表了获取流动性的成本,其水平是根据流动性对市场的价值动态计算的。由于流动性提供者可以决定在Vega上任何市场提供流动性,这个模型将有效地促进市场流动性的自由分配,最终目标是通过有效配置做市资源来最小化每笔交易的成本。

Smart Products - 智能产品

智能产品(Smart Products)使无需许可的创新成为可能,它是一种特殊类型的智能合约,它允许任何人创造产品和提出新市场,并与Risk management分散的风险管理合作。

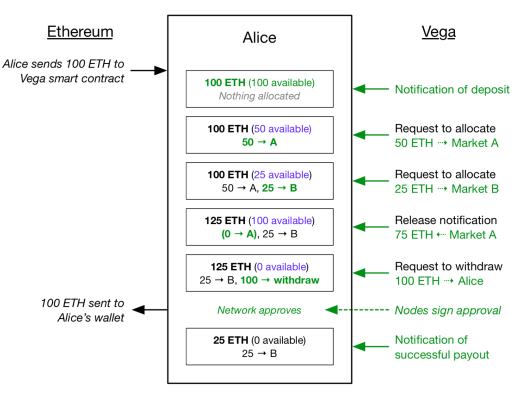

Collateral - 抵押品

抵押品可以用作订单和头寸的保证金,Vega不托管正在交易的资产,所有抵押品由Vega网络通过与其他区块链的链接来管理,资金通过支付给“主机”链上的智能合约来存入。我们可以理解为Vega只管理资产的余额,本身不持有这些加密资产。在 Vega 上请求提款,必须由指定数量的 Vega 节点签署主链交易,才可触发资金释放到请求的地址。

Trading and settlement - 交易结算

交易和结算的设计是对所有参与者公平的。Vega在公开市场上交易将使用一种确定的交易模式,除非市场条件另有规定,例如在大幅波动后使用拍卖形式确定公平的价格,或由于流动性低而需要采取保护措施。

Risk management - 风险管理

对于Vega来说,风险管理尤为重要,因为如果参与者欠的钱比他们拥有的还多,或者被允许撤回的钱比他们的抵押品还多,这被称之为不良头寸,那么整个系统将失去意义。为了缓解这一问题,交易是基于保证金的,风险模型已经被选择和校准为零回收率环境。

所谓的零回收率是什么?保证金要求会考虑平仓时发生的滑点,对网络造成不可接受的高损失风险的头寸会自动平仓。

那么依靠这套规则,平均而言平仓将发生在净正保证金的情况,这里将有部分被添加到保险池中,当系统结算出现负余额时,保险池会发挥作用支付差额。然而当其他市场出现类似问题时,保险池的余额将在条件允许的情况下被分配到其他市场,随着时间的推移保险池将增大,那么系统将变得抗风险能力越强,为后续系统的参数调节提供了更大空间。

Market governance - 市场治理

市场治理是必要的,以确保网络可以不受阻碍地运营和增长,不需要人工干预,同时最大限度地减少不良行为者带来的风险。Vega的市场治理特征是围绕股权加权投票的概念设计的,各种行动,如市场的创建和关闭,以及影响其行为的参数设置是链上治理的重点。

Vega系统架构

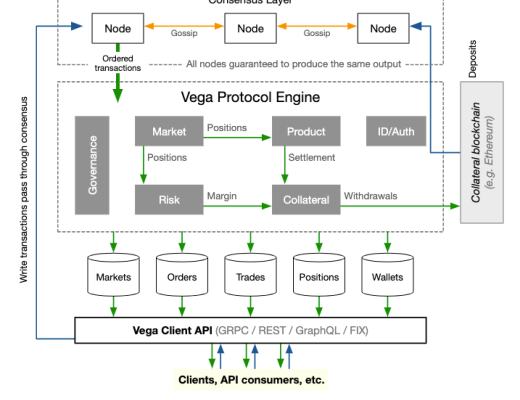

Vega 使用 Command Query Responsibility Segregation(CQRS) 和模块化设计来强制在参考实现中实现共识(区块链)、应用程序和 API 层之间的严格分离。交易是从共识层传递到应用层的协议缓冲 区消息,由共识算法保证所有节点的保存的信息顺序相同。

Vega 节点也从用于抵押品的其他区块链中读取,当它们识别到该区块链上的存款或取款时,将交易发布到 Vega 网络。因此,Vega 支持多个区块链和跨链结算。

区块链层(共识层)

Vega 基于POS 共识机制,以实现性能、可伸缩性和灵活性。Vega目前使用 Tendermint 来达成共识,它提供了 1 秒 1 区块,每秒可以处理 1000-4000 笔事务 (tps)。事务在接受之前经过初始验证,每个块完成后,由 Vega 应用程序进行处理。

区块链和应用程序之间的分离意味着 Vega 是独立于区块链的,因为应用程序层可以处理来自任何源的、有效的、有序的交易。这允许如果有更好的技术,Vega 迁移到一个新的共识协议。区块链的独立性也意味着 Vega 协议和核心实现可以很容易地在其他去中心化的、分布式的、甚至传统的基于服务器的环境中应用,以满足更广泛的用例。

应用层

应用层即是Vega应用程序(交易核心),其是一个模块化应用程序,在组件之间具有功能分离,允许最大的可配置性,它以协议缓冲区消息的形式处理从共识层进行的传入交易。这保证了所有节点都将达到完全相同的状态。

撮合引擎:

以开放市场的连续交易或拍卖方式运作的限价订单簿。它还将支持报价请求 (RFQ) 和场外交易(OTC)市场的匹配交易。

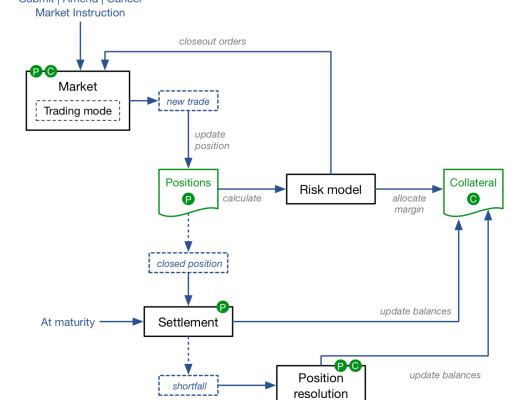

风险引擎:

评估每个市场的风险模型,以计算每个参与者的净开放头寸的保证金要求。然后,风险引擎确保向每个净仓位分配足够的保证金,管理和分配保险池,管理不同市场之间的风险调配。

抵押引擎:

通过处理来自抵押品区块链的存款通知和来自结算引擎的结算指令,维护每个参与者存入的每项加密资产的余额。它还处理抵押市场保证金分配。

结算引擎:

当市场成熟、产品创建临时现金流以及任何时候头寸完全或部分关闭时,为抵押品引擎生成结算指令。如果在结算存在不足,则使用仓位解决算法。

治理引擎:

管理网络上市场的创建和关闭,以及参数的修改。对一个或多个参与者接受提案交易后发生的投票采取行动。

常见消息指令:

治理:开放市场建议,关闭市场建议,更新参数建议,对提案进行表决。

交易:提交指令(订单)、修改指令、取消指令、通知可观察性(预言机数据)。

抵押品:存款通知(在担保链上)、提款申请、提款确认。

API 层

客户端连接到各种 API,这些API对读取存储执行查询,并将命令发布到共识层。这些 API 旨在为不同类型的客户端系统提供良好的开发人员体验。GRPC和FIX API提供高性能交易和数据系统集成;而REST和GraphQL API,包括支持流媒体市场数据,是为快速和轻松地构建高性能前端应用程序和脚本而设计的。

测试网

目前通过测试网可实现的功能:

通过 MetaMask 存取抵押品

创建和保存自定义workspace;

使用链上治理对新的市场提案进行投票;

提交和取消市价单和限价单;

从各种时间强制订单类型中选择 — 例如 Good-til-time、Good-til-cancelled、God for auction only 等;

监控链上orderbook;

K线图;

检索订单历史、状态;

查看和管理未结订单和头寸;

看到分散的交叉保证金;

查看市场讯息、包括保险池水平;

查看详细的主网讯息,例如状态、风险模型指数、价格追踪等。

代币经济模型

Vega为Vega主网的原生代币,依照PoS的特性,Vega可在主网上进行Staking和委托。其详细用途如下:

1.委托给使用者选择的验证节点以表示对该验证节点的支持。 2.在 Vega 上对新的交易对or交易市场发起提案和投票。 3.对主网治理发起变更,提出建议并且进行投票,内容包括从国库分配奖励和激励措施、调整手续费费用等。

代币分配

数据来源网络,可能存在误差或后期更正

种子轮:26.5% (~17M)

15% 的代币在 CoinList 公募后 5 个月解锁,剩余 85% 的代币在 18 个月内线性释放。

战略融资:11%(~7.2M) 15% 的代币在 CoinList 公募后 4 个月解锁,剩余 85% 的代币在 18 个月内线性释放。

团队(A 部分):6.5% (~4.2M)

在 CoinList 公募 9 个月后开始释放,100% 的代币在 15 个月内线性释放。

团队(B 部分):23%(~15M)

在 CoinList 公募 12 个月后开始释放,100% 的代币在 18 个月内线性释放。

Coinlist 销售:~9% (~6M) 社区赏金和赠款:5% (~3M) 链上激励:9% (~6M) 项目资金:10% (~6.5M)

------

投研报告仅是客观资料的整理阐述,不作为投资建议。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

陈默Bitouq

文章数量

10粉丝数

0