一文梳理DeFi固定利率項目的機制

固定利率貸款是傳統金融中最常見的貸款類型,固定利率(fixed rate)允許參與者鎖定一個預先確定的利率,而不必承受利率波動的風險。相較於傳統金融,Defi裏的固定利率項目更具有效率性、流動性、透明度和可訪問性上的優勢。而Defi世界的發展過程中,通過固定利率產品去吸納大體量的資金是defi發展的必由之路。

目前,除了AAVE的穩定利率借款之外,還有不少協議以不同形式為用戶提供固定利率服務:這裏包括並不限於

零息債券項目(Yield Protocol、Hifi、Notional)、

收益代幣化項目(Swivel、Element Finance、Pendle)以及

收益分級類項目(Barnbridge Finance、Horizon Finance)。

零息債券項目

在傳統金融領域,零息債券是一種債券工具,它的交易價格會低於面值,到期後會按票面價格對持有人支付本息。而目前零息債券的固定利率項目是基於抵押-鎖倉-贖回的最基礎的固定利率項目。

Yield

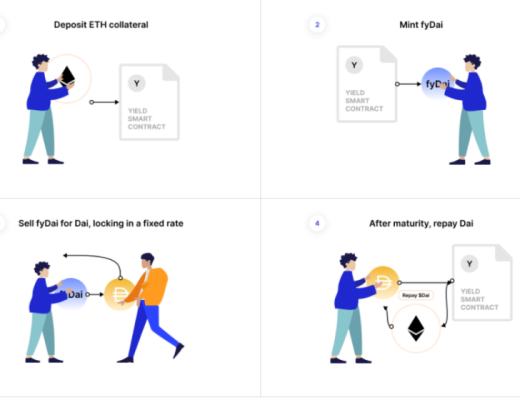

Yield可以看作是基於MakerDao的固定利率協議,它將以yToken(比如yDAI)的形式發行零息債券,用戶可以通過存放ETH等抵押品來鑄造yfToken。而借款人和放貸人可以通過yfToken直接實現借貸。

實現形式如下:借款方如果想借出DAI,需要抵押ETH,系統自動鑄成yfDAI(這一步在用戶界面上不會出現),並將yfDAI兌換成DAI給到放貸方。這裏yfDAI的利率會根據市場價格上下浮動。其中yfDAI和DAI的折價就是借款方所要支付的利息。放貸方則可以存入 DAI 來折價獲得 yfDAI,折價部分就是到期收益率。放貸方購买時可以選擇不同的期限,不同的期限收益率不同。到期之後可以使用 yfDAI 1:1 兌回 DAI。流程可以簡化成以下:

借款人A

1. 存入抵押物ETH

2. 鑄成yfDAI

3. 將yfDAI鎖進智能合約中,根據不同的期數兌換回DAI

因為折價,所兌換成的DAI的數量將少於yfDAI

4. 到期償還了DAI後,贖回抵押的ETH

放貸人B

1. 將DAI存入智能合約中,換成yfDAI

因為折價,yfDAI的數量大於DAI

2. 到期後,將yfDAI1:1兌換成DAI

Yield可以看作是簡易版固定利率協議,操作界面簡單,提供的功能也較為基礎。

項目進度:Yield Protocol 1 月 26 日在推特更新了關於協議的 最新進展,YieldSpace v2 池可以為降低gas費

總鎖倉量:2.3million

運營數據:Twitter-7.1K;Discord-0.81K

背後資本:種子輪-Paradigm Capital,私募輪-Paradigm 領投,Framework Ventures、Symbolic Capital Partners、CMS Holdings、Variant 和 DeFi Alliance 參投

治理代幣:無

Mainframe(Hifi)

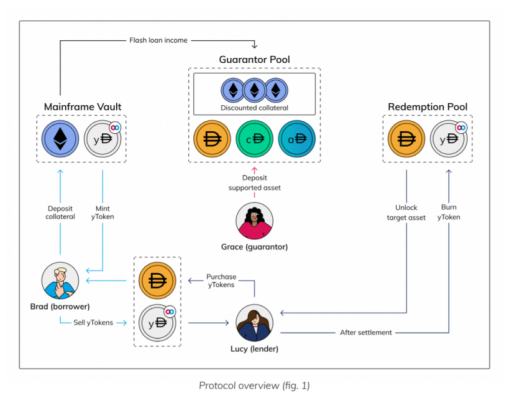

Mainframe可以看作是升級版Yield,借貸機制基本不變,只不過針對借貸方、出借方以及LP的功能更為多元化了。Mainframe 體系由出借人、借款人、擔保池、贖回池四部分組成。實現機制簡化如下:

借款人Brad:

1. 存入抵押物ETH

2. 鑄成yDAI

3. 將yDAI賣給放貸人,換成DAI

此處有折價,因此收到的DAI將比yDAI少

4. 到期償還DAI後,贖回抵押的ETH

放貸人Lucy:

1.將DAI借給借款人,換成yDAI

因為有折價,所換成的yDAI將比DAI多

2.到期將yDAI放回贖回池,銷毀yDAI換成DAI

擔保人Grace

1. 將資金注入到擔保池內賺取池子中靠閃電貸獲得的收益

Hifi和Yield的不同之處在於,Yield 的yfDAI 是系統通過池子自動賣出,而Hifi是將ydai是直接賣給了出借人。因此存在的問題是:當出借人購买需求不足時,交易是無法成交的;借款人可能需要折價才能貸款,需要付出更高的借貸成本。

在基本的借貸服務之上,用戶還可以充當擔保人的角色,將資金注入到擔保池內賺取清算收益。借款人抵押的資產將會被用於閃電貸賺取收益,收益也會注入擔保池。另外,擔保池還支持 cToken 和 aToken 注入,這為 Compound 和 Aave 這兩個平臺的用戶提供了額外的收入渠道。

項目進度:項目原名為Mainframe,今年2月改名為Hifi;目前將繼續使用MFT 代幣,在公布新代幣經濟模型之後會進行代幣遷移,已經在主網上公开測試

總鎖倉量:無數據

運營數據:Twitter-33.9K;Discord-6.1K

背後資本:種子輪-IOSG Ventures、AU21 Capital、Struck Capital Crypto等參投

治理代幣:MFT

Notional

在Notional中,用戶可以提供DAI/USDC來獲得穩定利率;也可以使用WBTC/WETH/USDC/ETH作為抵押物,來以固定利率借出DAI/USDC。

Notional的借貸機制和Yield、Hifi無明顯不同。它的亮點在LP方面。LP在貸方穿倉時可以用折扣價买入貸方抵押物幫助貸方進行提前還款從而降低風險。

項目進度:2021年1月主網上线,目前尚未發幣,預計在v2版本中推出

總鎖倉量:17Million USD

運營數據:Twitter-4.1K;Discord-1.4K

背後資本:種子輪-Coinbase、aparafi capital、nascent等參投

治理代幣:無

高階總結:零息債券這類固定利率借貸協議已經較為飽和,同質化比較嚴重,創新性稍顯不足。

收益代幣化產品

相較於零息債券這種普通的鎖定資產獲得收益的defi玩法,收益代幣化產品則大大增加了資金效率。以Pendle為例,當資產受時間影響價格產生劇烈波動時,儲蓄者可以將這類資產的儲蓄利率(即收益)提前賣掉。而买家則可以在無需購买底層資產對這些收益率進行對衝,以更有效的資本方式獲得匯率波動的風險敞口。以Element Finance為例,賣家即借款者在不犧牲利率的前提下,可以獲得更大的靈活性以及節約時間成本。而买家則可以以折扣價买到底層資產,一舉兩得。

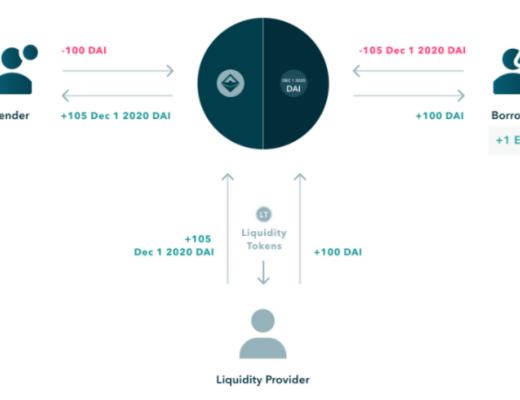

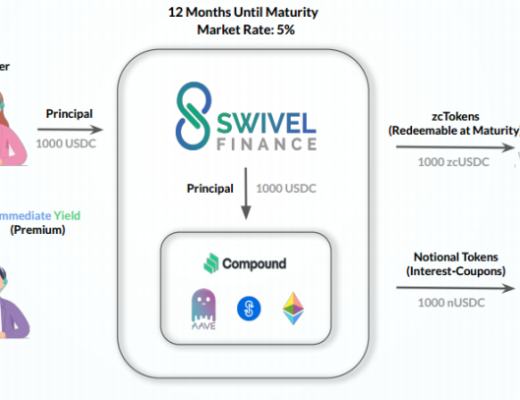

Swivel

用戶通過Swivel協議間接存款到compound或aave等protocol中,Swivel的智能合約將生成zcb erc-20的token(ZCB-zero coupon bond,相交v1中的nft目前已變成ft)及由compound生成的cUSDC(代表未來收益的代幣,相交v1中的nft直接變成了ft)。採用去中心化的orderbook形式來降低低流動性時的滑點、單筆交易產生的息差及資本效率問題。

具體實現方式:

下述用1000usdc,市場利率5%作為案例

固定利率方進入:年初在市面上付出1000usdc,得到1000個zcUSDC+來自浮動方的50 USDC

浮動利率方進入:年初在市面上付50usdc,得到1000個nUSDC

固定利率方結算:年末清算,付出1000個zcUSDC,得到1000個usdc

浮動利率方結算:年末清算,付出1000個nUSDC,得到1000個nUSDC所代表的的利率(收益結算:年末總體收益-年初的50刀)

項目進度:21年5月9日測試網已上线,主網預計21年7月底上线

總鎖倉量:orderbook模式無tvl概念

運營數據:Twitter-3.1K;Discord-1.2K

背後資本:種子輪-Multicoin和Electric領投,CMS, Divergence, Defiance, DefiAlliance, CMT, Alex Pack, Ash Egan, Stani Kulechov等參投

治理代幣:SWIV

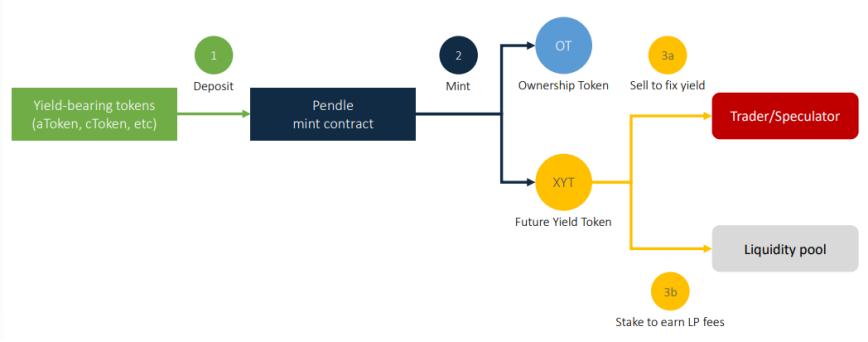

Pendle

用戶將Aave、Compound等存款協議中的存款憑證鎖定在Pendle的智能合約中,得到OT(Ownership Token 代表用戶抵押物的求償權)與XYT(代表未來收益的代幣)。出售方可在DEX中賣出XYT,從而鎖定收益,實現固定利率存款;或者可以放入流動性池子提供流動性賺取PENDL。而买入方則對應使用較小的本金購买了該XYT對應OT未來一定期限的收益權。

同時,Pendle對於AMM的改進是它的重大創新。Pendle設計的AMM適用於所有具有時間衰減特性的資產。最初,當池子創建時,AMM曲线類似於Uniswap的常數乘積曲线。然而,當後續的交換發生時,AMM曲线會在平衡點處移動,並根據時間衰減進行調整。

具體實現方式:

放貸人A

1. 將Aave、Compound等存款協議中的存款憑證(即atoken)鎖定在智能合約中

2. 鑄造成OT和XYT

3(a)可以在DEX中賣出XYT,獲得固定收益

3(b)可以做LP賺取pendle代幣收益

交易者/投資者B

1. 可以买入XYT,由於利率波動,可以對XYT進行套利

Pendle真正意義上並不算是固定利率協議。因為XYT以及pendle代幣價格會產生波動,放貸人的收益也是無法預計的,而利率波動大小(即XYT幣價)也決定了交易者是否有空間進行套利。

項目進度:2021年6月17日主網上线

總鎖倉量:5.2 Million USD

運營數據:Twitter-5.4K;Discord-3.4K

背後資本:種子輪-Mechanism Capital、HashKey Capital、CMS、DeFi Alliance、imToken、Crypto.com Capital、Spartan Group等參投

治理代幣:PENDLE

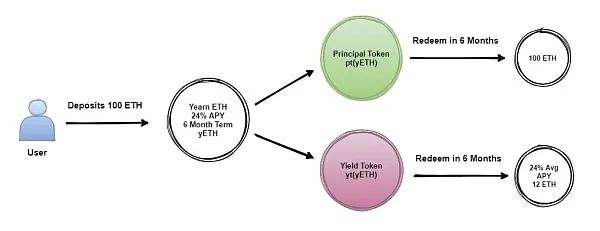

Element Finance

Element Finance是將基礎資產(即ETH、BTC以及USDC)劃分成兩個部分——主體代幣PT(Principle Token)以及收益代幣YT(yield token)。假設放貸人在將一些ETH存入Element並接收新創建的ptETH和ytETH。那么,現在他可以將本金和收益作為兩個不同的代幣PT和YT進行控制。又假設他決定立即出售PT但持有YT,所鑄PT兌換成的底層資產將變少(例如,在0天到期時1 ETH = 0.9 ptETH),而持有的YT仍在生息。而此時,放貸人可以將換得的底層資產再次進行運作。

以上操作總結如下:

放貸人A

1.ETH存入Element,接收ptETH和ytETH。

2.持有ytETH,從ETH獲得收益。

3.以折扣價出售ptETH,獲得ETH。

如果想要更高的ETH收益。

那么重復 1 2 3 4 5

借貸人B

以折扣價买入ptETH

到期以後將ptETH以1:1兌換成ETH

當放貸人出賣PT時,买方可以到期時換回等值的底層資產,賺取其中的差價。對於放貸人來說,即時出賣PT可以增加資本效率;且循環借出PT可以為利率加上槓杆。不過,放貸人需要承擔對賭風險,即賣出PT的折價是否能覆蓋加了槓杆的利率。放貸人另一個風險是如果無借款方接盤,放貸人只能讓利去賣出PT。在資產價格波動大的時候,放貸人還需要手動地調整PT價格,以防科學家套利。而對於借款方來說,可以收獲折扣價的底層資產。總結來說:放貸人循環操作需要玩家具備專業水准,其次循環借貸需要放貸人承擔對賭風險,循環借貸不一定是最賺錢的操作。

項目進度:5月9日測試網已上线

總鎖倉量:83 Million USD(測試網)

運營數據:Twitter-8.1K;Discord-3.6K

背後資本:種子輪-A16z, Placeholder, SV Angel, A.Capital,Scalar Capital, Robot Ventures, AAVE, Balancer等參投

治理代幣:無

高階點評:目前的收益代幣化類項目在市場資本效率及模式設計上略有不同,其中Swivel使用訂單簿模式為所有市場參與者(流動性提供者和接受者)提供可定制性和高資本效率;Pendle 使用了時間折舊的息票 AMM幫助流動性提供者避免了theta 衰減;Element 使用了時間增值的零息代幣 AMM幫助流動性提供者繞开theta,整體上互操作性更強且代幣傳輸成本更低

收益分級類產品

收益分級類產品則是將收益分為固定收益(fixed rate)和浮動收益(float rate):固定收益收益少風險少,浮動收益收益大風險大。

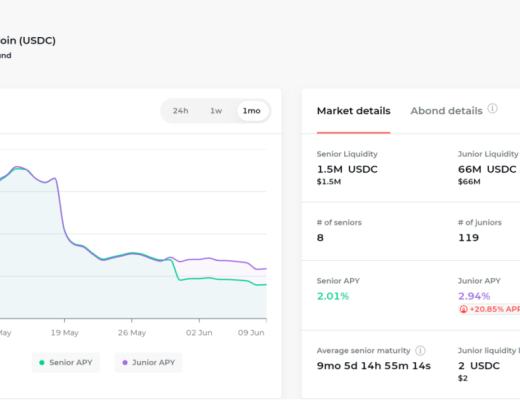

Barnbridge

BarnBridge 是一個通過將收益率及波動率分層來代幣化風險的跨平臺協議。使用固定收益率和波動率分層對產品風險進行代幣化,其原生代幣為 BOND。該項目計劃推出包括基於以太坊上、由 DeFi 收益擔保的定息和浮息產品「智能收益債券」以及可對衝任何 ERC20 代幣的市場價格波動的衍生工具「智能 Alpha 債券」。

Barnbridge通過引入Compound/AAVE/Cream/AAVE Polygon這四個池子,通過穩定幣鎖倉進行挖礦。而鎖倉的利率分為兩個等級——Junior和Senior。對比下來,Junior的利率更高,同時挖Bond代幣的APR也更高。因此,Barnbridge類似於針對穩定幣的收益聚合器。下圖可以看出Compund池中的USDC在不同的月份裏,利率是不同的。

項目進度:2020年10月份开啓鎖倉/LP挖礦

總鎖倉量:24 Million USD

運營數據:Twitter-18.4K;Discord-5.8K

背後資本:種子輪-Fourth Revolution Capital、ParaFi Capital等參投

治理代幣:BOND

Horizon Finance

Horizon Finance 的第一個版本中將採用無需抵押的模式,參與者可作為兩種角色參與收益。一是成為浮動利率參與者,即利率賣方;二是參與拍賣,即利率买方。

浮動利率參與者可將貨幣P投入池子中鑄造不同利率的 Horizon 代幣,在預定義的拍賣參數範圍中拍賣。其中,貨幣P可以是任意可產生收入流的代幣。參與者選擇固定收益上限(也可以選擇浮動),然後鑄造代幣(例如,在 X 到 Y 的區塊上,對 yUSD 設置 9%的投標上限),供利率买方投標。資金池的收入分發將在固定利率空間內,從低到高進行分配,多余的收入就會進入浮動資金池。同時,為促進用戶積極參與鑄造,Horizon 的資金池將退還鑄造代幣的所有 Gas 費成本,而加入現有代幣池的成本較低,因此用戶需自行支付 Gas 費。

通過在 Horizon 進行交易,用戶將能夠積極競爭以勝過普遍回報收益率,或者採取更被動的方法獲得滿意的固定利率。

其目標是建立不需要過度抵押的平臺,避免參與者無常損失,並消除由於過多的無資金固定負債而導致協議崩潰的風險,同時建立准確的加權市場利率均值。

項目進度:2021年三月正式推出 Beta 測試版,主網還未上线

總鎖倉量:NA

運營數據:Twitter-3.5K;Discord-3.6K

背後資本:種子輪-Framework Ventures、DeFianc Capital、Mechanical Capital、Spartan Group、Alameda Research、NGC等參投

治理代幣:無

高階總結:yield trenching類項目總體上對浮動和固定利率方都要求鎖倉,故整體資金利用效率相對較低,在irs發展的早期是nice to have但必要性較為一般的項目類別。

競爭優劣勢評估

那么,如何評估這些固定利率項目的優勢呢?針對於非專業Defi玩家,顯然零息債券的項目更容易上手:用戶界面更為友好,以及借貸利率更為清晰.

而收益代幣化項目雖然在原有的借貸協議上加入了創新,提高了借貸雙方的資金利用率以及節約了時間成本;但是因為機制比較復雜以及可變因素比較多,收益率難以計算,因此更適用於專業的defi玩家。至於收益分級類項目將浮動利率和固定利率區分开來,通過兩種用戶的對衝來平衡收益,本身就是一種零和遊戲。

總的來說,目前大部分固定利率協議的TVL都不高,此類項目需要從大的借貸協議中引流,是建立在主流的defi協議之上的。就競爭形式而言,頭部Defi項目的浮動利率更為引人注目:在人們還沒有意識到浮動利率和固定利率的區別時,他們更愿意去往流量更多的地方。

但當固定利率這個概念更加深入人心時,該賽道有望在熊市以及下一個牛市爆發。理由如下:因為熊市行情趨於穩定,投資者才更愿意以固定的利率賺取穩穩的幸福。而下一個牛市,隨着更多大資金的機構入場,固定利率市場更有可能成為中流砥柱,為更多追求資產回報穩定以及借貸成本穩定的玩家親睞。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

暴跌中幣價相當堅挺,從HIP、Vaults以及Token模型的角度再談Hyperliquid

自2014年門頭溝事件起,中心化交易平臺的腐敗與市場操縱問題便始終困擾着Crypto的所有參與者。...

今日推薦 | 速覽Berachain背後助推器Royco:TVL突破30億美元,躍居Yield協議第二!

過去一年,DeFi生態簡直是“开掛”狀態,資金如洪水般湧入,機構瘋狂布局,大家都在說:這波賺錢機會...

Uniswap V4 正式上线後 ,有哪些值得關注的創新項目?

編者按:文章介紹了 Uniswap V4 的創新性功能,重點闡述了 Hooks 的模塊化特性,使开...

波場TRON行業周報:“就職典禮”利好出盡,TRX成WLFI战略儲備之一

一.前瞻1. 宏觀層面總結以及未來預測市場普遍預計,美聯儲將在1月30日的會議上決定維持當前的聯邦...

來火幣HTX過肥年:春節樂翻天,$60萬紅包搶不停,更多新春福利待領取

春節將至,火幣HTX攜手波場TRON生態推出“春節樂翻天,$60萬紅包搶不停”活動,用數字紅包傳遞...

評論