復盤4月DeFi:現實資產开啓上鏈抵押 波場USDT發行量首超以太坊USDT

隨着加密資產的升值,DeFi中的各項數據繼續向好,除以太坊之外,其它鏈上的DeFi項目也在蓬勃發展。DeFi的創新越來越難,但也有很多項目在某些方向做到極致,從而脫穎而出,並可能改變已有的交互方式。

項目上线與更新

早在去年的時候,MakerDAO就表示要將重心放在現實資產的抵押借貸上。4月15日,MakerDAO首個實體融資執行提案通過,新增New Series 2 DROP為抵押品,之後正式發放了首筆現實資產的貸款。New Silver是Centrifuge Tinlake上的房屋翻修再轉售貸款,投資New Series 2 DROP代幣就意味着為美國的房地產進行融資,MakerDAO與Centrifuge合作,實現了第一筆以現實世界資產支持的DAI的貸款,這也是DeFi中首筆基於現實世界資產的貸款,將成為DeFi與現實融合的一個裏程碑事件。

在去中心化借貸市場中,因為利率會隨着需求而波動,不利於傳統資產的大規模湧入。而致力於收益率市場的Pendle(原名Benchmark)則可以解決這一問題,它可以將基礎資產和收益分離开來,資產的所有者可以在固定時間內出售其收益權,從而鎖定利潤,收益權的購买者也沒有清算風險。貸款人可以在利率高時鎖定利率,借款人也可以在利率低時對衝利率。具體操作中,可以使用Aave中的aToken和Compound中的cToken鑄造代表所有權的OT代幣和代表未來收益的XYT代幣,如果賣出XYT代幣,則等於鎖定了未來的收益;买入XYT代幣則可獲得未來一段時間該資產在Aave或Compound中產生的收益,方便借款人對衝利率風險。

在經過六個月時間的預挖之後,B.Protocol終於將平臺中的積分通過投票升級為治理代幣BPRO。B.Protocol想要解決清算過程中的Gas战爭與不確定性問題,它的創建者Yaron Velner曾是Kyber Network的CTO及WBTC協議的共同設計者。B.Protocol會將協議整合到已有的DeFi借貸平臺中,目前已經完成MakerDAO與Compound的整合。B.Protocol清算人通過在接近清算價時,為用戶账戶提供緩衝,從而在清算過程中獲得優先權。MakerDAO與Compound的用戶可以在B.Protocol中完成借貸,並隨着時間獲得治理代幣,清算人的部分收益也將分配給用戶。該項目完全公平啓動,在初始代幣分發時,所有的BPRO代幣都根據積分佔比分配給用戶,沒有預挖與VC分配。

近期,以太坊社區對“礦工可提取價值”的討論再次升溫,高昂的Gas費嚴重的影響了以太坊中DeFi的參與度。以太坊網絡的使用量暴漲,其中包含了很多無效率的MEV提取過程,套利者們的互相競價也提高了Gas費,從而給以太坊帶來負外部性。Flashbots通過一個概念驗證項目MEV-Geth,想要解決這一問題。礦工可以通過MEV-Geth將打包交易的區塊的權益外包給第三方的搜尋人,搜尋人之間通過溝通交易排序偏好的區塊空間暗標相互競爭。雖然MEV-Geth不能減少搶跑和尾隨交易,但可以降低機器人帶來的網絡擁堵。

CowSwap也是去中心化交易所(DEX)的一種,但與已有的DEX存在明顯差別,並以零手續費著稱(實際使用過程中需要授權時的Gas費、執行交易的基本費用和協議費用)。在CowSwap上提交的交易,首先會在鏈下服務中進行匹配,倘若有正好匹配的需求(Cow),則交易直接成交。因為沒有做市商,也無需向流動性提供者支付費用,所以在Cow中成交會帶來更好的價格。倘若沒有更好的價格,則會在AMM中的最佳路徑中執行交易。如果交易直接在鏈下匹配成功,那么CowSwap也能減輕MEV帶來的困擾。

隨着加密資產估值的總體上升,DeFi中的各項數據也繼續提升。根據CoinMarketCap的數據,加密貨幣的總市值在4月份上升了15.8%,並首次突破2萬億美元,達到2.12萬億美元。在DeFi中使用較多的BTC(WBTC)價格下跌1.78%,ETH上漲44.44%,BNB上漲105.92%。

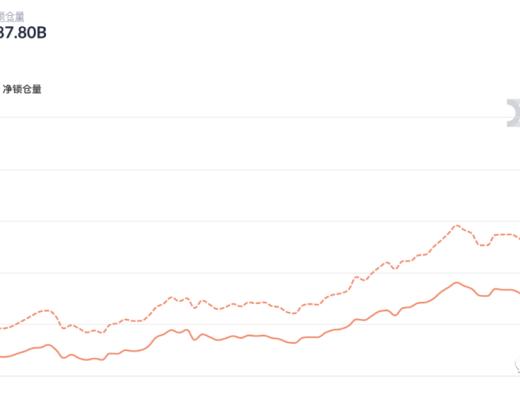

總鎖倉量

根據DeBank的數據統計,4月份Ethereum、BSC、xDai、Polygon幾條鏈上的總鎖倉量從648億美元上升至1086億美元,漲幅為67.6%。截至5月6日,這幾條鏈上的總鎖倉量已經升至1228億美元,若再加上Heco的89億美元,所有DeFi協議中的總鎖倉量已經超過1300億美元。

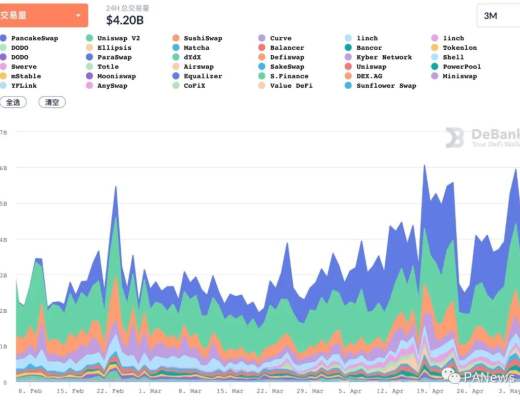

去中心化交易所

4月底,去中心化交易所(DEX)每天的交易量約為40億美元,而一個月前約為27億美元,上升48%。在以太坊上的DEX中,SushiSwap的鎖倉量約為Uniswap的一半,交易量約為Uniswap的三分之一,兩者之間仍有明顯的差距。若將以太坊上的DEX與其它鏈相比,BSC上的PancakeSwap在鎖倉量、24小時交易次數、活躍用戶數上都遠超Uniswap,而兩者的交易量則不相上下。

去中心化借貸

去中心化借貸平臺的總借款上升49.4%至196億美元,其中借款總量最高的依然是Compound,BSC上的Venus則從第三升至第二位。借款總量上升最多的是Aave V2,從8.1億美元升至36.4億美元,上升355%。Aave V2總借款的上升量也佔了所有已統計平臺四月份總借款上升量的43.6%,Aave V1的總借款略有下降。雖然Compound的總借款量在上升,但其佔比已經從42%下降至38%。

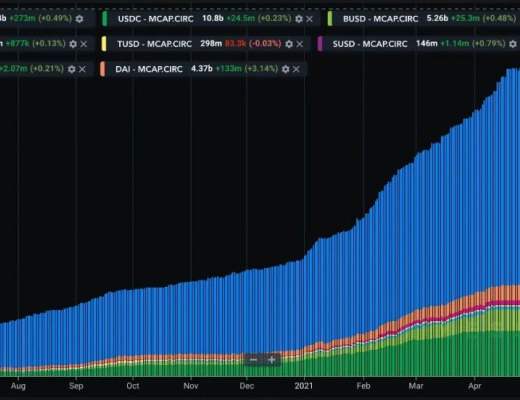

穩定幣

根據Messari上的數據,截止到4月底,USDT、USDC、BUSD、HUSD、TUSD、sUSD、PAX、DAI這八種穩定幣的總市值為753億美元,而在一個月前只有618億美元,一個月上升21.8%。這一個月,Tron上的USDT授權發行量也首次超過了ETH。根據Tether官網的數據,目前ERC20 USDT已授權發行259億,而Tron USDT已授權發行290億。

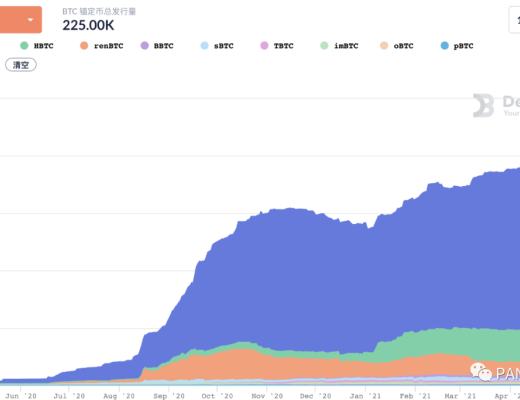

BTC錨定幣

發行在以太坊上的比特幣錨定幣也在這一個月首次超過了BTC總量的1%。截止到4月底,以太坊上的BTC錨定幣總發行量為216728枚,比一個月前增加15.1%。BBTC的發行量在這一個月裏增加較多,從2900枚增加到9900枚。

去中心化預言機

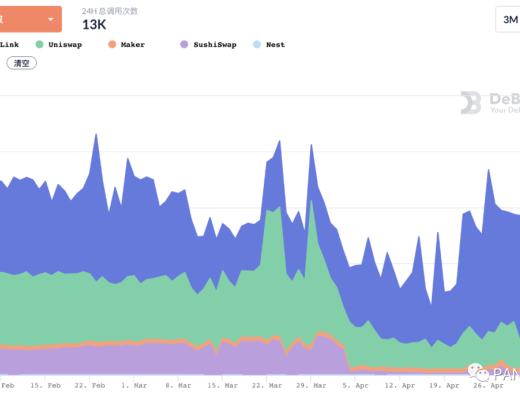

去中心化預言機的調用次數並沒有增長。根據DeBank的數據,到4月底,ChainLink作為專業的預言機,每天大約被調用10000次;Uniswap因為有數量衆多的交易對,且交易量在DEX中最大,大約每天被調用3700次。這兩者佔據了預言機調用次數的95%。

總結

DeFi中的各項數據繼續向好,一方面有加密資產整體估值升高的影響,另一方面也有更多的資產湧入。加密資產的總市值突破2萬億美元,MakerDAO發放了首筆基於現實資產的DAI的貸款,BTC錨定幣首次突破BTC總量的1%,Aave V2也开始吸引大量資金。

除以太坊外,其它鏈上的DeFi也發展迅速,PancakeSwap在鎖倉量、24小時交易量、活躍用戶數上已經超越Uniswap,而交易量與Uniswap不相上下。Venus的借款量超越MakerDAO,躍居第二。Tron USDT的發行量也首次超過了ERC20 USDT。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

預言機新王者?RedStone 發幣在即,揭祕 90% 再質押市場份額的崛起之路!

自 17 年的 LINK,23 年的 PYTH 後,市場終於有個預言機項目要發幣了,由以太坊資深开...

解讀以太坊上的首個SVR解決方案:Chainlink引領DeFi MEV回收

我們很高興推出 Chainlink 智能價值回收(SVR),這是一種全新的預言機解決方案,旨在幫助...

Arthur Hayes 新文聚焦 | 全球貨幣政策的真相,比特幣接下來何去何從?

作為一名宏觀經濟預測者,我試圖基於公开數據和當前事件,作出能夠指導投資組合資產配置的預測。我喜歡“...

Ouroboros DeFi:為什么 Usual Money 被低估了?

前言:Ouroboros DeFi 方法論在Ouroboros DeFi收益基金,我們的投資策略始...

PANews

文章數量

304粉絲數

0