鏈上期權協議:少有人知的 DeFi 新賽道

一覽去中心化期權賽道現狀與創新類項目。

撰文:Cabin

一個成熟的交易市場中,衍生品的交易額往往遠大於現貨。在 Crypto 領域,去中心化衍生品,或者說鏈上交易,仍有很大的發展空間。在這個方向,主要包含去中心化永續合約、去中心化期權、去中心化合成資產等細分賽道。

回顧 DeFi 衍生品的發展,去中心化永續合約發展速度起步較快,鏈上期權市場還有很高的發展空間,目前,加密市場中的去中心化期權賽道正在慢慢發芽:

( 數據來源:defillama)

Messari 將鏈上期權協議主要分為 Option Marketplace(期權市場)和 Structured Product(結構化產品)兩種:

Option Marketplace(期權市場)是創建實際期權合約並推進期權买賣的協議。承銷每個期權的流動性。根據資金來源及運行方式的不同,可再分為 Orderbook Marketplace 與 Liquidity Pool Marketplace,Opyn、PsyOptions、Zeta 等案例是基於傳統的訂單簿方式運行;Dopex、Lyra、Hegic 等使用了流動性池的方法。

Structured Product(結構化產品)基於 Option Marketplace 協議之上,為用戶提供了 Vault (對衝基金),以存入資金。每個 Vault 將執行既定的基於期權的收益策略,將復雜的定價和風險管理進行包裝,降低普通用戶的參與期權賣方的門檻。比如MCOEX,Finance、Dopex等,它們通常依附於底層期權協議並進一步發揮可組合性,為期權資產提供一些期權策略,並以Vaults的形式幫助投資者獲得收益對衝風險等。

這兩種分類也被粗略劃分為「底層期權產品」及「期權衍生品」。結構化產品降低了期權的復雜性,並提升了鏈上期權市場的流動性,該類別是現有鏈上期權協議採用最多的方式,涵蓋 DeFi Option Vaults(DOVs)、AMM Vaults 和 Single Staking Options Vaults(SSOV)等,被市場視為流動性挖礦的替代品之一。

長期來看,去中心化期權協議的運營成本低於中心化機構,同時增添了激勵機制,是 DeFi 衍生品的重要關注方向。

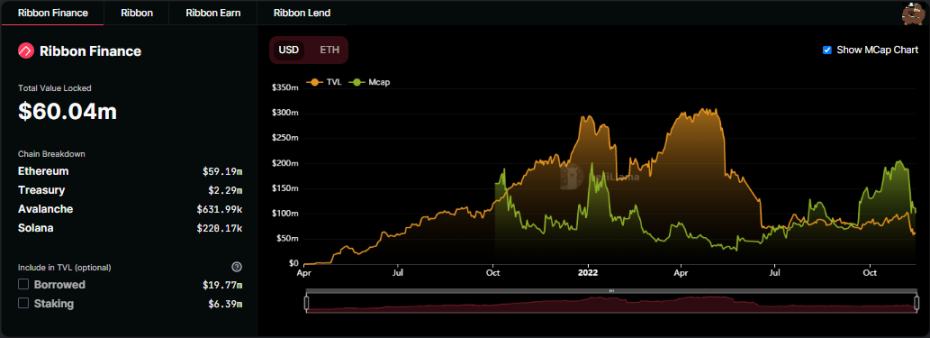

期權賽道目前處於早期萌芽階段,一級市場估值非常溫和(該細分領域的頭部項目 Ribbon Finance 目前市值僅約 6 億美元),主流產品在設計及體驗上略為粗糙,痛點仍在於交易深度、對衝風險、資金利用率、流動性分割、用戶體驗等。

(Ribbon Finance TVL 近況,數據來源:defillama)

在 DeFi 的「交易、借貸、槓杆」三個要素中,收益聚合、理財等本質在於交易借貸,已經出現了頭部產品。而期貨期權本質在於槓杆化,隨着加密原生團隊在去中心化期權上的不斷嘗試,以及不同資金類別的不斷加入,鏈上期權協議將是一個巨大的賽道。

基於鏈上期權協議的思路,一些值得關注的早期的、創新類項目有:

期權策略平臺 MCOEX

MCOEX是基於 ETH 2.0 的期權策略平臺。它主要提供去中心化的BTC、ETH漲跌期權產品服務,同時也為投資者提供專業期權交易所需的工具。讓不愿意主動管理頭寸的用戶可以將資產存入 MCOEX策略對衝協議,該協議可幫助用戶管理資產,並執行復雜的、類似於對衝基金的策略來賺取收益。目前 MCOEX已开放期權自動策略池。

MCOEX通過Vaults的形式構建更高的APY,降低了散戶參與期權的門檻,把復雜難懂的期權交易簡化為一道選擇題,投資者無需考慮平倉,倉位管理等問題,只需要买漲买跌,大大提升鏈上期權市場的流動性。

雖然這是目前期權行業所面臨的通病就是太專業化,普通投資者很難參與進來。但MCOEX期權協議正在致力於改善這種現狀,通過構建更加專業的鏈上期權機制以及工具,相較於其他期權而言其期權交易的專業性加簡化,交易體驗更加傾向於普通大衆投資者,讓鏈上期權交易進一步回歸本質。與此同時,MCOEX期權協議針對於交易者構建了期權策略對衝基金Vaults池,幫助他們自動基於期權策略從市場中獲利。我們看到,MCOEX正在成為鏈上期權交易賽道的新星,並打造獨具一格的期權體系。

永續期權協議 Panoptic

Panoptic 通過搭建在 Uniswap V3 生態中來解決鏈上期權流動性不足的問題,以及在交易速度和交易成本上進行優化。對於存在的任何 Uniswap v3 交易對,Panoptic 允許用戶創建多頭和空頭看跌期權或看漲期權。

除了买家與賣家,Panoptic 引入了「流動性提供者」這一新角色,期權买賣雙方必須在 Uniswap 池中重新分配流動性以產生新的期權,Panoptic 通過傭金來激勵用戶提供流動性,來大幅提高其資本效率。

槓杆期權協議 Levana protocol

Levana protocol 是基於智能合約平臺 JUNO 的槓杆及期權協議,屬於 Cosmos 生態。Levana 通過 Levana Leverage Index(LLI)Token 為用戶提供資產的槓槓頭寸。其運作方式在於:以計劃的槓槓率創建資金池,然後通過 Levana 協議鑄造 Token( 代表對帶槓槓資金池的所有權 ),用戶最後通過自動化做市商獲得收益。

Levana 專注於开放性的 DeFi,並推出 GameFi 產品、可進化的 NFT 等。Levana 投資機構包括 Animoca、Dragonfly Capital、Parafi Capital 等,並由 Delphi 實驗室孵化。

相對去中心化期權平臺 Dopex,MCOEX 的出現將 期權協議更加適用於經驗有限、非專業的小型投資者。

【免責聲明】市場有風險,投資需謹慎。本文不構成投資建議,用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

XRP 漲至 7.5 美元?分析師告訴 XRP 大軍為純粹的煙火做好准備!

加密貨幣分析師 EGRAG 表示,XRP 即將迎來關鍵時刻,價格可能大幅上漲,這取決於能否突破關鍵...

今晚ETH迎來暴漲時代 op、arb、metis等以太坊二層項目能否跑出百倍幣?

北京時間7月23日晚上美股开盤後 ETH 的ETF开始交易。ETH的裏程碑啊,新的時代开啓。突破前...

Mt Gox 轉移 28 億美元比特幣 加密貨幣下跌 ETH ETF 提前發行

2014 年倒閉的臭名昭著的比特幣交易所 Mt Gox 已向債權人轉移了大量比特幣 (BTC),作...

評論