解讀幣安報告:2024降息周期來臨,全面解析美聯儲政策影響

原文作者:深潮 TechFlow

導讀

在全球經濟格局不斷變化的今天,美聯儲的貨幣政策走向牽動着全球金融市場。2024 年 9 月,美聯儲自 2020 年以來首次降息,开啓新一輪降息周期。

Binance Research 近期發布了一份報告,深入闡述了美聯儲利率政策的來龍去脈,以及其對經濟和各類資產的影響。

報告從經濟基礎理論出發,結合最新數據和歷史經驗,系統性地分析了利率、通脹、就業等核心經濟指標之間的關系。同時,對股票、債券、大宗商品和加密貨幣等不同資產類別在降息周期中的表現進行了全面剖析,為投資者提供了清晰的決策參考。

深潮 TechFlow 對該報告的關鍵信息進行了梳理,內容如下。

關鍵要點

-

最新降息動態: 美聯儲於 2024 年 9 月宣布降息 0.5% ,隨後在 11 月進一步降息 0.25% ,標志着自 2020 年 3 月新冠疫情應對措施以來的首次降息行動。市場預期 2025 年將繼續降息 1-2 個百分點,其中 12 月份再次降息 0.25% 的概率約為 62% 。

-

政策背景解析: 美聯儲秉持"雙重使命"原則,致力於促進最大就業和維持物價穩定(通脹目標 2% )。2022 年中期,通脹一度突破 9% ,促使美聯儲採取積極加息措施,將利率提升至 20 年來的最高水平。隨着通脹逐步降溫,美聯儲开啓新一輪降息周期。

-

利率影響機制: 利率作為"貨幣的價格",其變動將通過兩個主要渠道影響市場:

-

降低借貸成本,使市場主體更容易獲得資金,同時降低現有債務負擔

-

降低無風險收益率,推動投資者尋求其他投資渠道以提高回報

-

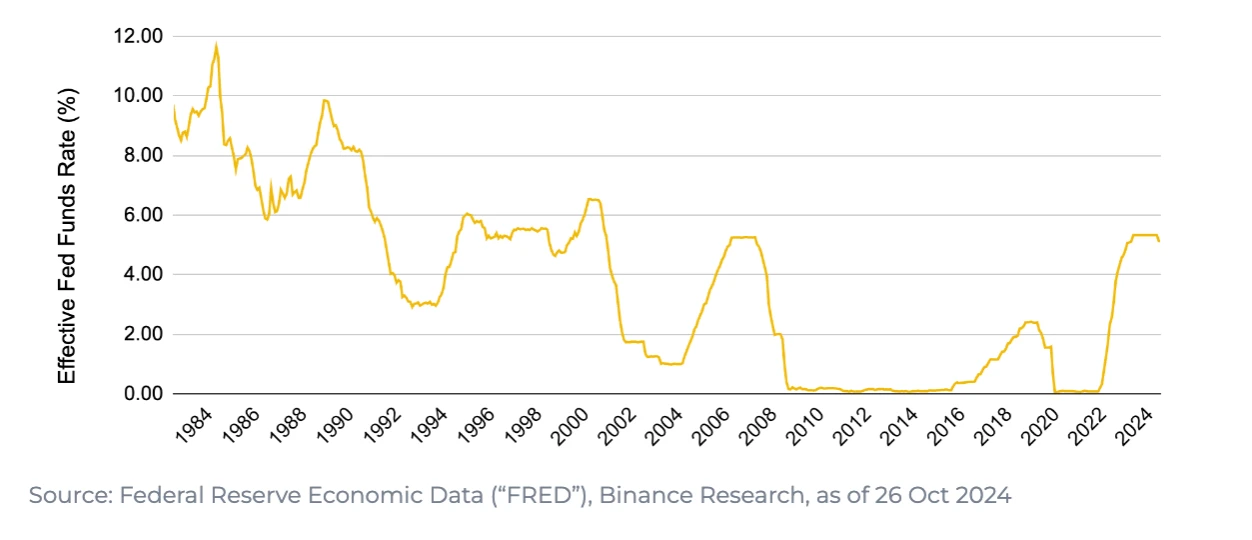

歷史趨勢: 美國利率在過去 50 年呈現結構性下降趨勢,從 1980 年代的 8-10% ,降至 2010 年代的接近零利率時期,再到近期的 5% 以上水平。

-

資產表現分析:

-

股市(標普 500)在降息後普遍呈上漲趨勢,但經濟衰退期可能出現例外

-

大宗商品與利率關系較為復雜,受庫存成本、收益率缺乏和匯率等多重因素影響

-

債券價格與利率呈明顯反向關系

-

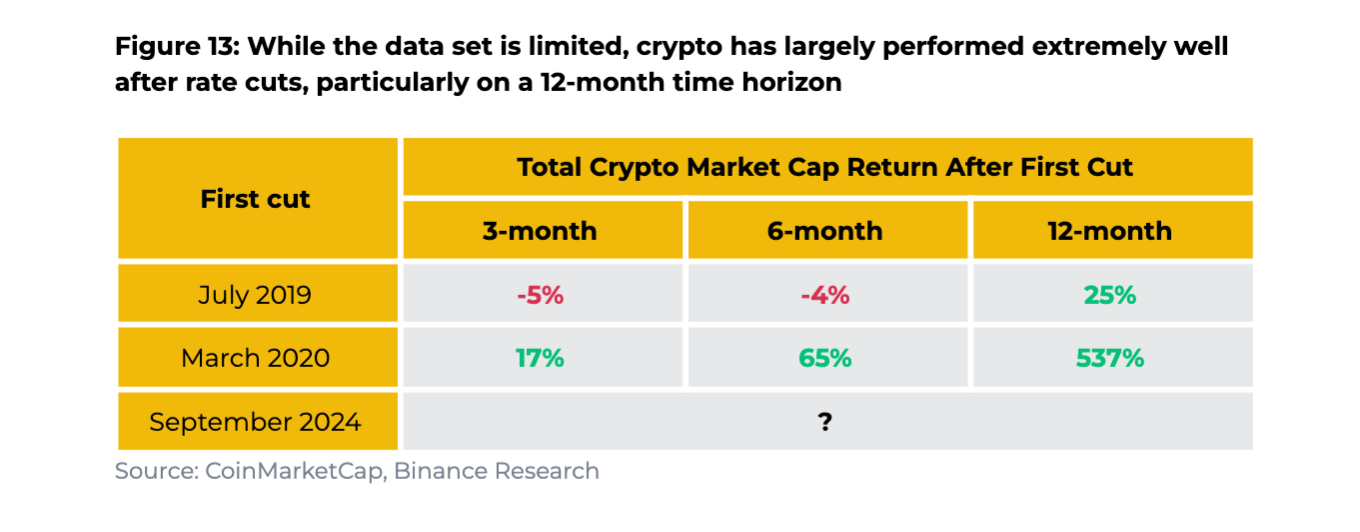

加密貨幣雖然歷史數據有限,但在降息周期表現強勁,如 2020 年 3 月降息後 12 個月內增長 537%

政策轉向:全球央行降息序幕已啓

2024 年 9 月 18 日,美聯儲將聯邦基金利率目標區間下調 0.5 個百分點至 4.75-5.00% ,這是自 2020 年 3 月應對新冠疫情以來的首次降息。在此之前,為應對通脹上升,美聯儲於 2022 年 3 月至 2023 年 7 月期間連續激進加息,隨後連續八次會議維持利率不變,直至此次降息。11 月的 0.25% 降息進一步確認了新一輪降息周期的开啓。

美聯儲的政策行為始終圍繞其雙重使命展开:促進最大就業和維持物價穩定。後疫情時期,物價快速上漲, 2022 年中期通脹一度突破 9% ,這促使美聯儲啓動了 20 年來最強力的加息周期,將目標利率從疫情期間的 0-0.25% 一路提升至 5.25-5.50% 。隨着通脹逐步降溫,美聯儲开始轉向寬松。當前市場預期 2025 年將有 1-1.5 個百分點的降息空間,其中 12 月份降息 0.25% 的概率約為 62% (維持不變的概率約為 38% )。

通脹、降息與更廣泛經濟體系(包括資產表現)之間的關系錯綜復雜,值得市場參與者深入關注。

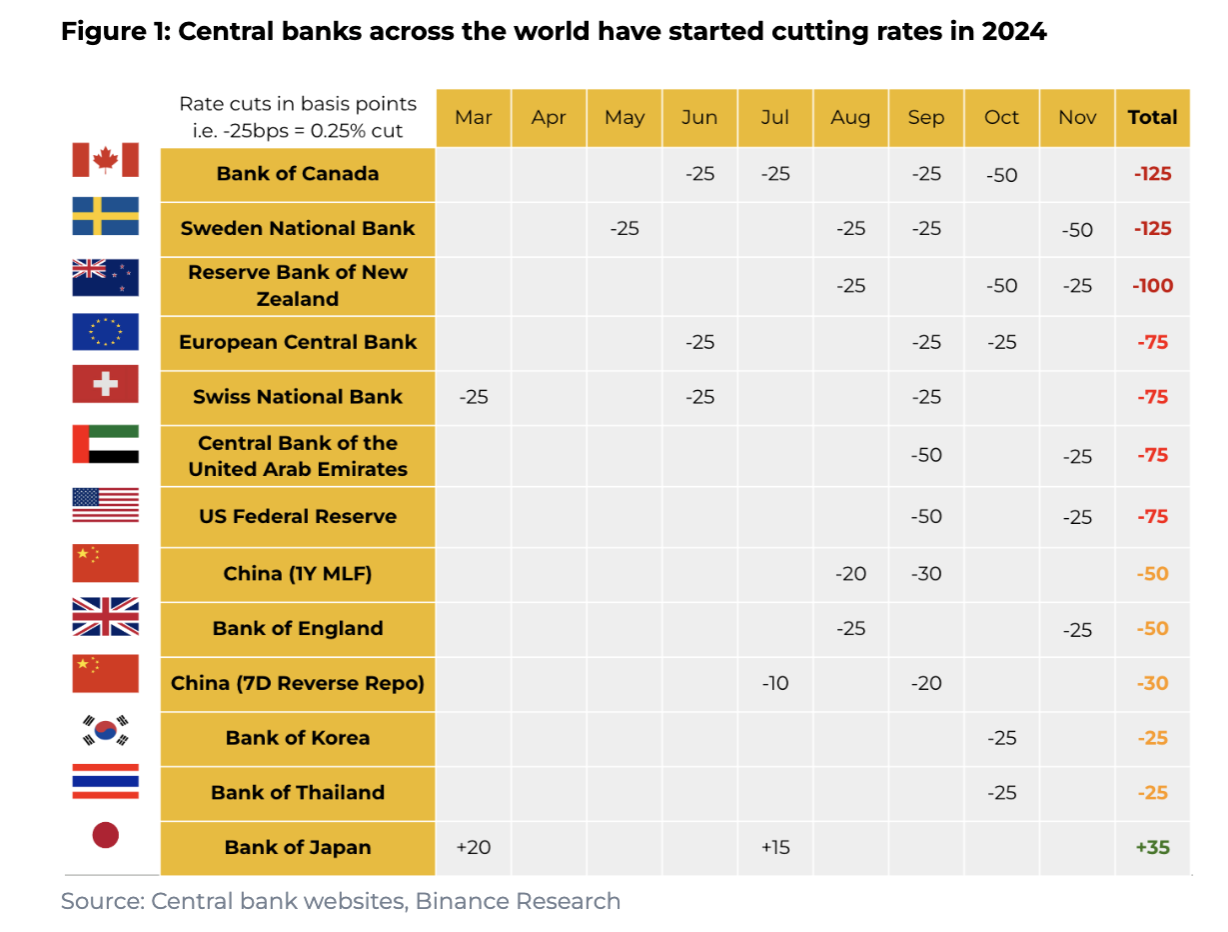

值得注意的是, 2024 年全球多個央行已开啓降息進程,這一趨勢將對全球金融市場產生深遠影響。

基礎概念:利率與經濟運行機制

沃倫·巴菲特曾說:"利率驅動着經濟宇宙中的一切"。讓我們從最基本的概念出發,理解利率如何影響經濟運行。

利率的基本原理

-

• 核心定義:利率本質上是"貨幣的價格"

-

提高利率 = 貨幣更貴

-

降低利率 = 貨幣更便宜

當前降息環境的兩大影響

1、債務與借貸效應

-

企業和機構能以更低成本獲得融資,促進投資擴張

-

現有債務的利息負擔降低,改善現金流狀況

-

消費者借貸成本下降,刺激消費和住房需求

-

整體經濟活動受到提振,有助於經濟增長

2、收益率效應

-

政府債券等無風險資產收益率下降

-

投資者被迫尋找其他投資渠道以獲取更高回報

-

股票、房地產等風險資產估值獲得支撐

-

資金從低風險資產向高風險資產轉移

主要經濟變量

-

通貨膨脹

-

美聯儲將 2% 設為長期目標通脹率

-

2022 年中期曾突破 9% 的高位

-

就業情況

-

當前失業率維持在 4.1% 的相對健康水平

-

非農就業數據每月首個周五發布,是市場重要指標

-

市場環境與外部因素

-

企業盈利:季度財報及預期是市場信心晴雨表

-

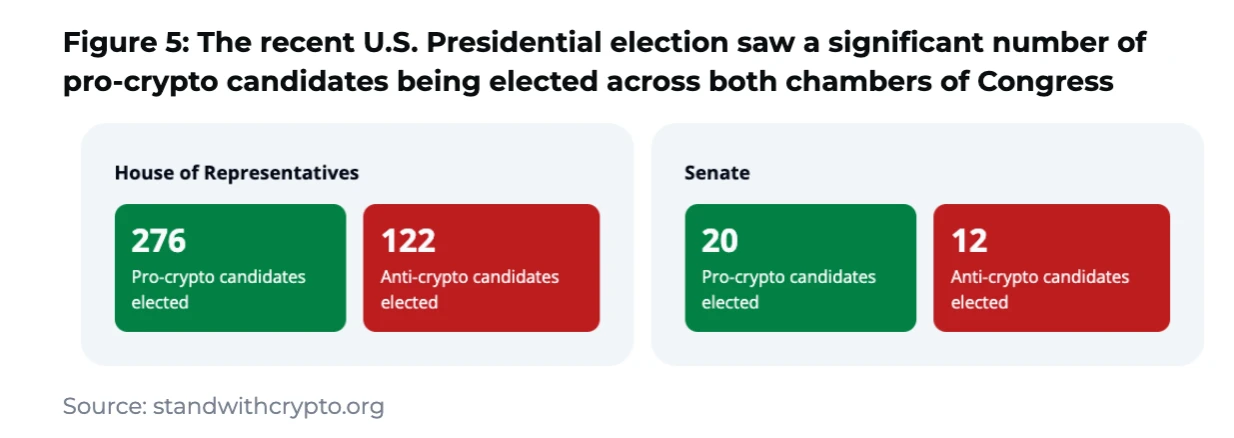

監管政策:包括加密貨幣在內的金融創新監管態度(如下圖所示,綠色代表的美國選舉中加密友好人士在衆議院和參議院的人數顯著增加)

-

地緣政治:國際貿易關系、區域衝突等外部衝擊

-

宏觀指標:包括貿易平衡、消費者信心、PMI 等

歷史視角:過去的美聯儲降息周期及資產表現

利率變動趨勢

過去 50 年美國利率呈現結構性下降趨勢:

-

1980 年代:維持在 8-10% 的高位

-

2010 年代:接近零利率水平

-

近期:升至 5% 以上

-

2024 年 9 月和 11 月:开啓新一輪降息周期

各類資產的歷史表現

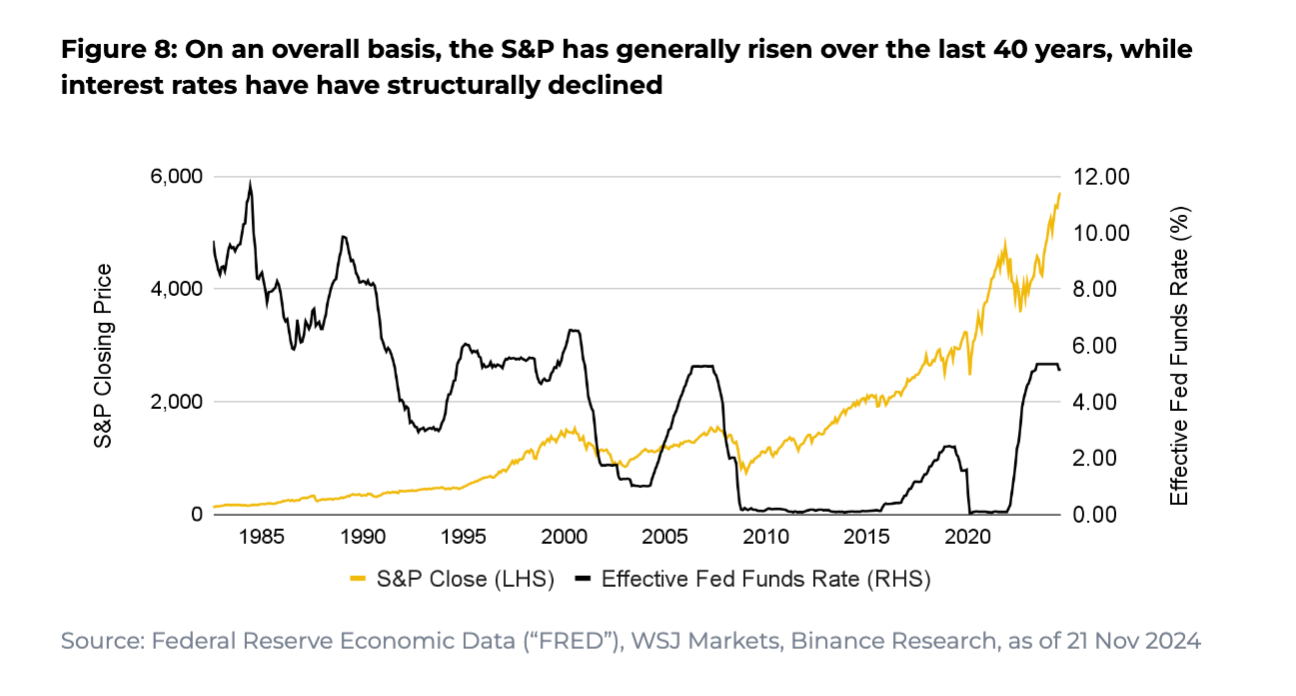

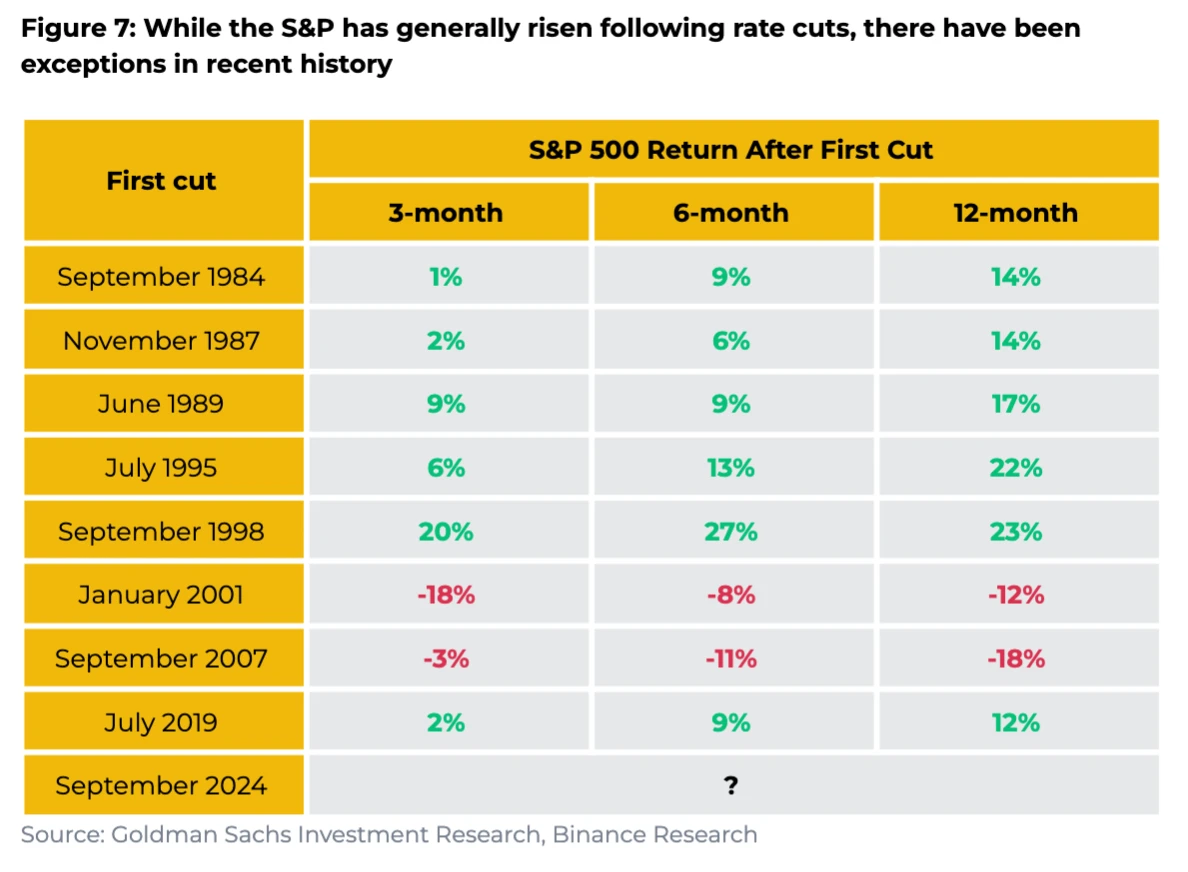

股票市場(標普 500)

-

整體趨勢: 降息後普遍上漲

-

具體表現:

-

1984 年 9 月首次降息: 3 個月+ 1% , 6 個月+ 9% , 12 個月+ 14%

-

1995 年 7 月降息: 3 個月+ 6% , 6 個月+ 13% , 12 個月+ 22%

-

特殊情況: 2001 年和 2007 年(經濟衰退期)出現負收益

-

2001 年 1 月: 12 個月-12%

-

2007 年 9 月: 12 個月-18%

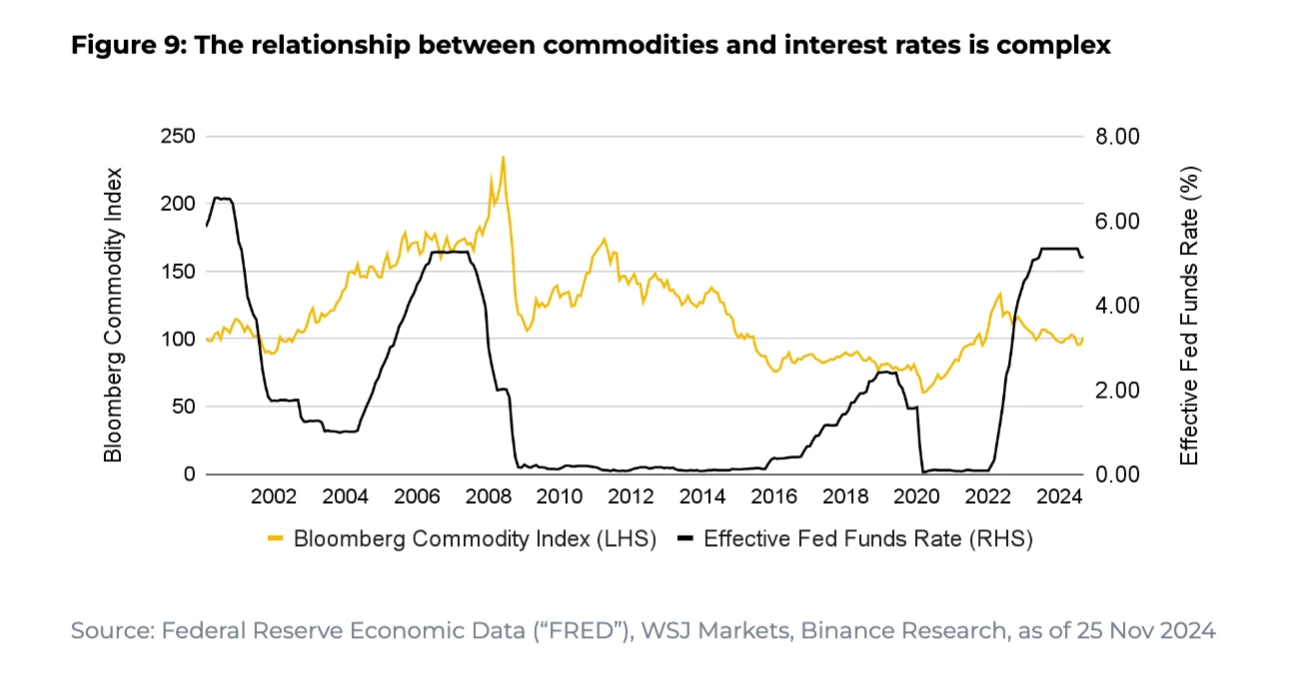

大宗商品

-

影響因素:

-

庫存成本:利率影響持有成本

-

收益特性:無固定收益

-

美元匯率:大宗商品多以美元計價

-

通脹關聯:

-

通常被視為通脹先行指標

-

常用作通脹對衝工具

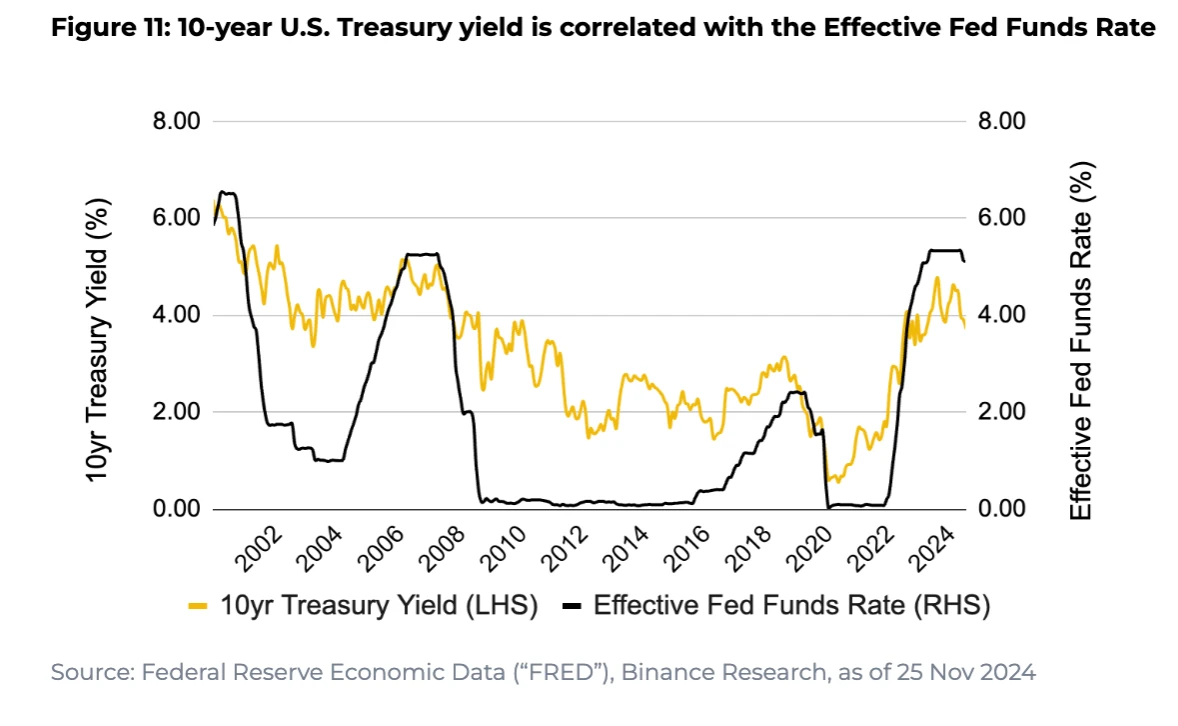

債券

-

核心特徵: 與利率呈明顯反向關系

-

運行機制:

-

利率上升→債券價格下跌

-

利率下降→債券價格上漲

-

十年期國債收益率: 與聯邦基金利率高度相關

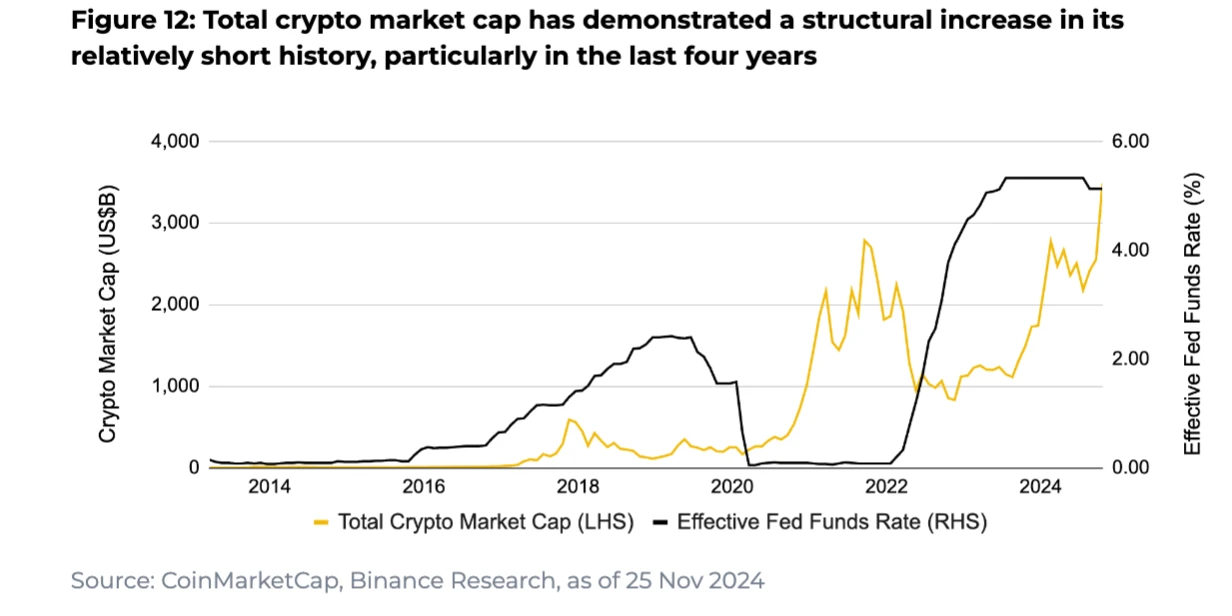

加密貨幣

-

歷史數據: 僅經歷兩輪降息周期(2019 下半年和 2020 年 3 月)

-

表現亮點:

-

2019 年 7 月降息: 12 個月+ 25%

-

2020 年 3 月降息: 12 個月+ 537%

-

特殊考量:

-

樣本期較短

-

市場規模相對較小,波動性較大

-

受多重因素影響,不僅限於利率變動

這一歷史回顧顯示,雖然降息通常對資產價格形成支撐,但具體表現因資產類別和宏觀環境而異。特別是在經濟衰退期,即使降息也可能無法阻止資產價格下跌,這提示投資者需要綜合考慮多重因素,而不是簡單依據降息與否做出投資決策。

這一歷史回顧顯示,雖然降息通常對資產價格形成支撐,但具體表現因資產類別和宏觀環境而異。特別是在經濟衰退期,即使降息也可能無法阻止資產價格下跌,這提示投資者需要綜合考慮多重因素,而不是簡單依據降息與否做出投資決策。

結論:全球降息周期开啓,市場機遇與挑战並存

如報告所示, 2024 年 9 月成為本世紀第四大降息月,全球共有 26 個央行實施降息政策。這一趨勢在 10 月和 11 月持續延續,標志着全球貨幣政策進入新的周期。美聯儲作為全球最具影響力的央行,其 9 月和 11 月的兩次降息不僅影響深遠,更預示着 2025 年可能迎來更大範圍的政策寬松。

從歷史經驗來看,降息周期往往會降低貨幣成本,改善市場流動性環境,進而對資產價格形成支撐。然而,本輪降息周期具有其獨特性:全球通脹已從 2022 年的高點明顯回落,但仍需警惕通脹反彈風險;就業市場保持相對穩定,失業率維持在 4.1% 的健康水平;地緣政治局勢則增添了額外的不確定性。

展望 2025 年,市場普遍預期美聯儲將繼續降息 1-1.5 個百分點。在此背景下,全球主要央行或將跟隨美聯儲步伐,進一步改善流動性環境。然而,投資者在把握機遇的同時也需要保持清醒:不同資產類別在降息周期中可能呈現差異化表現,簡單追隨降息可能無法獲得理想收益。建議投資者在充分理解基本面的基礎上,關注結構性機會,謹慎布局,以更好地應對這一新的市場環境。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Matrixport市場觀察:BTC重返$100,000,市場看漲情緒明顯

上周,BTC 價格穩定上漲,日线連續 7 日收陽,重回 $ 100, 000 。自 12 月 30...

黃仁勳最新 CES 演講:AI Agent 有望成為下一個機器人產業,規模將高達數萬億美元

整理:有新 在今天上午开幕的 CES 2025 上,英偉達創始人兼 CEO 黃仁勳帶來了一場裏程碑...

星球日報

文章數量

7893粉絲數

0