2024年空投研究報告:為什么近九成的代幣空投都失敗了?

原文標題: Airdrops in the Barren Desert: Surveying the traits behind 2024 ’s 11% success rate

原文作者:Keyrock

原文編譯:Scof,ChainCatcher

關鍵要點:

-

難以持續

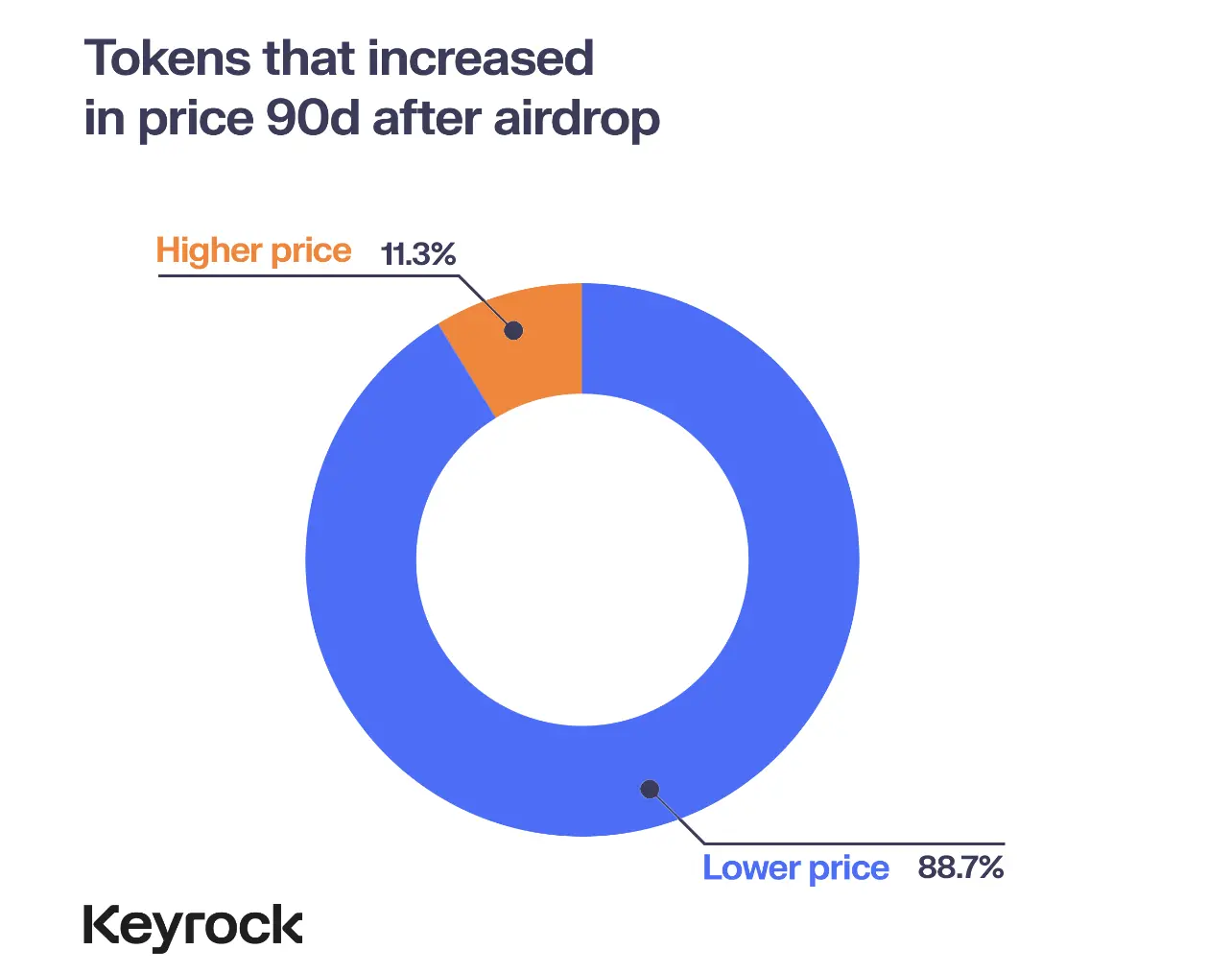

大多數空投在 15 天內崩潰。在 2024 年,盡管最初價格飆升,但 88% 的代幣在幾個月內貶值。

-

大幅漲跌

分發超過總供應量 10% 的空投看到了更強大的社區保留和表現。那些低於 5% 的通常在發布後面臨快速拋售。

-

高 FDV

過高的完全稀釋估值(FDV)對項目傷害最大。高 FDV 抑制了增長和流動性,導致空投後價格急劇下降。

-

流動性至關重要

沒有足夠的流動性來支持高 FDV,許多代幣在賣壓下崩潰。深度流動性是空投後價格穩定的關鍵。

-

艱難的一年

加密貨幣在 2024 年掙扎,大多數空投受到最嚴重的打擊。對於少數成功案例,智能分配、強大的流動性和現實的 FDV 是他們的策略。

空投:代幣分發的雙刃劍

自 2017 年以來,空投一直是一種流行的代幣分發策略,用於制造早期的熱潮。然而,在 2024 年,由於過度飽和,許多項目難以取得成功。盡管空投仍然能帶來最初的興奮,但大多數空投結果導致了短期的拋售壓力,這導致社區保留率低和協議被拋棄。盡管如此,一些傑出的項目成功地打破了這種趨勢,證明了只要有正確的執行,空投仍然可以帶來有意義的長期成功。

研究目的

本報告試圖解开 2024 年空投現象的謎團——區分贏家和輸家。我們分析了 6 個鏈上的 62 個空投,比較了它們在幾個方面的表現:價格行動、用戶接受度和長期可持續性。雖然每個協議都有其獨特的變量,但集體數據清晰地描繪了這些空投在實現其預期目標方面的效果。

普遍表現

在檢查 2024 年空投的總體表現時,大多數在發布後表現不佳。雖然有一些在早期看到了令人印象深刻的回報,但大多數代幣面臨市場重新調整其價值的下行壓力。這種模式指向了空投模型內的一個更廣泛的問題:許多用戶可能只是在那裏為了獲得激勵,而不是長期與協議互動。

對於所有的空投,一個關鍵問題出現了——協議是否有持久力?一旦最初的獎勵分配完畢,用戶是否繼續看到平臺的價值,還是他們的參與純粹是交易性的?我們從多個時間框架的數據中得出的分析揭示了一個關鍵的洞察:對於這些代幣中的大多數來說,熱情很快就會消退,通常在前兩周內。

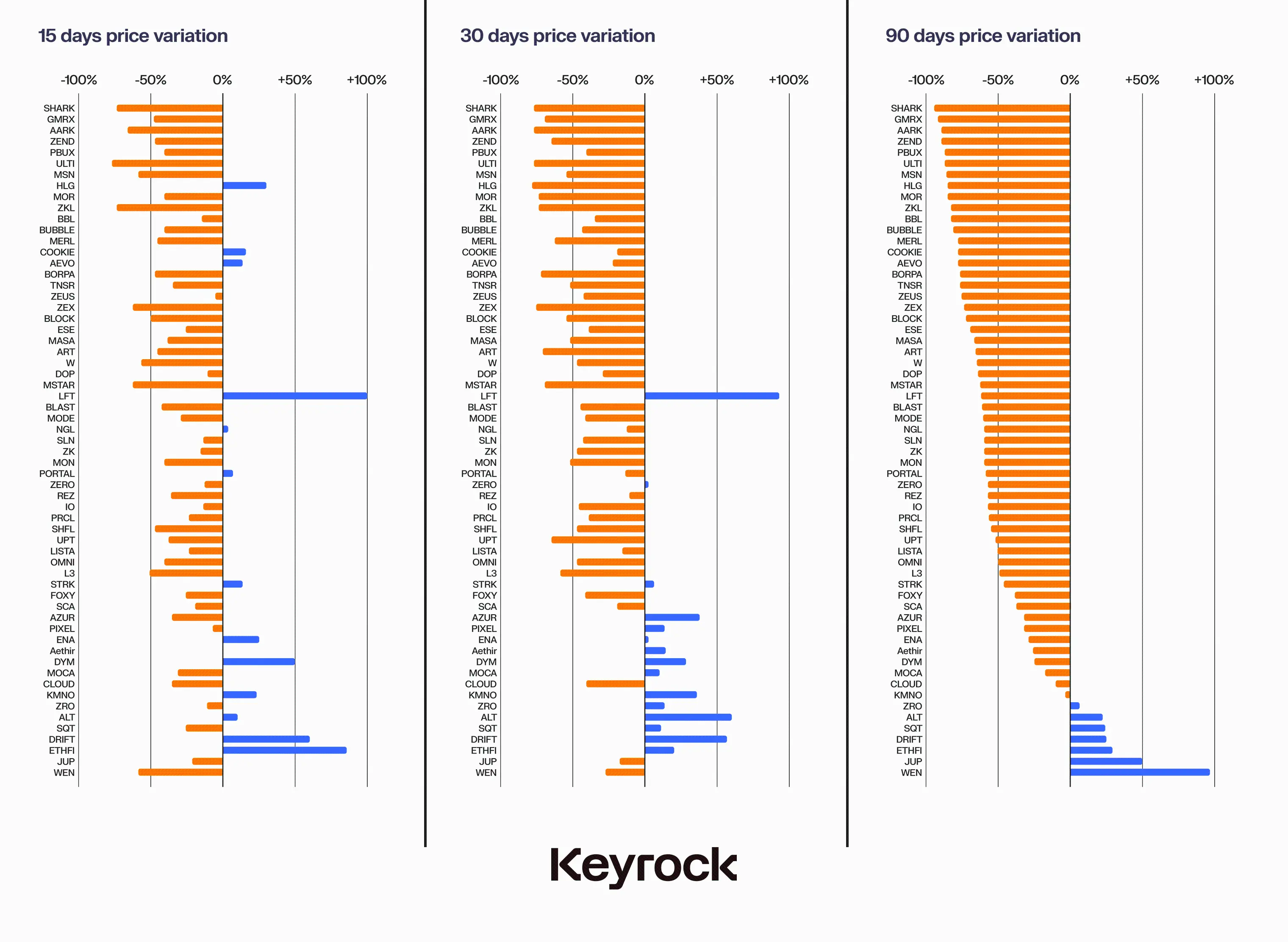

整體表現

觀察 15 天、 30 天和 90 天的價格走勢,很明顯大部分價格變動發生在空投後的最初幾天。三個月後,很少有代幣能夠實現正收益,只有少數幾個逆勢上揚。盡管如此,重要的是要考慮更廣泛的背景:在這段時間內,整個加密市場的表現並不好,這使得情況更加復雜。

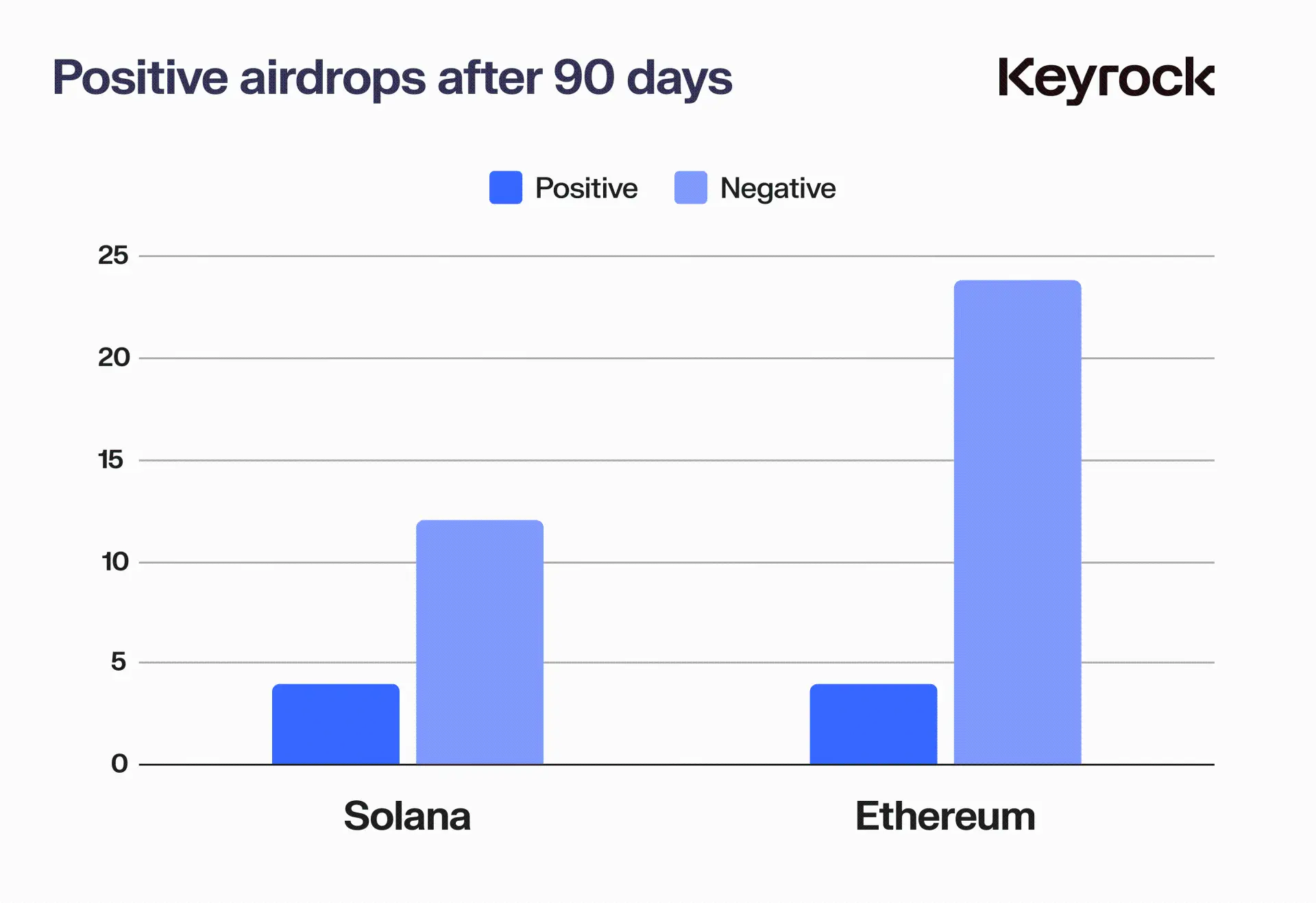

鏈上分布

盡管總體表現不佳,但並非所有鏈上都是如此。在分析的 62 個空投中,只有 8 個在 90 天後實現了正收益 ——以太坊上有 4 個,Solana 上有 4 個。BNB、Starknet、Arbitrum、Merlin、Blast、Mode 和 ZkSync 上沒有贏家。Solana 的成功率為 25% ,以太坊為 14.8% 。

對於 Solana 來說,這並不奇怪,因為在過去兩年中,這條鏈已經成為零售市場的最愛,並真正挑战了以太坊的主導地位。而且,鑑於我們考察的其他許多鏈都是與另一條鏈直接競爭的第二層鏈,只有母鏈保留了少數贏家,這並不令人震驚。

雖然我們沒有包括 Telegram 的 Ton 網絡,但我們確實想要指出,在該網絡上隨着熱情和採用的擴大,已經有不少成功的空投案例。

不同公鏈間的區別(Chain Division)

也就是說,如果我們嘗試將大型鏈與其空投分开,考慮到公鏈代幣的走勢,數據是否會有所改變?當我們將這些空投價格標准化,與它們各自生態系統的表現進行比較——例如,將 Polygon 上的空投與$MATIC 的價格走勢進行比較,或者將 Solana 上的空投與$SOL 進行比較——結果仍然不容樂觀。

是的,市場已經下跌, 2023 年的高點已經降溫,但這還不足以掩蓋空投的低迷,無論是與系統代幣還是與一般替代幣相比。這些拋售並非與更大的敘事完全隔離,反映了市場對短期繁榮的普遍擔憂。當已經被認為是“既定”的東西在下跌時,沒有人想要的是未經測試的或“新”的東西。

總體而言,改善充其量是溫和的,Solana 和 ETH 在某些 90 天的時間窗口內最糟糕的情況下大約有 15-20% 的跌幅,這仍然表明這些空投的波動性要大得多,而且只在整個敘事中有所聯系,而不是在價格表現中。

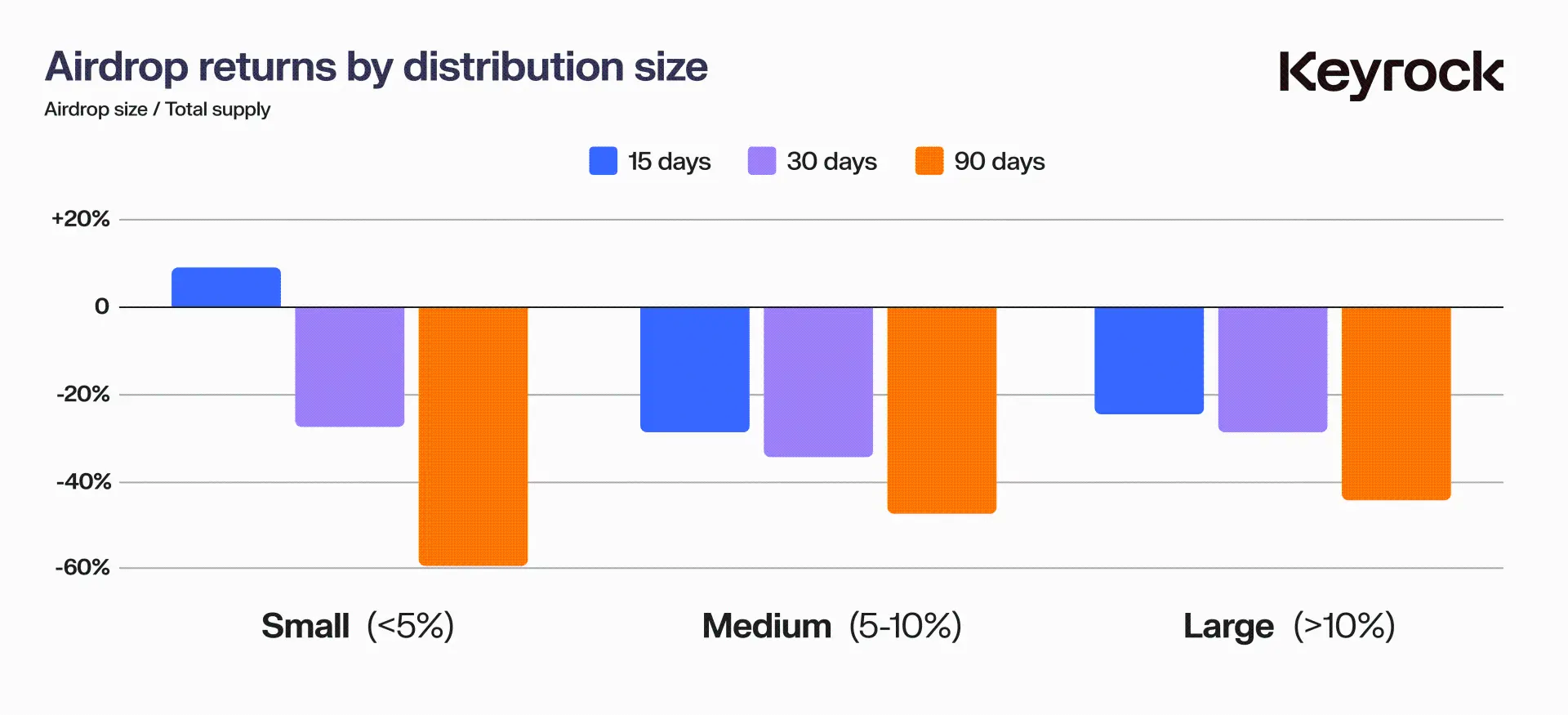

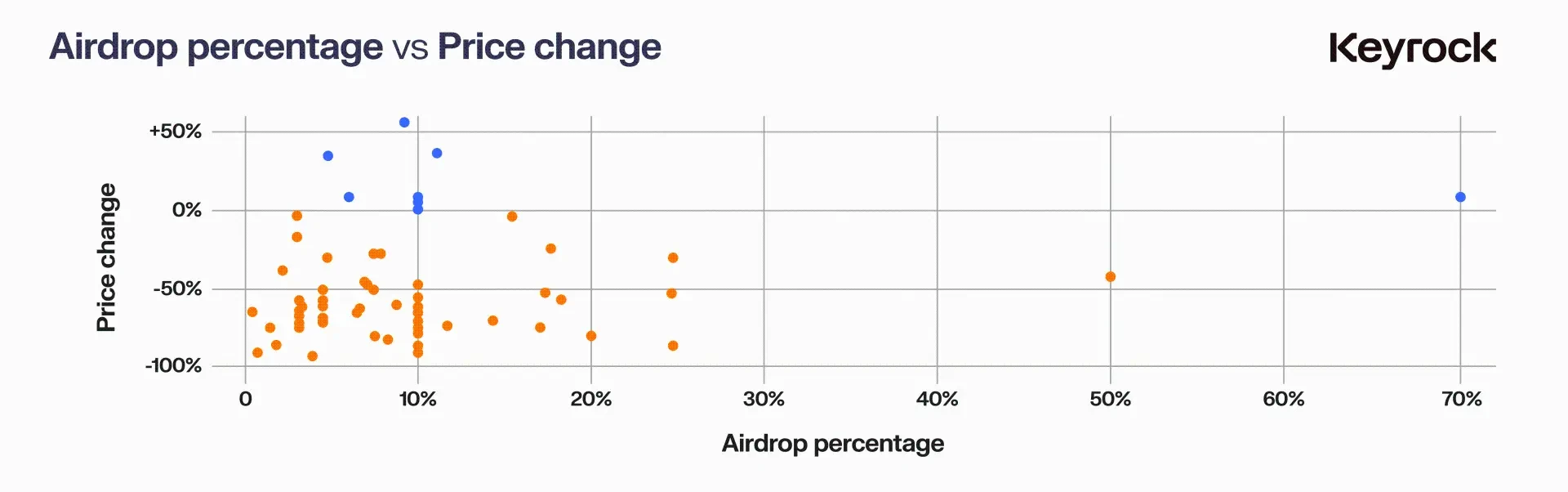

按分配情況表現

影響空投表現的另一個關鍵因素是代幣總供應量的分配。協議決定分配多少代幣供應量可以顯著影響其價格表現。這引發了關鍵問題:慷慨解囊是否值得?還是保守更安全?給用戶更多的代幣是否會帶來更好的價格走勢,還是因為太快給出太多而帶來風險?

為了分解這個問題,我們將空投分為三組:

-

小型空投: <代幣總供應量的 5%

-

中型空投: >5% 且≤ 10%

-

大型空投: >10%

然後我們檢查了它們在三個時間段的表現—— 15 天、 30 天和 90 天。

在短期內(15 天),較小的空投(<5% )表現較好,可能是因為有限的供應量創造了較少的即時拋售壓力。然而,這種最初的成功往往是短暫的,小型空投的代幣在三個月內經歷了顯著的拋售。這可能是由於多種因素的結合:低供應量最初抑制了拋售,但隨着時間的推移,隨着敘事的轉變或內部人士开始出售,更廣泛的社區也紛紛效仿。

中型空投(5-10% )表現略好,平衡了供應分配與用戶保留。然而,大型空投(>10% )在較長的時間範圍內表現最佳。這些較大的分配,盡管在短期內可能存在更大的拋售壓力風險,但似乎培養了更強的社區所有權意識。通過分配更多的代幣,協議可能賦予用戶權力,讓他們在項目的成功中擁有更大的利益。這反過來又可以帶來更好的價格穩定性和長期表現。

最終,這些數據表明, 對代幣分配不那么吝嗇是值得的。 在空投中慷慨的協議傾向於培養更投入的用戶基礎,從而隨着時間的推移帶來更好的結果。

分發動態

代幣分配的影響

我們的分析顯示,空投的規模直接影響價格表現。小型空投創造了較少的初始拋售壓力,但往往在幾個月內看到顯著的拋售。另一方面,較大的分配確實在早期創造了更多的波動性,但帶來了更強的長期表現,這表明慷慨鼓勵了更多的忠誠度和代幣支持。

將分發與市場情緒相關聯

社區情緒是成功空投的關鍵因素,盡管通常難以捉摸。較大的代幣分配通常被視為更公平,給予用戶更強的所有權和參與感。這創造了一個正反饋循環——用戶感到更加投入,不太可能出售他們的代幣,有助於長期穩定性。相比之下,較小的分配可能最初感覺更安全,但通常導致短暫的熱情,隨後迅速拋售。

雖然很難量化所有 62 個空投的情緒或“氛圍”,但它們仍然是項目持久吸引力的強大指標。強烈情緒的跡象包括在 Discord 等平臺上活躍且參與度高的社區,在社交媒體上自然討論,以及對產品的真實興趣。此外,產品的新穎性和創新通常有助於維持積極的勢頭,因為它們吸引了更多承諾的用戶,而不是機會主義的獎勵獵人。

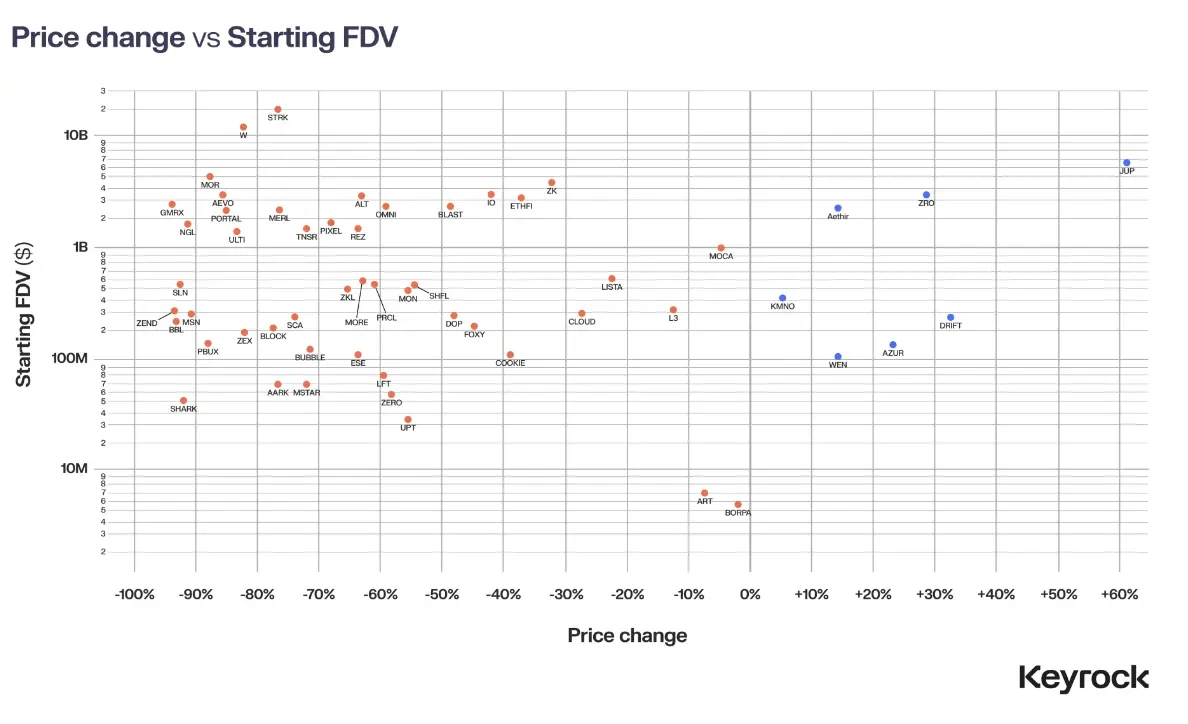

完全稀釋價值的影響

一個重要的關注領域是,代幣在啓動時的完全稀釋價值(FDV)是否對其空投後的表現產生了顯著影響。FDV 代表如果所有可能的代幣都在流通,包括尚未解鎖或分配的代幣,加密貨幣的總市場價值。它通過將當前代幣價格乘以總代幣供應量來計算,包括流通代幣和任何鎖定的、歸屬的或未來的代幣。

在加密領域,我們經常看到與啓動時協議的實際效用或影響相比,FDV 似乎過高的項目。這引發了一個關鍵問題:代幣是否因為啓動時 FDV 膨脹而受到懲罰,還是 FDV 的影響因項目而異?

我們的數據涵蓋了從以 590 萬美元的保守 FDV 啓動的項目,到以驚人的 190 億美元啓動的項目——在我們分析的 62 個空投樣本中,相差 3000 倍。

當我們描繪出這些數據時,一個明顯的趨勢出現了:無論項目類型、炒作程度或社區情緒如何, 啓動時 FDV 越大, 價格大幅下跌的可能性就越大。

FDV 關系

這裏有兩個主要因素在起作用。首先是基本市場原則:投資者被向上流動的感知所吸引。FDV 小的代幣提供了增長空間和“早期進入”的心理安慰,吸引了投資者,承諾未來收益。另一方面,FDV 膨脹的項目往往難以維持動力,因為感知的上行空間變得有限。

經濟學家們早已討論了市場“空間”的概念。正如羅伯特·希勒(Robert Shiller)所言,“非理性繁榮”在投資者感到回報受限時迅速消退。在加密領域,當一個代幣的 FDV 表明增長潛力有限時,那種繁榮同樣迅速消失。

第二個因素更具技術性:流動性。大 FDV 的代幣往往缺乏支持這些估值的流動性。當大量激勵措施分配給社區時,即使是一小部分想要兌現的用戶也能創造出巨大的拋售壓力,而另一邊卻沒有买家。

以$JUP 為例,它以 6.9 億美元的 FDV 啓動,由我們估計在啓動當天為 2200 萬美元的一系列流動性池和做市商支持。這使得$JUP 的流動性與 FDV 比率僅為 0.03% 。與其迷因幣$WEN 的 2% 的流動性-FDV 比率相比,這個數字相對較低,但與其同一重量級的其他代幣相比,相對較高。

與此相比,Wormhole 以 130 億美元的大 FDV 啓動。要達到相同的 0.03% 流動性比率,Wormhole 需要在各個場所擁有 3900 萬美元的流動性。然而,即使包括所有可用的池,無論是官方的還是非官方的,以及 Cex 流動性,我們的最佳估計更接近 600 萬美元——只是所需數量的一小部分。有 17% 的代幣分配給用戶,為可能不可持續的市值設定了舞臺。自啓動以來,$W 已經下跌了 83% 。

作為一個做市商,我們知道沒有足夠的流動性,價格就會對拋售壓力高度敏感。兩個因素的結合——對增長潛力的心理需求和支持大 FDV 所需的實際流動性——解釋了為什么具有更高 FDV 的代幣難以維持其價值。

數據證實了這一點。FDV 較低的代幣經歷了較少的價格侵蝕,而那些以過高估值啓動的代幣在空投後的幾個月裏遭受的損失最大。

總體贏家和輸家

為了更深入地了解一些參與者,我們挑選了一個本季度空投的贏家和輸家作為例子來分析。探討它們做得好的地方和失誤的地方,這些導致了成功的社區啓動和不太成功的啓動。

空投季節:贏家和輸家的案例研究

當我們深入探討空投季節時,讓我們檢查一個傑出的贏家和一個顯著的表現不佳者,以揭示導致它們截然不同結果的因素。我們將探索這些項目做得對或錯的地方,這些最終塑造了它們在社區眼中的成功或失敗。

贏家:$DRIFT

首先是 Drift,這是一個在 Solana 上運營了近三年的去中心化期貨交易平臺。Drift 的旅程充滿了勝利和挑战,包括經受住了幾次黑客攻擊和利用。然而,每一次挫折都鍛造了一個更強大的協議,演變成了一個已經證明了其價值遠遠超出空投養殖的平臺。

當 Drift 的空投終於到來時,它受到了熱情的歡迎,尤其是來自其長期用戶群體。團隊战略性地分配了總代幣供應量的 12% 用於空投,這是一個相對較高的百分比,並引入了一個聰明的獎金制度,在初始分配後每六小時啓動。

以 5600 萬美元的適度市值啓動,Drift 讓許多人感到驚訝,尤其是與其他虛擬自動做市商(vAMMs)相比,它們擁有更少的用戶和更少的歷史,但估值更高。Drift 的價值很快反映了其真正的潛力,達到了 1.63 億美元的市值——發布後增長了 2.9 倍。

Drift 成功的關鍵在於其公平和周到的分配。通過獎勵長期、忠誠的用戶,Drift 有效地過濾掉了新的 Sybil 農民,培養了一個更真實的社區,並避免了有時困擾此類事件的毒性。

是什么讓 Drift 脫穎而出?

傳承與堅實的基礎

-

Drift 的悠久歷史使其能夠獎勵現有的決心用戶群體。

-

憑借高質量、經過驗證的產品,團隊可以輕松地識別和獎勵真正的超級用戶。

慷慨的分層分配

-

分配總供應量的 12% ——對於空投來說是一個顯著的比例——展示了 Drift 對其社區的承諾。

-

分階段的發布結構有助於最小化拋售壓力,保持發布後的價值穩定。

-

至關重要的是,空投旨在獎勵實際使用,而不僅僅是由點農膨脹的指標。

現實的估值

-

Drift 保守的啓動估值避免了過度炒作的陷阱,保持了預期的穩定。

-

在初始流動性池中播種了足夠的流動性,確保了市場的平穩運作。

-

低完全稀釋估值(FDV)不僅讓 Drift 脫穎而出,還引發了更廣泛的行業討論,討論了過度估值的競爭對手。

Drift 的成功不是偶然的;這是有意做出的選擇的結果,它優先考慮了產品的強度、公平性和可持續性,而不是短期炒作。隨着空投季節的繼續,很明顯,希望復制 Drift 成功的協議最好專注於建立堅實的基礎,培養真正的用戶參與,並保持對其市場價值的現實看法。

$ZEND:從炒作到崩潰——一個 Starknet 空投的失敗

ZkLend($ZEND)現在正面臨重大低迷——其價值已經暴跌了 95% ,每日交易量難以超過 40 萬美元。這對於曾經擁有 3 億美元市值的項目來說是一個鮮明的對比。更加不尋常的是,ZkLend 的總鎖定價值(TVL)現在超過了其完全稀釋估值(FDV)的兩倍——這在加密世界中是不常見的,也不是一個積極的信號。

那么,一個項目是如何在圍繞 Starknet 的炒作中高歌猛進——一個旨在擴展以太坊的 zk-rollup 解決方案——最終卻陷入如此不穩定的境地呢?

錯過了 Starknet 浪潮,但沒有上船

ZkLend 的概念並沒有什么突破性——它旨在成為一個各種資產的借貸平臺,從 Starknet 的敘事中受益。該協議利用了 Starknet 的勢頭,將自己定位為跨鏈流動性生態系統的關鍵參與者。

前提:

-

生成一個農業網絡,用戶可以在不同的協議中賺取獎勵。

-

通過獎勵和跨鏈活動吸引流動性和用戶。

然而,在執行中,該平臺最終吸引了“僱傭兵”活動農民——那些只關注短期獎勵、對協議長期健康沒有任何承諾的用戶。與其培養一個可持續的生態系統,ZkLend 發現自己任由獎勵獵人擺布,導致了短暫的參與度和低留存率。

適得其反的空投

ZkLend 的空投策略加劇了它的問題。在空投之前沒有顯著的產品或品牌認可,代幣分配吸引了投機者而不是真正的用戶。這個關鍵的失誤——未能充分審查參與者——導致了:

-

大量的獎勵獵人 ,急於迅速兌現。

-

缺乏忠誠度或真正的參與度, 參與者沒有長期的承諾。

-

代幣價值迅速崩潰, 因為投機者立即拋售了他們的代幣。

與其建立動力和培養忠誠度,空投創造了一個短暫的活動爆發,但很快就消失了。

帶來的警示

ZkLend 的經歷是一個強有力的提醒,盡管 炒作和空投 可以帶來用戶,但它們並不固有地創造價值、實用性或可持續的社區。

關鍵教訓:

-

僅僅炒作是不夠的 ——構建真正的價值需要的不僅僅是圍繞熱門敘事的炒作。

-

未經審查用戶的空投 可以吸引投機並破壞價值,正如 ZkLend 所經歷的。

-

對於沒有經過驗證的用例的新產品來說, 過高的估值會帶來巨大的風險。

結論

如果最大化回報是目標,那么在第一天賣出往往是最好的舉措—— 85% 的空投代幣在幾個月內價格下跌。 Solana 在 2024 年作為頂級公鏈領先,但考慮到市場條件,總體表現並不像預期的那么糟糕。像 WEN 和 JUP 這樣的項目作為成功案例脫穎而出,表明战略性的方法仍然可以帶來強勁的回報。

與普遍的看法相反,更大的空投並不總是導致拋售。 一個有 70% 空投分配的代幣看到了正面收益,這突出表明 FDV 管理更為重要。高估 FDV 是一個關鍵錯誤。 高 FDV 限制了增長潛力,更重要的是,造成了流動性問題——膨脹的 FDV 需要大量的流動性來維持,而這通常並不可用。沒有足夠的流動性,空投的代幣就容易遭受嚴重的價格下跌,因為沒有足夠的資本來吸收拋售壓力。以現實的 FDV 和堅實的流動性供應計劃啓動的項目更能在空投後的波動中生存下來。

流動性至關重要。 當 FDV 過高時,它會對流動性造成巨大壓力。在流動性不足的情況下,大規模拋售會壓垮價格,特別是在空投中,接收者急於出售。通過保持可管理的 FDV 並專注於流動性,項目可以創造更好的穩定性和長期增長潛力。

最終,空投的成功不僅僅取決於分配規模。FDV、流動性、社區參與度和敘事都很重要。像 WEN 和 JUP 這樣的項目找到了正確的平衡,建立了持久的價值,而其他 FDV 膨脹和流動性淺的項目未能保持興趣。

在快速變化的市場中,許多投資者會迅速做出決定——第一天賣出往往是最安全的賭注。但對於那些着眼於長期基本面的人來說, 總有一些代幣值得持有。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7692粉絲數

0