Foresight Ventures:Intent Asset,Web3資產大規模應用入口

原文作者: Mike@Foresight Ventures

闲置資產的革命

2013 年,阿裏的余額寶橫空出世,將資產管理帶入了一個全新的時代。在此之前,普通用戶很難找到一種既安全又高效的方式來管理他們的闲置資金。銀行的活期存款利率低,理財產品又復雜難懂。余額寶的誕生,改變了一切。

余額寶的誕生

那是一個互聯網金融剛剛興起的年代,支付寶團隊意識到,用戶在支付账戶中常常會有一些闲置資金,如果能將這些資金進行投資,不僅能給用戶帶來收益,也能提升用戶體驗。於是,他們聯合天弘基金推出了一款名為“余額寶”的產品。

余額寶操作簡單,用戶只需在支付寶 App 中點擊幾下,就能將账戶余額轉入余額寶,开始享受每日結算的收益。這種透明、便捷的理財方式迅速贏得了用戶的青睞。很快,余額寶的用戶數突破千萬,管理的資金規模也迅速攀升。

Web3的機遇

隨着區塊鏈技術和Web3的發展,一個全新的資產管理時代正在到來。類似余額寶的產品也在Web3領域中湧現。

Web3版余額寶具有巨大的潛力,原因在於其能夠充分利用區塊鏈技術帶來的諸多優勢,以及當前鏈上大量闲置資產所提供的巨大市場機會:

1. 鏈上千億美元的闲置資產

區塊鏈生態系統中存在大量未被充分利用的資產,這些資產的價值總量達到數千億美元。許多用戶將他們的加密貨幣存儲在錢包中,等待市場價格上漲,而這些資產在闲置期間並沒有產生任何收益。Web3版余額寶可以通過提供類似傳統金融中的貨幣市場基金功能,將這些闲置資產有效利用起來,為用戶提供穩定的收益。這種模式不僅可以增加用戶資產的利用率,還可以促進整個區塊鏈生態系統的資金流動性和活躍度。

2. 去中心化和透明度

Web3版余額寶基於區塊鏈技術,具有去中心化和透明度的優勢。與傳統金融機構不同,用戶可以通過智能合約直接進行投資操作,無需依賴中介機構。這種去中心化的模式減少了中間環節,降低了操作成本,並提高了投資的效率。此外,所有的交易和資金流動都記錄在區塊鏈上,用戶可以隨時查看和驗證,這種透明度增強了用戶的信任度。

3. 高流動性和便捷性

與傳統的金融理財產品相比,Web3版余額寶通常具有更高的流動性。用戶可以隨時存入或提取資金,而無需擔心鎖倉期或提前贖回的罰款。這種高流動性使得Web3版余額寶更加靈活,能夠滿足用戶的多樣化需求。此外,通過用戶友好的界面和簡單的操作流程,Web3版余額寶可以為用戶提供便捷的投資體驗。

4. 多樣化的收益來源

Web3版余額寶可以利用區塊鏈上的各種去中心化金融(DeFi)協議,為用戶提供多樣化的收益來源。例如,可以通過參與借貸協議、流動性挖礦、質押等方式賺取收益。不同於傳統的貨幣市場基金,這些收益來源不僅包括利息,還可能包括平臺代幣獎勵等多種形式,使得用戶的投資回報更加豐富和多元化。

5. 更廣泛的用戶覆蓋

區塊鏈技術使得Web3版余額寶能夠覆蓋全球用戶,無需受制於地域和國家的限制。任何擁有互聯網接入的用戶都可以參與投資,這為其帶來了廣闊的市場前景。尤其是在一些傳統金融服務欠發達的地區,Web3版余額寶可以為用戶提供一種新的理財途徑,填補金融服務的空白。

在Web3領域,LST(流動性質押代幣)和 LRT(流動性再質押代幣)的出現和發展證明了這一市場的巨大潛力與機遇。盡管大部分產品能夠產生穩定收益,但其應用場景仍然相對有限。余額寶不僅支持好友轉账,還能在淘寶購物,使用體驗幾乎與銀行账戶無異。然而,目前市場上存在的Web3的產品尚未達到像 USDT 或 ETH 那樣廣泛應用的程度。

傳統 TVL 模式陷入僵局

在今年上半年的加密市場牛市中,“總鎖定價值”(Total Value Locked,簡稱 TVL)成為了各大項目宣傳和推廣的核心指標。TVL 通常被用來衡量 DeFi 項目中鎖定的總資產量,反映了一個項目的用戶參與度和市場信任度。它是一個在過去的加密市場周期中相對有效的指標,因為 TVL 背後代表的是實際的“真金白銀”,其造假成本相比地址數量、社交媒體關注度等其它數據指標要高得多。因此,TVL 較高的項目在市場推廣和吸引投資者方面具有明顯優勢。

在這一背景下,許多項目通過提供高收益率和空投激勵來吸引用戶,將資產存放在其平臺上,以此迅速提升自己的 TVL 數據。這種策略旨在展示項目的實力和吸引力,然而,這種做法在本周期卻暴露出了一些問題。

TVL 的僵化現象

隨着市場的發展,投資者發現本周期的 TVL 敘事存在顯著問題。許多項目在發幣和上线交易所後,其 TVL 往往會迅速下滑。這些 TVL 並非由廣泛的加密用戶所貢獻,而是由少數大戶或預先談好的合作方通過“挖提賣”的方式,短期內快速增加 TVL 以實現套現。這種“僵化的 TVL”並不代表項目生態系統的真正活力,而是通過人為操作實現的短期數據衝高。

這一現象引發了更廣泛的行業問題,例如一些高 TVL 項目多次推遲空投發放或用戶資產解鎖的時間,因為擔心一旦兌現,這些 TVL 將快速流失。結果,TVL 作為衡量一個鏈上生態系統活力的指標,其可信度和有效性也受到質疑。

為什么會出現 TVL 僵化?

造成 TVL 僵化的原因在於,對於普通的加密用戶來說,參與這些項目的絕對收益有限, 且一旦遇到市場波動,用戶要撤出資產或進行轉換的成本較高,或者需要等待較長時間,導致可能錯過市場機會。 換句話說,參與這些項目對普通用戶來說機會成本太高,因此他們的參與意愿低,導致 TVL 被大戶所主導,成為其套現的工具。

深入探討:TVL 項目難以滿足用戶的資產使用需求

項目方意識到了這一問題,並嘗試進行優化,但這些措施往往效果有限,難以真正滿足用戶的需求。當前的 TVL 項目主要提供兩種資產退出方式:一種是用戶主動向項目方申請贖回資產,另一種是通過衍生資產(如 xxETH)在去中心化交易所(DEX)中進行兌換。

然而,無論哪種方式, 如果要確保用戶有良好的流動性體驗,都需要某方付出高昂的維護成本。例如,在贖回方案中,項目方需要承擔持續的維護成本 ,這通常導致用戶需要等待較長時間才能贖回資產;而在流動性池方案中,提供流動性的 LP(流動性提供者)也需要承擔成本,這往往導致池子深度不足、滑點較高,甚至在市場波動時出現衍生資產與原生資產之間的較大價差。

因此, 當資產流動性的解決方案要求特定方承擔高昂的維護成本時,這些成本最終會轉嫁到用戶身上,導致用戶體驗不佳。 要解決這一結構性問題,需要從底層做出根本性的改革。經過深入研究,我們發現 dappOS 最近推出的意圖資產(Intent Assets)能夠有效應對這一挑战。

dappOS 意圖資產(Intent Assets):讓收益資產隨時鏈上可用

dappOS 是一個意圖執行網絡,已經獲得了 Binance Labs 和 Polychain 等頂級機構的投資,最新估值達到 3 億美元,可以說是意圖賽道的龍頭項目。 dappOS 推出的意圖資產,可以讓用戶在享有較高資產收益率的同時,保證其資產隨時在鏈上可用,無論是將意圖資產以原生資產的形式提到交易所,還是在鏈上去購买新的 MEME 幣,用戶都可以直接使用。用戶可以直接使用意圖資產進行交易、轉移,不需要長時間等待或忍受高滑點。

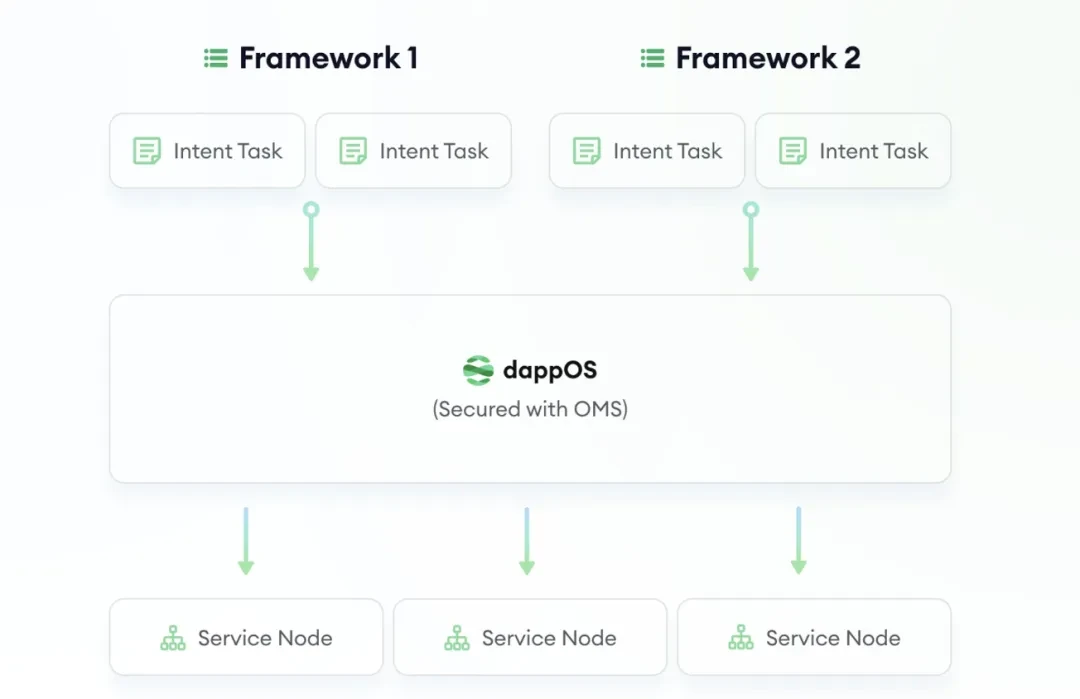

意圖資產能夠做到這一點的原因在於其背後的 dappOS 意圖執行網絡。該網絡中有衆多去中心化的服務提供商。當用戶提出“轉化意圖資產”的需求時,網絡會向這些服務提供商詢問報價,並找到最合適的服務提供商完成任務。每個服務提供商可以根據自己的情況做出報價,並以最低的成本完成用戶的需求。網絡並不關心服務提供商具體採用什么方法,只關注任務能否在規定時間內完成。

通過這種方式, dappOS 意圖執行網絡消除了需要單一服務提供商承擔高昂維護成本的情況,實現了流動性維護成本與實際需求的動態平衡。 由於網絡允許服務提供商採用 鏈上或鏈下 的解決方案,如利用中心化交易所的工具,這進一步降低了流動性維護成本,優化了用戶體驗。

什么是 Intent Asset?

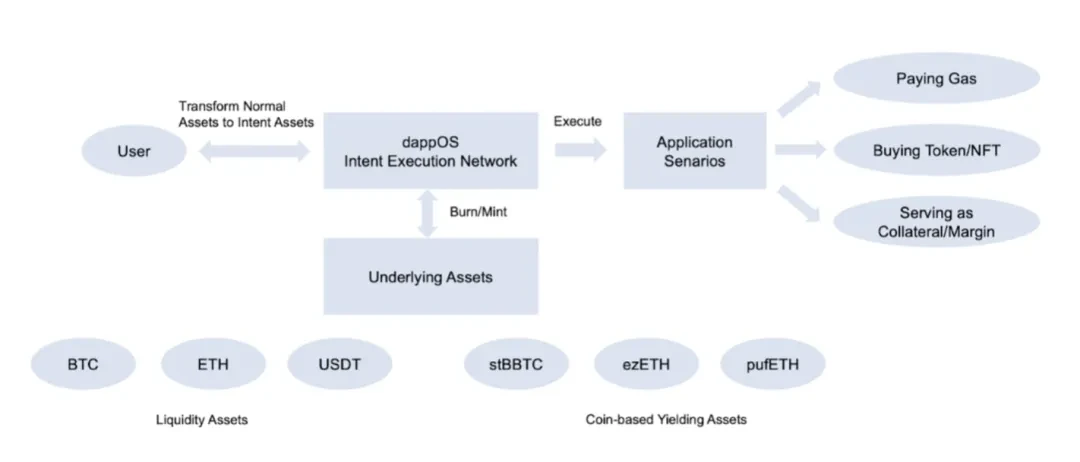

Intent Asset 是一種由 dappOS 支持的新型資產,能夠根據不同場景自動適應,並在闲置時產生利息。和余額寶的原理類似,通過聚合生息和應用場景例如 Pendle,Babylon、Benqi、Berachain、BounceBit、Ether.Fi、GMX、KiloEx、Manta、Puffer、Pendle、QuickSwap、Taiko、Zircuit 等,再通過意圖網絡的節點在後端執行,讓 intent asset 在生息的同時,能夠有廣泛的應用場景。

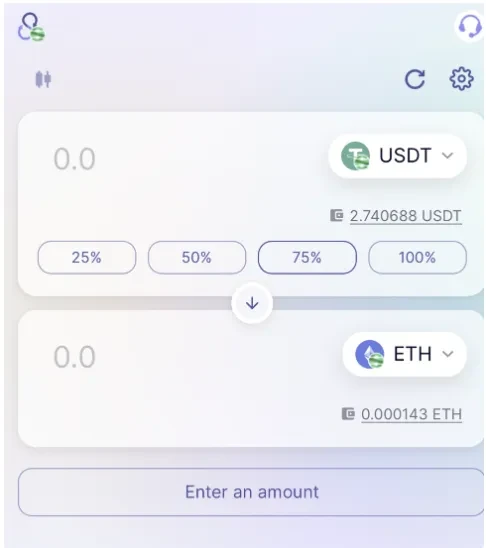

以穩定幣為例,dappOS 提供了一種名為 intentUSD 的靈活資產。這種資產不僅可以作為貨幣使用,還能在闲置時產生利息。這種創新方法允許穩定幣根據用戶需求在不同形式之間自動轉換。例如,當需要 USDT 時,intentUSD 可以作為 USDT 使用;而在進行 USDC 交易時,intentUSD 又可以轉變為 USDC。

dappOS 通過其 intent execution network 幫助用戶處理有收益資產的質押和解質押及轉換,確保在不同場景中直接可用。這樣一來,intent 資產在使用功能上與 USDT 或 ETH 等原生資產基本一致,但在闲置時還會不斷產生收益。

主要優勢包括:

-

即時贖回 :無需等待期或鎖定期。

-

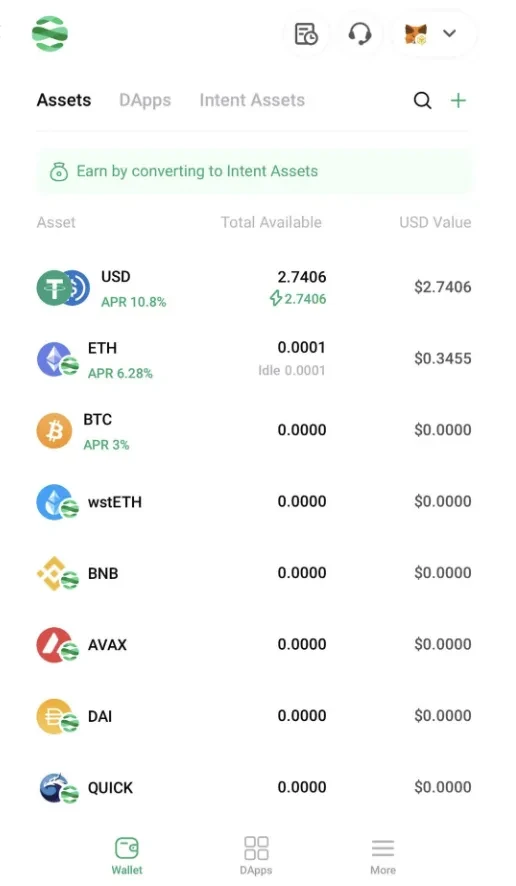

高收益率 :例如 USDT/USDC 的年收益率為 12% ,ETH 為 7% ,且收益實時發放,無需等待代幣發行。

-

使用便捷 :在交互 dApp 或提現到交易所時,USDT/ETH 余額會直接加載,使用體驗與原生 USDT/ETH 無異。

通過這種方式,intent asset 不僅在功能上與原生資產相當,而且在闲置時還能持續產生收益,極大地提高了用戶資產的利用效率和收益水平。

交互示例:

下圖展示了在 DappOS 中生成完 intent 資產後 intUSD 正常生息的界面

而當我們切換到 Benqi 中的時候,我們發現 Benqi 自動將 intUSD 識別為 USDT,並可以正常使用

再到 syncswap 的界面中的時候,intUSD 也同樣會被識別為 USDT/USDC。在不同的 dapp 中,intUSD 都可以當作此 dapp 支持的 USD 資產使用。

Intent asset 的應用場景非常廣泛,在不同的客戶群,不同場景下都有獨到的優勢之處:

DeFi 玩家:Alex

Alex 是一位經驗豐富的 DeFi 玩家,熟悉各種去中心化金融協議和工具。一天,他發現了 dappOS 的 Intent 資產,覺得這是一個利用他現有資產的絕佳機會。

Alex 擁有一些闲置的 ETH,他決定將這些 ETH 轉換為 intentUSD,並利用其產生收益。他把 intentUSD 質押在 dappOS 的流動性池中,开始賺取質押獎勵。隨後,他看到一個新的流動性挖礦項目,提供高額的收益回報,於是他將部分 intentUSD 轉移到該項目的流動性池中,獲取額外的獎勵。

不久後,Alex 需要一些穩定幣來參與一個新興的 DeFi 項目。他將部分 ETH 轉換為 intentUSD,然後直接在這個 Defi 項目中使用。這樣,他既保持了資產的靈活性,又在不同的 DeFi 平臺中最大化了收益。或者 Alex 想在 Arbitrum 的 GMX 上補充保證金,以便進行永續合約的交易。他發現自己可以直接將 intentUSD 作為 USDC 使用,無需額外的轉換步驟。

新入局玩家:Lisa

Lisa 對Web3和加密貨幣不太了解,但她聽說了許多關於數字資產和 DeFi 的故事,決定試一試。她購买了一些 USDT,但不知道如何更好地利用這些資產。

通過朋友的推薦,Lisa 了解到了 dappOS 的 Intent 資產。她決定將手中的 USDT 轉換為 intentUSD。起初,她只是把 intentUSD 放在錢包裏,每天查看它產生的利息收益。她對這種簡單便捷的理財方式感到滿意,因為與傳統銀行存款相比,收益明顯更高,也不需要兌換成其他資產或者進行跨鏈、質押的復雜操作。

有一天 Lisa 想拿出一些利息來买菜,不熟悉鏈上操作的她嘗試直接把 IntentUSD 直接提現到交易所,然後用交易所的借記卡消費。因為對鏈上操作不夠了解,曾經屢屢碰壁的她居然發現 IntentUSD 可以被絲滑地提現到交易所,並魔力般地被轉換成了 USDT/USDC,並發現 gas fee 可以被 IntentUSD 結算。

機構投資者

想象一家傳統的大型投資機構,負責管理數十億美元的資產。他們對區塊鏈和 DeFi 領域有着濃厚的興趣,正在尋找穩定且高效的投資方式。

他們注意到 dappOS 的 Intent asset,認為這是一個優化資金管理的好機會。機構決定將部分資金分配到 intentUSD 上,以便在不影響流動性的情況下獲得穩定的收益。他們利用 dappOS 的 Intent 執行網絡,將 intentUSD 在不同的鏈上進行轉換和分散投資,以降低風險。

機構還使用 intent asset 參與各種高收益的 DeFi 項目。例如,他們將部分 intentUSD 用於流動性挖礦,賺取額外的獎勵。同時,在市場波動的情況下,他們也可以將 intent asset 隨時提現,確保在需要時能夠迅速轉換為法幣進行應急處理,保證了進入和退出的即時性和靈活性,實現穩定的收益增長。還由於意圖網絡的特性,安全性也得到了保障,能夠高效管理和優化其資產組合。

無論是經驗豐富的 DeFi 玩家、新入局的Web3新人,還是大型機構投資者,dappOS 的 Intent 資產都提供了適應不同需求的解決方案。通過這些故事,可以看到 Intent 資產在各種場景中的廣泛應用和巨大潛力,幫助用戶在區塊鏈世界中實現資產的高效管理和收益最大化。

Intent Asset 的原理

Intent 資產利用 dappOS 執行網絡的獨特能力,將用戶的普通或意圖資產作為輸入,並將復雜的結算任務外包給網絡的服務提供商,以實現用戶預期的結果。用戶不需要擔心底層操作流程,只需專注於交易的最終結果,如賺取收益、完成與 dApp 的交互以及提現到中心化交易所。

dappOS 的 OMS(意圖管理系統)機制賦予節點很高的自由度來優化成本和效率,同時不影響用戶的安全性。OMS 機制通過為每個意圖任務分配預定價值,允許節點根據實際情況靈活調整資源,以實現最佳性能和成本效益。這樣,用戶的意圖任務能夠以最快的速度和最低的成本執行,確保用戶體驗的流暢性和高效性,同時保持對用戶資產的高度安全保障。

dappOS 的 Intent 執行網絡不僅處理不同類型的意圖任務,還確保這些任務在不同的區塊鏈和去中心化應用中無縫兼容。用戶可以在多鏈環境中自由使用 Intent 資產,無需擔心不同資產之間的兼容性問題。例如,用戶可以在需要時將 intentUSD 作為 USDT 在交易所提現,或在 Arbitrum 的 GMX 上作為 USDC 使用。這種靈活性和兼容性使得 Intent 資產能夠在廣泛的應用場景中靈活運用,提供了無與倫比的便利性

用戶通過持有 intent 資產(如 intentUSD、intentETH、intentBTC)獲得基於 USDT、ETH、BTC 的收益。這些收益主要來自底層資產(如 wstETH、sUSDe、sDAI 和 stBBTC)的穩定增值以及參與去中心化金融(DeFi)協議中的收益生成活動。底層資產被設計成穩步增值,確保收益的穩定性和增長,使用戶能夠在保持資產流動性的同時實現收益最大化。

可能面臨的未來挑战

盡管 dappOS Intent 資產在鏈上流動性和全球訪問方面展現了巨大的潛力,但其成功面臨着用戶接受度、技術復雜性、市場競爭、監管合規、流動性管理和用戶體驗等多方面的挑战。只有在這些方面不斷優化和提升,才能真正實現其在區塊鏈金融生態系統中的廣泛應用和長遠發展。

1. 監管壓力

隨着資金規模的擴大,監管機構對 Intent Asset 風險管理會提出更高的要求。Intent Assets 作為一種新型的鏈上基金,吸引了大量的個人投資者,這意味着其資金流動性和風險管理需要更加嚴格。為了防範系統性風險,監管機構可能會出臺更多的限制措施,例如:限制單個用戶的投資金額、提高流動性要求等,這些措施可能會影響 Intent Asset 的收益率和用戶體驗。

2. 市場競爭加劇

互當 Intent Asset 逐漸取得關注的時候,會吸引來大量的競爭者,各種生態為搶佔市場可能會推出自己的 Intent Asset 進入這一領域,通過提供更高的 APY 和策略,甚至是空投預期來吸引用戶。但 DappOS 在意圖網絡上的先發優勢和團隊前瞻性將會拉高這一壁壘。

3. 收益率下降

隨着市場的變化和資金規模的擴大,Intent asset 的收益率可能會遭受一些波動。雖然 Intent Asset 的收益率仍具有競爭力,但相比早期的高收益,下降的趨勢可能會影響用戶的投資熱情,導致資金流出。DappOS 可以通過聚合更多的協議,或是在鏈下尋求新的收益機會,來保持自己在收益率上的領先地位。DappOS 的優勢在於,每一次新的機會出現時,飢渴的 MEV searcher 們會主動填補市場的空白,吸取新的收益,並反哺到用戶的錢包裏。

4. 流動性管理

作為一種高流動性的基金類資產,Intent Asset 需要隨時應對用戶的提現需求。這要求其在保持一定收益率的同時,確保有足夠的高流動性資產。這種平衡是一個復雜的挑战,尤其是在市場波動較大時,如何確保充足的流動性是 Intent Asset 需要重點關注的問題。

5. 用戶多樣化需求

隨着用戶數量的增加,用戶的理財需求也變得更加多樣化。不同用戶對風險、收益、流動性等方面的偏好各不相同,這需要 Intent Asset 提供更加多樣化的理財產品和服務。然而,過多的產品選擇可能會增加運營的復雜性和風險,如何在滿足用戶需求和控制風險之間找到平衡,是 Intent Asset 需要解決的難題。

6. 技術和安全風險

作為一個依賴於 Solver 網絡的金融產品,Intent Asset 面臨着技術和安全方面的風險。隨着鏈上層出不窮的黑客攻擊事件、Defi 協議的 Rug pull 和其產生的 MEV,如何保障用戶的資金安全成為 Intent Asset 必須應對的重要挑战。此外,技術的快速發展也要求 DappOS 不斷升級其 Solver 系統,保持競爭力。

7. 用戶接受度和教育

盡管 Intent asset 產提供了靈活的收益生成方式,但用戶需要時間來理解和接受這種新型資產,尤其是對加密資產和區塊鏈技術不熟悉的用戶,在Web3的長期發展中,DappOS 仍需要進行廣泛的用戶教育和推廣活動,幫助用戶了解如何使用 Intent Asset 及其優勢。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0