「灰度效应」重现,现货 ETF 上市究竟给灰度带来了什么?

撰文:念青,ChainCatcher

近日,灰度推出专注于 MakerDAO 治理代币 MKR 的信托基金 Grayscale MakerDAO Trust。消息公布后,MKR 在一小时内上涨超过 5%,突破2100 美元,近 7 日上涨 14.7%。

上周三,灰度还推出了 Grayscale Bittensor Trust 和 Grayscale Sui Trust。TAO 和 SUI 两个代币在整体动荡的市场行情中连涨近一周。SUI 的价格也突破了 1 美元,7 天涨幅超 65%,且连续几天上榜 ChainCatcher 项目热搜榜。

7 月,灰度还推出了一只投资于一篮子去中心化人工智能代币的基金 Grayscale Decentralized AI Fund,其中代币包括 TAO、FIL、LPT、NEAR 和 RNDR。消息发布后,AI 板块迎来普涨,灰度这只基金中的代币在短时间内均迎来了超过 5% 的涨幅。

久违的「灰度效应」。

作为曾经的比特币巨鲸「貔貅」,灰度曾因大举囤币成为整个加密市场的焦点。甚至有观点认为上一轮的牛市就是「灰度牛」,持续不断的囤币直接推动了比特币价格的上涨。

独属于灰度的光辉岁月持续了两年。在经历了 2022-2023 年 FTX 崩溃引发的连环爆雷带来的流动性危机、与美 SEC 就 GBTC 转化成现货 ETF 的拉锯战之后,灰度眼前的日子显得格外「岁月静好」。

在今年的比特币、以太坊现货 ETF 推出后,灰度推出新基金的动作明显加快。据灰度官网的产品页面显示,除了今年推出的这几只新的基金外,其他产品几乎都是在 2022 年之前成立的。例如与 Solana、Litecoin、Stellar、Zcash、Chainlink、Decentralized 等其他加密投资产品相关的信托。此外,灰度也在积极招聘 ETF 产品高级助理,以支持灰度 ETF 业务的增长和发展。

比特币、以太坊现货 ETF 的上市究竟为灰度带来了什么?

作为比特币现货 ETF 上市的重要推动者,灰度和 GBTC 也因此迎来转机。不过,作为世界上最大的数字货币资产管理公司,在资产占比最大 GBTC 和 ETHE 转为 ETF 后,也面临着其他竞争者的挑战。尤其是像贝莱德和富达这样的传统资管巨头。

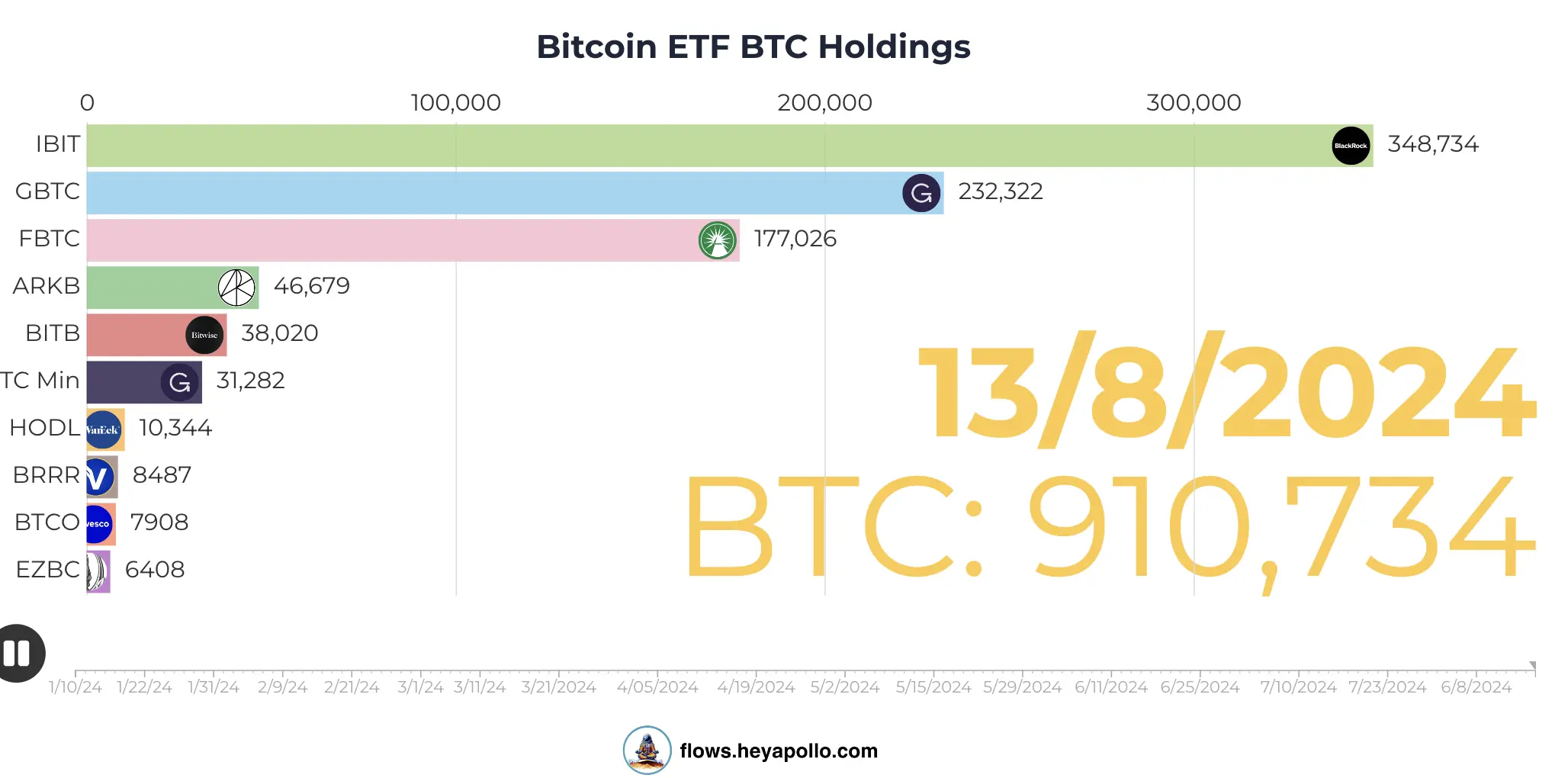

GBTC 自 1 月作为 ETF 上市后已累计流出超过 38 万枚 BTC,目前仍有 232,792 枚 BTC。相比之下,贝莱德已经持有 348,165 枚 BTC,早在 5 月就超越了灰度,富达持有 176,656 枚 BTC,位居第三。

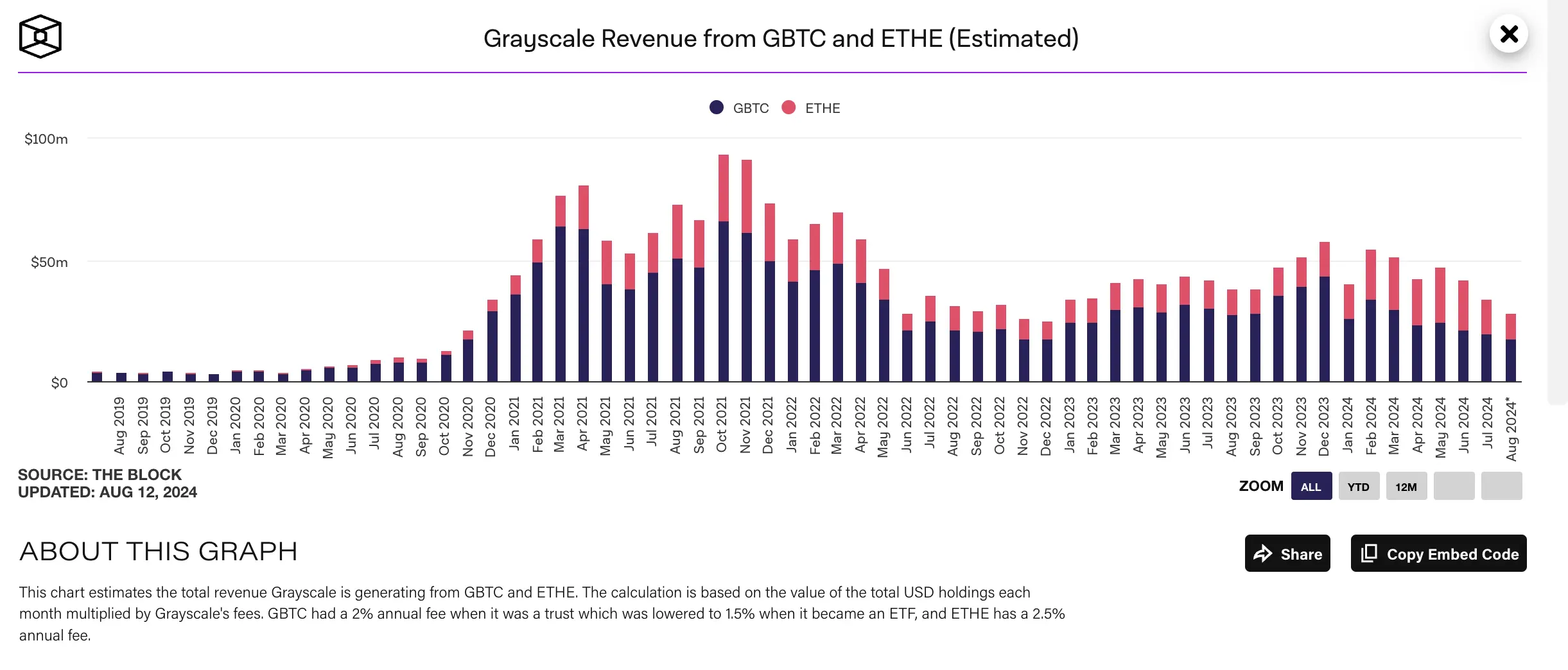

此外,据 The Block 统计的「灰度的 GBTC 和 ETHE 收益(预估)」数据显示,灰度两只基金的收入在 2022 年熊市期间陷入低谷,2023 年 8 月底赢得 SEC 的诉讼后开始回升,但随着 GBTC、ETHE 转为 ETF 后,收入又开始下降。

注:这张图表估算了 Grayscale 从 GBTC 和 ETHE 获得的总收入。计算方法为每月美元总持有量乘以 Grayscale 的费用。GBTC 在成为信托基金时收取 2% 的年费,成为 ETF 后降至 1.5%,ETHE 的年费为 2.5%。

本文将系统梳理灰度的发展历程,探究灰度为什么值得我们密切关注。

背景与历史

灰度由 Barry Silbert 于 2013 年创立。

灰度在最开始只成立了比特币信托,并于 2014 年确定了不可赎回条款 ,在 2015 年实现了 GBTC 在 OTC 市场挂牌。2017 年之后,灰度开始将产品多元化,推出了以太坊、Litecoin、ZCash、Solana、Chainlink 等加密信托。

Barry Silbert 从 2012 年开始个人投资比特币,在 2013 年投资了 Coinbase、Bitpay、Ripple 等如今的加密巨头。此外,Barry Silbert 还创立了比特币场外交易平台 Genesis Trading 的雏形部门。2015 年,Barry Silbert 将这两大业务与其个人的投资业务进行整合,成立了 DCG(Digital Currency Group)。

DCG 逐渐发展成了一家拥有资管公司、矿业公司、借贷、媒体(CoinDesk)旗下子公司包括了资管公司灰度(GrayScale)、媒体 、矿业公司 Foundry 等。DCG 还直接投资了 160 余个项目。

灰度效应

观点普遍认为,本轮牛市是由机构带动的。其实早在上一轮,机构的高调进场已初具规模。2020 年 8 月,MicroStrategy 宣布进入比特币市场,SEC及审计部门批准了 MicroStrategy 将比特币纳入到自己的资产负债表,这成为了市场上一个重要风向标(距离现在正好四周年了)。

在特斯拉、MicroStrategy 等上市公司的带动效应下,越来越多的北美地区上市公司开始进行效仿。一些传统上市公司开始在业务层面和资产储备层面转向比特币。

但传统机构持有 BTC 等加密资产在监管流程上仍较为复杂,因此灰度推出的合规加密信托开始成为受限制的机构投资者买入 BTC 等资产的重要渠道。可以说,灰度直接为 BTC 的增长动力引入了机构投资者。

2020 年下半年,出手大方、一直买入 BTC 的灰度开始备受关注。灰度 GBTC 新增 BTC 数量一度占据 100 天产量的 33%,一周购入上万枚 BTC。由于只进不出,「灰度什么时候砸盘」一度成为币圈的「达摩克利斯之剑」。此外,灰度也成为了市场的风向标,推出的新币种信托往往也会带动相关币的价格上涨。因此,灰度的购入甚至和 Coinbase、币安一样,拥有了「上币效应」。

「灰度效应」的直接推动力在于其溢价(每份 GBTC 的市场流通价值>内含比特币的价值)的存在。

由于 GBTC 是美国少数受监管的产品之一,因此 GBTC 在当时很受机构投资者的欢迎。再加上灰度基金的二级市场锁仓政策和无法在一级市场上赎回资产的规定,使得市场必须支付一定的风险溢价给投资者,灰度基金在当时的溢价率普遍偏高,平均资产溢价率能达到 20%。因此,除了传统机构,灰度的 GBTC 还吸引了一大批套利者。

套利机器

当时 GBTC 持仓最多的机构分别为借贷公司 BlockFi、加密对冲基金三箭资本和木头姐的方舟投资(AKR)。

GBTC 因为持续的高溢价,成为了众多对冲基金套利的重要工具。而且,对冲基金等大型投资者有办法以低于普通交易员的价格买入 GBTC 股票。灰度允许大型投资者可直接用 BTC 现货兑换 GBTC 股票。

于是,这些套利者们购买 BTC、存入灰度、在 GBTC 解锁期结束后以更高的价格倾销给二级市场的散户和机构。此外,三箭资本长期以超低利率无抵押借入 BTC 转化成 GBTC,然后又抵押给同属于 DCG 的借贷平台 Genesis,获得流动性。

在 2020-2021 年牛市的高峰期间,GBTC 股份价值超过了基础比特币的价值。但自 2021 年 2 月底开始,GBTC 开始呈负溢价状态。溢价消失之后,「灰度效应」随即失效。

随后,BlockFi、三箭资本纷纷破产,跌下神坛。灰度的 GBTC 也从牛市的加速器迅速成为了熊市期间的粉碎机。

相关阅读:《 成败皆套利,灰度 GBTC 如何「坑杀」三箭资本、BlockFi 等冤种机构? 》

受连环爆雷的牵连,DCG 帝国一度面临史上最大困境:Genesis 宣布破产重组;灰度最大信托 GBTC 折价超过 40%,而 SEC 拒绝批准转型 ETF,灰度不断尝试要约收购市场 GBTC 并清算基金;CoinDesk 传出以两亿美金出售。

现货 ETF 核心推动者

2021 年 10 月,灰度在一众竞争者申请比特币现货 ETF 的压力下,向 SEC 提交了将其 GBTC 转换为比特币现货 ETF 的申请。随后,这一决定被 SEC 多次推迟,最终在最后期限的 2022 年 6 月,这一申请最终被拒绝。当时灰度的 CEO Michael Sonnenshein 随即发声明表示要向 SEC 提出诉讼。同年 10 月,灰度正式向法院提交开庭的诉讼文件。

灰度在两项陈述中指控 SEC 的裁决「武断、反复无常」,甚至是在比特币现货 ETF 与期货 ETF 之间造成「不公平的歧视」。

此时的灰度可谓正面临「至暗时刻」,如果GBTC 无法转换比特币 ETF,灰度将尝试要约收购等方式返还部分投资者资金。

2023 年 1 月,灰度提交下一份诉讼简报,再次质疑 SEC 拒绝将 GBTC 转为比特币 ETF 的决定。

2023 年 8 月底,灰度赢得诉讼。美国联邦上诉法院裁批准灰度的审查请求,并撤销 SEC 的命令,要求 SEC 必须审查 Grayscale 的 ETF 请求。

8 月 29 日,灰度比特币信托基金(GBTC) 成交量创下 2022 年 6 月以来新高,GBTC 股价当日上涨 18% 至近 21 美元。灰度胜诉也为整个颓废的加密市场带来一线生机,比特币价格也飙升 7% 至近 28,000 美元。此外,灰度打赢官司更是为贝莱德、富达等巨头的 ETF 申请铺平道理。

加速布局

美国监管的放行让灰度转危为安,但同时也引入了更有力的竞争对手。上文我们提到,1 月 11 日以来,GBTC 总资产净值跌至 138.7 亿美元,加密资管的格局因为传统资管公司的进入已经发生了巨变。灰度不得不进行新布局,加速推出新的产品。

近三月,灰度就已经推出了 6 只新的加密信托。

除了今年推出的这几只新的基金外,其他产品几乎都是在 2022 年之前成立的。例如与 Solana、Litecoin、Stellar、Zcash、Chainlink、Decentralized 等其他加密投资产品相关的信托。此外,灰度也在积极招聘 ETF 产品高级助理,以支持灰度 ETF 业务的增长和发展。

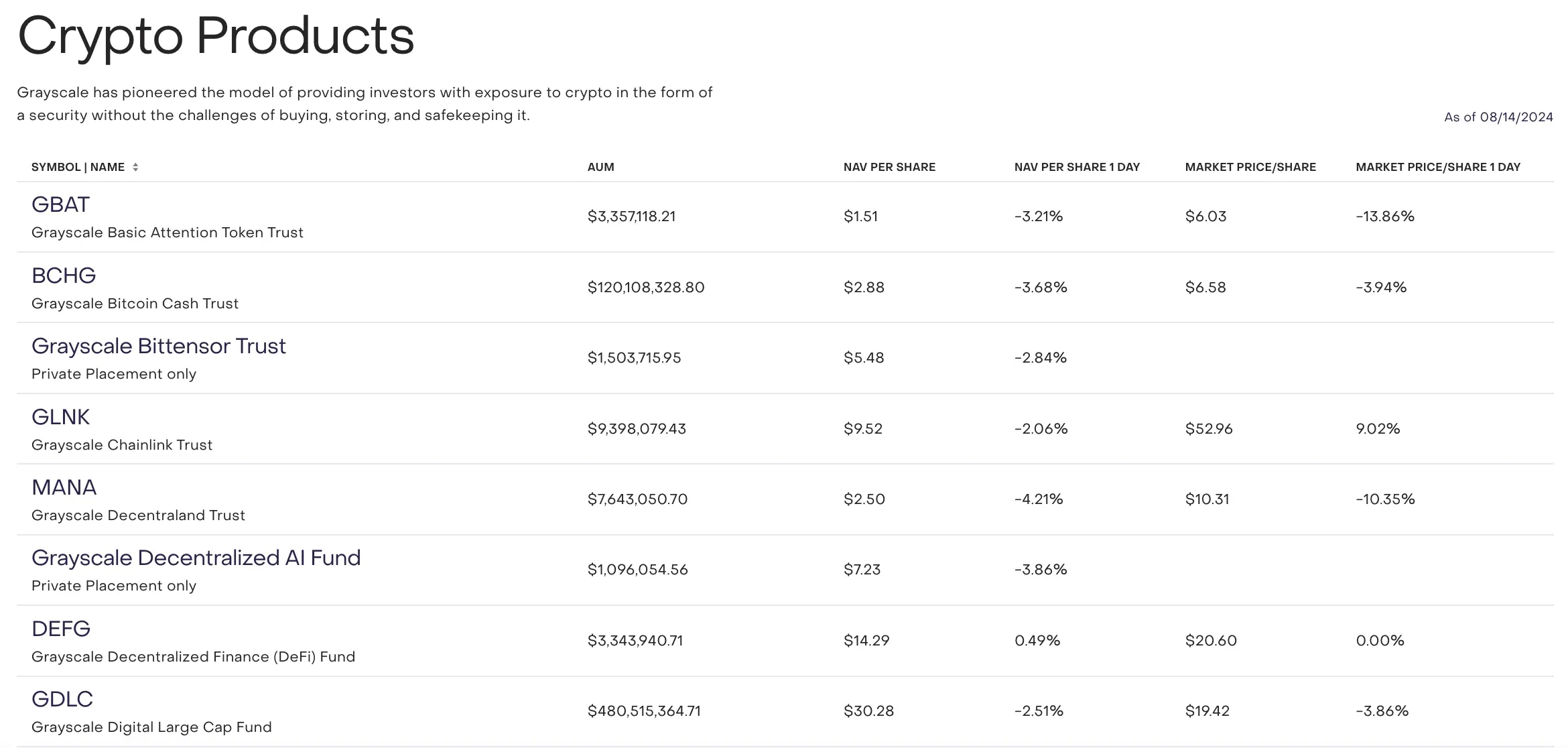

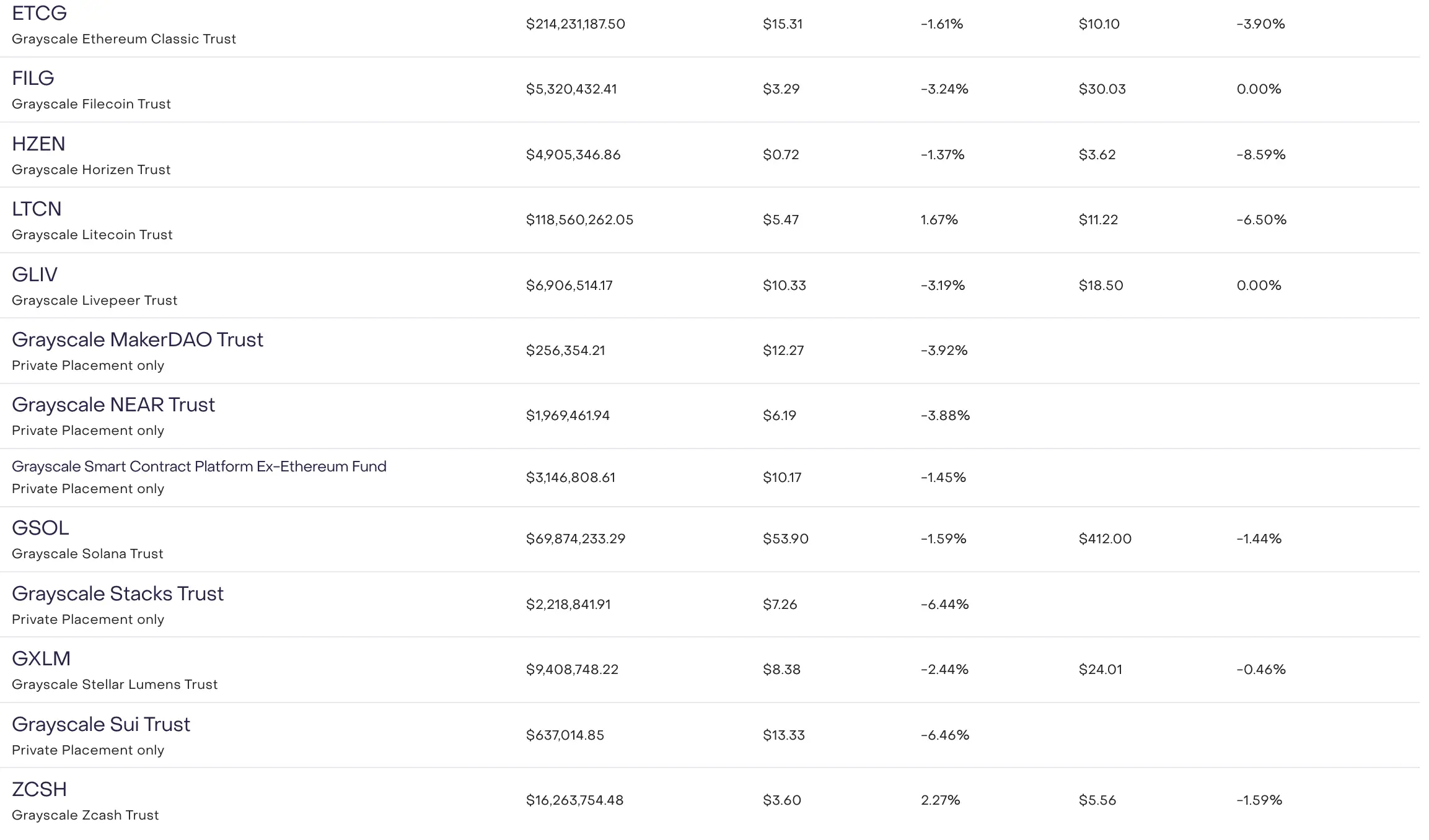

据灰度官网显示,目前灰度已推出 21 只加密信托和 5 只 ETF 产品,据 Coinglass 数据显示,其总持仓金额约为 213.5 亿美元。信托管理费一般为 2.5%,ETF 产品的费率在 0.15%-2.5% 之间。

除 BTC 外,灰度持有的其他资产一览:

此外,灰度也在考虑美国之外的国际市场。今年 4 月,灰度披露,计划将其加密基金产品扩展至欧洲地区。公司正在与当地合作伙伴召开会议,讨论如何在欧洲地区推出灰度产品套件。在确定推出产品时,灰度将考虑投资者行为和当地法规的影响。

总体而言,ETF 的推出让深陷 FTX 事件影响的灰度转危为安,也进一步推动整个加密市场上行。同时,对于灰度而言,其产品在费率方面仍存在改进空间,尤其是面临一众有力的竞争者,存在更多的挑战。不过,近期 MKR、SUI 等代币的上涨,说明市场仍愿意为「灰度效应」买单。

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...

链捕手

文章数量

174粉丝数

0