前高盛聯席主管:美聯儲降息太晚可能是個錯誤

Blockworks 是一家金融媒體品牌,為數百萬投資者提供關於數字資產的最新消息和深度見解。Blockworks 成立於 2018 年,使命是通過提供世界一流的信息和見解,吸引下一波投資者,推動數字資產領域的發展。

2024 年 7 月 2 日,Raoul Pal 加入節目,就他的“指數時代”理論展开討論。我們深入探討了為何流動性將在 2024 年下半年再度激增、為何多元化投資已成過去、金融抑制、第四次轉折,以及這些因素如何影響市場。

Raoul Pal 在高盛开啓職業生涯,之後聯合創立了 Global Macro Investor,專注於為機構投資者提供全球經濟趨勢的全面研究。帕爾的專長涵蓋宏觀經濟分析,包括貨幣、大宗商品以及比特幣等數字資產等新興趨勢。他還是知名金融媒體公司 Real Vision Group 的聯合創始人,該公司提供深入的金融和經濟訪談與分析。他是少數預測到 2008-2009 年次貸危機的投資者之一。

當前所處的 流動性周期

Felix: 讓我們深入探討一下。我很想了解你從全球宏觀視角看,我們目前處於流動性周期的哪個階段?

Raoul: 當然可以。正如我長時間以來一直討論的那樣,我認為我們正從宏觀加密貨幣春季過渡到宏觀加密貨幣夏季。通常,這種過渡發生在通貨緊縮力量仍然存在,且經濟增長开始回升的時候。

為什么這很重要?因為 這往往促使中央銀行和政府增加流動性。

1.美聯儲主要關注兩個因素:失業率和通貨膨脹。這兩個因素都滯後於商業周期。 例如,業主等價租金(OER),作為 CPI 的一個重要組成部分,滯後約 15 至 18 個月。因為美聯儲關注的兩個失業率和通貨膨脹指標帶有滯後性, 考慮到目前已經出現的一些通縮跡象,美聯儲應當降息。

目前,ISM(美國供應管理協會)調查指數仍低於 50 ,表明經濟疲軟,但即使 ISM 現在觸底,美聯儲的指標也不會在明年之前反映這一點。而當失業率略有上升,比如達到 4.5% 到 5% 時,即使 ISM 指數超過 50 ,商業周期正在增強,這個滯後指標仍會讓美聯儲繼續降息。由於美聯儲依賴滯後指標,這種情況在每個周期都會發生。

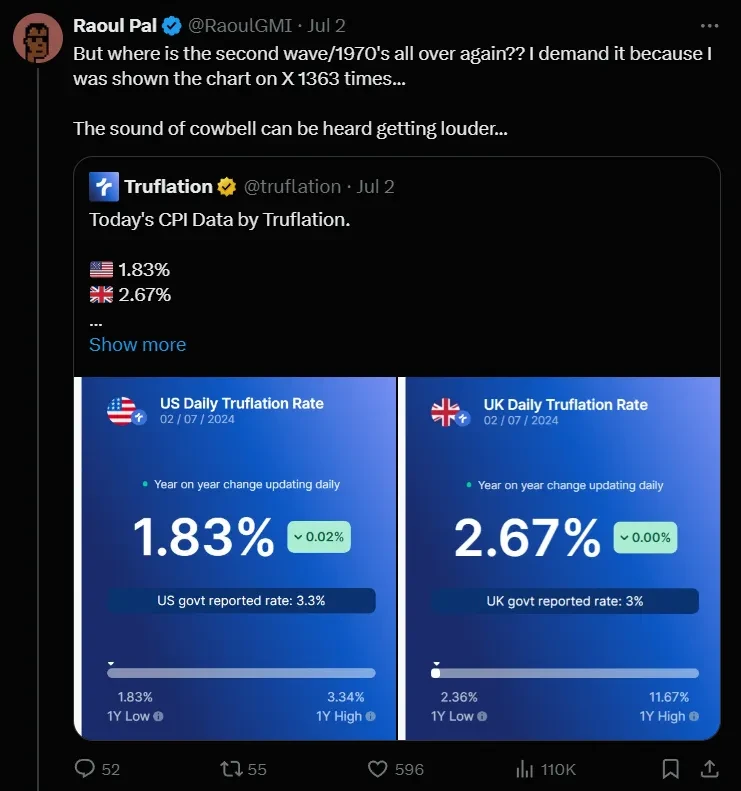

推動 CPI 下降的因素也滯後於實際周期。目前 Truflation(一個提供 RWA 指數的去中心化平臺)估計的實際通脹率約為 1.83% ,核心 CPI 也急劇下降,但美聯儲利率仍保持在 5.5% 。如果美聯儲不採取行動,可能他們將無法達到其 2% 的通脹目標。

https://x.com/RaoulGMI/status/1808126410566873358

2. 這一階段與選舉周期相吻合 ,在此期間,政客們經常刺激經濟以贏得支持,並將這種刺激延續到下一年。自 2008 年以來,總統選舉周期呈現出一個規律:市場在夏季往往下跌,然後在選舉期間橫向加速,最後無論選舉結果如何都會反彈。這一周期在股票和加密貨幣市場都顯而易見。

3. 我認為 日本將需要在美國聯邦儲備系統的支持下進行幹預 ,這將有利於世界各經濟體的商業周期。這是必要的,因為美元在這個階段過於強勢。而且, 美聯儲降息將有助於其在低利率水平進行債務再融資。因為目前大多數債務都是短期的。較低的利率將有助於這種重新融資。

Felix: 看來我們都同意美聯儲現在應該降息。你認為他們有可能犯下降息太晚的錯誤嗎,還是他們仍然走在正確的軌道上?

Raoul: 他們本可以更早採取行動,因為許多前瞻性指標已經有一段時間顯示通貨緊縮了。然而,我們不應該認為中央銀行是愚蠢的。如果今年的目標是再融資 10 萬億美元的債務——加上歐洲、中國和日本類似的行動——那么以盡可能低的利率進行再融資是有道理的。看起來他們似乎有一個有意低於通脹目標的策略。觀察中央銀行和政府之間的協調,很明顯他們不是獨立的,正如美國財政部和美聯儲的行動表明他們正在共同努力,這種協調在日本、中國和歐洲也很明顯。因此,如果他們看起來行動遲緩,那可能是他們有意為之,旨在實現最佳的再融資結果。

日本外匯市場的困境

Felix: 你提到日元躍升至 161 以上,並建議美聯儲放松政策是解決這個問題的最佳途徑。然而,他們在這方面似乎行動緩慢。我很想知道,在面對這種情況時,中央銀行會優先考慮哪一方,國內利益還是國際利益?

Raoul: 我認為他們將其視為同等重要。注意珍妮特·耶倫最近兩次訪問中國。這與他們的債務再融資周期有關,因為他們需要美元;他們的房地產行業以美元借貸。全球美元短缺已經开始,從硅谷銀行蔓延到歐元美元市場的主要參與者瑞士信貸。作為歐元美元市場中心的日本銀行也急需美元,導致日元貶值。耶倫訪問中國是策劃這種情況的一部分。

這個策略似乎涉及利用日本向中國施壓。中國不希望貶值其貨幣,而珍妮特也不希望通過掉期協議直接向他們提供貸款。相反,她可能會利用日本銀行進行間接幹預。同時,中國可能已經同意購买美國債券,而珍妮特作為世界上最大的垃圾債券推銷員,需要這些債券。這種安排為歐元美元市場提供了流動性,並鼓勵中國增加其國債持有量。

此外,還要廣泛努力來重新調整全球貿易格局。美國無法承受如此巨大的赤字,而所有國家都需要經濟增長。美元貶值對於全球增長至關重要,它有利於新興市場,並促進美國出口。在經濟周期的底部,看來這場“舞蹈”將隨着美聯儲降息以降低利差並震驚市場而結束,可能就在七月。

Felix: 我也有相同的看法,這似乎是合理的,但是鮑威爾今天的講話並未顯示出任何即時行動的跡象。

Raoul: 的確如此。然而,讓日本具有無限的幹預能力是一個反復出現的主題。每個周期,日本都會在貨幣市場上幹預,導致美元急劇貶值,激發全球增長。雖然美國受益於強勁的美元,通過降低通貨膨脹,但也不利於出口並增加了赤字。每個人都明白必要的步驟是什么,這就是為什么耶倫訪華具有重要意義。

多元化投資已成過往

Felix: 在這些動態環境下,你是如何管理資產配置的?幾年前,你還在積極進行宏觀特定的交易,但現在你已經轉向了指數時代風格的投資。這個過程對你來說是如何演變的?你還參與傳統的宏觀交易嗎?

Raoul: 我不再進行宏觀交易了。我的個人投資組合完全是加密貨幣。在全球宏觀投資者中,我們有一些技術投注和其他投資,但這都是同一個交易的一部分。隨着時間的推移,我意識到宏觀領域的每個人都在苦苦掙扎,因為我們沒有專注於正確的事物:流動性周期。一旦你意識到一切都與這個周期相關,問題就變成了哪種資產表現最佳。

中央銀行已經有效地消除了左尾風險,即債務通縮——當抵押品價值下降過多時,會導致拋售的惡性循環。他們在 2008 年通過貨幣貶值做到了這一點,導致資產價格上漲。他們在 2012 年和新冠疫情期間又重復了這一點。本質上,他們不會允許債務通縮,並且會每年將貨幣貶值 8% 來防止這種情況發生。可以將其視為一個看跌期權,每年花費 8% 的費用,以確保系統不會崩潰。

在消除了左尾風險,並且所有事物都與債務再融資周期相關聯,貨幣隨時間貶值的情況下,這可能是有史以來最好的宏觀風險投資機會。當我分析時,只有納斯達克和加密貨幣一直在上漲,自 2011 年以來,納斯達克平均年回報率為 177% ,比特幣為 150% 。盡管比特幣存在波動性,但其表現仍優於其他所有資產。

Felix: 比特幣的夏普比率(Sharpe Ratio)令人難以置信。

Raoul: 確實如此。在長期視角下,它是無與倫比的。比特幣是一種獨特的資產類別。我意識到得太晚了,這才是唯一的交易。人們討厭它,因為他們想回到像石油或美元/日元這樣的傳統交易。但如果我們作為投資者的目標是最大化利潤,我們就必須專注於最佳交易,即加密貨幣多元化已經沒有任何好處了。

債務時代

譯者注: 債務貨幣化,又被稱為財政赤字貨幣化,或者通俗叫作“直升機撒錢”,簡單說就是央行通過印刷(發行)貨幣方式為政府債務提供融資。

Felix: 我想深入了解一下你對指數資產和加密貨幣的具體理論,但首先,這種再融資周期最終會導致什么結果?它是永無止境的,還是會在債務與國內生產總值比率下降時結束?轉折點在哪裏?

Raoul: 目前,我們利用所有可用的國內生產總值來償還私營部門的債務,大約相當於國內生產總值的 100% 。平均利率約為 2% ,而美國的國內生產總值增長率大約為 1.75% 。基本上,所有經濟增長現在都用於償還債務。與此同時,政府債務也佔國內生產總值的 100% 。這條軌跡將導向何方?答案是走向貨幣化(monetization)。

隨着人口老齡化,持續的增長依賴於人口擴張、提高生產力和持續的債務積累。然而,自 2008 年金融危機以來,債務增長只是在服務現有的負債。西方世界的人口增長停滯不前,甚至正在下降——人口挑战迫在眉睫。由於勞動力老齡化,生產力增長一直乏善可陳,這迫使我們轉向人工智能和機器人等技術。

以亞馬遜為例,它在三年內迅速將其機器人勞動力從 25 萬增加到超過 100 萬臺,超過了人類員工。這些技術有望將生產力提高三到十倍,通過自動化塑造一個幾乎無限的生產力潛力未來。這一演變改變了經濟計算方式,朝着由人工智能和機器人驅動的生產力擴張的情景發展。這一轉變依賴於電力消耗的擴展和計算能力效率的提升,預計將會有顯著進展——歐洲和中國在綠色能源方面的投資預示着未來十年電力成本將降低 75% 。

類似的動態在二战後出現過,當時收益率曲线控制和生產力提升推動了嬰兒潮時代的復蘇。現在,隨着人工智能和機器人技術有望從生產力角度復制全球人口 30% 的增長,我們正在遵循類似的劇本。

Felix: 所以,債務貨幣化似乎是一種過渡性策略,維持社會穩定同時促進必要的資本投資。

Raoul: 正是如此。另外,正如金融圈的一些人士建議的那樣,允許系統性崩潰並不現實。全球國內生產總值的債務達到了全球國內生產總值的 350% ,後果是可怕的——可能會回到前現代經濟條件或者危及全球貿易。即使以 8% 的成本減輕這些風險,也似乎更為可取。战略性投資可以有效地抵消這些費用。

Felix: 我明白了。作為一個 30 歲的人,我們這一代正努力應對購房挑战。在加拿大,特別是住房負擔能力成為一個日益嚴重的問題,類似於龐氏騙局。在此期間,購房時普遍的高槓杆現象依然存在。

Raoul: 在貶值周期中,由於貨幣貶值,供應量有限的資產會升值,而與 GDP 增長掛鉤的可變收入停滯不前,導致更廣泛的貧困。像澳大利亞和加拿大這樣的國家,由於資本豐富的移民和強大的養老金體系,推動了房地產價值的上漲。然而,普遍擁有住房仍然難以實現。在貨幣貶值的情況下,市盈率繼續攀升——這是一個明顯的趨勢。

Felix: 這種背景是否支撐了你對加密貨幣和指數資產的論點?

Raoul: 正是如此。在這種環境下,傳統資產失去了吸引力。加密貨幣和指數資產憑借其稀缺性和技術支撐,獲得了顯著的上漲潛力,使它們成為現代投資策略的重要組成部分。

香蕉區與泡沫

Felix: 我們幾次提到了“香蕉區”(Banana Zone)。對於那些可能不熟悉的人,您能解釋一下它是什么,以及它如何與當前的價格周期相關聯嗎?

Raoul: 我們用“香蕉區”來描述流動性增加和市場波動異常劇烈的時期,尤其是在選舉或重大事件前夕。我們最初在去年最後一個季度提到了這個概念,指出流動性往往會推動市場進入一個“香蕉區”,在那裏市場價格呈現垂直上升。這個區域在價格圖表上被一個大黃色蠟燭所象徵,形狀類似香蕉。這是一個有趣的術語,但它表明在這些時期,一切似乎都因為流動性和市場周期而變得異常瘋狂。

香蕉區同樣適用於技術和人工智能領域。我們正處於技術變革前所未有的時期。我們正在將先進的機器人技術、自動駕駛車輛、基因編輯和其他前沿創新整合到我們的日常生活中。盡管如此,一些投資者仍更偏向傳統資產,因為它們看起來相對便宜。然而,技術和加密貨幣是指數增長的發生地。

即使這些資產經歷泡沫周期和調整,長期趨勢仍然是向上的,因為技術正在更多地融入到我們生活的各個方面。如果你選擇投資,那么專注於表現最佳的資產,如技術,是至關重要的。將這些資產視為泡沫忽視了“明天將比今天更加數字化”的事實。

Felix: 人們經常被過去的泡沫周期困擾,比如 2000 年那些,也因為像思科這樣的過去失敗而持謹慎態度。但我認為,盡管人們持謹慎態度,但普遍還是相信其潛力的。

Raoul: 謹慎是可以理解的,尤其是經歷了過去的泡沫之後。但看看像亞馬遜、谷歌和臉書這樣的公司。盡管有短期波動,但它們已經證明了長期的韌性和增長。我的觀點很簡單:如果世界正變得越來越數字化,那么科技股很可能就是不錯的投資選擇。即使有泡沫周期,整體趨勢仍將有利於科技。

改變你的投資框架

Felix: 你如何讓自己在投資的過程中感到舒適?我也有同樣的經歷,總是擔心經濟衰退,但我最終採取了更加細致和樂觀的方法。關於如何完成這種轉變,你有什么建議嗎?

Raoul: 改變你的心態——你應該期待市場拋售。把它看作是一個再次投資的機會。例如,如果比特幣的價格上漲到 20 萬美元,然後下跌到 7 萬美元,這就是一個再次投資的機會。這種周期性可以被視為一種饋贈。Twitter 上有人指出,每四年,比特幣就會成為表現最差的資產,但這為賺取豐厚回報提供了另一個機會。擁抱長期視角,就像你管理 401 k(美國的一種養老金計劃)一樣。對市場低迷感到興奮,並准備在價格低時投資。

有些人可能會建議在市場高點時賣出,但相反,你應該關注在價格打折時买入。這樣,你就避免了完美把握市場時機的壓力。通過面對和擁抱你的恐懼,它們就會失去力量。這種心理方法在生活中也廣泛適用。許多人擔心自己的經濟未來,但長期思考和降低投資風險可以緩解這些擔憂。將你的心態從恐懼轉變為機會,將徹底改變你的整個投資方法。

第四次轉折

譯者注: 《第四次轉折》(The Fourth Turning)是一本由 William Strauss 和 Neil Howe 合著的書籍,探討了美國歷史中重復出現的一種周期模式。在這種理論中,事件以一種被稱為“saecula”的循環方式展开,大約持續 80 到 100 年。這些 saecula 分為四個轉折,每一次轉變都會影響一代人的態度和行為,影響社會如何應對挑战和塑造未來。這一理論在理解長期社會模式和預測未來趨勢方面具有影響力。

Felix: 我們還想討論這個框架如何受政治不確定性和第四次轉折的影響。作為美國之外的觀察者,我們注意到重大的政治利害關系可能會影響政策,包括與加密貨幣相關的政策。你如何管理這些不確定性,特別是考慮到政治變革的加速步伐?

Raoul: 這很有趣。我將加密貨幣監管之战視為第四次轉折中固有的世代衝突的一部分。機構難以跟上人工智能等技術進步的步伐,監管這些分布式系統幾乎是不可能的。尼爾·豪(Neil Howe)曾談到需要新的機構和基礎設施,這一點現在顯而易見。民粹主義的興起源於不同世代之間在債務和經濟機會方面的衝突。老一輩人被指責為當前問題的根源,但真正的問題是系統性的。

這種衝突在技術完全接管之前不會解決。對技術的恐懼是巨大的,尤其是像區塊鏈和人工智能這樣的創新。社會很可能會分裂成兩個群體:接受技術和抵制技術的人。這種分裂可能導致重大的社會變革,類似於尼安德特人與智人之間的分化。Felix: 還有生物黑客等等。

Raoul: 是的,我們正越來越多地與科技融合,提升我們的認知、身體和遺傳能力。將會有人抵制這種變化。這種二分法可能導致一個場景,即技術先進的人與拒絕這些進步的人共存。變化的速度太快,以至於在一段時間內難以實現和諧。人類難以應對快速變化,從而導致社會緊張。

我選擇投資於這些技術變革,而不是擔心它們。 我可以退居到我在小开曼的房子裏,那裏這些變化的影響可能較小。這種雙重存在使我能夠享受技術的好處和自然的寧靜。

加密投資理念

Felix: 這很好地引出了你的加密貨幣投資論點。 你如何看待當前的加密貨幣投資狀態?能否詳細解釋一下你對風險回報交易的看法,以及你在各種資產中的哲學立場? 我知道你從比特幣到以太坊,現在深度參與 Solana 生態系統,經歷了一段過程。

Raoul: 我對加密貨幣的看法有了顯著的演變。當我談論加密貨幣,特別是面向年輕人時,我將其描述為類似互聯網的全球公用事業。這裏的關鍵區別在於,區塊鏈技術是代幣化的,為網絡增長提供了一個行為激勵系統。本質上,越多的人加入和使用這個網絡,它就變得越有價值。這為投資創造了一個獨特的機會,因為這不僅僅是關於技術——而是關於網絡的增長及其應用。

我們現在的加密貨幣市值為 2.5 萬億美元,如果繼續當前的增長趨勢,到 2032 年可能達到 100 萬億美元。這代表了一個無與倫比的財富生成機會。挑战在於有效地航行於這個領域,並避免被各種分心因素所幹擾。雖然比特幣仍然是一個關鍵角色,但包括以太坊和索拉納在內的更廣泛的領域也提供了各種機會。

Felix: 這是一個有趣的視角。看起來主要焦點應該是捕捉整體增長,而不是陷入特定資產中。 你能談談在這種情況下你是如何管理投資期限(Time horizon)和頭寸規模的嗎?

Raoul: 管理投資期限和頭寸規模至關重要。我強調的並不是要最大化倉位或承擔極端風險。想法是在管理風險的同時捕捉大部分的增長。如果加密貨幣從 2.5 萬億美元增長到 100 萬億美元,你並不需要承擔最大風險來獲得收益。相反,你可以採取更謹慎的方法,在控制風險的同時捕捉主要的上漲機會。

Felix: 看起來經常有很多人對加密貨幣持懷疑態度,特別是當價格劇烈波動時。你 如何看待這種懷疑,以及它如何影響你的投資策略?

Raoul: 我理解這種懷疑,因為加密領域很容易受情緒和敘事驅動。人們希望立即看到結果,通常難以進行長期思考。我明確表示,雖然我已經將很大一部分流動資產淨值分配給了索拉納,但我也進行了多元化投資。我現在沒有持有太多比特幣,因為我認為其他資產提供了更好的潛在回報。我目前持有的比特幣不多,因為我認為其他資產提供了更好的潛在回報。這並不意味着我放棄了比特幣;只是基於當前的機會,我的關注點發生了變化。

挑战在於避免被炒作和恐懼所左右。例如,在市場低迷時,人們會恐慌並錯過买入機會。與其試圖完美地把握市場時機,不如在拋售時买入並持有度過調整期。關鍵是堅持長期投資理念,不讓短期波動影響你的策略。

Felix: 投資期限和波動性管理的概念至關重要。你認為交易所交易基金(ETF)和其他投資工具是否在影響市場波動性並提供穩定性?

Raoul: 是的,ETF 和其他投資工具在減少波動性方面發揮了作用。特別是在美國,會使用像 401(k)账戶這樣的工具來進行定期定額投資,這有助於穩定市場。此外,期權和其他金融工具的引入也可以減少波動。隨着加密市場的成熟,隨着機構參與度的增加和對網絡理解的加深,市場可能會經歷較少的極端波動。

Felix: 很有趣的是,我們可以看到市場情緒和市場周期如何影響對技術的看法。鑑於對一些技術敘事存在的懷疑,你認為時間是否是改變市場情緒的主要因素?

Raoul: 時間是改變市場情緒的一個重要因素。對技術的懷疑,特別是在經歷了炒作和失望周期之後,是很自然的。人們期望立即看到結果,而往往忽視了技術的漸進式發展。例如,區塊鏈的採用是逐步的,通常在達到指數增長階段之前,都是在邊緣領域進行嘗試。關鍵是要理解,技術進步需要時間來充分實現。

Felix: 關於比特幣,你仍然認為它是一個重要的資產嗎?盡管它可能不像其他資產那樣具有爆發性的增長潛力,但在你看來,它是否仍然具有價值?

Raoul: 是的,比特幣仍然是一個重要的資產。它作為一種原始的抵押品,並作為一種防止貨幣貶值的工具。盡管在增長方面,它可能不是表現最好的資產,但它仍然具有重要的價值,特別是作為對抗貨幣貶值的一種對衝手段。其作為價值儲存的手段和廣泛的採用確保了它保持其相關性,即使隨着時間的推移,它在加密貨幣領域的統治地位可能會減弱。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

動區週報》比特幣盤整、臺灣區塊鏈年度最有影響力 30 人、多機構 2025 年預測..

本週(12/29-1/04)重要大事速覽 比特幣動態 :美國 4 個月內會有州政府宣布 購買比特幣...

FTX還錢計劃生效!債權人1/20前需完成交易所帳號登記,首批退款60天內發放

已 破產交易所 FTX 在去年 12 月宣布,其於去年 10 月經法院批准的重組計畫 將於 202...

星球日報

文章數量

7853粉絲數

0