以太坊大空頭宣言:ETH/BTC還得再跌一年

比特幣現貨 ETF 的推出為許多潛在的新买家提供了將 BTC 納入其投資組合的機會,但 相對而言,以太坊現貨 ETF 對 ETH 本身的影響可能並不會那么明顯。

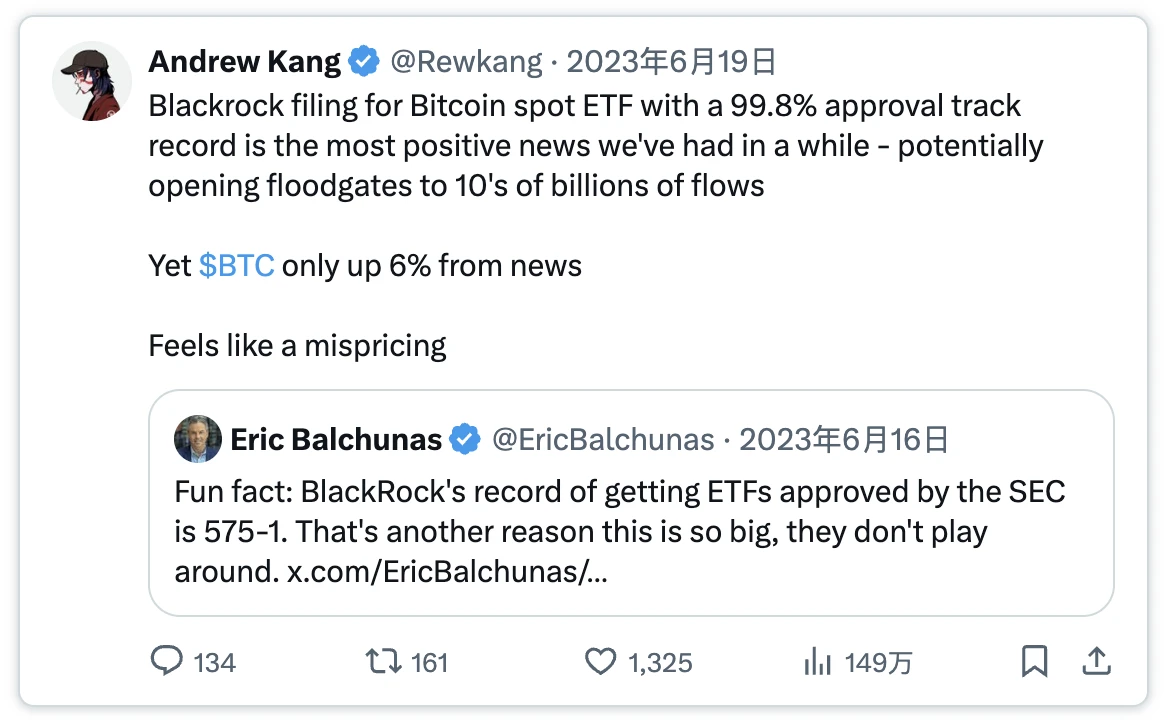

當貝萊德提交比特幣現貨 ETF 申請時,BTC 的價格大概在 25000 美元,我當時給出了樂觀的預測。自那時以來,BTC 的回報率已達到了 2.6 倍,ETH 的回報率為 2.1 倍,如果從周期底部开始算起,BTC 的回報率則為 4 倍,以太坊同樣也是 4 倍。

那么,以太坊現貨 ETF 這次又能帶來多大的增量呢?先說結論, 我認為除非以太坊找到了改善其經濟效應的有效途徑,否則增長空間將非常有限。

ETF 淨流入分析

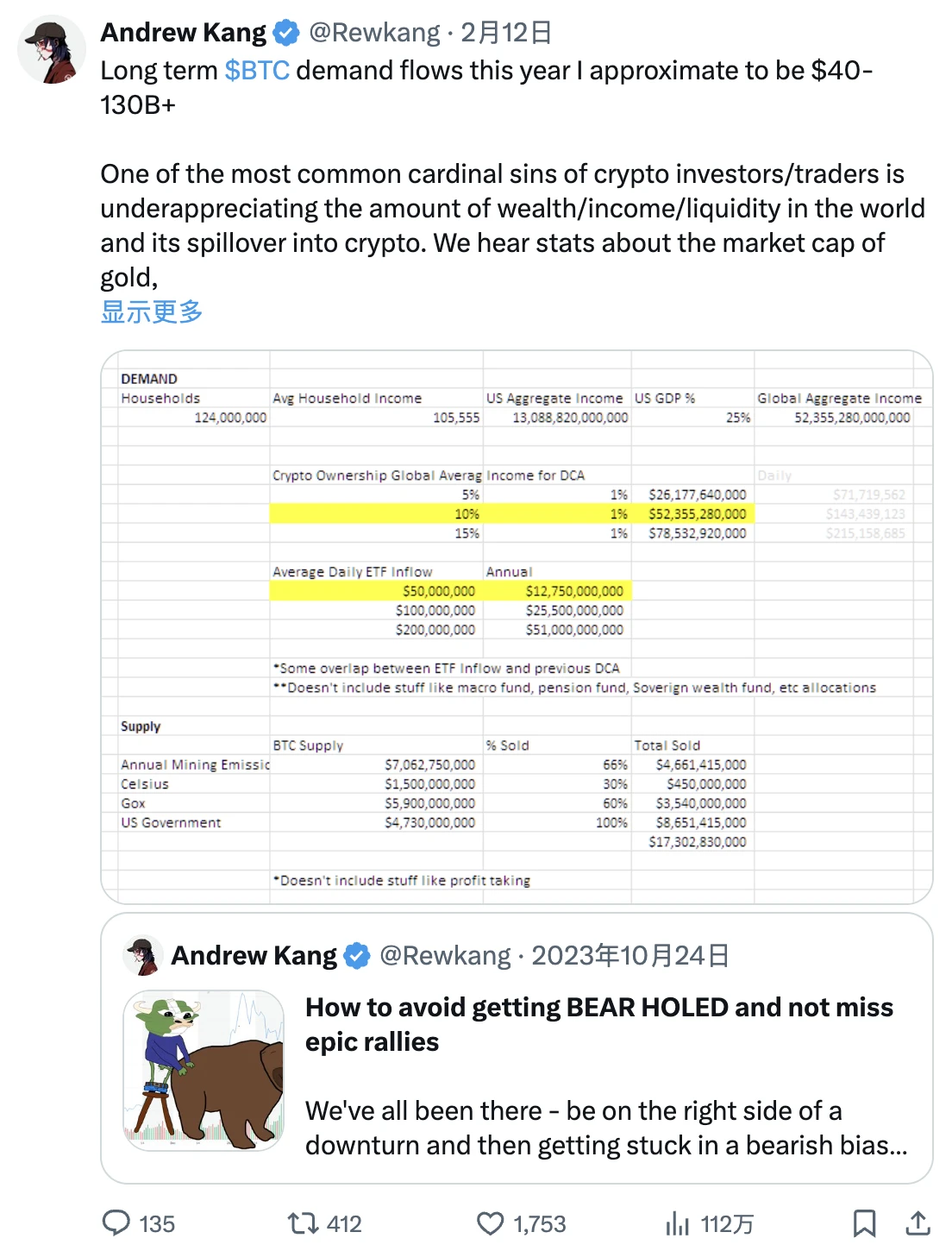

總體而言,比特幣現貨 ETF 如今已經累積了超 500 億美元的 AUM(資產管理規模)。

這是一個令人相當樂觀的數字。 然而,如果將與 GBTC 相關的資金流轉剝離而出,推算之後你會發現淨流入的資金規模將縮減至 145 億美元。

實際上,該數字仍需進一步刪減,因為這裏邊仍然包括了許多“德爾塔中性”(delta neutral)的交易,特別一些“基差交易”(Basis Trade,比如在賣出期貨的同時买入 ETF)和“現貨輪換”(Spot Rotation,即賣出現貨轉而买入 ETF)。依據 CME 數據和對 ETF 持有者的分析,大約有 45 億美元的資金流入與“基差交易”相關;此外還有一些 ETF 專家曾指出,BlockOne 等大型機構進行了巨額的“現貨輪換”操作,預計此類交易的規模約為 50 億美元。

去除這些“德爾塔中性”的交易,我們可以推測比特幣現貨 ETF 的實淨流入約為 50 億美元。

以此數據為基礎,我們可以繼續預測以太坊現貨 ETF 的潛在流入情況。

彭博分析師 Eric Balchunas 曾估測,以太坊現貨 ETF 的資金流量可能是比特幣現貨 ETF 的 10% 。 這意味着在以太坊現貨 ETF 啓動交易後的六個月內,明面上報告的淨流入數字可能在 15 億美元左右,但實際的淨流入將為 5 億美元左右。 雖然 Balchunas 在關於 ETF 的批准預測上曾有過失手,但我認為他對以太坊現貨 ETF 所表現出的悲觀態度是有一定信息價值的,因為這可以反映出更廣泛的傳統金融市場對於該產品的興趣。

就我個人而言,我的基本預設是:以太坊現貨 ETF 的資金流量可能是比特幣現貨 ETF 的 15% 。還是以 50 億美元為基礎進行計算,加上以太坊市值約為比特幣市值 33% 的調整系數,再加上 0.5 的“訪問因子”(access factor), 我們可得出 8.4 億美元的實際淨流入和 25.2 億美元的報告淨流入。

-

注:這裏的“訪問因子”是指,ETF 可為 BTC 帶來的潛在流量可能要大於可為 ETH 帶來的潛在流量,因為二者的潛在購买主體不同。BTC 作為一種偏宏觀的資產,可能會對宏觀基金、養老金、主權財富基金等更具吸引力,而 ETH 作為一種技術資產,可能會更受風投基金、加密基金、技術專家、散戶等群體的歡迎,相對而言對 ETH 感興趣的群體在交易加密貨幣時的限制會更小。50% 的數字則是通過比較 ETH 與 BTC 的 CME 未平倉合約與市值比率得出的。

考慮到有些分析師提出了一些合理的補充觀點,即與 GBTC 相比,ETHE 的供應量相對較少, 因此在偏樂觀的情況下,我預測實際淨流入為 15 億美元,報告淨流入為 45 億美元。 這大概是比特幣現貨 ETF 資金流量的 30% 。

無論如何,以太坊現貨 ETF 的實際淨流入都會遠低於因 ETF 預期而產生的衍生品交易規模,後者的數字約為 28 億美元,這裏還沒有計入一些現貨搶跑交易。 這表明 ETF 的預期已被市場充分消化。

從 CME 數據來看,在 ETF 推出之前,ETH 的未平倉合約佔比也要遠低於 BTC —— ETH 合約規模約佔供應量的 0.3% ,BTC 約佔 0.6% 。起初我認為這只是因為 ETH 要相對更“早期”一些,但這也可能表明傳統金融界對以太坊現貨 ETF 不感興趣。交易員們曾在比特幣 ETF 的交易周期內獲利豐厚,他們通常都擁有很准確的信息,如果他們沒有在 ETH 之上重復相同的操作, 這可能預示着以太坊現貨 ETF 的流量表現會相對較差。

50 億美元,如何拉動 BTC 上漲?

僅僅 50 億美元,是如何將 BTC 從 4 萬美元拉到 6.5 萬美元的?繼續先拋結論,

它並沒有做到

。

現貨市場上還有許多其他买家。

比特幣已經真正成為了在全球範圍內具備一定認可度的投資資產,有着許多機構級的买家,比如 MicroStrategy、Tether、家族辦公室、高淨值個人投資者等等。以太坊也有一些機構級买家,但其規模要遠小於比特幣。

需要注意的是,在比特幣現貨 ETF 啓動交易之前,BTC 的價格就已經達到了 6.9 萬美元,市值超過了 1.2 萬億美元。包括機構在內的各種市場參與者持有着大量的 BTC 現貨,Coinbase 托管的資產高達 1930 億美元,其中 1000 億美元來自機構客戶;Bitgo 曾報告其資產托管規模為 600 億美元;幣安的資產托管量則超過 1000 億美元。 在比特幣現貨 ETF 啓動交易六個月後,ETF “僅”托管了比特幣總供應量的 4% ,這有一定意義,但只是市場需求構成的一小部分。

另一項需要注意的區別是,當比特幣現貨 ETF 啓動之時,市場上的資金配置也略顯不足。當時市場普遍認為 ETF 的啓動在短线上會導致 BTC 出現“上线即巔峯”的下跌走勢。因此,有大量資金在比特幣現貨 ETF 啓動之前便已離場,隨後又在下跌之時重新买入(放大了 ETF 的流入規模),而當 ETF 展現出了較好的的流動性後,也有一些空頭不得不回補倉位。該數據的佐證是,在比特幣現貨 ETF 啓動交易之前,BTC 的未平倉合約規模實際上出現了下降。

以太坊現貨 ETF 的情況則完全不同。在 ETF 啓動之前,ETH 的價格已經達到了本輪低點的 4 倍,而 BTC 當時的價格只有低點的 2.75 倍。衍生品市場上,加密貨幣原生交易所內的 ETH 未平倉合約(OI)規模已增加了 21 億美元,使得未平倉合約規模接近歷史最高水平。這意味着許多熟悉加密貨幣的交易者們在看到比特幣 ETF 的成功後,也預期 ETH 能取得同樣的效果,並就此進行了相應的布局。

但在我個人看來,加密貨幣從業者們的期望可能太高了,且該期望與傳統金融市場的實際偏好並不相符。 常年聚焦加密領域的人們通常對以太坊抱有較高的關注和信任,但實際上,在許多非加密貨幣領域的資本群體看來,以太坊作為關鍵資產的配置吸引力要比小得多。

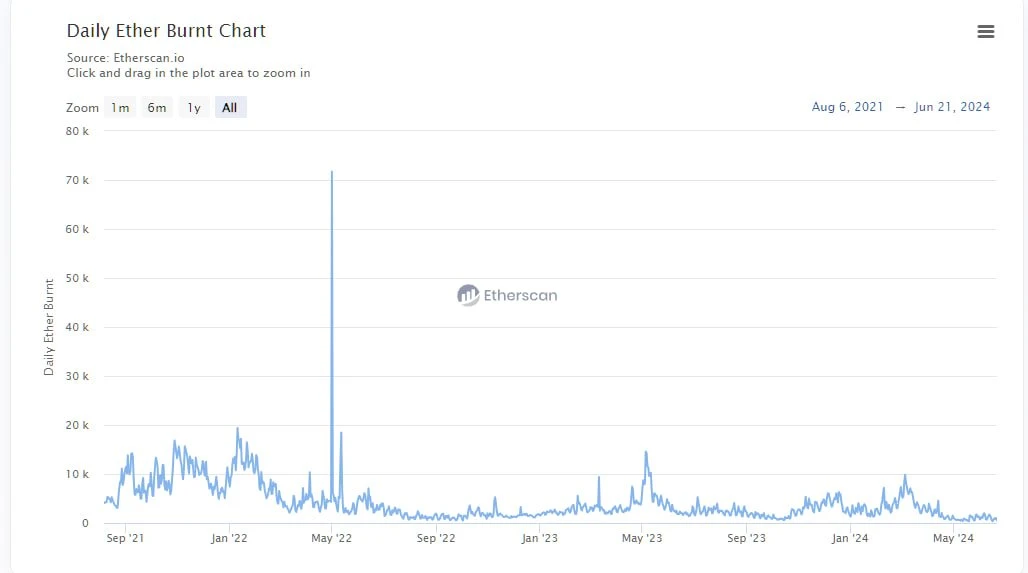

當我們向傳統金融推介以太坊時,常常會以“技術型資產”為切入點,強調其作為全球計算機、Web3 應用商店、去中心化金融結算層等角色的價值。這種說法在此前的周期裏還有一定吸引力,但如果你把實際數據擺在桌上,會發現這一推介模式並不是那么具備說服力。

在過去的周期中,你可以引用交易費用的增長速度,來展示 DeFi 和 NFT 將如何為以太坊創造更多的費用和現金流,從而將以太坊塑造成與科技股類似的“技術型資產”。然而在當前的周期內,這些費用的量化反而起到了反作用 —— 數據顯示以太坊的費用正處於增長停滯甚至是負增長狀態。 盡管以太坊本身仍舊是是一臺可持續制造“現金”的機器, 但僅靠着每月 1.5 億美元收入、 300 倍市銷率、負值市盈率等數字,分析師們該將如何向他們的家族辦公室或基金老板們證明 ETH 當前的價格是合理的?

此外,我認為出於兩大原因,在 ETF 啓動交易後的最初幾周內圍繞着 ETF 也不有太多的“德爾塔中性”交易。首先,ETH 的突然獲批出乎了許多人的意料,發行方沒有足夠的時間向大型機構推銷 ETF;其次,對於普通的 ETH 持有者而言,將倉位轉為 ETF 的動力也較小,因為這意味着他們需要放棄通過質押、DeFi farming 等方式可實現的收益率。雖然當前 ETH 的整體質押率僅為 25% 。

這是否意味着 ETH 將歸零? 當然不是,在某個價格點位上,ETH 仍將被認為是有價值的,且當 BTC 未來繼續上漲時,ETH 也將在一定程度上被帶動上漲。

在以太坊現貨 ETF 推出之前,我預計 ETH 的交易區間為 3000 美元到 3800 美元;當 ETF 推出之後,我的預期則是 2400 美元到 3000 美元。 然而,如果 BTC 在第四季度或明年第一季度上漲至 10 萬美元,這可能會帶動 ETH 突破新高,但 ETH 和 BTC 的匯率卻會更低。

我預期在接下來一年內, ETH/BTC 的匯率將持續下跌,區間可能在 0.035 到 0.06 之間。 雖然我們可觀測的樣本不大,但我們確實看到 ETH/BTC 的匯率高點在每個周期內都會變低,因此再次出現這種情況也不會太令人意外。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Virtuals Protocol 生態狂飆》基礎設施幣 G.A.M.E 一週跳漲157%,官方解釋其重要性

過 去 24 小時,加密貨幣市場呈現出不同尋常的走勢:比特幣獨自下跌,而其他山寨幣普遍上漲,似乎預...

MEXC 官方網站新增 17 種支持語言:深耕新興市場,加速全球化佈局

全 球領先的加密貨幣交易平臺 MEXC 今(24)日宣布官方網站新增 17 種支持語言,包括荷蘭語...

日本 DMM Bitcoin 被盜真相:北韓駭客社交攻擊竊取 4502 枚比特幣手法揭祕

日 本持牌加密貨幣交易所 DMM Bitcoin 在今年 5 月 遭到 駭客攻擊,導致 4,502...

本週五「史上最大規模」140億美元比特幣期權到期,小心市場劇烈波動

從 歷史高點到近一月低谷,比特幣在過去一週經歷了過山車行情。 就在不到一週前,比特幣價格衝破 10...

解讀 Messari 加密行業 2025 年展望:比特幣明年會更好,Meme 火熱仍將延續

撰文:Messari 翻譯:深潮 TechFlow 導讀 又是一年末,到了總結與展望的時候。 作為...

星球日報

文章數量

7703粉絲數

0