深度解讀API3, 釋放OVM的預言機賽道破圈者

近日,API 3 近期獲得 400 萬美金战略融資,由 DWF Labs 領投,多家知名 VC 跟投。一直以來,預言機(Oracle)賽道基本是 Chainlink 為代表的三方預言機一家獨大的局面。十四看到這個新聞的時候也很驚訝~為何 API 3 能夠斬獲融資?他會是傳統預言機的破圈者嗎?他獨特在哪兒?API 3 作為去中心化 API(dAPI)項目,定義為“第一方”預言機,通過頗有开創性創新的 OEV Network(基於 ZK-Rollup),解決了“第三方”預言機中間商信任、數據透明度低,OEV(預言機可提取價值)被掌控的普遍問題。

1、預言機真能預卜先知嗎?

預言機這個名詞多少帶一些神話色彩,很容易誤導大衆。但實際上,他指的是為鏈上智能合約提供

鏈外真實數據的工具

,但是什么才是真實?如何確保預言機本身的誠信?預言機會作惡嗎?多方預言機會串謀嗎?如何理解 OVM(預言機可提取價值)呢?

2024 年Q1,DeFi 項目在近期 BTC 大漲之後,鎖定的 Token 總價值也突破新高,達到 1750 億美元,相較於 2023 年Q4的 1030 億美元,有着接近 70% 的漲幅,而預言機也一直都被稱為是 DeFi 的核心血液。在 DeFi 領域,如去中心化交易所(DEX)、借貸平臺和衍生品交易平臺,都依賴准確的價格數據來運行。2023 年初,polygon 鏈上去中心化借貸協議 BONQ

使用的 TellorFlex 預言機合約被操控

,攻擊者使用較低的成本修改預言機報價後進行抵押借貸獲得了巨額利潤,項目方因此產生了約 8800 萬美元的損失。因為預言機報價問題產生的攻擊事件已經屢見不鮮,由此可見,透明可靠的鏈外數據是支撐 dApp 運作的基本保障。

2、預言機是如何連接鏈下鏈上?

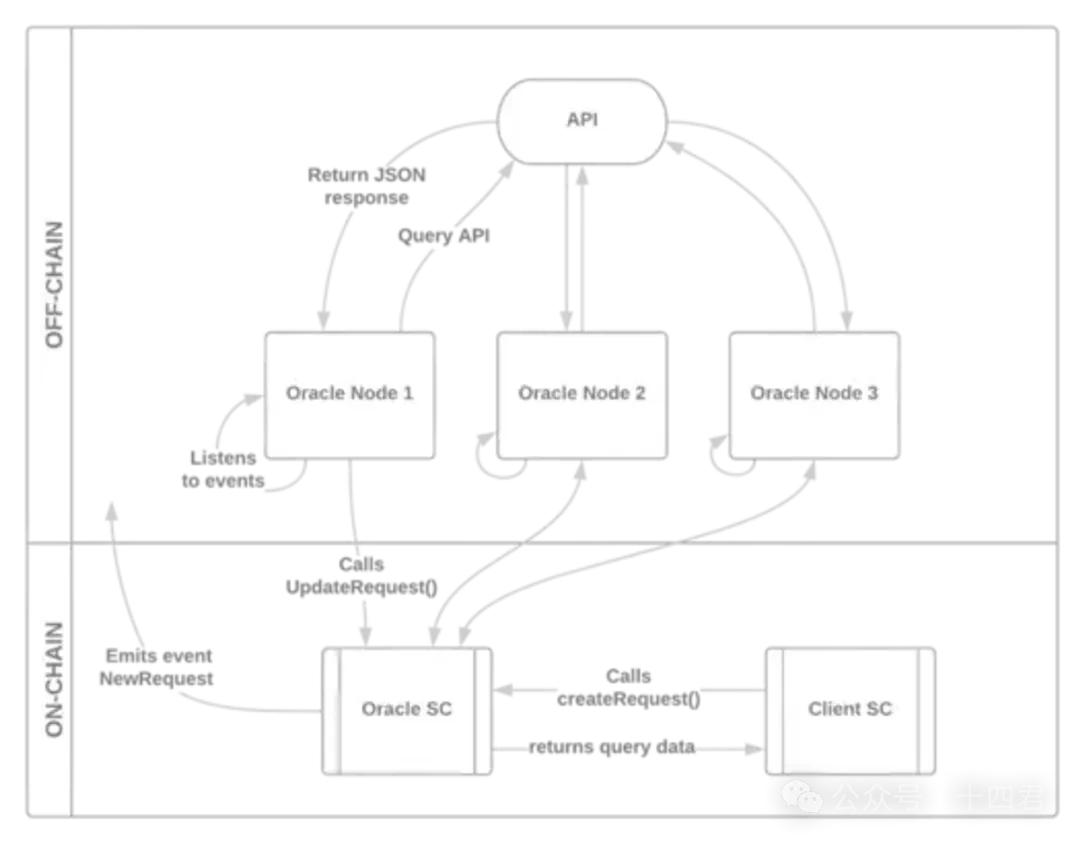

預言機的工作模式一般有定時上傳、事件驅動、請求響應這三種模式。我們以請求響應的一般流程為例,大致分為下面 4 個步驟:

-

STEP 1 :鏈上,調用方 dApp 發起請求(本質是一筆交易),預言機服務端合約觸發鏈上事件發出

-

STEP 2 :鏈下,預言機節點監聽事件獲得信息,通過各自的系統獲得准確的鏈下信息

-

STEP 3 :鏈下&&鏈上,預言機以一筆交易形式提供數據數據給預言機服務端合約

-

STEP 4 :鏈上,預言機服務端合約把數據返回給調用方(dApp),這裏有主動推送和 Dapp 二次查詢兩種方案。

對於這個過程筆者再做個拓展解讀:

首先鏈上需求是公开的,因為事件是 EVM 系區塊鏈的通用機制,也就意味着全網都能知道 Dapp 現在需要 xx 信息了。

其次鏈下推送是非原子的,鏈上交易是實時完成,鏈下數據必然有一定的滯後性

最後如果鏈上是定制化的需求,則可以讓預言機變成第三方的公正角色,從而推送到 Dapp,不過多數類似通用的行情數據,比如 BTC 的實時價格,則會是 Dapp 自己再次調取該合約獲取。當然預言機本身也有定時上報機制,以上這這幾種基本大差不差。

3、Luna 脫鉤,風起雲湧的預言機賽道

但是區塊鏈並不是只有 Defi,通過預言機,dApp 能夠安全且高效地獲取鏈外數據,從而大幅擴展其業務範圍和應用場景,使其業務方向得以延伸到金融、保險、供應鏈管理、物聯網等更多領域。

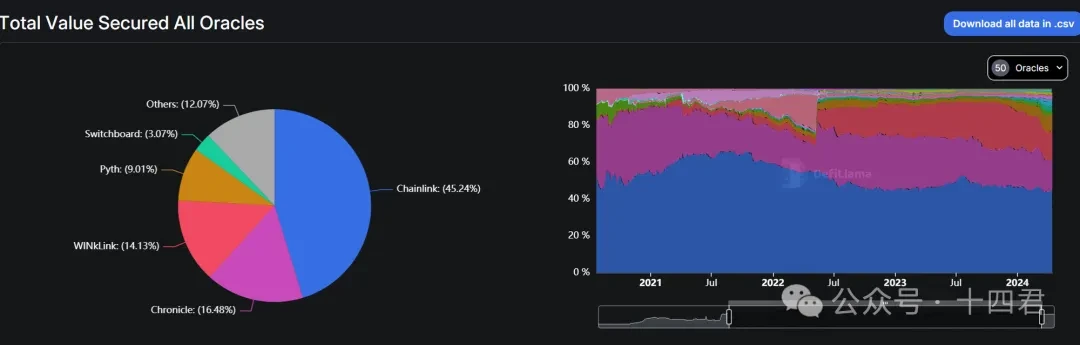

如今的市場讓我們以平臺 defillama 數據顯示,Chainlink 依舊穩坐龍頭位置,TVS(預言機等關鍵基礎設施所保障的市場中存入的以美元計價的資產總值)達到了整個市場的 45% 。

細心的讀者會發現,上圖右側的曲线在 2022 年 5 月份出現了劇烈的震蕩,導火索正是 2022 年著名的 LUNA 崩盤事件, 2022 年 5 月 7 日至 2022 年 5 月 13 日,算法穩定幣龍頭 UST 先後經歷兩次脫鉤,最終陷入死亡螺旋,LUNA 和 UST 雙雙崩潰。與此同時,許多使用內部預言機的項目因為對價格波動的反應不及時出現了嚴重的問題。

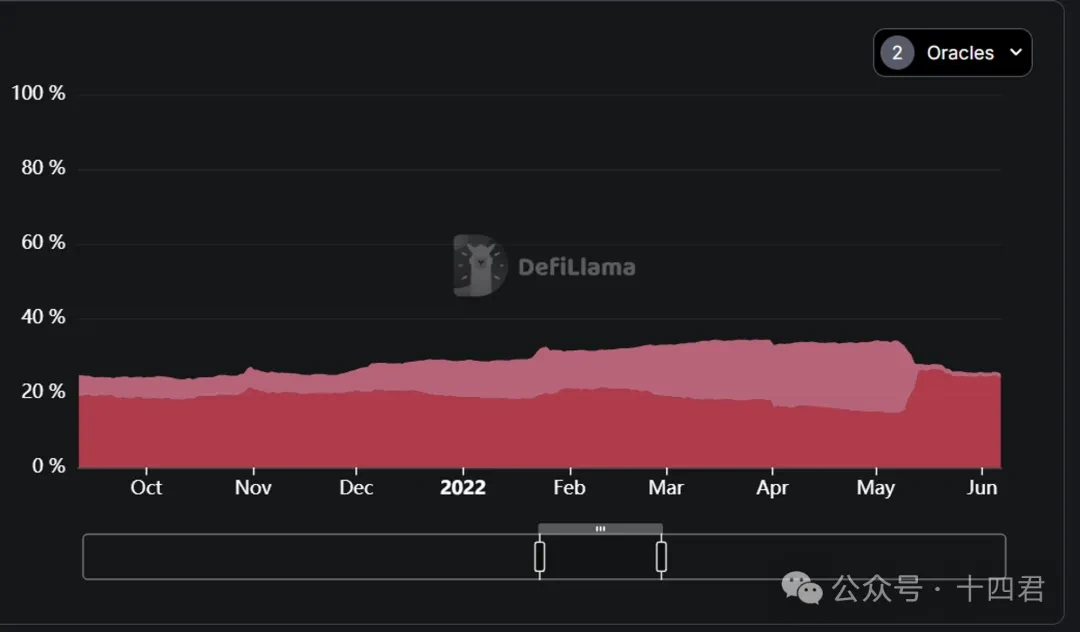

下圖明顯可以看到, 2022 年 5 月份內部預言機(下圖粉紅色)的市場份額出現斷崖式下跌,Chronicle 預言機(下圖紅色)很好的接住了這一波流量,基本拿下了內部預言機丟失的市場。

4、第三方預言機的窘境

除了轟動行業的事件之外,似乎預言機的發展被卡住了,確實,由於行業定位很清晰,就是一個鏈上下數據打通的工具,致使產品功能相對單一。

其中 最令人詬病的是其盈利模式 ,目前其盈利點集中在數據訂閱收費以及寄希望於項目方發行的代幣升值兩個大方向上面。顯然,單一的數據訂閱盈利模式產生的收益有限,以 Chainlink 提供的 VRF(可驗證隨機序列)收費功能為例,參考區塊鏈瀏覽器 Etherscan,筆者統計了 VRF V1 和 V2 兩個版本的合約鎖定的 Token 個數約總計約為 37 萬(7+ 30),以當前的 LINK 匯率($ 16)計算,總計約 600 萬美元的收益。VRF V2版本自 2022 年 2 月底上线以來,總計 480 萬美元的收益,平均到每個月約 17 萬美元(1.1 W LINK)的收益。對比 Chainlink 的大體量,這些利潤確實是杯水車薪 m 至於期待代幣升值這件事情見仁見智了。

不過預言機由於第三方的特性,本身處於相對中立的地位,开始成本應用層的安全基建的趨勢。若能打破傳統的中間件印象,進行差異化、系統化的功能擴展,才能提升利潤率,比如 LayerZero,作為典型跨鏈橋,就將安全性寄托在預言機攜帶的超輕節點請求頭上。

總之,預言機的困境在市場層的表現就是,受限於運行模式形成的天然劣勢,功能單一,盈利微薄,拓展性還未展开

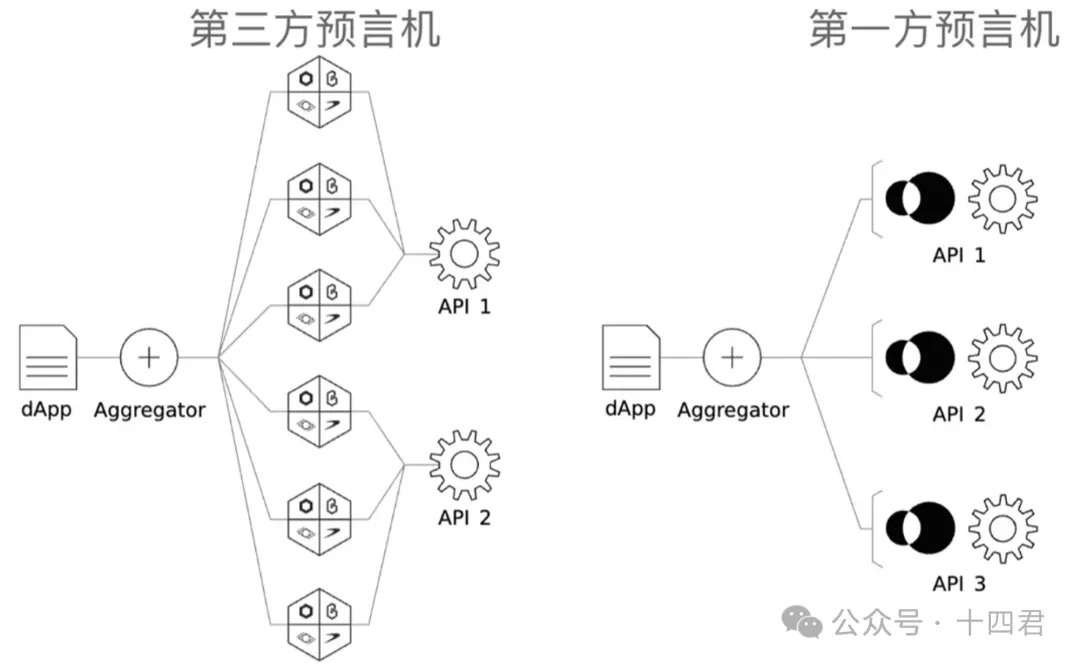

但是,讓我們展开所謂第三方預言機的執行模型,會發現,他的問題也正是來源於“第三方”的因素 API 3 作為預言機新秀,核心定位為“第一方”預言機。

4.1 對比第三方與第一方預言機

API 3 選擇以激活 API 服務節點的綜合運維服務能力為切入點,用更加web3 Native(輕量化+模塊化)的方式來搭建預言機需求方和供應方的橋梁。API 運營商基於 API 3 提供的 Airnode 方案,可以快速搭建自己的預言機節點。

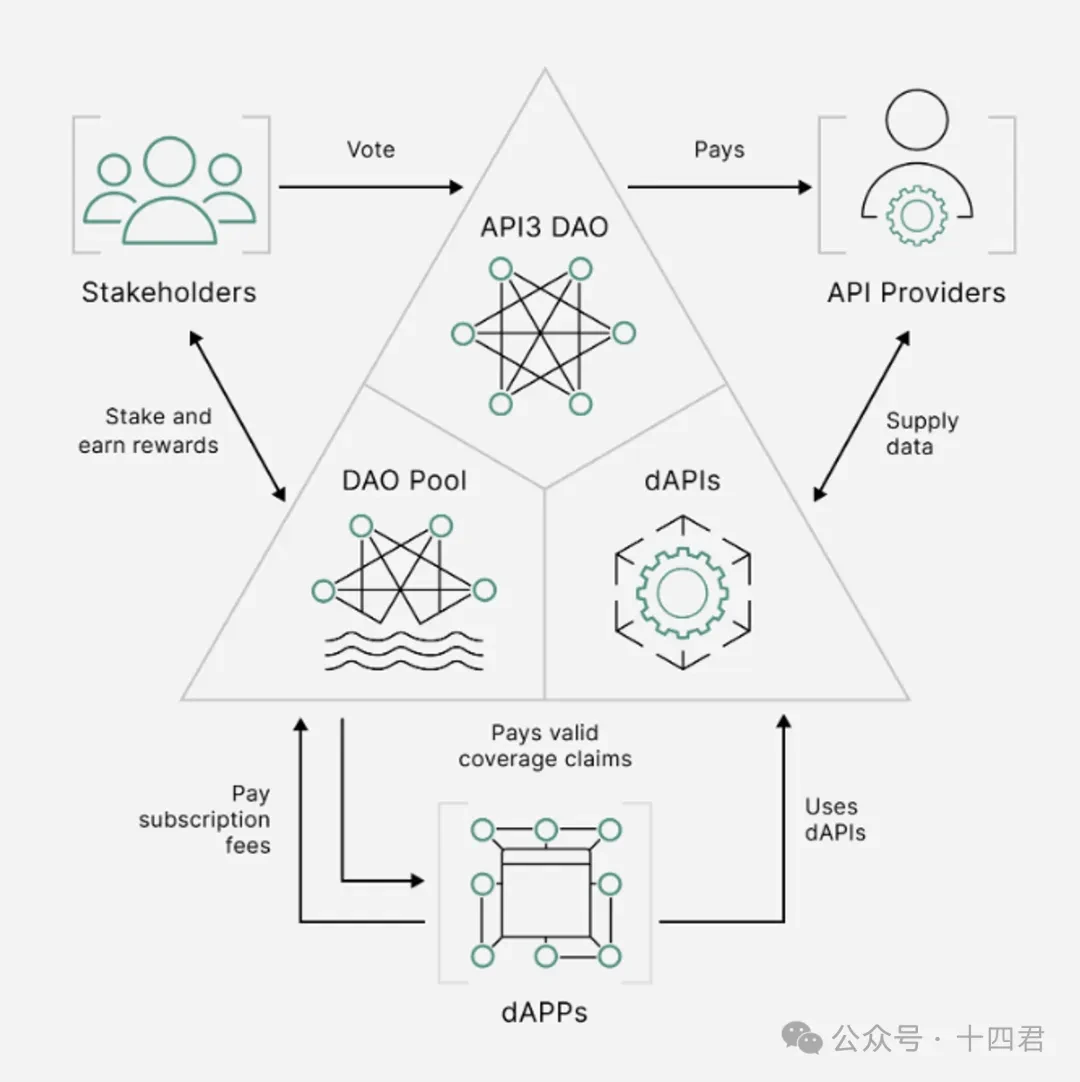

作為第一方預言機項目,對比傳統第三方預言機的 API 供應商→預言機→Dapp 業務流程,API 3 的(API 供應商+預言機)→Dapp 的轉變使得 API 供應商當家做主,不再是僅充當第三方預言機 Worker 的角色,擁有了更多的話語權。

如上圖,沒有了第三方的介入,數據鏈路減少。當 API 供應商與預言機的角色融為一體,就不會有數據來自哪裏的問題,因為 API 提供商的聲譽與數據 一起被帶到了鏈上。

由於 API 供應商的聲譽與提供數據的強綁定策略,溯源簡單,技術上不允許其作惡(而不被發現),同時有保證金機制作為兜底。即便 API 供應商出於私利提供了虛假數據,受損用戶仍可申訴進行索賠。對於糾纏不清的事件(如用戶惡意投訴騙保),會進入到鏈上法庭系統進行仲裁。借助於完全去中心化的 API 3 DAO 提供的保險機制,API 3 能夠最大程度的懲罰 API 供應商,以及提供賠付給受損用戶。

5、深入 API3 DAO 的代幣經濟模型

API3 DAO 基於其質押機制使得 API3 的代幣經濟模型通過正負反饋得以穩定運轉。

5.1 質押治理機制

質押機制是 DAO 治理的常規操作質押獲利,質押治理,也是循環經濟的起點。並且 API 3 還進行了優化:

-

質押者獲得質押收益後就跑路怎么辦?用戶質押產生的膨脹收益(新鑄造出來的代幣)將延遲發放,同時默認會流向質押池。

-

質押池中的代幣還能做什么?可用來賠付用戶損失。

-

質押池幣價如何穩定?API 3 通過 Burn 與 Token 鎖定機制來控制通貨膨脹:獲得 dAPI 服務的交換條件是用戶需要燃燒自己的代幣或者鎖定自己的代幣。

5.2 正負反饋循環

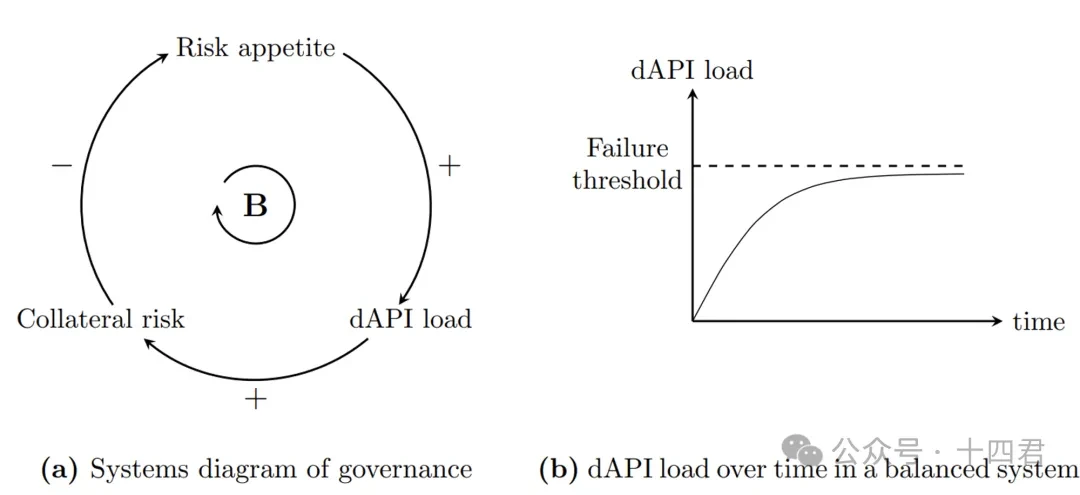

這樣一來,質押池中的代幣數量會呈現怎樣的趨勢呢?會出現無序擴張或者不足以支付賠付而崩盤嗎?我們不妨分析一下:

-

當 dAPI 用戶增加時,系統風險會提高(系統運營成本隨用戶數量上升而增加),需要賠付的事件會增加。此時,質押池的代幣會減少(用來賠付受損用戶),質押者(及管理者)因管理不善導致自身利益受損。但同樣的,質押池中的代幣數量減少也意味着流向市場的代幣數量增加。由於用戶手中持有的代幣是受通貨膨脹影響的,為了自身利益考慮,代幣的流向很大一部分還是質押池。

-

當 dAPI 用戶減少時,系統風險減小,質押池的代幣會逐漸增加,流向市場的代幣數量會變得稀缺。但這不意味着質押池的代幣數量會一直增加,API 3 DAO 會通過動態控制質押收益(及膨脹率)將其擬合到一個目標健康值。

-

上述兩種情況可以很好的形成下圖左(a)的正負循環。當任意一種情況達到閥值時,系統就會進行自調節,dAPI 用戶會像下圖左(b)一樣趨於穩定,最終使得系統運行趨於一種健康的狀態。

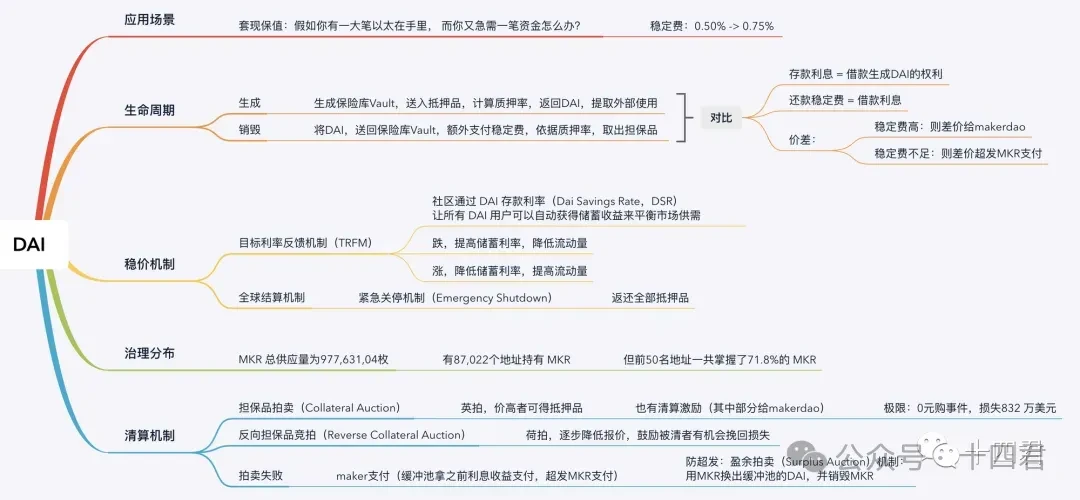

其實,這類的 Dao 式治理代幣,早就在各種 DeFi 治理中普及,比如筆者之前分析過的去中心化穩定幣的詳細實現標杆 MakerDao 的 DAI,就有 MKR 作為先行者:

尤其優美的是他的 4 道拍賣機制:可擴展閱讀:《 一文講清-DeFI 王者 AAVE 最新的穩定幣 GHO 提案 》

其中的“資不抵債,四道拍賣”欄目。

所以 DAO 式治理是經濟穩定性的主流操作模式,但是 API 3 的創新點還不至於次。

6、獨特優勢-开創性的 OEV Network(基於 ZK-Rollup)

6 .1 OEV 的誕生

與 MEV(礦工可提取價值)相似 , OEV(預言機可提取價值)指的是預言機利用其地位來獲取原本會流向第三方的價值。MEV 通過交易排序來捕獲價值,OEV 是利用鏈上鏈下的價格差來提取價值,如關鍵市場數據或觸發重大鏈上事件(如清算)的情景中。

要理解 OEV 是如何產生的,需要先知道預言機目前存在的問題:由於數據上鏈的成本,目前預言機基本採用定時上傳數據的機制,時間間隔設置在一個比較小的範圍內。同時,為了避免短期內巨大的價格波動影響到市場,預言機一般會設置一個閥值,當短時間內價格波動範圍達到閥值,會主動觸發更新。

盡管這種補救措施能夠緩解一部分問題,但是數據上傳的時延問題並不能從根本上解決。而 DeFi 市場通常是高度波動的,資產價格可能在短時間內大幅變化,預言機的喂價功能給 DeFi 市場帶來的不確定性不容小覷。

如此情況下,第三方逐利者如同开了上帝視角,通過利用數據更新的時延,便能捕獲巨大的收益,OEV 就此產生。

對於依賴預言機的 dApp,任何數據饋送的更新或者缺失都可能為 OEV 創造機會,例如,搶先交易、套利和清算。因為數據饋送延遲導致產生的可被利用價值的歸屬問題其實很難去評判,數據上鏈本身就是有一定波動性,所以如果數據上鏈延遲了一些,並不能定位到預言機的問題,那么這部分延遲所產生的可利用價值,就不能說是預言機惡意產生的。

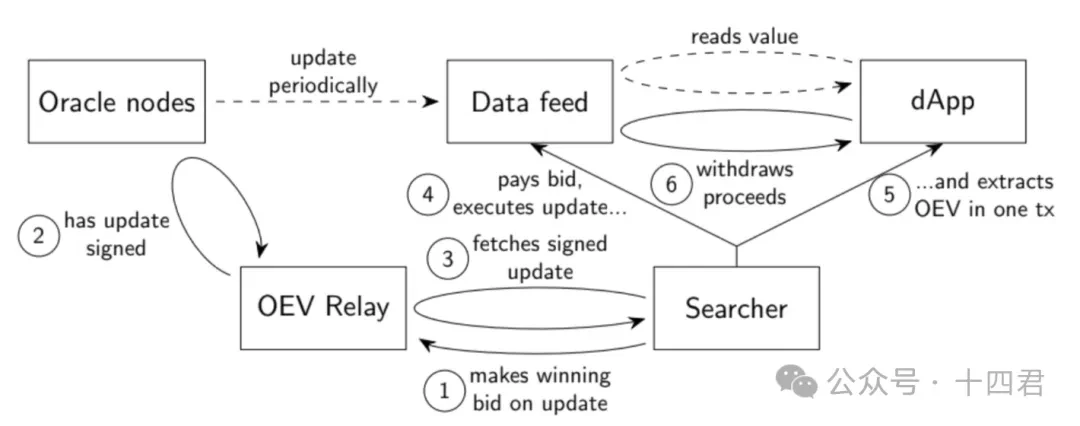

6.2 O EV Network—多方博弈的拍賣舞臺

由於 OEV 的存在,用戶與 dApp 作為交互的雙方,卻被第三方從中薅取價值,這些顯然是二者不愿看到的局面。API 3 發現預言機擁有優先拒絕捕獲所有此類泄漏的價值的權利(鏈上數據的定價權),於是 OEV NetWork 被提出。

作為基於 Polygon zk rollup 的 Network,他是一個單獨的訂單流(任何參與者改變區塊鏈狀態的意圖都是訂單)拍賣平臺,拍賣的是 dAPI 數據的更新權利。

API 3 自己开發了拍賣平臺,消除了對外部服務的依賴,允許利益相關者之間共享 OEV,而無需再分享利潤給拍賣平臺,在所有集成數據饋送的區塊鏈中實現了 OEV 的內部化。

拍賣成功者可以獲得 dAPI 的數據更新權利,將價格數據更新,拍賣的利潤會大部分返還給 dApp,極小部分歸 API 3 用來覆蓋運營成本。顯然,當拍賣者(第三方)認為拍賣的成本<更新價格後帶來的收益後去才會進行拍賣,因此,第三方也會有利可圖。而作為 dApp 平臺的用戶,看似沒有參與利益分配產生實際的利益,實際上得益於 dAPI 給 dApp 提供的優質數據源,能夠更好的進行交易和風險管理,會獲得潛在受益。

拍賣的生命周期如下圖所示,當搜索者發現 OEV,會發起競拍投標。搜索者競拍中標後會獲得更新預言機節點 dAPI 數據的權利,支付競拍費用後,才可以行使該權利更新預言機節點 dAPI 數據。 支付的拍賣費用便是被捕獲到的 OEV,流向 dApp。

拍賣的趨勢自然是第三方(搜索者)為了可能存在的利潤而進一步提高競拍價格。 拍賣的價格越高,意味着實際的 OEV 與捕獲到的 OEV 的差額越小。

至於這塊蛋糕到底有多大,我們不妨拭目以待,等測試網穩定運行一段時間後,再來評判。拍賣的結果對於 dApp、API 3 預言機節點、第三方、dAPP 用戶這四種種角色來說,幾乎是一種共贏的局面,接入 API 3 數據源的 dAPP 被第三方薅取的羊毛最小化,同時還能捕獲到絕大部分 OEV 價值,因為市場競爭的最終形態一定是第三方與第三方的競爭,為了尋求利潤空間,第三方的利潤會逐漸被壓縮,最終受益人一定是 dApp。對於 API 3 而言,小部分 OEV 價值可以用來維系 OEV 的商業路徑的運行。對於第三方,也能從中分一杯羹。於 dApp 用戶,通過激勵高度專業化的第三方參與者提供更有洞察力的方法來確定何時更新鏈上數據點,可以提高粒度,最終輻射到 dAPP 用戶受益。

至此,基於 API 3 的 OEV 拍賣方案,多方博弈的利益分配問題得到最大程度的解決,把原來第三方的"錯誤盈利"饋送回了相關利益方。這樣的解決方案,實在是優雅。

可擴展閱讀:《 UniswapX 研報(上):總結V1-3 發展鏈路,解讀下一代 DEX 的原理創新與挑战 》了解 UniswapX 的拍賣機制。

7、 總結

API 3 基於自己的代幣經濟學,構建了具有自驅力的生態系統,通過正負反饋調節使得系統的運行更加穩定。

與此同時,API 3 提出的 OEV Network 通過引入了 dAPI 定價更新權的拍賣機制,巧妙的解決了 OEV 的流向問題,將預言機與 dApp 因 OEV 產生的矛盾巧妙的轉移到了第三方。

隨着去中心化應用的普及和發展,對於可靠、安全的預言機服務的需求將會不斷增長,而下一代預言機的雛形似乎出現了。

但是,API 3 也面臨着一些挑战。

經濟模型並不是一开始界定設計好,就能長期穩定運行的,後續持續的過程往往就會陷入過度治理,或者治理荒廢的情況。

並且 API 拍賣,核心在於聲譽與收益的衡量,本質是一個樂觀模型,而不是悲觀模型(ZK),雖然同樣採用此聲譽結構的 LayerZero 在持續運作以來,即使是預言機+跨鏈橋雙向高風險組合,都一直沒有任何市場問題,可以權證其安全性,但依舊存在風險的可能。而持續的賭上聲譽,就意味着參與者的市場收益要足夠高,這點又和 API 3 的市場發展息息相關。

最後,預言機的市場並不好爭奪,根源在於各個 Dapp 最看重的並不僅僅是提供數據的能力,而是預言機本身第三者的定位,如今 API 3 破局了這點,但 Dapp 自己也可以參與拍賣,難免讓用戶擔心其是否會自己串謀,雖然這也意味着賭上他們 Dapp 自己的聲譽。並且,老牌 chainlink 等也並非不能跟進,他們也能釋放出更多的 OEV 從而繼續掌控市場。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

24H熱門幣種與要聞 | Michael Saylor發布數字資產框架提案;Azuki疑似即將發幣(12.23)

24 H 熱門幣種 1、CEX 熱門幣種 CEX 成交額 Top 10 及 24 小時漲跌幅: B...

星球日報

文章數量

7681粉絲數

0