香港Web3,步履蹣跚

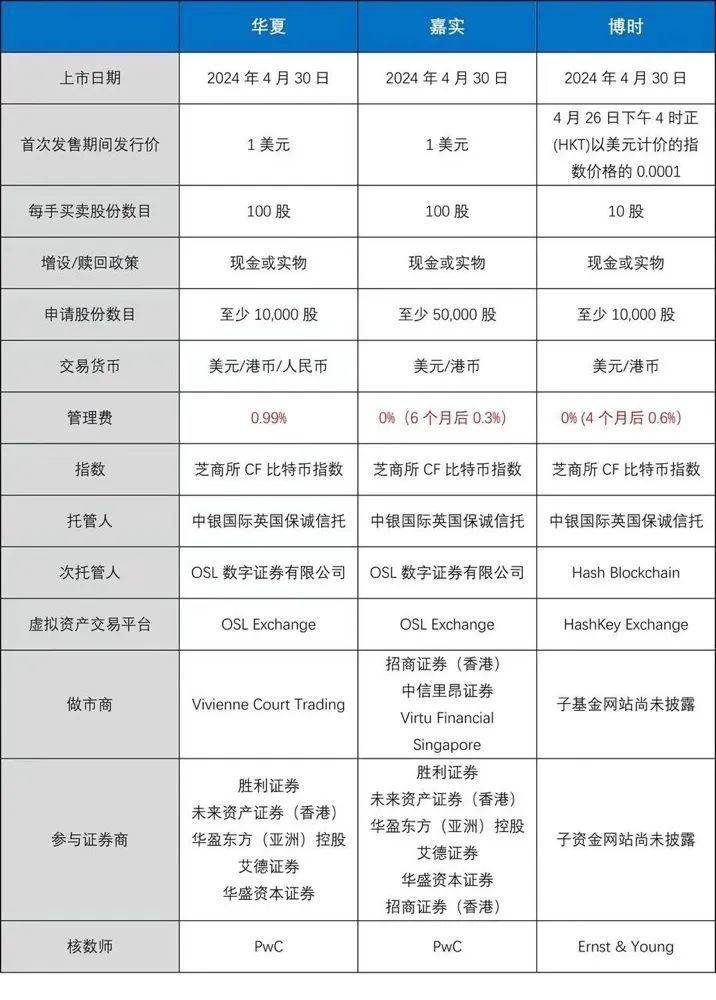

4月30日,6支香港虛擬資產現貨ETF在香港交易所敲鐘上市,正式迎來市場首秀。

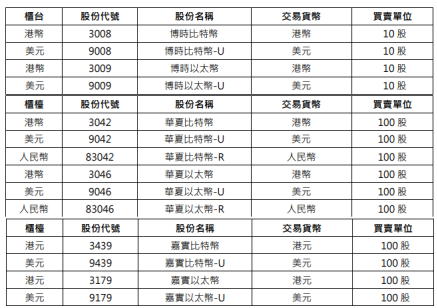

而在前一周,香港證監會(SFC)官網就已列出華夏基金(香港)、博時國際和嘉實國際三家基金公司的比特幣和以太坊現貨ETF,並陸續披露了發行信息。

就發行價而言,嘉實國際、華夏(香港)旗下產品發行價每股1美元(7.827港幣),博時比特幣ETF和以太坊ETF的初始發行價分別與2024年4月26日跟蹤指數的1/10000和1/1000基本一致,持有10000股約等於1個比特幣,1000股約等於1個以太坊。

6支ETF开盤價,來源:公开資料

從首秀結果來看,香港ETF表現只能說是差強人意。截至休市,首批在香港推出的6支比特幣和以太坊現貨ETF基金的成交金額合計僅有8758萬港幣,多數ETF跌破开盤價,以規模最大的華夏比特幣ETF為例,开盤時8.07港元,休市時僅有7.95港元。而一個鮮明的對比是,美國11支現貨比特幣ETF的首個交易日交易量就達46億美元,約為香港首日的383倍。

自香港發布虛擬資產宣言开始,加密行業就對香港寄予厚望,而如今,已過一年,香港邁出一大步,但結果卻仍然平淡,“雷聲大、雨點小”成為市場對香港Web3的戲稱。

實際上,這種情況早有端倪,早在4月15日首批虛擬資產ETF公开宣布獲批時,行業對其的討論就喜憂參半。

盡管各大主流媒體平臺均稱其為歷史性事件,但市場用腳跟票明顯,比特幣與以太坊價格均保持震蕩甚至略有下降,受此消息影響甚微。而在此前美國比特幣現貨ETF炒作中,無論是通過前大盤的飆升,還是通過後比特幣的短時下跌,乃至比特幣一路突破新高,無一不顯示出美國對於加密市場龐大的影響力,這種影響力,香港,無疑難以企及。

難以企及的根源就來自於資金規模。自香港現貨ETF獲批消息傳出後,市場對ETF的資金流量衆說紛紜。彭博社高級ETF分析師Eric Balchunas在X平臺上公开表示,由於香港ETF僅有約520億美元的市場規模,疊加獲批機構資金管理限制與香港的基礎生態流動性不足等缺點,香港的所有虛擬資產現貨ETF能吸引到5億美元就已屬表現優秀。

也有行業人士對此表示反對,認為香港ETF市場機構效應顯著,虛擬資產認知度高,未必沒有翻身機會。以黃金ETF作為對比,香港市場的SPDR GOLD TRUST AUM就達到698億美元,可見香港對於認可度高的抗通脹資產高度看好。另一例子則來自於Chainalysis,據估算,2022年6月至2023年6月,香港活躍的場外加密貨幣市場推動了640億美元的交易量。對此,OSLETF 項目負責人Wayne Huang就認為本次ETF至少應能吸引10億美元,而加密交易所VDX的 Paolo甚至認為今年就可引入100億美元。

從目前的交易情況來看,成交規模尚難言樂觀,首日交易量未達億元,而觀測香港上市的期貨ETF,三支ETF也僅吸引到5.29億港元的資金流入。當然,鑑於期貨的局限性,這一數據僅能作為下限的估值。

回歸到本質,圍繞資金規模的分析,市場最為在意的,是南向資金通道能否打开。中國內地資本與中國香港投資對方市場股票,需要通過滬港通或深港通,也因此有了南向資金(中國大陸至中國香港)和北向資金(中國香港至中國大陸)類別之稱。簡而言之,內地的錢流入香港,是市場普遍認為香港加密崛起的關鍵所在。

對於這一問題,即使是ETF核心參與者也並無肯定的答案。ETF的首要合規性來源於底層資產,當前香港現貨ETF標的是比特幣與以太坊等虛擬資產,而虛擬資產交易在內地受到嚴令禁止,因此在諸多發行人的口中,南向資金難以購买ETF。財新也對此進行了報道,稱根據香港證監會與香港金管局在2023 年 12 月發出的聯合通函,無論是目前香港市場上已有的虛擬資產期貨 ETF,還是未來將發行的虛擬資產現貨 ETF,均不可向中國內地等禁止銷售虛擬資產相關產品的零售投資者發售。

其中也並非沒有例外,持有香港身份證的內地人士,即使並非香港永久居民,在合規情況下,可以參與上述 ETF 的交易。依據該信息,內地機構或是持有兩地身份證的內地人士也有機會參與,期間是否存在灰色地帶尚難以明確。但一個頗為曖昧的證明是,目前受批准的虛擬資產現貨發行人,均可從中窺見中資的身影,而華夏旗下的兩只ETF除了有港元、美元櫃臺,也額外增設了人民幣櫃臺。

6支ETF的發行數據,來源:公开資料

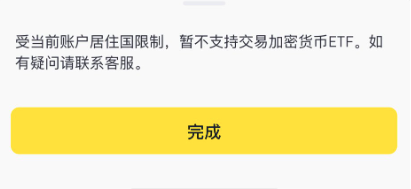

但從今日大陸用戶的實操來看,大陸投資者購买ETF會被彈窗提示拒絕交易。因此就現狀而言,南向資金的湧入仍有難度,離岸資金與本土資本將成為香港虛擬資產現貨ETF銷售的主要區域。

大陸用戶在老虎證券上的購买彈窗,來源:X平臺

在規模之外,香港本土加密市場存在的問題仍舊重重。高昂的成本、狹小的市場讓香港難以湧現出龐大的技術生態,更難以發掘出規模級的應用項目,作為資金的交換通道顯然更符合香港的定位,但這一通道不僅受到監管限制,還面臨着來自其他市場的挑战,例如離岸資本可選擇成本更為低廉的海外交易所,這直接導致了市場近乎平淡的反應。

即便市場並不看好,但通過ETF本身,對於香港這一金融中心而言,顯然也有更為深遠的意義。盡管香港官方嚴厲駁斥了金融中心遺址這一言論,數據也證明了香港在債券、財富管理等市場,及銀行、保險等細分領域優勢顯著,但不得不承認近年來,在宏觀環境緊縮、海外市場崛起等多重因素下,香港在國際競爭力方面仍然承壓。

以爭議最為明顯的股市為例,港股的流動性不足已成為公認事實,數據顯示,2023年,港交所IPO數量為73家,同比減少19%,IPO募資金額總計達到462.95億港元,同比減少56%,不僅募資規模創下十年新低讓港股一舉掉出全球前五大IPO市場行列,73家上市新股中,有36家首日即破發,破發率達到51%。

在此背景下,虛擬資產作為數字資產這一可預見金融版塊的主要代表,對於國際金融中心的搶灘布局,重要性不言而喻。這一點,美國的虛擬資產ETF已然給出例證,在短短不到4個月,美國11支比特幣現貨ETF資產管理規模已超過520億美元。就目前看,香港的努力也並未完全白費。至少從地區競爭而言,除美國一超外,迪拜、新加坡、香港三足鼎立之勢已現,已被證實的資金流與人流,正隨着生態的建立與ETF的上市,緩慢流入香港。

而從行業來看,香港批准ETF對於虛擬資產的合規化有顯著的促進作用,也為香港加密的產業發展增添了動力。具體而言,ETF極大的提升了投資者的購买便捷度,此前需要在合規交易所开戶才可購买的產品,在ETF上市後可直接通過證券账戶以及銀行交易,零售投資者可直接使用,而礙於監管援引難以直接投資於虛擬資產的機構或基金,也可通過ETF間接參與其中。

“香港的投資者可以像購买股票一樣購买ETF,現在盈透、老虎、勝利等都可以支持購买。”一位香港工作者表示。作為對比的是,購买美國虛擬資產ETF必須是香港專業投資者,具有投資金額門檻。

值得一提的是,香港接受實物贖回使虛擬資產ETF在交易過程中有着更為靈活的交易模式,支持幣進錢出、幣進幣出、錢進幣出和錢進錢出,對比美國僅允許錢進錢出的現金贖回,增加了更多的套利機制,也有利於加密原生用戶的參與。

回歸到本次上市的ETF,原先在美國打響的費率战也隱隱在香港重啓。

由於追蹤的底層資產相同,投資者在選擇ETF時會着重考慮費用比率以及流動性。理論上看,香港端的ETF費用比率應高於美國,原因在於香港加密交易所的合規成本要高於海外,例如除運維、技術、RO、數據追蹤等固定成本外,還有线性增加的托管資產保險費用。該種隱形的高成本從上幣費即可看出,根據官方數據,流動性相對較弱的HashKey Exchange預估上幣費用在5萬-30萬美金不等,而Coinbase則宣稱並不收取上幣申請費用,但公司保留收取該費用的權利用於支付評估和上幣過程中的服務費。

事實也與數據一致,根據產品概要,三家機構ETF產品均高於美國同等ETF水平,其中,華夏旗下ETF產品費用比率最高,達到1.99%,嘉實和博時分別為1%以及0.85%。

從當前來看,香港為吸引資金在管理費方面有所取舍,各大發行商均寄希望以更低的管理費用獲得規模優勢。據統計,三家基金管理費用分別為嘉實國際30個基點、博時國際60 個基點和華夏基金的99 個基點。其中,嘉實國際的產品持有6個月內減免管理費,博時國際的產品在發行後4個月內減免管理費,而華夏內部評估管理費率可降至65基點。

三家發行機構對比,圖片來源:TechubNews

對比美國,香港ETF的管理費率仍略顯高昂,並不具備核心競爭力。從數據來看,除灰度以及Hashdex外,美國的其余9支獲批比特幣ETF的費率在0.19%至0.49%之間,代表性產品貝萊德的iShares費率為0.25%且在前12個月僅為0.12%。但值得一提的是,即使灰度費率高達1.5%,並於近月資金持續流出,目前其仍是資產管理規模最高的ETF機構,側面反映出流動性對於ETF本身的重要性。

反映到實際成交數據,費率高但具備資管規模優勢的華夏頭部效應顯示。數據顯示,華夏比特幣ETF和華夏以太幣ETF首發規模分別為9.5億港元和1.6億港元,而在首日的成交量中,華夏系佔比近57%。

盡管看似岌岌可危,但香港,或許早在一开始,對此情況就有所預料。

一位香港加密交易所負責人就表示,“與美國沒辦法比,但相比歐洲、加拿大、瑞士等地區類似產品,香港還是佔據絕對優勢,香港也可以為支點,向東南亞和中國臺灣、甚至中東區域發展,合規之後傳統資金會酌情進入,ETF市場是肯定有的,但短時間香港合規交易所崛起存在困難。”

而從差異化來看,除了資金更為活躍與實物資產認購優勢外,香港嚴密的合規也構建出更為安全可控的交易環境。以保險為例,根據香港證監會規定,加密交易所要對所有托管資產承保,用戶資產需實現冷熱分離,98%置於冷錢包,僅有2%放置於熱錢包中,冷錢包丟失可得到超過50%的賠付,而熱錢包丟失則全額賠付。在此背景下,高度在意風險的亞太區傳統資本也可安心的進入市場。

另一優勢是以太坊現貨ETF。目前,美國的以太坊現貨ETF尚在博弈中,消息面虛虛實實,通過與否均有論點支持。從通過角度,多數人士秉持在以太坊期貨ETF已通過的背景下SEC難以找出理由拒絕,而以孫宇晨為首的鯨魚账戶也逐漸开始增持ETH。但從拒絕角度,以太坊的證券性質與SEC的強硬態度讓市場感到猶疑。而日前,據四名知情人士透露,美國發行人等公司預計,美國證券交易委員會將會拒絕以太坊現貨ETF的申請,據稱在發行方與SEC會談後,SEC態度閃爍,工作人員沒有討論有關該金融產品的執行細節,與先前關於比特幣現貨ETF時密集且詳細的討論形成了鮮明對比。

這或許也給香港的ETF帶來了一定機會。在ETF批准時,香港就一次性的批准了比特幣和以太坊兩類現貨產品,這也直接填補了美國方面以太坊ETF的空白,盡管從今日數據看,ETH產品僅有約2009萬港幣的成交量。

考慮到種種原因,發行者仍信心頗高,華夏基金就為其資產購买了高達10億美元的保險,側面反映出對市場規模的預期。嘉時國際的CEO韓同利在採訪時甚至表示,“香港ETF不應比美國任何一個ETF差,甚至會超越美國。”

目前來看,對於ETF的資金流入,5億、10億、100億甚至200億美元都有市場傳言與人物站臺,但僅從今日的市場表現,無論是哪一個數據,都仍待時間的檢驗。

頗為有趣的是,站在不同的節點看香港的加密,會得到迥然不同的結果。在2022年宣言發布時,市場所有人都對香港予以衆望,東升西落由此打響。到23年牌照新規頒布後,合規成本與監管的嚴密讓交易所坦言“戴着鐐銬跳舞”,市場熱度迅速減退,忽視與觀望成為了態度。而再到今年虛擬資產ETF的上市,喜憂參半的觀點开始湧現。而唯一保持穩定的是,每個節點,香港加密板塊都隨之上揚,消息面似乎淪為二級市場炒作的信號。

對此,有朋友笑稱,“是不是我們對香港期望的太多了,而香港回饋得又太少?”

此言還為時尚早。在此前的文章中,筆者曾援引上幣數量去描述當前的香港加密產業,實際上,就算不用刻意描述,也知道香港的加密在經歷17、18年的生態流失後,正艱難而又緩慢的邁入新合規時代,合規交易所、離岸交易所、券商機構縱橫捭闔、群雄逐鹿的競爭也才剛剛揚帆起航,不論從公衆教育還是市場培育,香港,都處於早期。

在下一個節點,再看香港,加密產業又會佔據怎樣的地位?問題尚且不得而知。但從目前的狀況來看,華人Web3始終會佔據一席之地,亞太市場也終究是加密的關鍵市場之一,需要窗口與支點去承載這一市場和群體,更遑論未來可能出現規模級數字資產交易所,以此來看,香港加密的未來還很大,至少,比現在看到的數據要大得多。

歷史的注腳已定,香港Web3的未來,正步履蹣跚的到來。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

KuCoin Ventures: 鏈上交易平臺激战正酣,有人失守,有人逆勢上位

撰文: Oasis、Mia、 Claude,KuCoin Ventures 來源:KuCoin V...

下周必關注|新一期非農數據公布;OKX將推出支付錢包(4.28-5.4)

下周重點預告 4 月 29 日 Hyperliquid 擬於 4 月 30 日後調整手續費體系,引...

評論