公鏈生態的「土地財政」與「鹽鹼化困局」

原文作者:0x Loki(X:@Loki_Zeng )

原文來源: BeWater

一、永恆的驅動力:資產發行

最近看到一個很有意思的概念——「公鏈的土地鹽鹼化」开墾大量土地(L2)卻沒有種植樹苗(Dapp)。如果把公鏈比作土地,生態系統就相當於土地上的產業,進而可以抽象出一個“財政主體”。在這種視角下,類比政府,ETH(或者其他公鏈)的系統收入(或可分配價值)也可以劃分為三部分:

(1)直接收入/稅收(Gas fee);

(2)財政赤字(區塊獎勵);

(3)非稅收入,主要是土地財政(資產發行);

根據 Tokenterminal 數據,當前 ETH 的年化費用(對應稅收)約 69 億美元,而非稅收入部分:

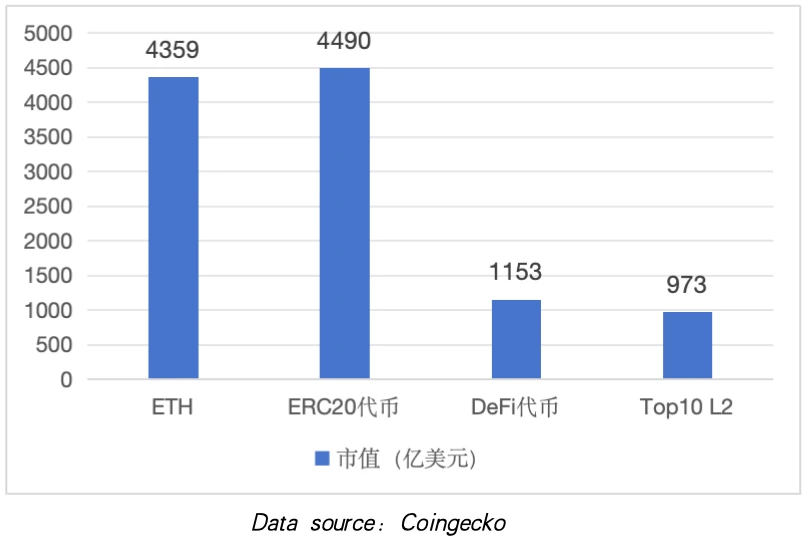

(1) 2020 年 5 月(DeFi Summer 之前),ERC 20 代幣總市值接近 ETH 市值的 100% ,約 1000 億美元;當前總市值 4490 億美元,為 ETH 總市值的 103% ;

(2)DeFi 代幣總市值 1153 億美元,約為 ETH 市值的 26% ;

(3)Top 10 L2 FDV 合計 973 億美元(其中流通市值 300 億+),約為 ETH 市值的 22% ;

ERC 20 代幣、DeFi 代幣、Top 10 L2的市值分別為年化費用的 65 x、 16 x、 14 x,所以到目前為止,ETH 生態甚至於整個 Crypto 的驅動力都不是大規模應用,而是資產創造/資產發行。

ETH 的發展脈絡是這樣,從大規模 ICO,到 DeFi Summer,NFT Summer、再到L2,再到現在的 Restaking。非 ETH 生態也是一樣,RWA、Meme、Socialfi、銘文,無一不是圍繞資產發行,區別只是 【發行什么資產?】和【用什么方式發行資產?】

二、土地財政視角下的 ETH 生態建設

土地財政源於稅制改革引起的地方政府財力缺口。不可否認的是,土地財政在很長一段時間內對經濟增長起到了積極作用,完成了初始資本積累和城鎮化過程。在最簡化的模型下,土地相關收入成為政府收入,再被用於投資、轉移支付(包括公醫教的薪酬),並進一步撬動消費並帶動就業,而房價的 【虛市值】 上漲讓增發出來的價值被固定,所有人都獲得了財富(靜態)或者收入(動態)。

公鏈的生態發展有些相似,最初的 ICO 更像是無規律的城鎮化,而 DeFi Summer、Gamefi、NFT 更像是有規劃的城鎮化,而競爭性L1和L2則更像在主城區承載力飽和以後通過建設一個又一個的新區來疏解需求。

這個過程的好處是可以不斷地創造新資產,特別是建設新區的時候,不僅需要建設住房,還需要配套商業、交通、醫療、學校,帶來大規模的投資熱潮,反映在公鏈生態就是不斷地發行新的協議與新的資產,這些新的資產在牛市中將會加速生態的繁榮。

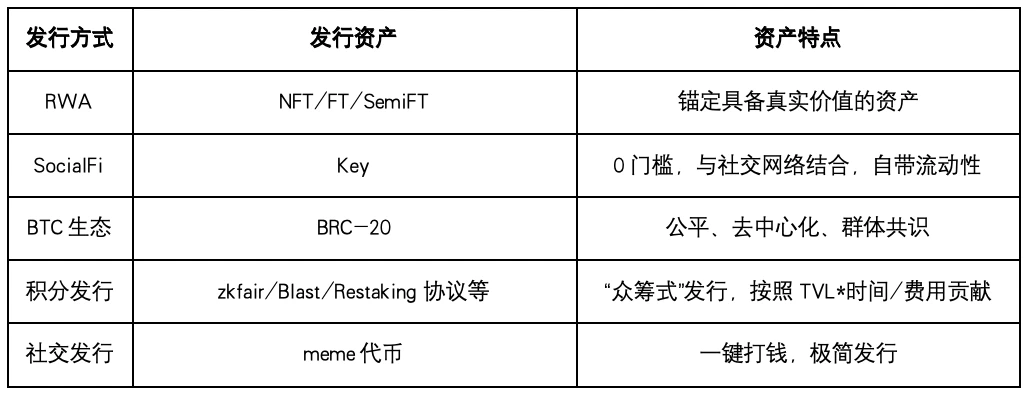

最典型的案例是 Curve 生態,如果我們把 Curve 類比成一個小區,會發現這個小區不僅住房可以被出售,物業、車位、底商,甚至門口小賣部都被當做資產進行了證券化(發幣上市)。這種做法是有爭議的,支持者會認為【這是繁榮生態和高效率分工的體現】,而反對者會認為【鵝城的稅已經收到了 90 年以後】。

Source: @mrblocktw

三、濫用土地財政帶來鹽鹼化問題

2022 年是競爭性L1與L2的一個發展拐點,其背景是 2017 年 1 至 2021 年 11 月,ETH 月總 gas 使用量增長了 62.3 倍。所以競爭性L1與L2本質上都是承接了 ETH 的外溢需求。同樣代入土地財政視角,主城區無法承接外溢的投資和居住需求,衛星城和新區建設开始出現,新區捕獲的土地出讓金又可以用於基礎設施建設,經濟循環再次啓動。

Source:Glassnode

但這種循環並不是沒有終點的。第一個問題是 2022 年市場轉熊以後需求外溢不再存在。第二個問題是不能重復造太多輪子,市區的學校都可以去郊區开分效區,ETH 主鏈上的 DeFi、Infra 協議也可以遷移到其它L1和L2。所以我們可以看到許多L2出現了鹽鹼化的現象,這種現象的本質是 ETH 的大部分需求都是為 【資產發行】 服務的,不具備資產發行能力的L2存在天然缺陷。

一個最直觀的例子是擁有真正意義成功 Meme 代幣(市值、持續時間、社群熱度)的公鏈只有 ETH、BTC 和 Solana,L2上較為知名的 AIdoge 當前市值僅 1.2 億美元。

另外,這種圍繞資產創造的生態發展過程中也衍生出了一些有意思的模式。

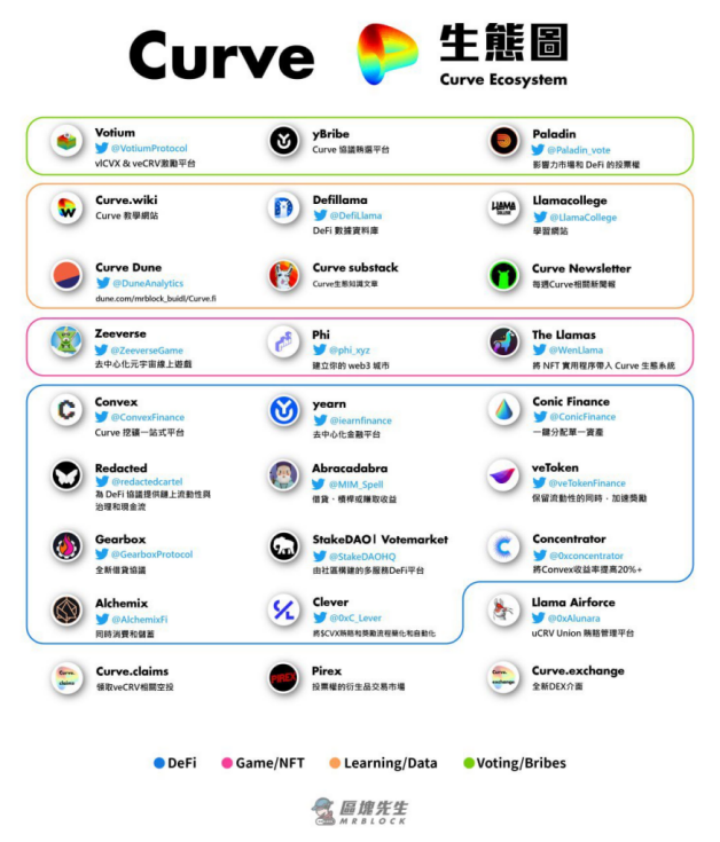

第一種是 Airdrop Hunter 的興起。 類比土地財政,to C 空投的做法有些像【貨幣化棚改】,首先出讓土地獲得發展資金建設基礎設施,並向早期居民(用戶)發放獎勵,這些居民的活動、居住吸引更多經營者,生產生活的繁榮又會讓土地變得更有價值。所以我們可以看到,公鏈的激勵變得越來越慷慨,也出現了 zkfair、Blast、Manta 這樣的攪局者,但這也是一個逐步內卷的狀態,短期激勵的效果持續性變得越來越差,更多無情的收益耕種者开始出現。

第二種是开發者激勵的出現。 類比土地財政,to B 的空投更像產業政策。政府為入駐新產業園區會提供一系列優待政策,例如幾乎免費的土地、低息貸款、行政事務的優待等,唯一的要求就是企業在某一個時間點开始,需要貢獻足夠多的稅收。而在 Crypto 行業,公鏈可以提供投資、孵化、市場合作、代幣激勵等一系列服務,但協議需要為公鏈貢獻 TVL、用戶數、交易筆數。典型的案例有許多,部分公鏈甚至還會成立一個單獨主體(例如 Near 的 Proximity Labs)來促進生態的發展。

無論是 To C 還是 To B,在很長一段時間內補貼帶來的產出都會是無法覆蓋成本的,帶來一些問題: 1)面向補貼編程,例如 Blast 上項目同質化嚴重 2)激勵發放後用戶驟減,淪為“鬼鏈”。但這這並不意味着這種激勵沒有意義,技術的創新和新市場的建立都伴隨着一定程度的泡沫。

四、尋找沃土

【土地鹽鹼化】意味着要去尋找更高的效率。芒格的投資原則之一是【在有魚的地方釣魚】,在加密世界中魚意味着資產創造(或者發行)能力,只有大生態或者有新資產創造能力才會有大機會。

Bitcoin 生態是當下最大且唯一的全賽道級別機會。銘文的出現和發展是比特幣版的【文藝復興】,藝術並不會帶來直接生產力的提高,銘文也是如此,但是它能夠帶來發行方式的變革,能夠讓 Bitcoin 回歸 Crypto 注意力中心並凝聚社區共識與參與者。現在的比特幣生態恰如幾百年前的西歐,以 Merlin、Bitlayer、 BSquare、RGB++為代表的 Bitcoin L2,以 BitSmiley 為代表的重資產 DeFi 即將發起變革生產力的工業革命。

ETH 的增長速度在本次周期可能會慢一些,但並未改變它仍然處在正確道路上的事實。 盡管重復創造 DEX、動物頭像或是P2E的小遊戲沒有意義,但仍然存在一些結構性的機會,這些賽道有點像傳統世界裏的“新基建”, 第一個確定性的機會是 Restaking。 關於 Restaking 我們已經談論了很多,但 LRD 只是一個开始,其下遊和衍生服務領域還有一系列需求尚未被滿足。

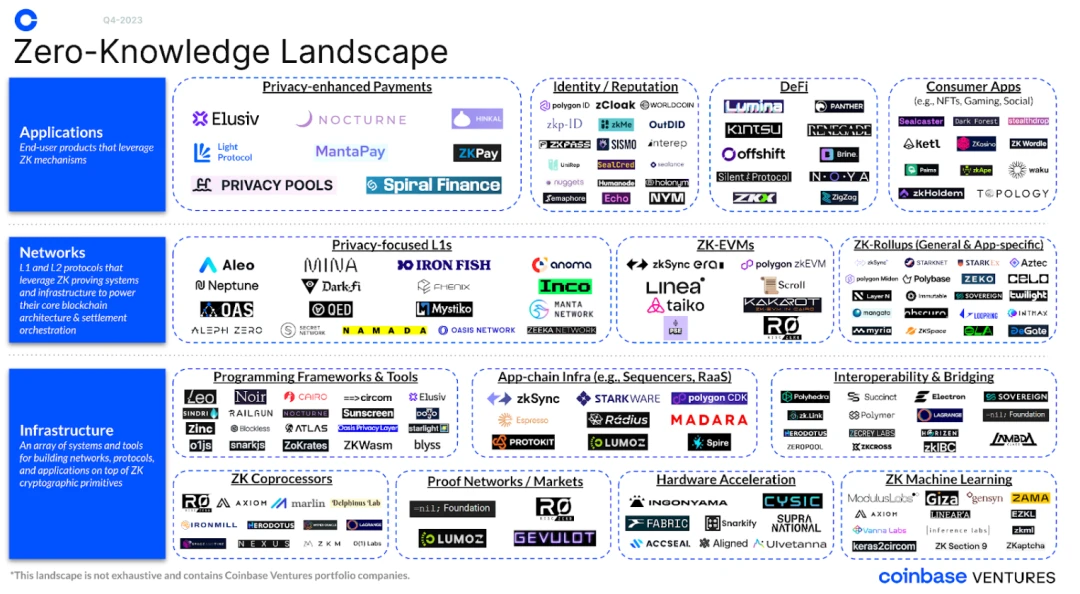

第二個值得關注的子賽道是 ZK 硬件加速。 未來 1-2 年很可能是 ZK 的大規模爆發期在,但實際業務中大多數項目需要將 ZK 證明的生成限制在數秒和數分鐘內,如果完全使用 CPU 進行計算在當前情況下幾乎無法實現,而通過高性能硬件加速 ZK 證明生成的方式是目前的首選。

硬件加速對於 ZK 的重要性,等同於預言機對於 DeFi 的重要性,是目前 ZK 賽道最迫切且剛需的基礎設施,出現百億級別項目的概率非常大。目前我們已經看到了許多相關項目正在穩步前進。

Source: @coinbase

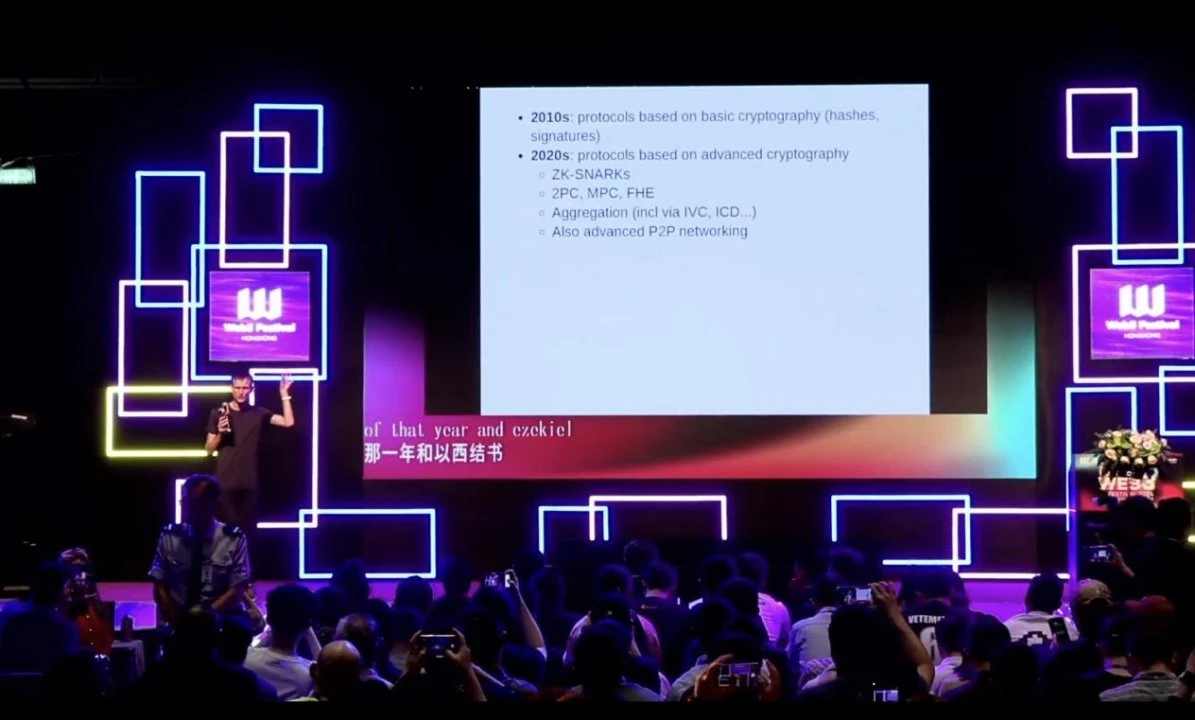

Vitalik 在今年的香港Web3 Festival 上也指出 ZK-SNARK 證明生成的效率低下,需要使用硬件加速證明生成。

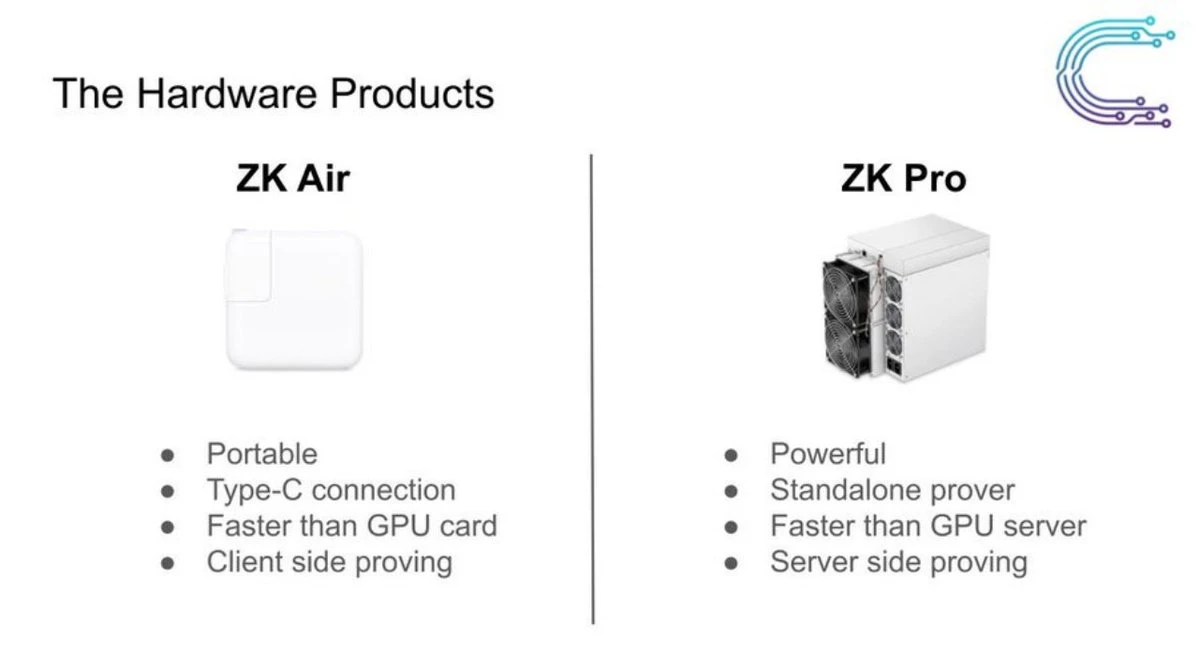

其中典型代表是 Cysic,他將作為 Proof Generation and Verification Layer, 從硬件和算力網絡兩方面(這也是 ZK 硬件加速的兩大核心需求)為 ZK 的大規模應用提供 real-time proof 的解決方案。

Source: @cysic_xyz

另外,我們可以看到,一些其它生態也展現了差異化的生態結構,例如 Solana 的 DePin 和 Meme 生態,Near 的 AI Meme 化和 DA 敘事,StarkNet 的遊戲生態活躍度,這些擁有資產創造能力並且尚未完成“城鎮化”的公鏈值得我們給出更高的期待。

最後一個值得關注的主題是資產效率的提升和流動性層(或者說資產復用)的構建。 當 2023 年 MakerDAO 引入大量 RWA 和 Blast 橫空出世時,流動性層的種子就已經埋下。

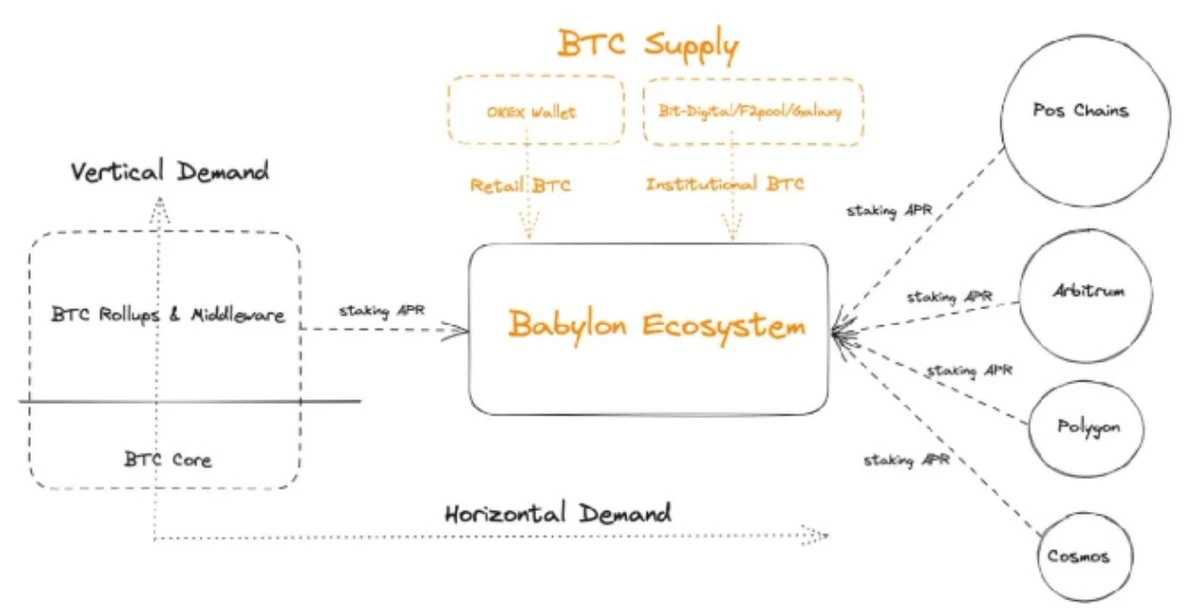

當前真正意義上的大類資產只有三個:BTC、ETH、Stablecoins。廣義角度看,Restaking 已經構築了 ETH 的流動性層雛形,Ethena 也繪制了穩定幣流動性層的藍圖,但最大的資產--BTC,卻處於一個更早的階段,而最近這個趨勢變得更加明顯,Lorenzo、StakeStone、Solv 等項目都取得一些新的進展。尤其是即將上线的 Babylon 將有可能徹底改變 BTC 的“低利率”現狀,首次為 BTC 帶來鏈上需求側收益,再次基礎上 Lorenzo 和其他潛在競爭隊友則會為資產使用潛力釋放提供了可能性,相比 ETH 和 Stablecoin,BTC Restaking 與流動性層建設存在更大的非共識機會。

Source: @babylon_chain

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

AI「生娃」?一文讀懂自主AI繁殖與進化的實驗平臺Spore.fun

原文標題:Love Death Robots 編者按: 本文主要介紹了 Spore.fun,一個實...

融資4300萬美元的Sahara AI,能否構建真正的“AI Chain”?

@OdailyChina @wenser 2010 屬於加密貨幣的曲折而又壯闊的 2024 年即將...

LBank Research:數據分析Cardano快速增長背後的驅動力

前言 自 2017 年啓動以來,Cardano(ADA)已成長為一個旨在推動區塊鏈技術極限的 Po...

星球日報

文章數量

7711粉絲數

0