地緣政治危機中的牛市:多重利好之下BTC為何仍躊躇不前?

原文標題:Blofin Whales' View: War, Gold and Crypto

原文作者:Blofin

原文編譯:Lila,BlockBeats

全球不確定性的增加是近期加密市場流動性水平持續提升的主要原因之一,也是近期比特幣表現強勁的重要原因。

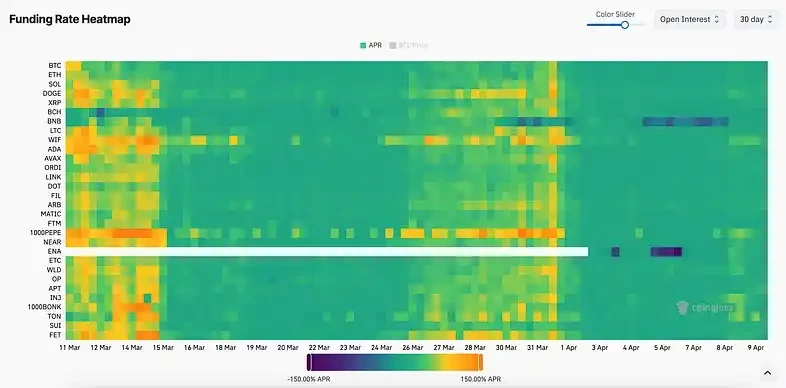

由於缺乏避險屬性,山寨幣的表現更多取決於宏觀流動性的變化和場內資金的遊戲狀態。

與 ETH 相比,山寨幣在流動性競爭中獲得了一些優勢,這進一步對 ETH 的表現產生了不利影響。

地緣政治危機中的牛市

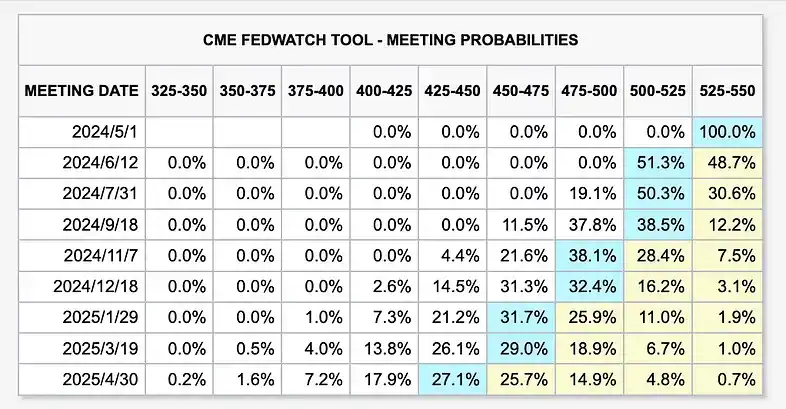

在上周美國非農就業數據發布後,「低於預期的降息」似乎已逐漸被投資者接受和消化。

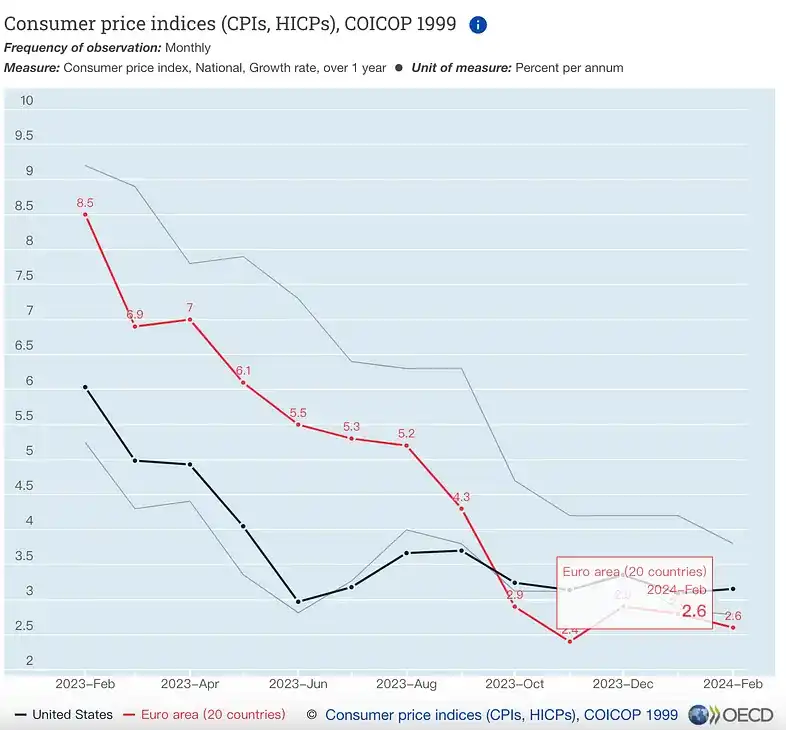

本周,以歐洲央行為首的央行也將宣布最新的利率決定。盡管歐洲在通脹方面的表現遠遠好於美國,且歐洲央行對降息的預期更高,但考慮到歐洲央行相對於美聯儲的影響力較弱,因此可以確定未來全球現金流動性回歸風險資產市場的速度將放緩。對於加密貨幣市場,牛市可能更為「溫和而持久」。

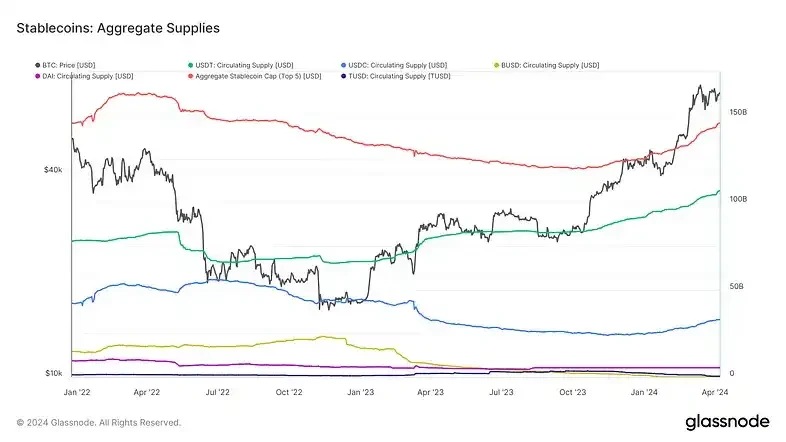

然而,現實情況似乎並非如此。自 4 月初以來,加密貨幣市場內部現金流動性的回報速度顯著加快。在過去一周中,整個加密貨幣市場獲得了近 30 億美元的現金流動性,總體現金流動性規模也回到了 2022 年第三季度同期水平。受此情況影響,BTC、ETH 和其他山寨幣的價格都得到了強有力的支持,市場情緒也顯著恢復。是什么導致了現金流動性的異常變化呢?

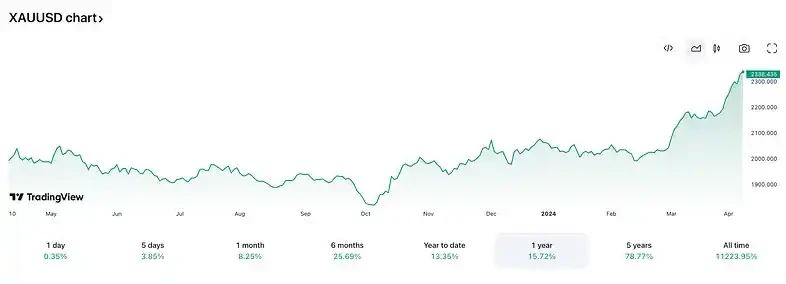

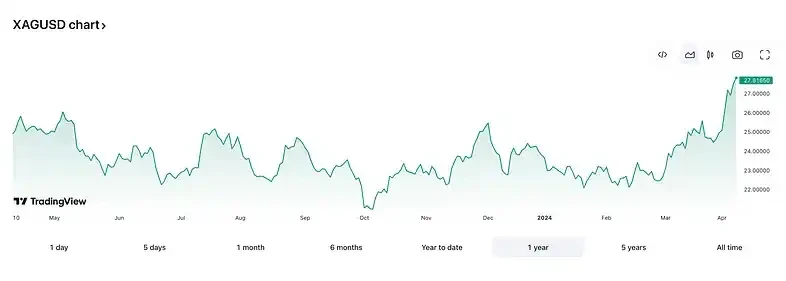

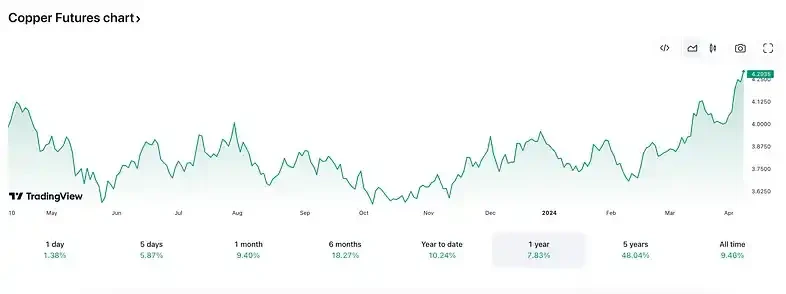

讓我們一起來看看其他資產的表現。在比特幣創下了新的歷史新高的同時,黃金價格在 6 個月內上漲超 25% ,也突破了歷史高點。與此同時,白銀和銅的價格也接近近一年來的最高點。黃金價格的上漲通常與避險情緒有關。作為一種長期存在的「硬通貨」,黃金是宏觀不確定性上升時的重要對衝手段,特別是在地緣政治緊張的局勢之下。

然而,當我們觀察銀價和銅價的價格趨勢時,事情變得有趣起來。白銀和銅是與武器生產和國防工業密切相關的重要軍事和战略材料。因此,在某種程度上,白銀和銅價的快速上漲也是地緣政治衝突和宏觀不確定性風險的另一個反映。

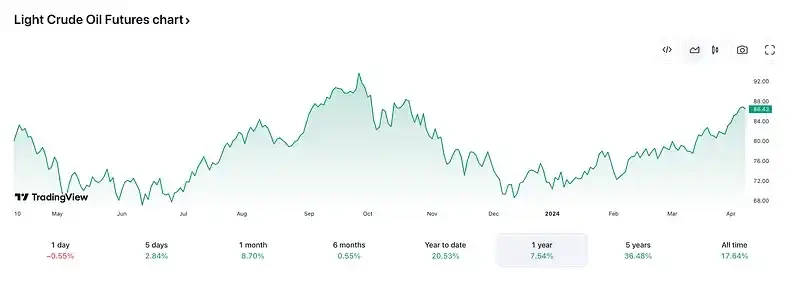

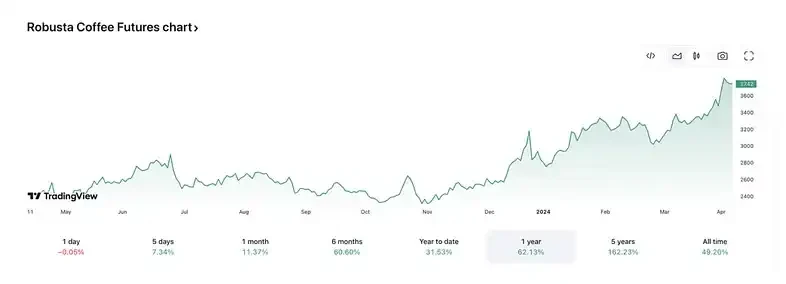

那么,還有更多類似的线索嗎?當然有!自 2024 年初以來,原油價格上漲了 20% 以上。由於地緣政治危機導致的需求增加和供應鏈緊張,咖啡等重要战略物資價格也飆升。

避險情緒從來不僅僅反映在一個資產上;當不確定性出現時,人們會用現金換取「安全的硬通貨」或原材料,這是黃金、原油和咖啡等商品價格上漲的重要原因,當然,也是比特幣等加密貨幣價格上漲的原因之一。

BTC:還會上漲嗎?

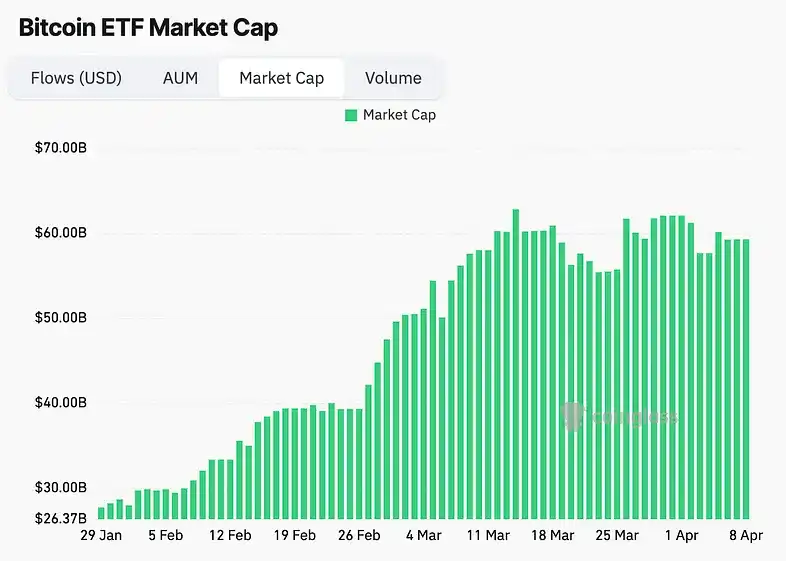

考慮到中東和東歐地區地緣政治緊張局勢的升級,全球投資者的避險需求短期內難以有效緩解。因此,避險情緒將強力支撐對 BTC 的需求。同時,盡管預期現金流動性回歸的速度將放緩,但流動性收緊不太可能再次發生。因此,現貨 BTC ETF 鎖定的流動性規模將保持相對穩定。從長期來看,未來流動性的回歸也將穩定推高 BTC 價格。

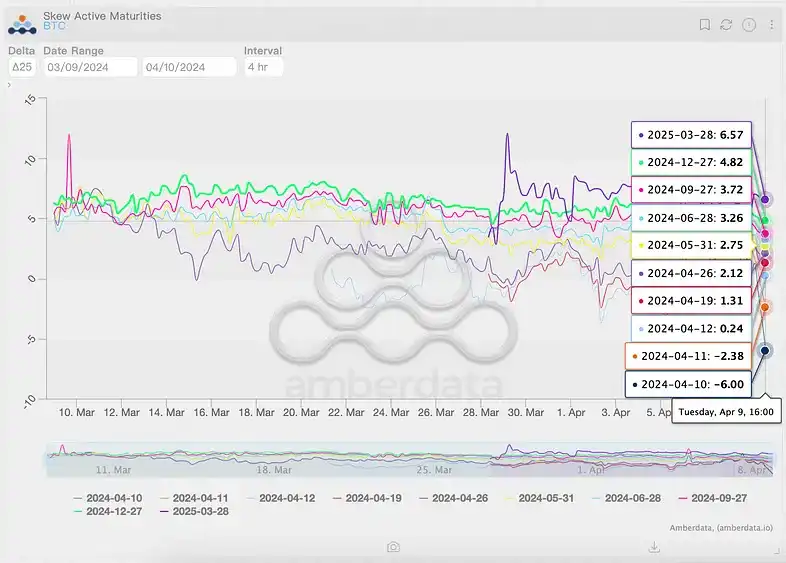

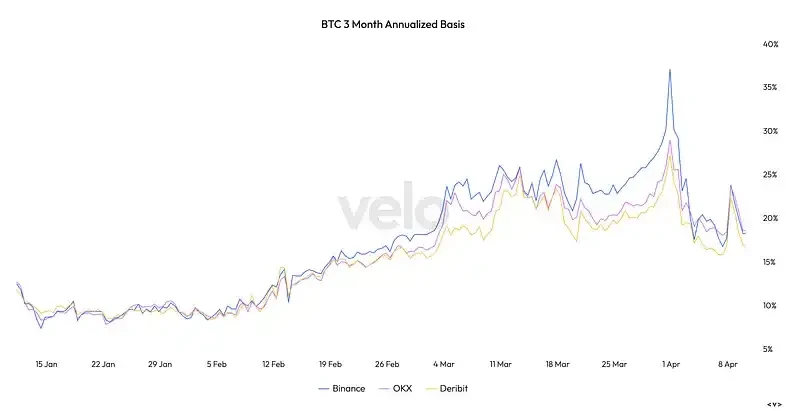

期權市場的交易者也持有類似觀點。盡管由於短期波動而使投資者的當日牛市情緒有所削弱,但投資者對 BTC 的牛市情緒在前景和遠景方面仍然保持穩定和主導地位。然而,與三月份相比,投資者對 BTC 的中長期表現期望略有下降,而利率降低預期的減弱可能是其中之一。

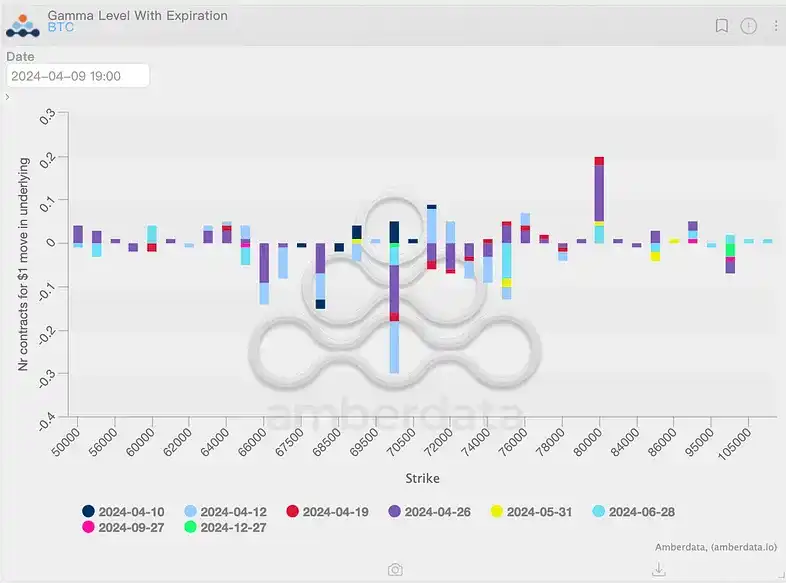

基於最新的 Gamma exposure(伽馬曝險)分布,隨着「資產配置周期」的結束,BTC 價格似乎顯示出了一些穩定的跡象。BTC 價格在 63, 000 美元至 65, 000 美元附近可能會獲得一些支撐。然而,如果 BTC 價格進一步上漲,它將在 74, 000 美元左右遇到一些阻力,隨着價格的上漲,阻力將顯著增加。

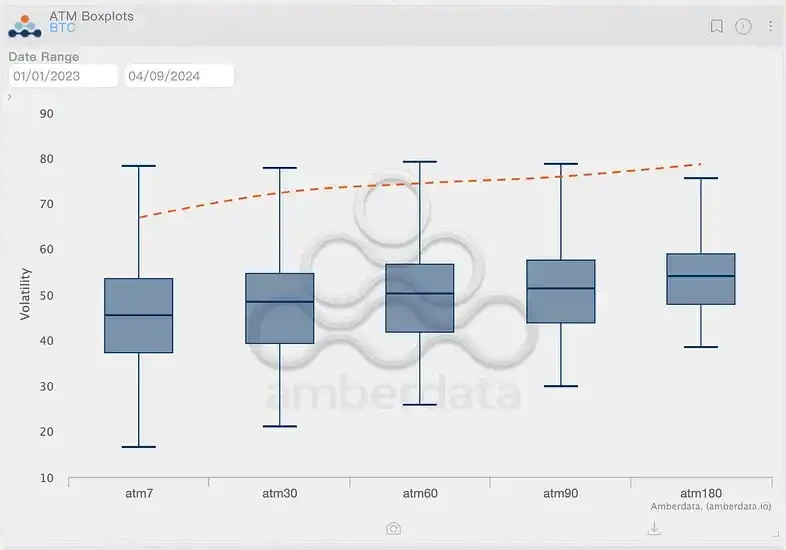

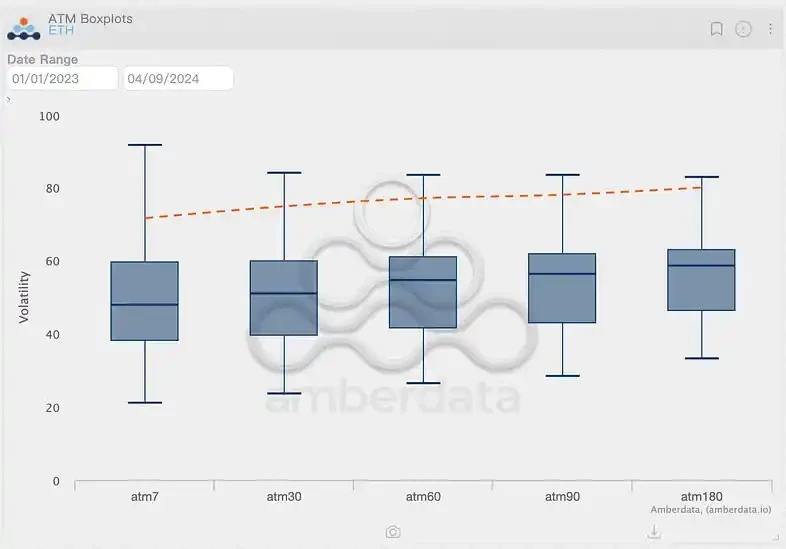

值得注意的是,最新的隱含波動率數據顯示,交易者對 BTC 價格表現仍然持有相對謹慎的態度。面對即將到來的 BTC 減半,盡管宏觀不確定性水平相對較低,尾部風險水平的定價也已下降,但交易者仍然預計 BTC 價格的 7 天價格波動範圍可能達到 9.27% ,而 30 天價格波動範圍可能達到 20.74% 。

考慮到投資者的牛市情緒仍然較高,在理想情況下,BTC 價格仍有可能突破 80, 000 美元。然而,波動性永遠不是單向的;我們不能忽視 BTC 價格可能跌破 65, 000 美元的可能性。

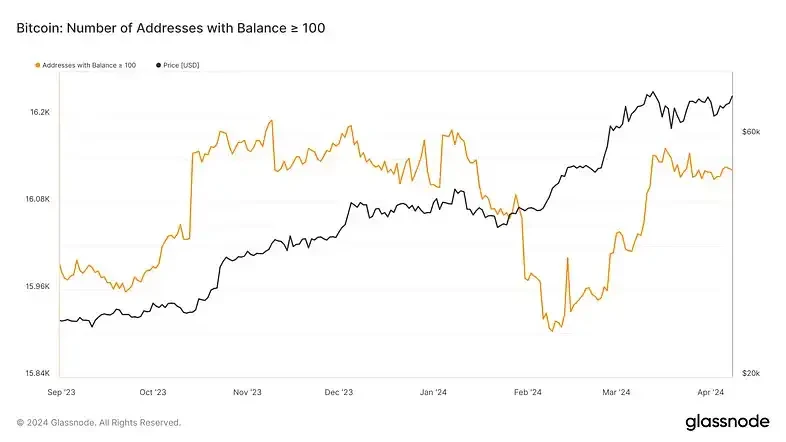

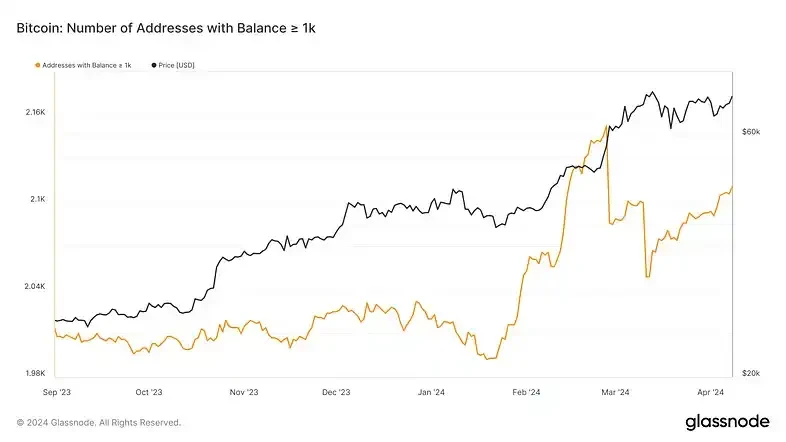

交易者的謹慎似乎是合理的。在現貨市場上,盡管持有超過 1, 000 BTC 的鯨魚數量仍在增加,但總體上,持有超過 100 BTC 的鯨魚數量增長停滯不前,這意味着購买力正在削弱。總體而言,盡管在中長期持有 BTC 仍然是一個更好的選擇,但隨着「資產配置周期」的暫時結束,BTC 價格的上漲可能會逐漸穩定。

非 BTC 幣種:內部博弈

與 BTC 相比,ETH 的運氣就沒那么好了。現貨 ETH ETF 通過的概率逐漸變得渺茫。即使是最樂觀的 ETH 投資者也逐漸接受了圍繞現貨 ETF 的談判和博弈將是長期的。ETH 的表現更多取決於加密貨幣市場內部流動性的重新配置和加密貨幣市場內宏觀流動性水平的變化。

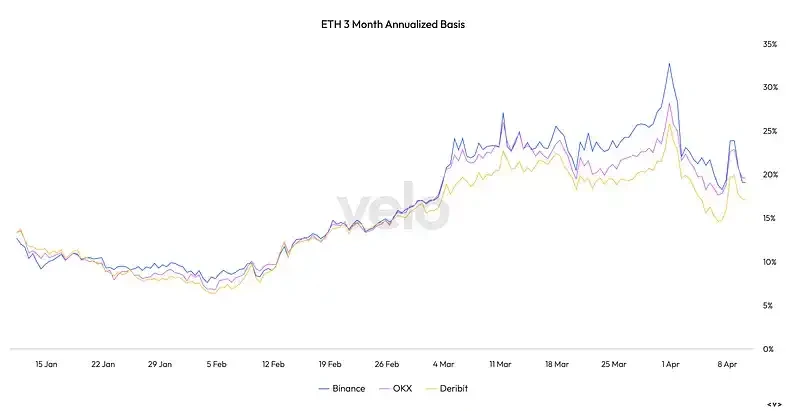

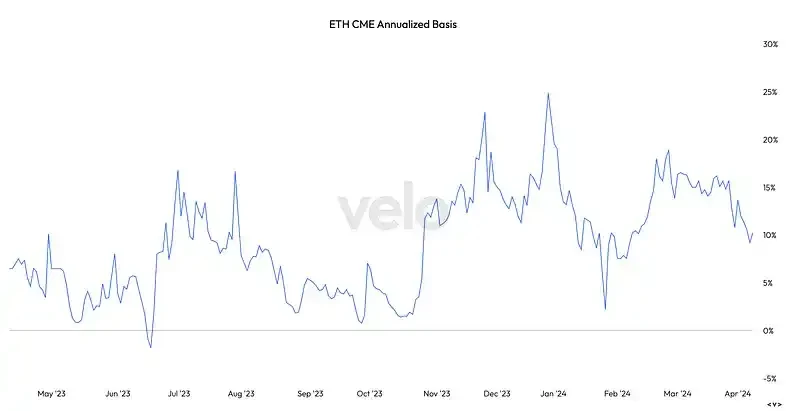

從宏觀角度來看,受益於降息預期,交易者對 ETH 的長期表現仍然保持着樂觀的態度。然而,與 BTC 類似,降息預期的減弱也對 ETH 未來的表現預期產生了負面影響,這體現在 ETH 期貨年化溢價的變化中。

盡管投資者對 ETH 價格的相對較高價格變動(7 天 9.94% , 30 天 21.5% )已經定價,但從最新的 Gamma 分布的角度來看,投資者更可能擔心價格下跌帶來的波動而不是價格上漲所帶來的波動。如果 ETH 價格呈現下行趨勢,它只能在下跌到約 3, 300 美元後獲得一些支撐。

與向上範圍的阻力相比,向下路徑上的支撐顯得「微不足道」。除非在當前基於「流動性重新配置」的市場運作模式下有足夠的積極事件,市場制造商的對衝行為將使得 ETH 價格難以突破並穩定在 3, 700 美元以上。

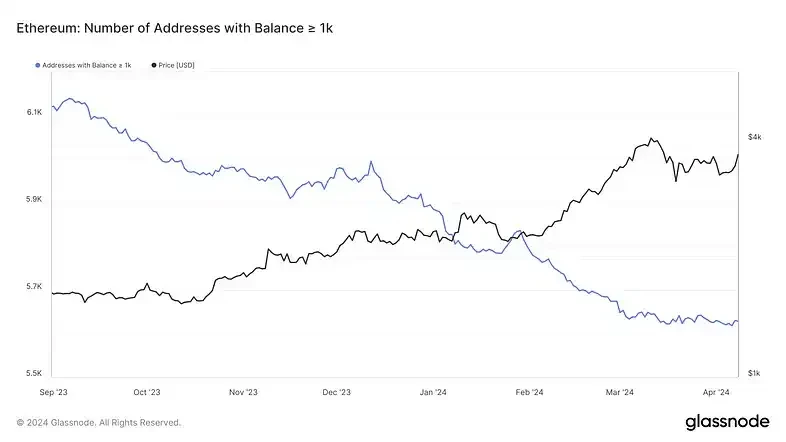

幸運的是,ETH 巨鯨似乎已經放緩了現貨的出售。在 Ethena 等項目的影響下,為獲利而進行質押已成為一個相對更有利可圖的業務,而傳統的備兌認購策略在價格上漲放緩時也再次得到青睞。然而,這只意味着巨鯨們暫時在價格博弈中保持「中立」。

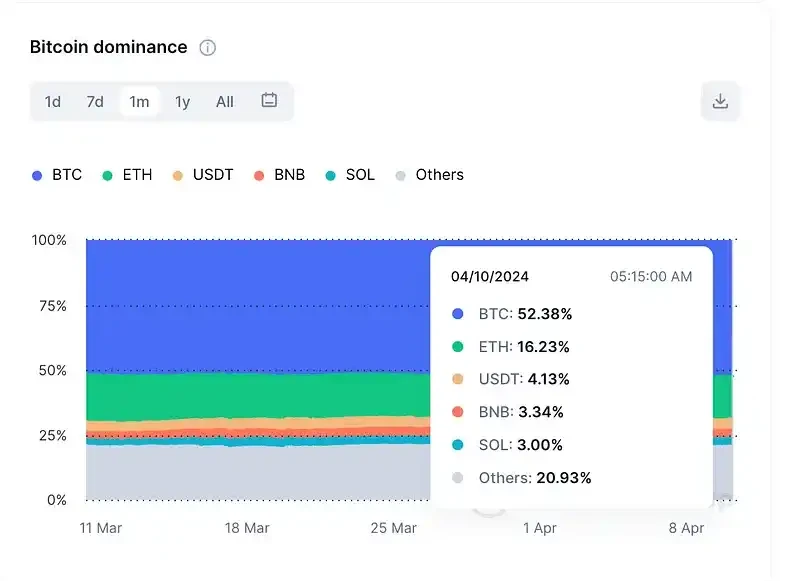

對於投機者來說,當 ETH 價格疲軟時,投資其他潛力更大的幣種似乎更為合適,這進一步對 ETH 的表現產生了不利影響。ETH 的市場份額一度跌至 16% 以下;盡管最近有所恢復,但與上個月相比,ETH 的市場份額仍然大幅縮水。考慮到過去一個月 BTC 的市場份額變化不大,顯然山寨幣在與 ETH 的流動性競爭中獲得了一些優勢。

總的來說,持有 ETH 並不是一個「糟糕的策略」;對於巨鯨來說,ETH 的豐富利息收益渠道仍然可以帶來相對穩定和可觀的回報。然而,對於尋求突破性回報的投資者來說,考慮到當前槓杆水平和山寨幣反映的相對低投機情緒,跟隨加密貨幣市場中的流動性重新配置步伐似乎更為合適。

原文鏈接

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

星球日報

文章數量

7691粉絲數

0