再質押重回視野,LRT們的流動性如何?

原文作者:Kairos Research

原文編譯:深潮 TechFlow

關鍵摘要:

-

LRT 可能與中心化交易所合作整合,並向做市商介紹在這些中心化場所作為流動性提供者的風險/回報。

-

流動性再抵押代幣們的流動性並沒有好到驚人,總體流動性尚可,但是每個單獨的 LRT 都與之相關的細微差別更大,這種差異只會隨着長期的代理策略的不同而繼續增長。

-

除了 EtherFi 之外,所有這些 LRT 提供商都沒有啓用提款功能。

-

預計流動性再質押是一個贏家通喫的市場結構,流動性會帶來更多流動性。

正文:

EigenLayer 的第一個 AVS 正式上线主網。

今天 EigenLabs 的數據可用性 AVS——EigenDA 在主網上發布,正式標志着再質押時代的开始。雖然 EigenLayer 市場仍有漫長的道路要走,但一個趨勢已經非常明顯:流動再質押代幣(LRT)將成為再質押者的主要途徑。超過 73% 的所有 EigenLayer 存款都是通過 LRT 進行的,但這些資產的流動性有多高呢?本報告將深入探討這個問題,並解釋了圍繞 EigenLayer 的細微差別。

EigenLayer 和流動再質押代幣介紹

EigenLayer 通過一種稱為“再質押”的新加密經濟工具實現了在共識層上重復使用 ETH。ETH 可以通過兩種主要方式在 EigenLayer 上重新質押:通過 ETH 本地再質押,或者使用流動質押代幣(LST)。再質押的 ETH 然後用於保障其他應用程序,這些應用程序被稱為主動驗證服務(AVS),從而使再質押者可以獲得額外的質押獎勵。

用戶對質押和再質押的主要抱怨是質押 ETH 的機會成本。這個問題對於使用流動質押代幣(LST)進行原生 ETH 質押得以解決,可以將其視為代表用戶質押的 ETH 金額的流動收據代幣。以太坊上的 LST 市場目前約為 486.5 億美元,是最大的 DeFi 領域。今天,LST 約佔全部以太坊質押的 44% ,隨着再質押的普及,我們預計流動再質押代幣(LRT)領域將遵循類似的,甚至更加激進的增長模式。

雖然 LRT 具有與 LST 相似的一些特徵,但它們在使命上有着明顯的不同。每個 LST 的最終目標基本上是相同的:質押用戶的 ETH 並為其提供流動收據代幣。然而,對於 LRT 來說,最終目標是:將用戶的質押代表委派給一個或多個運營商,然後支持一籃子 AVS。每個個體運營商都可以選擇如何在這些各種 AVS 之間分配他們委派的質押。因此,LRT 將其質押委派給的運營商對於整體活躍性、運營性能和再質押的 ETH 的安全性具有很大的影響。最後,他們還必須確保對每個運營商支持的獨特 AVS 進行適當的風險評估,因為根據提供的服務不同,削減風險可能會有所不同。請注意,削減風險在大多數 AVS 上市初期基本上會是零,但隨着時間的推移,我們會慢慢看到“訓練輪”被移除,質押市場變得越來越無需許可。

編者注:訓練輪意指在初始階段為了避免或減少風險而提供的保護措施,隨着時間的推移和參與者能力的提高,這些保護措施會逐漸被移除,使系統或市場更加开放和自由。

然而,盡管存在結構風險的差異,但一個相似之處保持不變:LRT 通過提供可以用作 DeFi 的生產性抵押品或交換以減少提款期限的流動收據代幣,降低了再質押資本的機會成本。最後一點尤其重要,因為 LRT 的主要優勢之一就是規避了傳統的提現期,EigenLayer 獨自提款期限為 7 天。考慮到 LRT 的這一核心原理,我們預計隨着再質押的進入門檻如此之低,但退出門檻如此之高,我們自然會看到對它們的淨賣壓力,因此這些 LRT 的流動性將是它們的生命线。

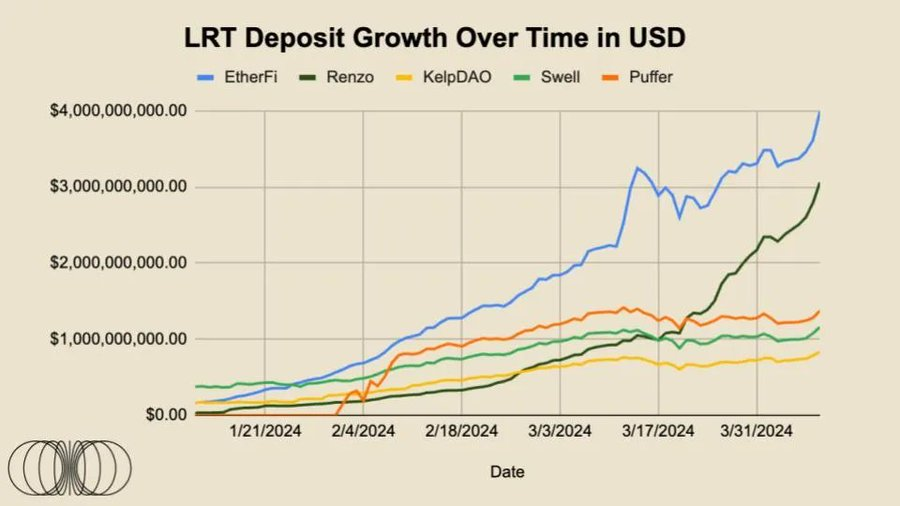

因此,隨着 EigenLayer 的總質押價值繼續攀升,了解協議增長背後的推動因素以及這些因素將如何影響未來幾個月的流入/流出是很重要的。撰寫本文時, 73% 的 EigenLayer 存款都是通過流動再質押代幣進行的。為了將其置於背景中, 2023 年 12 月 1 日,LRT 的存款約為 7174 萬美元。今天, 2024 年 4 月 9 日,它們已經增長到約 100 億美元,僅不到 4 個月的時間就實現了驚人的 13, 800% 以上的增長。然而,隨着 LRT 繼續主導 EigenLayer 的再質押存款增長,有一些重要因素需要考慮。

-

不是所有的 LRT 都由相同的基礎資產組成

-

LRT 對長期內 AVS 的質押委派將有所不同,但在短期內差別不大

-

最重要的是,各種 LRT 之間的流動性特徵差異很大

鑑於流動性是 LRT 最關鍵的優勢,本報告的大部分內容將集中在最後一點上。

Eigen Points 的投機性極大地刺激了目前 EigenLayer 存款的牛市,我們可以假設這將轉化為某種形式的空投分配,用於潛在的 EIGEN 代幣。目前沒有 AVS 獎勵正在進行中,這意味着這些 LRT 上除了自然質押獎勵外沒有任何增量收益。為了推動並維持超過 1335 億美元的總質押價值,AVS 市場必須自然地找到再質押者所需的增量收益和 AVS 愿意為安全性支付的自然價格之間的平衡。

對於 LRT 存款人來說,我們已經看到了 EtherFi 在推出 ETHFI 治理代幣空投方面的巨大成功,目前估值約為 60 億美元。綜合考慮了上述所有因素,可以預期在 EIGEN 啓動後和其他預期的 LRT 空投之後,一些資本流動可能會逐漸增加。

然而,就合理收益而言,用戶可能很難在以太坊生態系統中找到不涉及 EigenLayer 的更高收益。以太坊生態系統中存在着幾個有趣的收益機會。例如,Ethena 是一種由質押 ETH 支持的合成穩定幣,同時還具有對衝的 ETH 期貨空頭頭寸。該協議目前在其 sUSDe 產品上提供的年化收益率約為 30% 。此外,隨着用戶對互操作性和跨鏈橋接變得越來越熟悉,尋找收益的追逐者可能會尋找其他地方,從而潛在地推動從以太坊的生產資本流出。

盡管有些復雜,但總體來說,我們認為可以合理地假設,除了可能會向再質押者進行的潛在 EIGEN 代幣空投外,不會再出現比這更大的增量質押收益事件,而且在私募市場上已經以數十億美元的高估值籌集的大型、藍籌 AVS 可能也會向再質押者發行其代幣。因此,可以假設在這些事件之後,某些比例的 ETH 將通過提款從 EigenLayer 存款合約中流出。

鑑於 EigenLayer 提款有七天的冷卻期,且絕大多數資金都是通過 LRT 進行再質押的,最快的退出途徑將是從您的 LRT 轉換為 ETH。然而,各種 LRT 之間的流動性特徵差異很大,許多 LRT 可能無法以市場價進行大規模退出。此外,在撰寫本文時,EtherFi 是唯一一個啓用提款功能的 LRT 項目。

我們認為,LRT 的交易價格低於其基礎資產的價格,可能會給再質押協議帶來痛苦的套利周期,想象一下,如果一個 LRT 以其基礎 ETH 價值的 90% 進行交易,做市商/套利者可能會購买該 LRT,並繼續進行贖回過程,假設 ETH 的價格被對衝,則有望獲得約 11.1% 的淨利潤。供應需求的一般規律是,LRT 更有可能面臨淨賣出壓力,因為賣家可能會避开 7 天的提款隊列。相反,尋求再質押的用戶可能會立即存入他們的 ETH,因此在公开市場上購买 LRT 對他們已經擁有的 ETH 沒有什么好處。

順便提一句,我們預計,一旦多個 AVS 與協議內獎勵一起上线,並且全面實施削減,那么是退出還是繼續再質押的進一步選擇最終將取決於通過再質押提供的增量收益。我們個人認為,很多人都低估了通過再質押所提供的增量收益。不過,這是後話。

數據跟蹤

本月報告的數據部分從下面开始,將跟蹤前五大 LRT 的增長、採用情況和流動性狀況,以及我們認為應該被關注的任何值得注意的新聞。

LRT 流動性與交易量

盡管通過 LST 和 LRT 進行質押具有比傳統質押更多的關鍵優勢,但如果 LRT 本身不具備足夠的流動性,這種用處幾乎完全就會被破壞。流動性是指“資產在不影響其市場價格的情況下能夠轉換為現金的效率或便利性。”LRT 的發行者必須確保在鏈上有足夠的流動性,以便大額持有人可以在准備好的資產價值幾乎為 1: 1 的流動性池中交換收據代幣。

現有的每種 LRT 都具有非常獨特的流動性特徵。出於多種原因,我們預計這些情況將持續存在:

-

某些協議將會在早期階段得到投資者和用戶提供對其 LRT 的流動性

-

通過補貼、代幣發行、通過鏈上行賄系統或通過“積分”預期這些事件等方式來激勵流動性

-

一些協議將擁有更復雜、更集中的流動性提供者,他們將在美元流動性總量較少的情況下保持其 LRT 接近掛鉤水平

-

需要注意的是,集中流動性只能在一個較小的價格範圍內發揮作用,任何超出所選範圍的價格變動都會對價格產生重大影響。

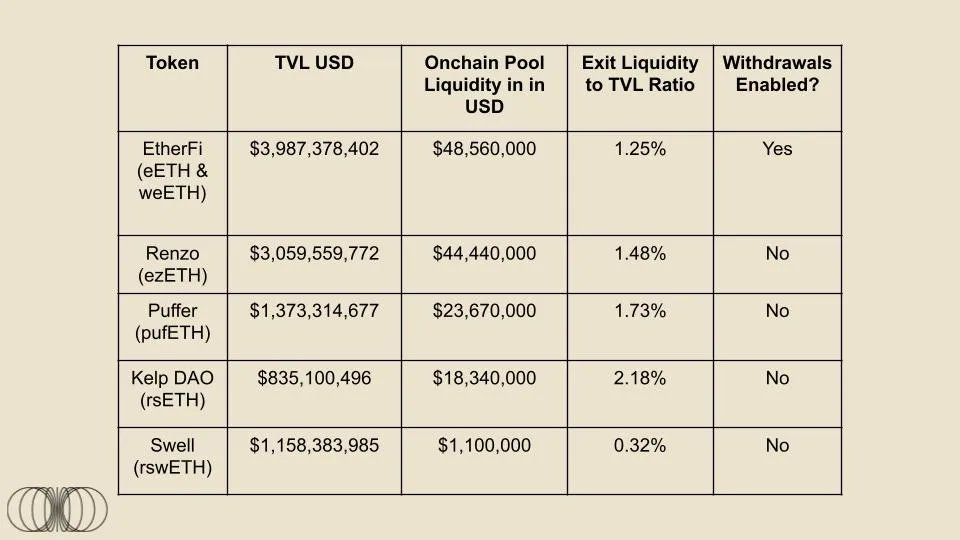

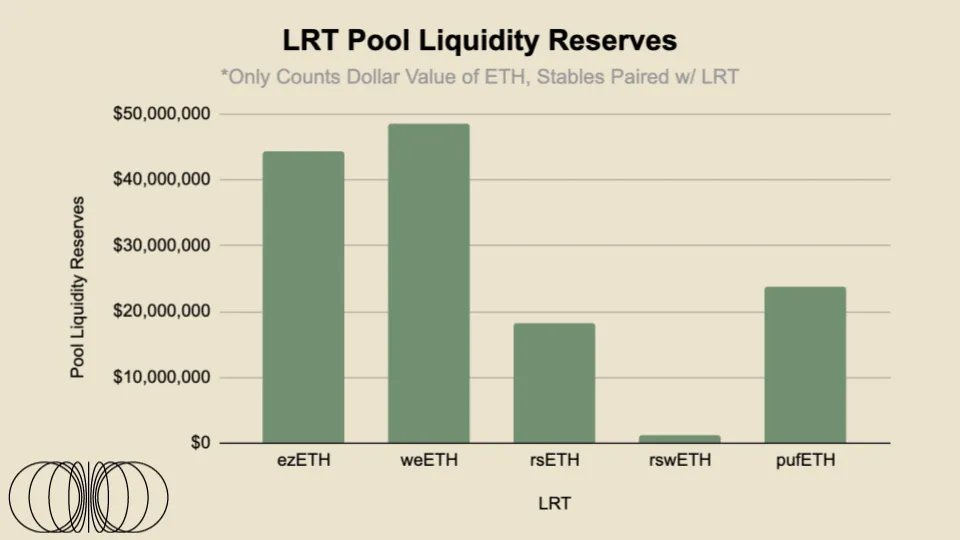

下面是以太坊主網(+ Arbitrum)上前五大最大 LRT 的鏈上池流動性的非常簡單的分析。退出流動性是指 LRT 流動性池中類似現金的美元價值。

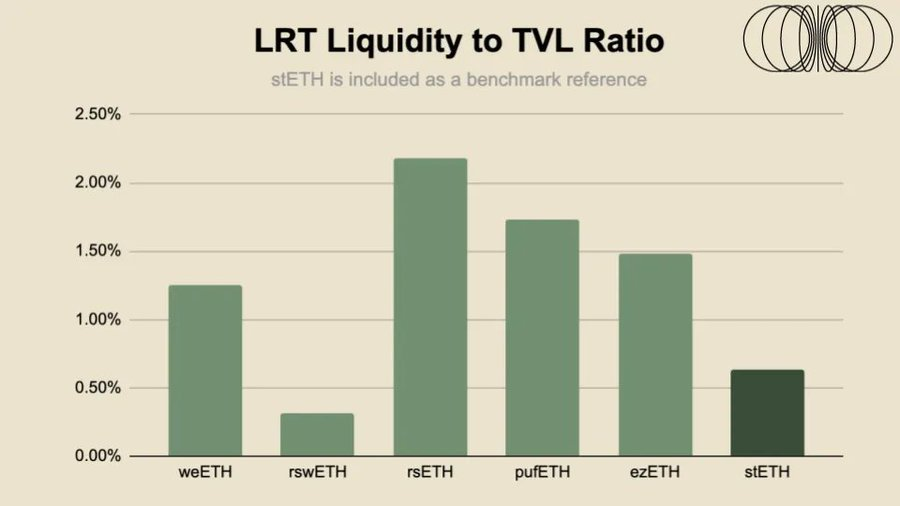

對於這五大最大 LRT 的池流動性,總共有超過 1.36 億美元的流動性可供使用,橫跨 Curve、Balancer 和 Uniswap。然而,為了更清晰地了解每個 LRT 的流動性有多高,我們將為每個資產應用一個流動性/市值比率。

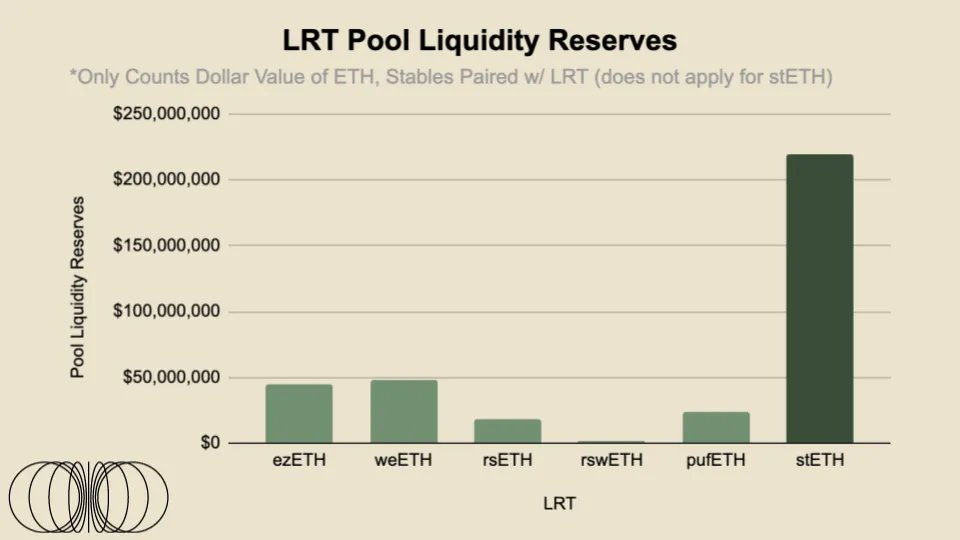

與頂級 LST——stETH 相比,LRT 流動性比率並不令人過度擔憂。然而,考慮到再質押風險的增加以及 Eigenlayer 在以太坊的解鎖隊列上增加了七天的提款期限,LRT 的流動性可能比 LST 的流動性更重要。此外,stETH 在幾個大型中心化交易所上交易,由專業 HFT 公司管理訂單簿,這意味着 stETH 的流動性遠遠不止鏈上所見的那樣。例如,在 OKX 和 Bybit 上,大約有超過 200 萬美元的+-2% 訂單簿流動性。因此,我們認為 LRT 可能也會探索這條途徑,即與中心化交易所合作進行整合,並向市場做市商介紹在這些中心化場所作為流動性提供者的風險/回報。在下個月的文章中,我們將更深入地探討穩定池流動性、x*y=k 流動性和頂級 LRT 交易對之間的集中流動性的分配。

LRT 錨定數據

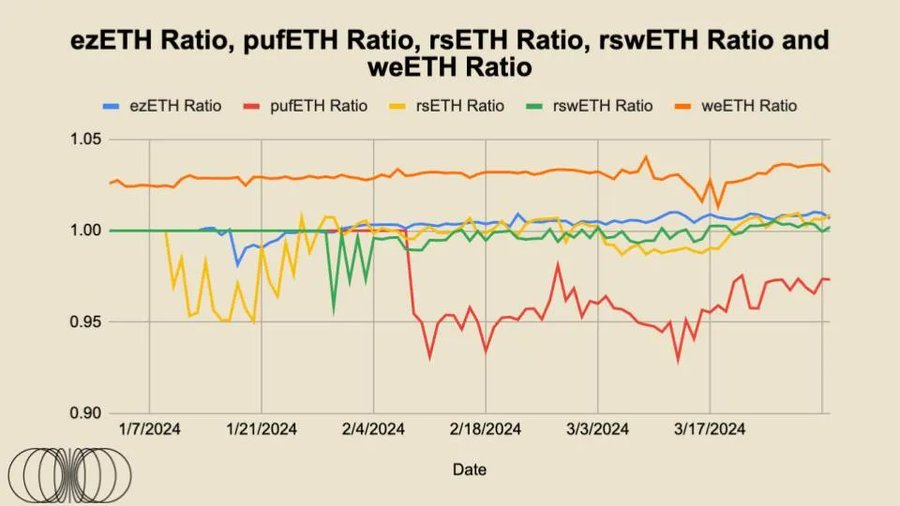

從上圖中可以看出,rsETH、rswETH 和 ezETH 的交易價格與 ETH 的 1: 1 比價相對接近,略有溢價,鑑於這些代幣都是非計息代幣,與 stETH 不同,它們會自動復合計息獎勵,然後反映在代幣價格上。這就是為什么 1 wstETH 當前的價格約為 1.16 ETH 的原因。從理論上講,隨着時間的推移,“公允價值 ”應該會繼續增加,因為這是由時間*質押獎勵決定的,然後這會反映在這些代幣的增加公平價值上。

這些 LRT 的錨定非常重要,因為它們本質上代表了市場參與者對項目整體的信任程度,這直接由投入的資本或套利者愿意交易這些溢價和折扣來維持代幣的交易“公允價值”所決定。請注意,所有這些代幣都是非基准代幣,這意味着它們會自動復利,而是根據贖回曲线進行交易。

可以看到,對於 ezETH 和 weETH 這兩種流動性最強的 LRT,它們的交易在一段時間內相對穩定,大部分都與公允價值持平。EtherFi 的 ezETH 與公允價值略有偏離的原因主要是因為其治理代幣的推出,機會主義的擼空投的人從這個代幣中換出,自然而然其他市場參與者也加入到交易中,以交換掉折扣套利。我們可能會在 Renzo 推出其治理代幣後看到類似的事件發生。

KelpDAO 的 rsETH 在推出時以相對公允價值的折扣交易,但逐漸穩步回到了與公允價值持平的水平。

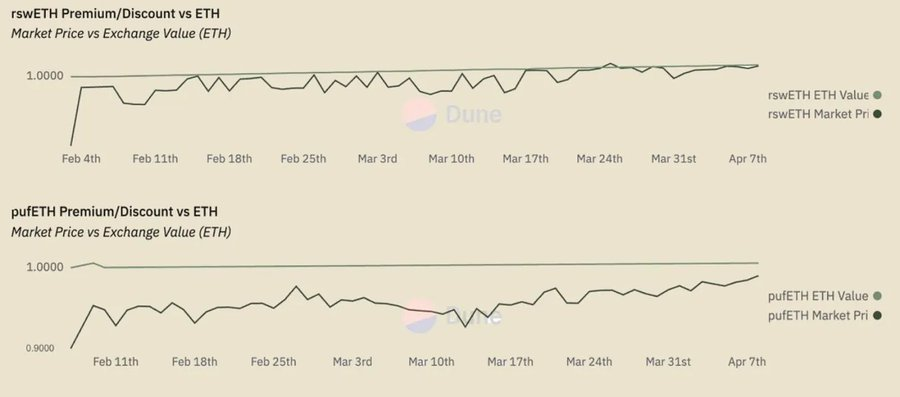

至於 rswETH,它在大部分時間內都以低於其公允價值的價格交易,然而近期似乎已經達到了與其公允價值持平的水平。在所有這些 LRT 中,pufETH 是主要的異常值,因為它們只是以折扣的形式交易。然而,這種趨勢似乎即將結束,因為它朝着與其公允價值為基礎資產的價值持平的方向發展。

需要再次指出的是,除了 EtherFi 之外,所有這些 LRT 提供商都沒有啓用提款功能。我們認為,充足的流動性加上用戶可以隨時提款的能力將為市場參與者提供了一種很強的吸引力,這意味着很大一部分流動性需要從整個 DeFi 生態系統中獲取。

更廣泛的 DeFi 生態系統中的 LRT

一旦 LRT 進一步融入更廣泛的 DeFi 生態系統,尤其是借貸市場,其掛鉤的重要性將顯著增加。例如,以當前的貨幣市場為例,LST(特別是 wstETH/stETH)是 Aave 和 Spark 上最大的抵押資產,供應量分別約為 48 億美元和 21 億美元。隨着 LRT 在更廣泛的 DeFi 生態系統中的整合程度越來越高,我們預計這些數字最終會超過 LST 的供應量,特別是隨着更廣泛市場對風險和產品結構的理解加深,並且隨着時間推移它們變得更加長期可信。此外,Compound 和 Aave 都有加入 Renzo 的 ezETH 的治理措施。

不過,如前所述,流動性仍將是這些產品的生命线,以確保其 DeFi 集成的廣度和深度,以及長久的生命力。我們已經看到過,LST 脫鉤事件會引發一連串的混亂, 點擊這裏閱讀更多。

結束思考

盡管 stETH 得到了早期的優勢並且由於其先發優勢而佔據主導地位,而本報告中提到的一系列 LRT 大致都是在同一時間推出的,市場勢頭都很強勁。我們預計這將是一個贏家通喫的市場結構,因為權力法則適用於大多數流動性資產;簡單地說,流動性帶來流動性。這就是為什么幣安繼續主導 CEX 市場份額,盡管存在各種質疑和動蕩。

總之,流動性再抵押代幣流動性並不驚人。流動性尚可,但是每個單獨的 LRT 都與之相關的細微差別更大,這種差異只會隨着長期的代理策略的不同而繼續增長。從心理模型的角度來看,對於首次用戶來說,將 LRT 視為抵押 ETF 可能更容易。許多人將爭奪相同的市場份額,但在長期內,配置策略和費用結構可能是決定勝負的因素。此外,隨着產品變得越來越有差異化,流動性將變得更加重要,因為提現期限的長短。在加密貨幣領域,七天有時候感覺像是正常時間的一個月,因為全球市場運營是 24/7 的。最後,隨着這些 LRT 开始整合進入貸款市場,池流動性將變得更加重要,因為由於相關抵押品的流動性狀況不同,清算人只愿意承擔可接受的風險。我們認為代幣激勵機制可能會在這方面發揮重要作用,我們期待着在其他 LRT 提供商可能進行空投活動後,深入研究不同的代幣模式。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

USDT大到倒不了?華爾街債券交易巨頭Cantor取得Tether5%股權

據 華爾街日報今日 披露 ,華爾街債券交易巨頭 Cantor Fitzgerald 在 2023...

空投周報 | Magic Eden代幣將於12月10日TEG;Side Protocol空投將於11月26日开放申領(11.18-11.24)

@OdailyChina @web3_golem Odaily星球日報盤點了 11 月 18 日至...

富爸爸喊比特幣1300萬美元!力挺Michael Saylor預測:微策略是對的

受 惠於比特幣不斷屢創新高,上市公司比特幣持倉量霸主微策略(MicroStrategy)股價今年大...

Arthur Hayes:比特幣2025年底將25萬鎂!狗狗幣上看1美元

B itMEX 創辦人 Arthur Hayes 在近日 參與 Alpha First Podca...

避險需求暴增!黃金單周漲6%重返2712美元,會如何影響比特幣行情?

自 川普勝選以來,美元強勁升值,在選前不斷走高的金價反而開始疲軟,在 11 月中更跌至 2 個月新...

星球日報

文章數量

7223粉絲數

0