解析Sui生態流動性協議龍頭NAVI:NAVX借貸+LSD雙輪驅動

引言

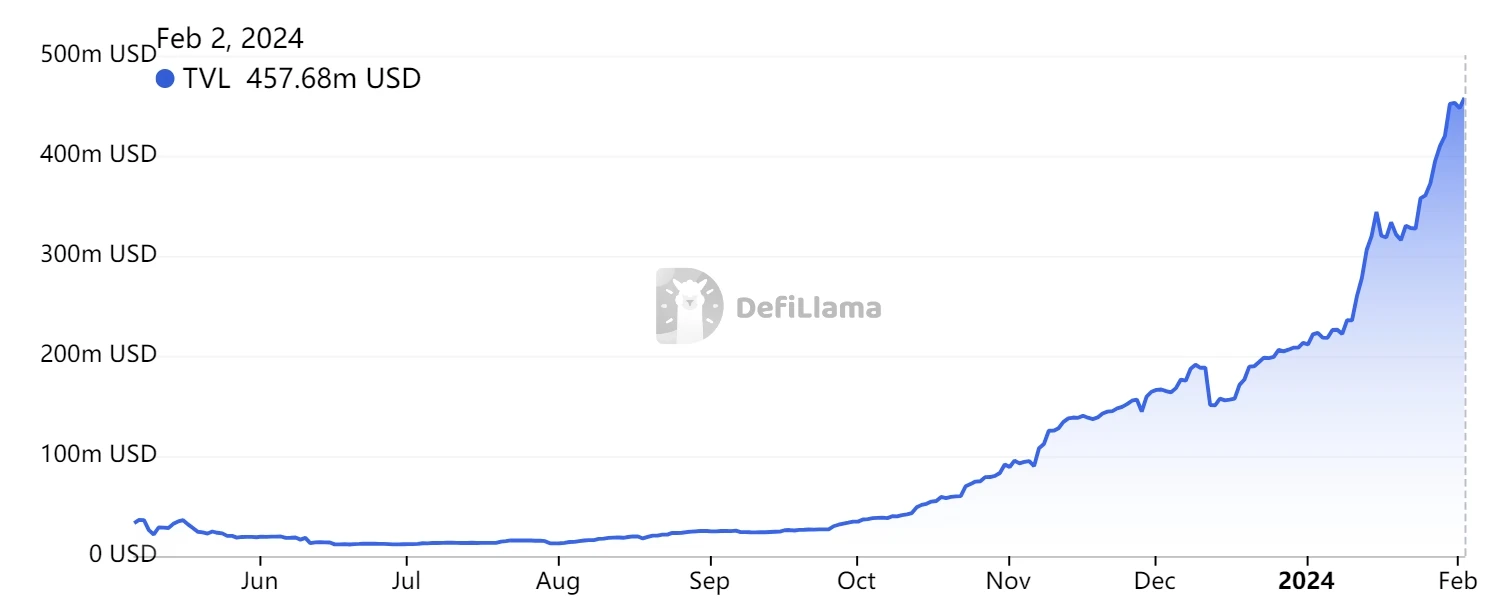

交易、借貸協議是所有鏈生態發展的基石,前者是用戶的基本需求,而後者滿足了用戶的流動性、槓杆、對衝等多樣化需求。近期,Sui 生態迎來了爆發增長, 1 個月前 Sui TVL 突破 2 億美元,相較 9 月份其 TVL 增長近 500% ,而就在上周 TVL 再次爆發增長突破 4 億美元。

隨着 Sui 的爆發,Sui 上首個原生一站式流動性協議 NAVI Protocol 的用戶、TVL 和战略發展也迎來長足增長。1 月 31 日,NAVI Protocol 的 TVL 突破 1.5 億美元,周漲幅超 80% ,一躍成為 Sui 生態 TVL 最高的 DeFi 項目。 SuiVision 數據顯示 ,NAVI 已達成超 540 萬筆交易,活躍地址數達 111 萬個。此外,NAVI Protocol 近日收購了流動性質押協議 Volo,獲取了 Sui 生態流動性質押賽道近 35% 的份額,NAVI 旨在战略性同步發展借貸+流動性質押,通過雙輪驅動在助力 Sui 爆發的同時獲取領先地位。

一站式流動性協議

主流與長尾借貸

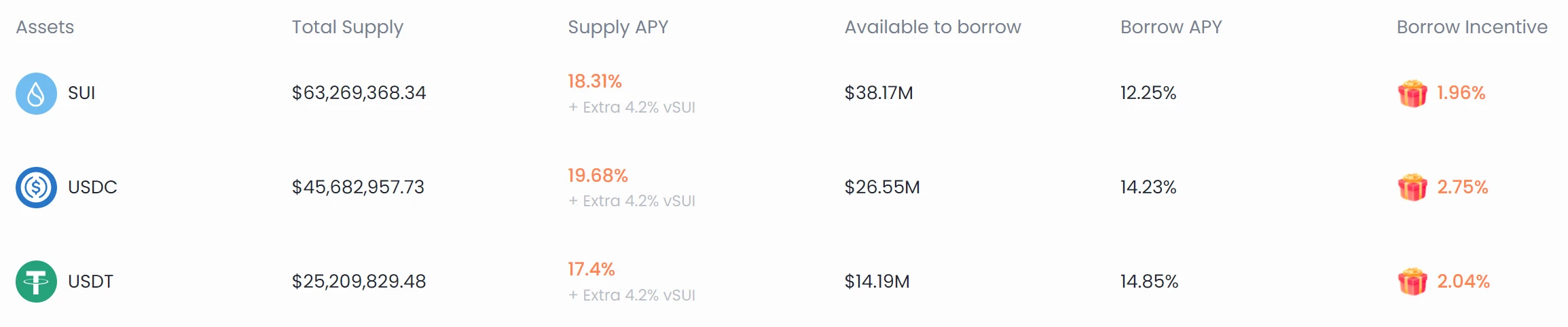

NAVI 提供一系列主流代幣(包括 SUI、USDC、USDT 等)的借貸服務,存入量分別超 6326 萬美元、 4568 萬美元、 2520 萬美元,相較於全生態的 4 億美元 TVL 資金充盈,且相關代幣池均支持跨池借貸,對於各資金體量的生態用戶,都能夠充分地利用 NAVI 的資金池進行 DeFi 應用。

NAVI 的借貸利率模型為雙折线利率模型,根據資金池不同的利用率借貸的利息不同,用戶能夠按照充分市場定價後的利率借款,並將獲得 NAVI 的借款激勵,如下官方數據顯示,SUI、USDC、USDT 的供應利率分別達 18.3% 、 19.6% 和 17.4% 。尤其在市場需求巨大進入第二折线後,疊加 NAVI 所提供的 Boosted 獎勵,對於貸方而言,也有着顯著收益。

Sui 上的三個頭部借貸協議中,NAVI 的用戶借款額達 6000 萬美元,Scallop 的借款額為 1410 萬美元,OmniBTC 為 2240 萬美元, 市場份額佔比高達 62% ,凸顯了協議設計構架和運營的顯著競爭優勢,用戶利用 NAVI 作為主要借貸途徑的意愿強烈。此外,NAVI 的資金利用率為 40% ,再次展現借方的應用意愿,另一方面充分的利用率也對貸款人產生較大的吸引力。

除以上資產外,NAVI 還支持 CETUS(Sui 上 TVL 第一的 DEX)、vSUI(LSD 協議 Volo 發行的 SUI LSD 代幣)、haSUI(LSD 協議 Haedal 發行的 SUI LSD 代幣)等代幣,通過豐富的借貸支持幣種,確保用戶的 DeFi 可組合性,也為協議帶來第二增長曲线。

穩健風控設計

在向用戶提供豐富借貸資產和深度的同時,NAVI Protocol 還建立了一系列機制,降低了壞账和其他極端情況的風險,為用戶資產提供有效的風控。

-

長尾資產存入限制:NAVI 限制了抵押資產供應上限,旨在避免來自特定長尾資產的風險。具體而言,對於各種小市值、高 FDV 且流動性較弱的代幣,此類代幣的超量供應將帶來結構性風險,無論是天量解鎖或受攻擊,發生後此類資產支持的頭寸很可能無法清算,從而發生壞账,該機制旨在避免此類情況發生。

-

長尾資產借款限制:NAVI 還設置了以特定池子為抵押物,在全資金池借款的上限。與供應上限類似,債務上限可以確保某些長尾資產不能用於抵押借款過大頭寸,從而實現精細風控。

-

借款限額:NAVI 對所有账戶都設置了強制借款限額,通過抵押物的價值百分比計算,確保用戶維持安全的抵押比率並保護貸款池免受違約影響。

目前 NAVI 1.5 億 TVL 的流動性均衡分布,據 Leaderboard 數據,最大貸款者提供了 790 萬美元的流動性,前十的其余 9 個地址提供了 2770 萬美元的流動性。另據官方數據, 50% 的流動性提供者供應資金在 5000 至 50 萬美元之間,平臺的流動性層級分布合理,不會有大戶佔比過多流動性突然撤離的風險,而大量的用戶參與進一步奠定了資金池穩定的基石。

綜上,通過借款端機制、數值的限制,和貸款端分布的掌控,NAVI 的借貸資金池在不影響高效運轉的基礎上,提供了安全而穩定的保障。

一站式平臺

如前文所述,交易、借貸協議乃至進一步的槓杆、對衝是用戶的基本活動,也是鏈發展的基石,絕多數活動都屬於這個範圍,協議使用需求旺盛。而在當前的用戶參與特定生態的過程中,用戶往往面臨着尋找滿足需求的協議復雜、協議過多管理成本高、安全性不足等問題。而 NAVI Protocol 通過構建一站式平臺,鏈接用戶使用需求的前後端,有效解決以上難點和問題。

在活動的最前端即資金轉入,NAVI 整合了 HeroSwap,允許用戶從其他鏈直接跨鏈交易 ETH、BTC 和 SOL 等多種資產至 Sui,此外還納入了跨鏈協議 Portal Bridge,增強了 Sui 的可訪問性和用戶引入的快速通道。

而在中間的核心部分,即 NAVI 的核心業務借貸,NAVI 提供了主流和長尾資產的深度借貸池,確保了用戶的多種 DeFi 需求都能滿足。NAVI 支持的資產類目還在不斷擴充當中,對 Volo 的收購更表明了其縱向擴張的宏偉目標。

在後端部分,即生態參與後的管理、監控方面。NAVI 推出集中式獎勵管理頁面,為所有的基礎參與者提供最直接的 Farming 渠道。NAVI 與 BlockVision 合作,推出了交易歷史一鍵查詢功能,為進階用戶提供最詳實的數據以進一步指導 DeFi 交易。其 Leaderboard,旨在以系統化方式幫助用戶判別社區和早期支持者,助力大型交易者決策。

多維战略擴張

融資情況

1 月 31 日,NAVI Protocol 宣布完成 200 萬美元融資,OKX Ventures、dao 5 和 Hashed 三家一线加密貨幣基金共同領投,Mysten Labs、Comma 3 Ventures、Mechanism Capital、GeekCartel Capital、Nomad Capital、Coin 98 Ventures、Cetus Protocol、Maverick、Viabtc、Assembly Partners、Gate. io、Hailstone Labs、Benqi、 LBank Labs 等參投。

NAVI Protocol 表示,將利用此輪融資資金擴展其一站式借貸和 LSD 平臺。

收購 Volo,擴展 LSD 版圖

1 月 17 日,NAVI Protocol 宣布收購 Volo,Volo 是去中心化流動性質押協議。流動性質押協議允許用戶將原鎖倉資產存入協議,代用戶存入鎖倉協議並向用戶發放資產憑證,用戶在保留資產收益權的同時釋放了流動性,代表資產包括 stETH、CRX、stATOM 等。Volo 允許用戶質押 SUI,並向其發放流動性質押代幣 vSUI,目前 vSUI 沒有鎖定限制,可用於在 NAVI Protocol 等一系列生態協議中使用,也可以在 Cetus、FlowX、Turbos 和 Kriya Dex 等 DEX 中進行交易。

DefiLlama 數據顯示,當前 Sui 生態的流動性質押(Liquid Staking)分類的 TVL 為 2480 萬美元,Volo 佔比達 26.6% ,NAVI Protocol 通過這一收購快速入場 LSD 賽道,並佔據重要战略地位。

NAVI LSD 战略意圖解析

不論是代幣、協議還是生態,Web3用戶最關注的要素之一是流動性,包括資金進出場的流動性、資產的流動性。現在的 DeFi 設計中,為避免恐慌踩踏,往往對代幣的質押解除設有等待期限制,最知名的在生態方面有 ETH PoS 質押、ATOM 節點質押,協議方面有 CRV(Curve)等。對於流動性的廣大需求,相應地誕生了 stETH、stATOM、CRX 等流動性質押衍生品(LSD),用戶能夠在不損失抵押品價值的情況下,獲得流動性。

然而並非所有的 LSD 協議都能確保抵押資產和流動性質押代幣(Liquid Staking Token, LST)保持或接近在 1: 1 的比例。即使 stETH 都曾在 22 年出現過 10% 以上的脫錨,例如 Arbitrum 上 ARB 質押協議 PlutusDAO,其 ARB 的 LST plsARB 目前脫錨 47% ,並維持在這一脫錨數量級已達數月。因此對於一個生態而言,一個能夠提供充足流動性、有效運營以保證錨定比例的 LSD 協議至關重要。

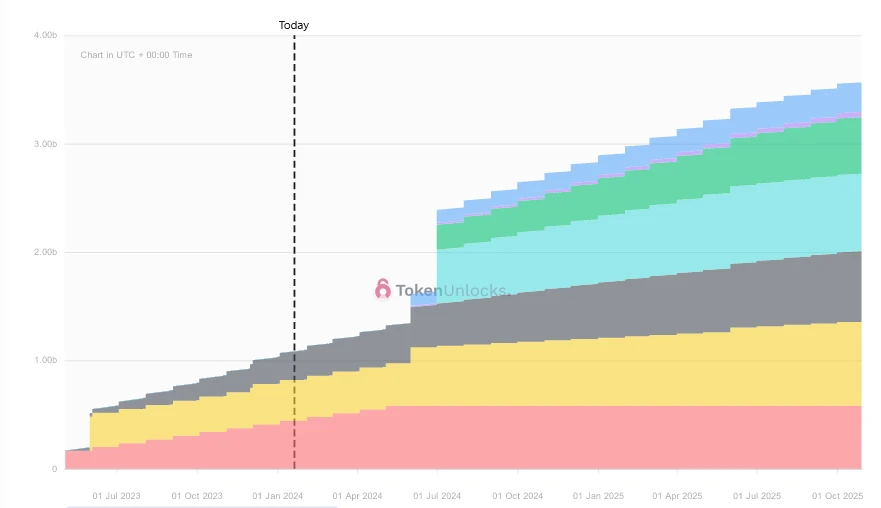

TokenUnlocks 數據顯示,SUI 當前流通量為 11 億枚,除月度常規解鎖外,將在 24 年 7 月進行兩次大規模解鎖,至 24 年末流通量將接近 29 億枚。

隨着 24 年牛市預期的增強,SUI 的流通量與市值預期將隨之上升,需要有合適的協議承接 SUI 需求,確保其流動性和穩定性。NAVI 對 Volo 的收購確保了其战略地位,奠定了進一步發展的基礎,作為生態級的 LSD,SUI 可觀的體量和收益將有效地推動 NAVI 的發展。此外 LSD 業務更能夠與 NAVI 的借貸業務相結合,充分釋放其 DeFi 組合性,綜合、持續地發揮縱向雙輪驅動的優勢。

开啓治理代幣 NAVX IDO

宣布融資的同時,NAVI 也公布了在 Cetus 上進行治理代幣 NAVX 的 IDO 計劃,此次 IDO 活動將於 2 月 4 日 20: 00 (UTC+ 8)开始,持續三天。IDO 代幣數量佔 NAVX 總量的 1.2% (1200 萬枚), 0.96% 分配給 NAVX-SUI 池, 0.24% 分配給 NAVX-CETUS 池。其中:

-

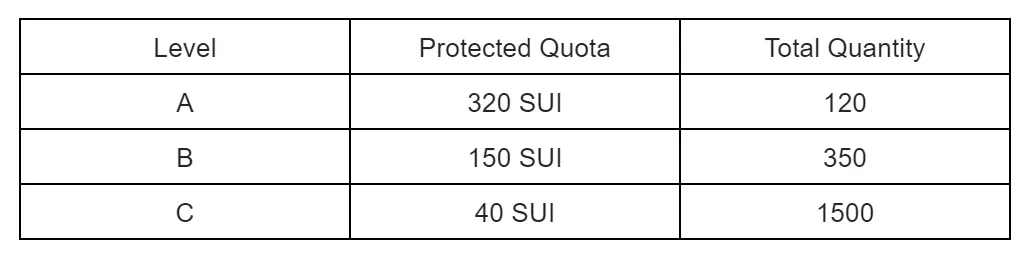

NAVX-SUI 池採取了白名單+超募公售的形式,白名單配額最高可達 75% ,即在募資超過目標額度時,將優先分配給白名單參與者,然後由公售用戶按比例分配,超募資金返還。

-

NAVX-CETUS 池則為 100% 超募參與,未設置白名單。

白名單將向社區用戶、合作夥伴和 xCEUTS 前 500 持倉地址發放,名單數量和對應額度如下圖所示:

價格方面,NAVX-SUI 池按照每枚 NAVX= 0.021 SUI 募資,當前 SUI 的價格約為 1.5 USDT,則 NAVX 的單價和 FDV 分別為 0.0315 USDT 和 3150 萬美元。

NAVX-CETUS 池募資價為每枚 NAVX= 0.26 CETUS,CETUS 當前價格約為 0.11 USDT,對應單價和 FDV 分別為 0.0286 USDT 和 2860 萬美元。

結語

NAVI Protocol 借貸用戶在充分享受協議優勢深度資金池,有效構建 DeFi 策略的同時,還將享受協議進一步的激勵加成。Sui 生態的增長勢頭也仍在持續,NAVI 通過核心借貸業務和 LSD 賽道的战略布局雙輪驅動,有望迎來新一輪爆發增長。

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

Virtuals Protocol 生態狂飆》基礎設施幣 G.A.M.E 一週跳漲157%,官方解釋其重要性

過 去 24 小時,加密貨幣市場呈現出不同尋常的走勢:比特幣獨自下跌,而其他山寨幣普遍上漲,似乎預...

MEXC 官方網站新增 17 種支持語言:深耕新興市場,加速全球化佈局

全 球領先的加密貨幣交易平臺 MEXC 今(24)日宣布官方網站新增 17 種支持語言,包括荷蘭語...

日本 DMM Bitcoin 被盜真相:北韓駭客社交攻擊竊取 4502 枚比特幣手法揭祕

日 本持牌加密貨幣交易所 DMM Bitcoin 在今年 5 月 遭到 駭客攻擊,導致 4,502...

本週五「史上最大規模」140億美元比特幣期權到期,小心市場劇烈波動

從 歷史高點到近一月低谷,比特幣在過去一週經歷了過山車行情。 就在不到一週前,比特幣價格衝破 10...

解讀 Messari 加密行業 2025 年展望:比特幣明年會更好,Meme 火熱仍將延續

撰文:Messari 翻譯:深潮 TechFlow 導讀 又是一年末,到了總結與展望的時候。 作為...

星球日報

文章數量

7703粉絲數

0