探索 LRT 未来趋势和机会:改变质押游戏规则

来源:推特@yuxiao_deng ,翻译:白话区块链

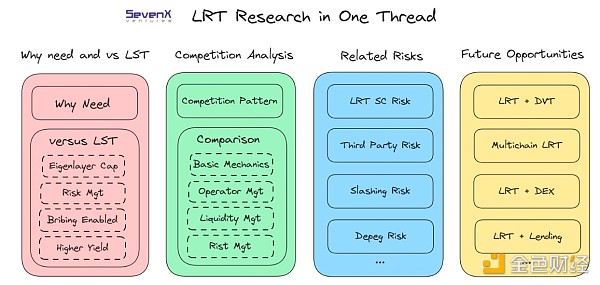

再质押夏季(Restaking Summer)即将来临。今天让我们来深入探讨一下 LRT(Liquid Restaking Tokens),本文主要涵盖以下内容:

-

为何我们需要它(比较LST和LRT)

-

竞争格局分析

-

相关风险

-

关于LRT的未来机遇

*此研究与@LukeWasm合作完成。

1、为什么我们需要

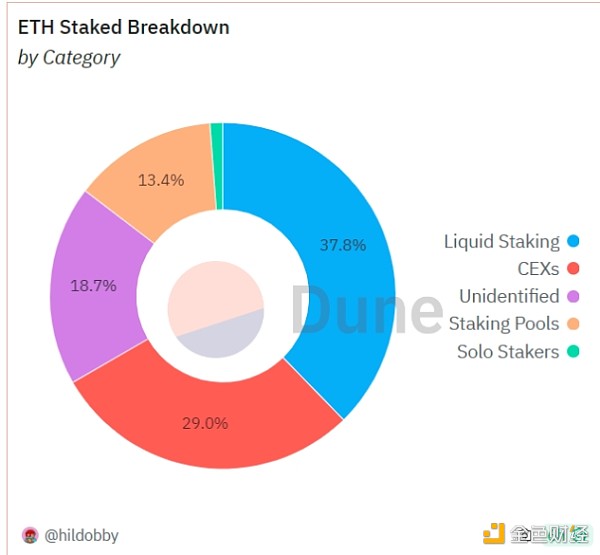

我们先从LST开始。由于ETH质押存在技术障碍(验证链)、财务障碍(32 ETH)和流动性限制(锁定),我们需要 LRT(Liquid Restaking Tokens)解决方案。目前,超过50%的ETH质押是通过LST进行的。

随着 @eigenlayer 主网逐渐推出,类似的问题可能再次出现。对于希望通过再质押获得更高收益的ETH质押者,他们现在面临以下问题:

1)从技术上讲: 他们需要选择AVS并运行AVS,或委托给EigenLayer的NO(网络运营者),后者可以选择并更改AVS。

2)ETH/LST的流动性再次被锁定。

3)收益: AVS将分发无数不同的奖励,这在ETH主网上可能会导致极高的Gas费用效率。与此同时,LRT为整个池子收集奖励有助于节省Gas费用。

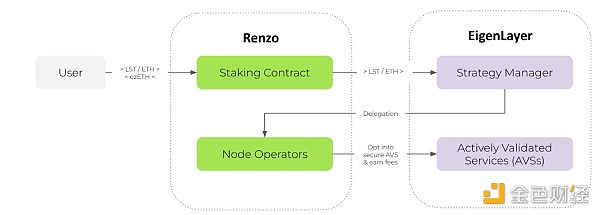

LRT协议可以同时帮助解决这些问题,将所有复杂性抽象化:

- 用户存入ETH/LST

- 立即获得与 质押 、再质押奖励和未来空投相关的流动LRT

- LRT协议在后台处理所有再 质押 过程

类似于LST,但存在一些区别:

1)在 EL 上,LST的存款受到限制,但本地再质押没有限制 。然而,本地再质押需要32 ETH,运行一个节点,并与EigenPods集成。在支持本地再质押的LRT协议中存款可以绕过这个限制。

翻译:EigenLayer上的LST目前处于暂停状态。本机重启没有上限。取款仍然有效。

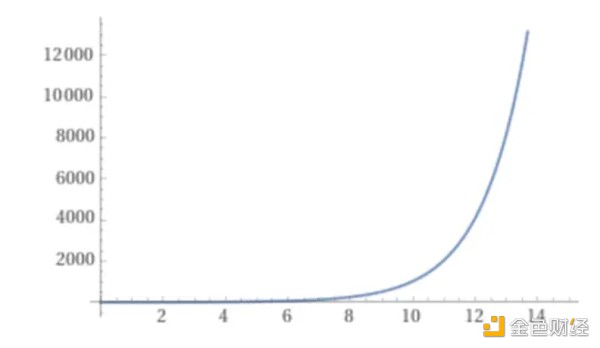

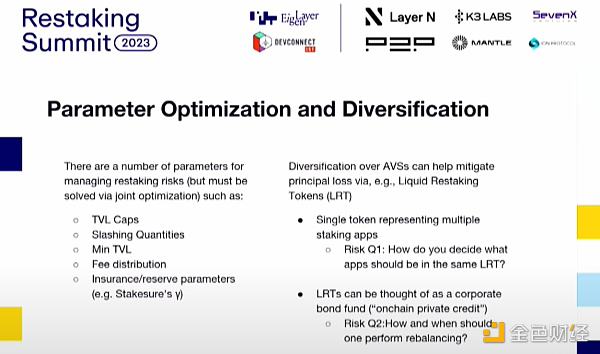

2)LRT的风险管理将比LST更加复杂 (从单一回报到多个AVS回报;从单一资产投资到组合管理)。随着AVS数量的增加,策略数量也会增加(见图片)。

3)参与方更多: AVS和LST都参与其中(支持贿赂)。

LRT的收益建立在LST的收益之上。 它满足那些除了“无风险利率”之外还想要更高收益的人。现在,额外的收益来自对未来来自EL和LRT协议的激励的补贴(目前约23.56%)。一旦AVS启动,它还将包括再质押的收益。

2、竞争

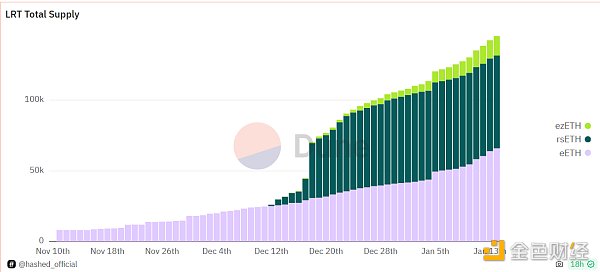

目前,已经有3个LRT协议(@RenzoProtocol、@KelpDAO和@ether_fi)上线,还有8个在测试网上。通过LRT总计有145,000 ETH再质押,占再质押ETH的约23.27%,大约占ETH质押总量的2.1%。

LRT提供的服务包括基本机制、运营管理、风险管理(随着更多AVS启动,这变得更为重要)和流动性管理。

我主要将LRT分类为传统的LST参与者和新的专注于LRT的参与者。

传统的LST已经拥有现有的节点运营基础设施,并且已经积累了一定数量的ETH。

而像Renzo这样的新LRT专注于LRT,并且在风险管理方面拥有复杂的背景,支持更多的LST和未来与LRT完全相关的Token(更容易设计贿赂)。

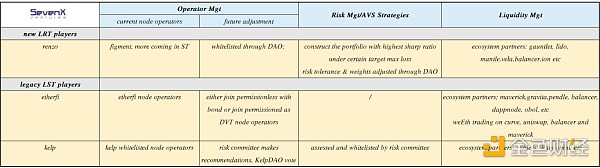

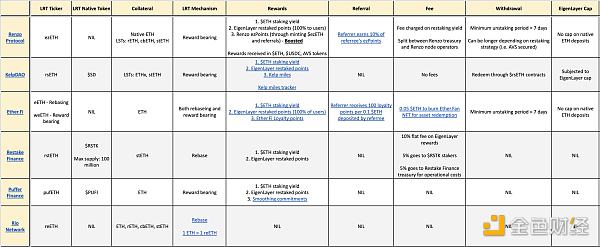

为了比较现有的LT玩家,做了以下表格:

1)节点运营管理: 白名单NOs/无许可/直接委托给多个EL NOs

2)风险管理/ AVS 策略: 进入所有AVS/通过DAO选择所有AVS/复杂的风险管理方法

3)流动性管理: LRT的用例和流动性

*上述图片的脚注:

MaxLoss = 每个AVS可以冻结/削减的质押的最大百分比;量化了再质押投资组合的削减风险。

夏普比率是金融领域的风险调整回报的衡量标准。比率越高,表现越好。

与接收ETH和分发奖励相关的基本机制:有许多值得比较的参数,如支持的LSTs、费用、推荐机制、提现时间框架等。参考@jinglingcookies的比较。

LST市场由于先发优势、品牌和流动性以及用例方面的网络效应而呈现出赢者通吃的特征。LRT具有类似的特征,但会更加多样化,原因如下:

1)供应方面:LRT的设计更加复杂,参与者可以在不同方面进行差异化。

需求方面:机构用户风险偏好较低,更关注风险控制或定制策略,而零售用户可能更关心LRT的通证经济学、流动性和用例等。

但是,先发优势、品牌和网络效应仍然存在。

3、相关风险

1)LRT 智能合约 风险: 谨慎选择经过审计的LRT。Astrid曾经遭受过黑客攻击。 *本地再质押受到的这种风险较小,因为质押的ETH不在LRT合约中。

2)第三方风险: 来自整合的LSTs和EL的相关风险。

3)削减风险: 一如既往,高收益伴随着更高的风险。

*LRT管理多个AVS实际上通过多样化有助于降低单一AVS的削减风险。

4)LRT解锁风险: 与LST类似,这受市场供需和流动性的影响。

4、未来趋势和机遇

1)DVT + LRT:DVT协议,例如@ObolNetwork,可以类似于LST帮助降低节点运营的风险。

2)跨链LRT:@RenzoProtocol正在积极探索这一机会;@Stake_Stone正在借助@LayerZero_Labs进行这方面的研究。

LRT + 其他 DeFi 积木:

LRT + DEX 交易:见下图

LRT + 借代:再质押将引入更复杂的风险成分和更多的碎片化。LTV 和货币市场定价模型变得更加困难。

@ionprotocol 应运而生。

5、未来新动向:杠杆再质押收益农场

*ion协议目前正在测试网上

1)将ETH质押到@RenzoProtocol,获得ezETH

2)将ezETH存入@ionprotocol的LRT货币市场,借入ETH

3)重复第一步

郑重声明:本文版权归原作者所有,转载文章仅为传播信息之目的,不构成任何投资建议,如有侵权行为,请第一时间联络我们修改或删除,多谢。

早报 | Lighter 24 小时交易量突破 110 亿美元;Circle Q3 财报公布;Strategy 美股市值跌破其 BTC 持仓价值

整理:ChainCatcher 重要资讯: 币安将停止币安直播平台服务,币安广场将继续提供直播服务...

24H热门币种与要闻 | Sui将推出原生稳定币USDsui;美SEC拟推出基于Howey测试的代币分类法(11月13日)

1、CEX 热门币种 CEX 成交额 Top 10 及 24 小时涨跌幅: BNB -0.78%...